Hintergrund

Im Rahmen der Einführung des einheitlichen europäischen Aufsichtsmechanismus (Single Supervisory Mechanism, SSM) und Erkenntnissen aus dem Supervisory Risk Assessment (SRA) sowie dem Asset Quality Review (AQR) hat die EZB eine Roadmap zur Weiterentwicklung der mikro- und makroprudentiellen Aufsicht im Eurosystem auf Basis granularer Kreditdaten im Meldewesen vorgestellt.

Konkret fordert die EZB eine umfassende Weiterentwicklung der Datenbasis im Meldewesen (Analytical Credit Dataset, Kurzform AnaCredit), um über neue und verbesserte Statistiken die Aufgaben im Eurosystem hinsichtlich

- des Beitrags des Eurosystems zur reibungslosen Durchführung der Bankenaufsicht und der Stabilität des Finanzsystems,

- des Risikomanagements,

- der Überwachung der Finanzstabilität,

- der geldpolitischen Analyse und

- der geldpolitischen Geschäfte

wahrzunehmen.

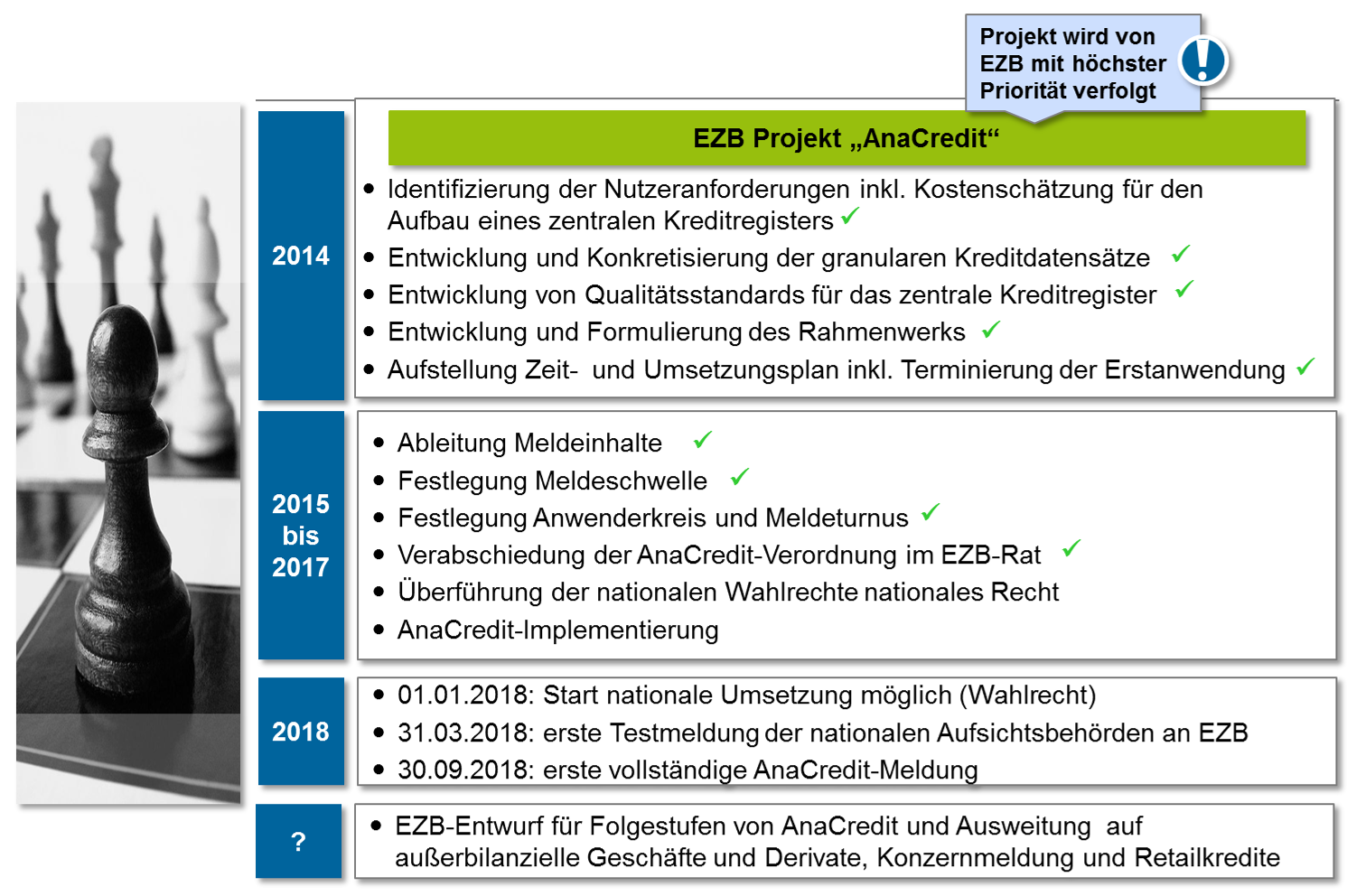

Die EZB skizziert in der Roadmap, wie durch Weiterentwicklung und Harmonisierung der Kreditregister – in Deutschland über das Millionenkreditmeldewesen umgesetzt – ein zentrales Kreditregister im Eurosystem bis 2018 aufgebaut werden soll.

Ziel ist die Etablierung eines zentralen Kreditregisters für alle Mitgliedsstaaten im EUR-System ab 2018 (ursprünglich: Ende 2016), das auf einer Vielzahl von granularen Kreditdaten und einer deutlichen Reduzierung der Meldeschwelle basiert. Über die granularen Kreditdaten sollen Informationen über Kredite und Kreditrisiken von Kreditinstituten und sonstigen Kredit gewährenden Finanzinstituten gegenüber Kreditnehmern erhoben werden. Gemäß Roadmap der EZB müssen Kreditinstitute und sonstige Kredit gewährende Finanzinstitute die Meldeanforderungen bis Frühjahr 2018 umsetzen.

AnaCredit-Verordnung vom 18. Mai 2016

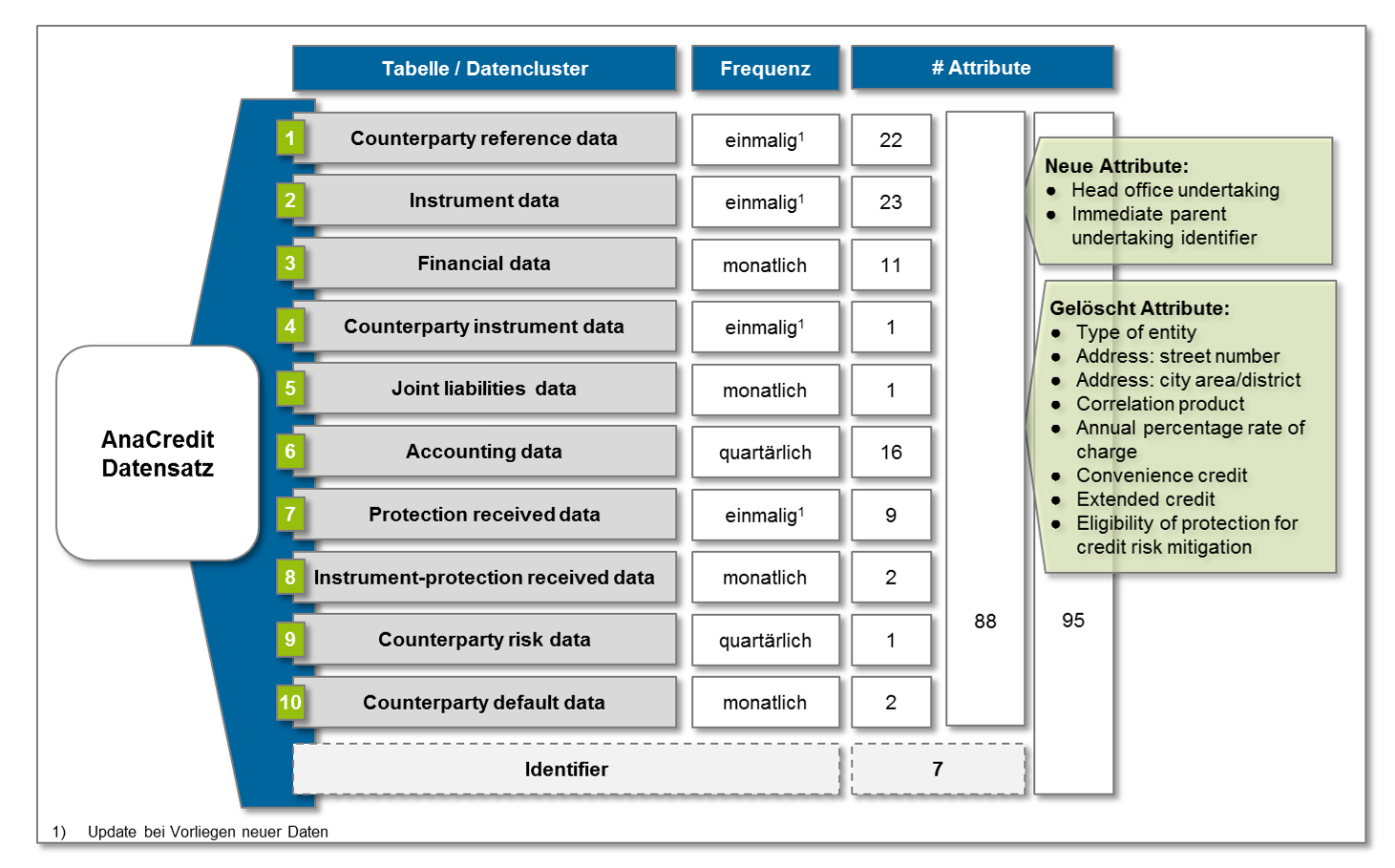

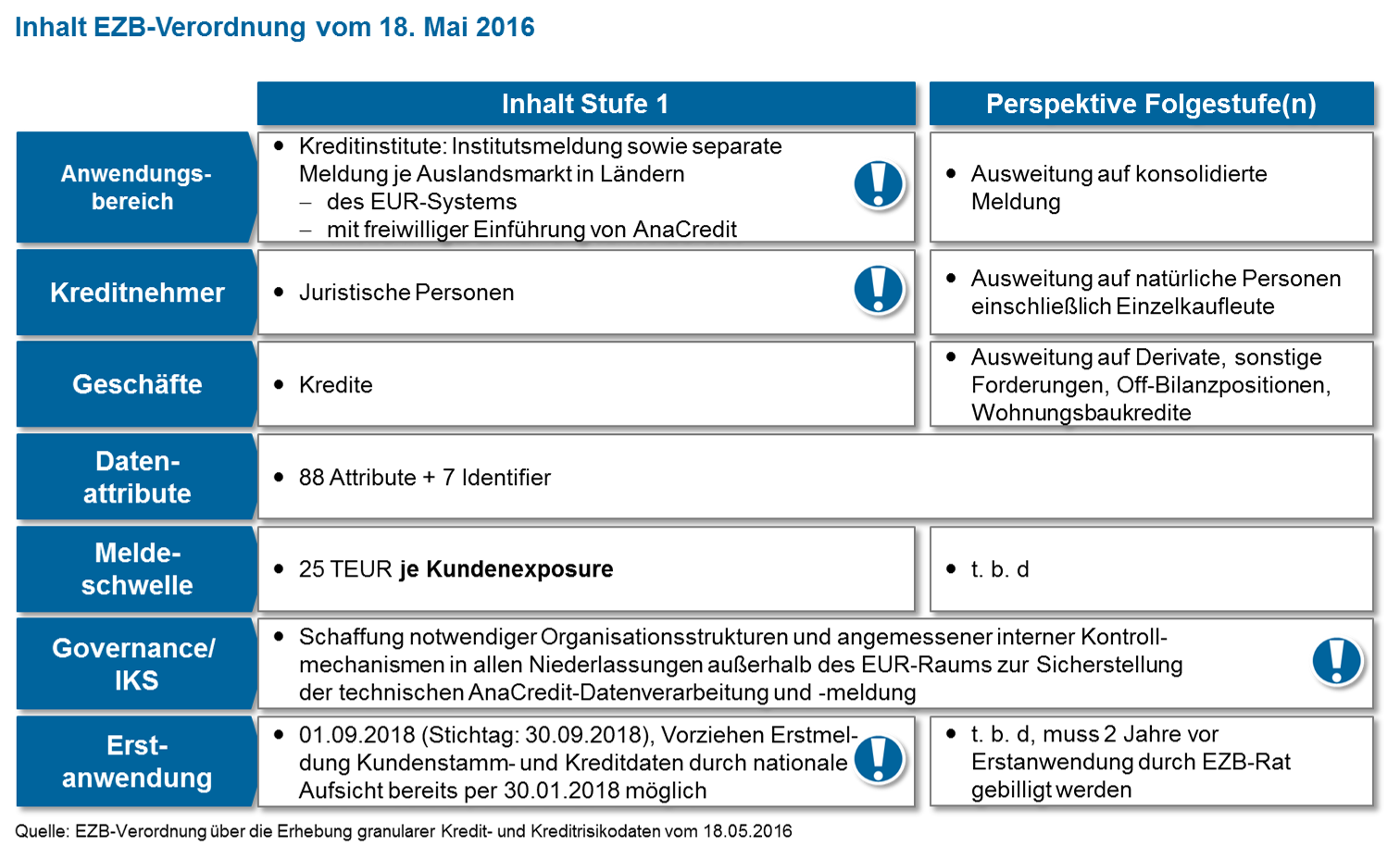

In der EZB-Verordnung vom 18. Mai 2016 umfasst der AnaCredit-Datensatz 88 Kredit-, Kreditrisiko- und Accountingattribute (Attribute im Grundsatzentwurf: 94) sowie 7 Identifier, wobei die nationalen Aufsichtsbehörden die Möglichkeit haben, länderspezifische Attribute zu ergänzen.

Neben einer leichten Adjustierung der Datenattribute (7 Attribute wurden gelöscht, 2 Attribute wurden neu aufgenommen), wurden mit der Verabschiedung der EZB-Verordnung für 42 Attribute die Definitionen und Ausprägungen überarbeitet bzw. konkretisiert.

Der Datensatz zeigt deutlich, dass Institute eine sehr hohe Anzahl von granularen Kreditdaten auf Einzelkreditebene für die Meldung an das Kreditregister berücksichtigen und für einen Teil der Attribute Daten nacherfassen bzw. modellieren müssen, sofern diese noch nicht in den Systemen und im Datenmodell auf Einzelgeschäftsebene verfügbar sind (z. B. Anzahl Arbeitnehmer, Jahresumsatz, Bilanzsumme, Asset Encumbrance).

Die verabschiedete Meldeschwelle von 25.000 EUR wird in Deutschland und Österreich den Umfang der zu meldenden Kredite um ein Vielfaches erhöhen (aktuelle Meldeschwelle: in Deutschland für das Millionenkreditmeldewesen aktuell 1,0 Mio. EUR, siehe KWG §14 i. V. m. § 64r; in Österreich aktuell 350.000 EUR, siehe ZKRM-V in Verbindung mit § 75 BWG), in Ländern ohne Kreditregister bedarf es einer vollständigen neuen Implementierung. Gemäß EZB-Verordnung erfolgt die Ermittlung der Meldeschwelle auf Basis des Kundenexposure. Die Meldeschwelle für ausgefallene Kredite ab einem Betrag von 100 EUR ist nicht mehr Bestandteil der AnaCredit-Verordnung.

Die ursprünglich diskutierte mehrstufige Einführung ist ebenfalls nicht mehr Bestandteil der AnaCredit-Umsetzung: die EZB-Verordnung terminiert lediglich die erste Stufe, in der ausschließlich Kreditinstitute und ihre Niederlassungen innerhalb und außerhalb des EUR-Raums sowie Niederlassungen von Kreditinstituten im EUR-Raum, deren Hauptsitz sich in einem Land außerhalb des EUR-Raums befindet, als meldepflichte Institute definiert werden. Die Ausweitung von AnaCredit auf konsolidierter Ebene sowie auf natürliche Personen und außerbilanzielle und derivative Geschäfte ist in der AnaCredit-Verordnung als Ausblick auf künftige Weiterentwicklungen skizziert. Über Stufe I werden jedoch die Institute angehalten, organisatorische Vorkehrungen und Kontrollmechanismen für AnaCredit auch für Niederlassungen außerhalb des EUR-Raums zu treffen.

Eine mögliche Einführung weiterer Stufen – und somit die Ausweitung auf natürliche Personen und die konsolidierte Meldung – bedarf einer Entscheidung des EZB-Rats, welche mindestens zwei Jahre vor der Inkrafttreten durch den EZB-Rat zu verabschieden ist.

Nationale Umsetzung in Deutschland für Frühjahr 2018 erwartet

Die nationalen Aufsichtsbehörden sind angehalten, sechs Monate vor dem Termin der Erstmeldung (31.09.2018) eine erste Testmeldung an die EZB zu übermitteln. Zudem erlaubt die AnaCredit-Verordnung eine teil- oder vollständige Einführung von AnaCredit auf nationaler Ebene bereits ab dem 31.12.2017. Vor diesem Hintergrund ist davon auszugehen, dass Kreditinstitute in Deutschland bereits im Frühjahr 2018 erste Testmeldungen für Stammdaten an die Bundesbank melden müssen und AnaCredit in Deutschland somit im Frühjahr 2018 eingeführt wird.

Die AnaCredit-Verordnung erlaubt den jeweiligen nationalen Zentralbanken Meldeerleichterungen für besonders kleine Institute einzuführen. Im Dezember 2015 wurde beispielsweise eine Erleichterung für Banken mit einer Bilanzsumme kleiner 330 Mio. EUR diskutiert. Es bleibt abzuwarten, in wieweit die Bundesbank sich weiterhin an dieser Richtgröße orientiert. Zudem kann die nationale Aufsicht kleinen Banken im Rahmen einer Übergangszeit bis zum 01. Januar 2021 Banken für monatlich zu meldende Attribute eine vierteljährliche Meldefrequenz einräumen.

Vor dem Hintergrund, dass die AnaCredit-Verordnung den nationalen Aufsichtsbehörden eine Reihe von Wahlrechten einräumt, empfiehlt sich ein früher und enger Dialog mit der nationalen Aufsicht, um rechtzeitig die nationale Wahlrechtsauslegung in der AnaCredit-Umsetzung zu berücksichtigen. Insbesondere Banken mit Auslandsniederlassungen stehen vor der Herausforderungen, die Auslegungen der nationalen Wahlrechte in allen Ländern ihrer Auslandsniederlassungen zu erfassen und im AnaCredit-Zielbild zu berücksichtigen.

Vor dem Hintergrund der neuen Anforderungen hat die Bundesbank im Sommer 2014 mitgeteilt, dass die für 2015 geplanten Änderungen im Millionenkreditwesen zur Erweiterung des Kreditbegriffs und der Einführung neuer Meldebogen verschoben werden. Die Bundesbank möchte auf diesem Wege den Instituten keine Anpassungen im Meldewesen aufbürden, die möglicherweise mit AnaCredit überarbeitet werden müssten.

Meldetermine für Übermittlung AnaCredit-Datensatz an die Aufsicht

Die Festlegung der Meldetermine an die Aufsicht obliegt ebenfalls den nationalen Aufsichtsbehörden. Für die Meldung der Stammdaten strebt die Bundesbank zwei Arbeitstage (Auslandsniederlassungen: 10. Arbeitstag) nach Monatsultimo an. Monatlich zu meldende Kreditattribute sind demnach bereits am 6. Arbeitstag (Auslandsniederlassungen: 15. Arbeitstag), vierteljährlich zu meldende Kreditattribute rd. 30 Arbeitstage nach dem Quartalsultimo und somit parallel zu COREP/FINREP an die Aufsicht zu melden. Diese kurzen Meldefristen zeigen deutlich die hohen Anforderungen an die Datenqualität/-konsistenz und effiziente Meldeprozesse.

Bundesbank plant zeitnah paralleles Meldesystem für Wohnimmobilienkredite

Auch wenn mit Vorliegen der verabschiedeten AnaCredit-Verordnung nunmehr Klarheit vorliegen mag, dass der AnaCredit-Scope aufgrund des Ausschlusses von Privatpersonen Wohnimmobilienkredite nicht umfasst, sei darauf verwiesen, dass die Bundesbank noch in 2016 angehalten ist, ein eigenständiges Meldesystem für Wohnimmobilienkredite zu etablieren, welches sich inhaltlich an die AnaCredit-Systematik orientieren wird.[1] Eine Einführung eines separaten Meldesystems für Wohnimmobilienkredite wird insbesondere Regionalbanken mit starken Fokus auf Wohnimmobilienkredite und Bausparkassen betreffen.

Banken müssen unmittelbar mit der Umsetzung starten

Mit Verabschiedung der AnaCredit-Verordnung hat die EZB nunmehr den inhaltlichen Rahmen für die Umsetzung von AnaCredit für Kreditinstitute, Sparkassen und Rechenzentren definiert.

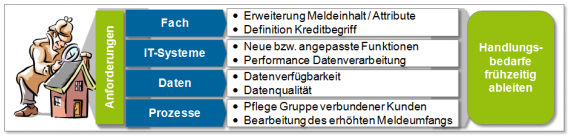

Für die Identifizierung der Handlungsbedarfe und Ableitung des Zielbildes sind folgende zentrale Fragestellungen zu analysieren und in einen Projektplan zu überführen:

- Liegen die entsprechenden Daten in der jeweiligen Granularität und Qualität vor?

- Werden die Datenanforderungen der EZB in den Datenmodellen bereits erfüllt?

- Deckt das Datenmodell für alle Datenanforderungen die von der EZB gewünschten Ausprägungen ab?

- Ist die bestehende Meldewesenarchitektur aus IT-Systemen und Meldeprozessen dem deutlich erhöhten Meldeumfang infolge der abgesenkten Meldeschwelle gewachsen?

- Bestehen aktuell weitere regulatorisch getriebene bzw. interne Umsetzungsinitiativen, welche die Umsetzung von AnaCredit beeinflussen?

Für das Projektsetup und der Umsetzungsphase empfiehlt sich zudem ein enger Dialog und Austausch mit parallel laufenden Projekten – insbesondere im regulatorischen Melde- und Berichtswesen, integrierter Steuerungsarchitekturen wie Umsetzung Risk Data Aggregation/BCBS #239, Stabilisierung COREP/FINREP-Umsetzung und die Umsetzung von IFRS 9 – um gemeinsame Abhängigkeiten früh zu identifizieren, ein gesamthaftes Zielbild zu entwickeln und Synergien für eine effiziente Umsetzung zu schaffen.

Ausblick: European Reporting Framework

Abschließend bleibt festzuhalten, dass AnaCredit im Zuge des SSM (Single Supervisory Mechanism) nur der erste Schritt für die Schaffung eines einheitlichen statistischen Berichtsrahmens im Euroraum ist und weitere Schritte durch die EZB für die Etablierung eines European Reporting Framework erarbeitet werden. Hierzu haben im Herbst 2015 erste Workshops zwischen Industrie und der EZB stattgefunden, auf deren Basis bereits in 2016 erste konkrete Ergebnisse für die Harmonisierung und Weiterentwicklung des europäischen Meldewesens erwartet werden.

3 Antworten auf “Update: Analytical Credit Dataset der EZB – AnaCredit”

Jo

Hallo,

sind schlussendlich all nicht-natürliche Personen – also non-financial UND financial corporations – im Scope von Anacredit?

In einem Brief (vom 16/12/2015, L/MD/2015/681) präzisiert EZB-Präsident Mario Draghi, dass „leasing, factoring or insurance companies“ nicht zu den zu meldenden Kreditnehmern zählen. Basiert diese Aussage auch auf dem Entwurf der Verordnung?

MfG,

Jo

Jörg Ankert, zeb

Artikel 4 im EZB-Draft definiert die berichtspflichtigen Kredite.

Kurz zusammengefasst: mit Ausnahme von Krediten an natürliche Personen sind alle Kredite zu melden, aus denen für ein Kreditinstitut ein Ausfallrisiko besteht.

Somit sind auch Kredite gegenüber Kreditnehmern wie Leasing-, Factoring- oder Versicherungsunternehmen berichtspflichtig.

Kreditinstitut

Hallo,

sind Instrumente gegenüber nicht eingetragenen Vereinen, Freiberuflern und GbRs gem. AnaCredit Phase I meldepflichtig?

Vielen Dank im Voraus.

Beste Grüße