Luxemburgische Ertragspools im Retail Banking Geschäft: Methodik und Umfang

Zum oben genannten Zweck haben wir ein Modell entwickelt, das sich auf die Marktvolumen und Margen der wichtigsten Retail Banking Produkte zwischen 2010 und heute konzentriert, einschließlich ihrer geschätzten Fortentwicklung bis 2025. Die Ergebnisse dieses Modells ermöglichen es uns, verschiedene Schlussfolgerungen über die Angemessenheit des derzeitigen Geschäftsmodells der luxemburgischen Retailbanken zu ziehen, und helfen, die aktuelle und künftige Dynamik auf dem Markt zu verstehen.

Die Erhebung der luxemburgischen Ertragspools im Retail Banking Geschäft ist Teil einer umfassenderen Studie, die sich mit den elf größten europäischen Volkswirtschaften gemessen am BIP befasst. Insgesamt liegt der Schwerpunkt auf vier Produktgruppen, die für einen durchschnittlichen Haushalt relevant sind: Everyday Banking, Spar- und Anlageprodukte, Konsumentenkredite und Hypothekenkredite (siehe Abbildung 1).

Um die Ertragspools dieser vier Produktgruppen zu definieren, schätzt unser Modell das gesamte Marktvolumen und die jeweiligen Gebühren bzw. Margen für jedes einzelne Produkt. Künftige Ertragspools werden auf Grundlage verschiedener Annahmen über die Entwicklung von Marktvolumen und Margen geschätzt. Unsere Analyse stützt sich auf zahlreiche öffentlich zugängliche Quellen wie die EZB, Eurostat, Statec, BCL, das Ministerium für Wohnungsbau sowie auf zeb-interne Daten zu Marktbenchmarks, Projekterfahrungen und Expertenmeinungen.

In einem weiteren Schritt verwenden wir verschiedene soziodemografische Marktdaten (z. B. Kaufkraft, Arbeitslosenquote, relative Immobilienpreise und Wachstumsraten), um die Ertragspools auf Gemeindeebene herunterzubrechen. Auf diese Detailebene wird in diesem Artikel jedoch verzichtet. Bei Interesse stellen wir weitere Informationen gerne zur Verfügung.

Luxemburg Retail Banking Markt: Entwicklung der Ertragspools

Die reine Entwicklung des luxemburgischen Markts als Ganzes bietet nur wenige relevante Erkenntnisse. Zwischen 2010 und heute schrumpfte der Markt insgesamt um rund 5 %, bis 2025 wird das Niveau jedoch wieder geringfügig über dem von 2010 liegen.

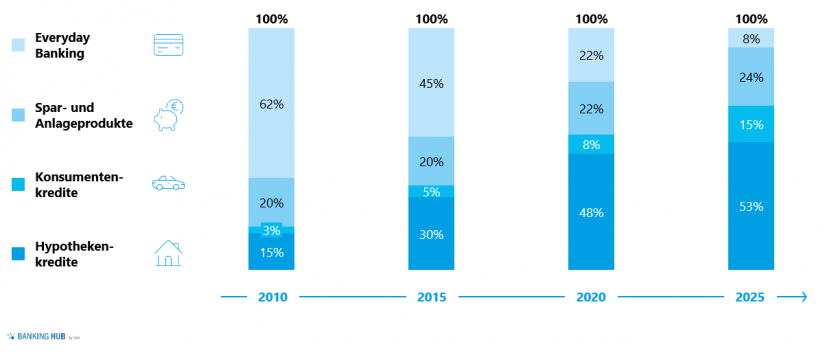

Von viel größerer Bedeutung ist daher die Weiterentwicklung der Anteile der vier definierten Produktgruppen. In Luxemburg ähnelt der Trend dem allgemeinen europäischen Durchschnitt, d. h., die Erträge aus Everyday-Banking-Produkten sind deutlich rückläufig, während die Erträge aus Krediten, insbesondere bei Hypotheken, überdurchschnittlich stark steigen. Genauer gesagt kann sogar von einer Trendwende in der Branche gesprochen werden. Während im Jahr 2010 etwas mehr als 60 % des luxemburgischen Retail Banking Ertragspools auf tägliche Bankgeschäfte entfielen, erwarten wir, dass dieser Anteil im Jahr 2025 auf unter 10 % fallen wird. Bei den Hypothekendarlehen geht die Entwicklung in die entgegengesetzte Richtung – ausgehend von etwa 15 % im Jahr 2010 dürfte der Anteil im Jahr 2025 die 50%-Schwelle überschreiten (vgl. Abbildung 2).

In den folgenden Abschnitten werden wir die Zahlen innerhalb der einzelnen Produktgruppen näher beleuchten und mögliche Ursachen für diese Entwicklungen aufzeigen.

1. Everyday Banking

Das Segment Everyday Banking sieht sich seit zehn Jahren mit rückläufigen Erträgen konfrontiert, obwohl die Zahl der Konten und insbesondere der Kreditkarten stetig gestiegen ist. Der massive Rückgang dieses Ertragspools ist auf die Negativzinsen zurückzuführen, welche die Übernachteinlagen stark unter Druck setzen. Die gesamte Branche wird spätestens ab 2022 bei den Übernachteinlagen Verluste schreiben. Diese Entwicklung ist sogar noch eindrucksvoller, wenn man sich vor Augen führt, dass die Erträge aus Übernachteinlagen im Jahr 2010 rund 50 % des gesamten Ertragspools im Retail Banking Geschäft ausmachten – im Jahr 2025 werden diese einen negativen Beitrag von mehr als 5 % leisten. Die Tatsache, dass das Volumen der Übernachteinlagen von luxemburgischen Haushalten bereits vor Corona zugenommen hat, zeigt den dringenden Handlungsbedarf bei Banken zur Überarbeitung ihres Geschäftsmodells auf. Im nächsten Abschnitt werden wir einige Lösungsansätze hierzu erörtern.

Abschließend sei erwähnt, dass die Erträge aus Überziehungskrediten von relativ stabilen Margen profitieren und daher in Verbindung mit stetig steigenden Volumen einen beträchtlichen Ertragspool für Banken darstellen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

2. Spar- und Anlageprodukte

Der Anteil der Spar- und Anlageprodukte am Gesamtertragspool der Banken wird von 20 % in 2020 auf 24 % in 2025 steigen. Diese Zunahme ist vor dem Hintergrund, dass auch Termineinlagen durch das Negativzinsumfeld seit vielen Jahren zu einem Verlustgeschäft für die Banken geworden sind, umso beeindruckender. Denn offensichtlich ist es den Banken gelungen, die Erträge aus dem Wertpapiergeschäft nicht nur im Verhältnis, sondern auch in absoluten Werten erheblich zu steigern.

Während die Gesamtmargen in einer ersten Post-MiFID-II-Phase sanken und seither eher stagnieren, ist der Anstieg des Volumens hier der treibende Faktor. Getragen wurde diese Entwicklung im Retail Banking Markt Luxemburg durch die boomenden Aktienmärkte (rund 47 % der Anlagen luxemburgischer Haushalte sind in Aktien und anderen Anteilsrechten investiert) und eine veränderte Einstellung zur Geldanlage auch bei Kleinanlegerinnen und -anlegern.

Dennoch sehen wir hier noch erhebliches Wachstumspotenzial. Nur 11 % des Gesamtvermögens wird seitens der Luxemburger/-innen in Wertpapieren gehalten, während rund 18 % in Einlagen und – wenig überraschend – 56 % in Immobilien investiert sind (der Rest entfällt auf Beteiligungen und Versicherungen). Im nächsten Abschnitt werden wir Ansätze zur Steigerung der Erträge im Anlagebereich aufzeigen.

3. Konsumentenkredite

Trotz des Niedrigzinsumfelds machen Kredite immer noch einen großen Teil der Erträge im Retail Banking aus. Insbesondere der Konsumentenkredit hat in den letzten Jahren stark an Bedeutung gewonnen (das Volumen stieg hier in der letzten Dekade um 120 %) und wird im Jahr 2025 rund 15 % des Ertragspools im Retail Banking ausmachen.

Konsumentenkredite werden in der Regel zur Überbrückung eines vorübergehenden Finanzierungsbedarfs verwendet, z. B. – der Klassiker – für den Kauf eines Autos, für die Ausbildung (Studierendenkredite) oder für andere persönliche Bedürfnisse wie Wohnraumrenovierung, Möbel, Urlaub usw. Die Akzeptanz, sich auch kleinere Beträge zu leihen, hat aufgrund der Omnipräsenz von attraktiven Finanzierungsangeboten in den letzten Jahren zugenommen.

Das Aufkommen von Onlinekreditvermittlern, Kaufmöglichkeiten mit Zahlpause (buy now, pay later) sowie Privatleasinglösungen, die von Autohändlern, Leasinggesellschaften und Banken angeboten werden, haben diesen Trend verstärkt. Viele Jahre wurde Leasing von Leasinggesellschaften wie LeasePlan und Arval dominiert, bevor dann auch die Banken diesen lukrativen Markt für sich entdeckten und begannen, Leasingangebote für Privatkunden zu entwickeln.

4. Hypothekenkredite

Mittlerweile haben sich Hypothekendarlehen zum Haupttreiber im Retail Banking Geschäft in Luxemburg entwickelt. In den letzten zehn Jahren wuchsen die Erträge aus Hypothekendarlehen konstant mit hoher Geschwindigkeit und werden bis 2025 mehr als 50 % der gesamten Erträge des Privatkundengeschäfts in Luxemburg ausmachen. Die Hauptursache für diese Entwicklung ist eine Kombination aus dem Anstieg der Immobilienpreise in Luxemburg, der auf ein strukturelles Missverhältnis zwischen Angebot und Nachfrage zurückzuführen ist, sowie dem historisch niedrigen Zinsniveau für Immobilienfinanzierungen. Nach Angaben der BCL ist das durchschnittliche Hypothekenvolumen pro luxemburgischem Bürger bzw. luxemburgischer Bürgerin zwischen 2010 und 2019 um mehr als 90 % gestiegen. Derzeit gibt es keinerlei Anzeichen, dass sich an diesem Trend in den nächsten Jahren etwas ändern wird.

Im nächsten Kapitel werden wir uns mit der Ausrichtung der Hypothekenpreise an der individuellen Zahlungsbereitschaft der Kunden befassen.

Ausgewählte Rentabilitätshebel

Wenngleich es zahlreiche Ansätze gibt, das Geschäftsmodell an diese neue Marktsituation im Retail Banking Markt Luxemburg anzupassen und letztlich die Rentabilität zu verbessern (z. B. optimierte Omnikanal-Services, verstärkter Selfservice durch effizientes Mobile Banking, Digitalisierung von Prozessen bei Hypothekenfinanzierung usw.), konzentrieren wir uns im Folgenden auf das Wertpapier- und Hypothekengeschäft.

1. Wertpapiergeschäft

Wie im vorigen Abschnitt angesprochen, halten die Luxemburger/-innen immer noch einen beträchtlichen Teil ihres Vermögens in Form von Bankeinlagen (18 %). Die BCL bestätigt diesen Trend, indem sie feststellt, dass die Einlagen der luxemburgischen Haushalte zwischen April 2020 und April 2021 um weitere 1,739 Milliarden Euro (bzw. 4,1 %) gestiegen sind.

Zahlreiche Projekterfahrungen und Kundenumfragen in luxemburgischen und anderen europäischen Retail Banking Märkten zeigen vier Hauptgründe für das restriktive Anlageverhalten von Sparerinnen und Sparern auf:

- Finanzielle Bildung, d. h. mangelndes Finanzwissen, Komplexität der Finanzmärkte und Anlageprodukte, Fachsprache

- Unannehmlichkeiten im Zusammenhang mit der User Experience, Informationsdefiziten oder Zeitmangel sowie der Wahrnehmung hoher Gebühren oder unzureichender Einsparungen

- Fehlen eines ansprechenden Angebots, d. h., das Angebot passt nicht zu den individuellen Bedürfnissen, Zielen, der Lebensphase, oder es werden nur (vermeintlich) komplexe Produkte angeboten

- Psychologische Gründe, z. B. Risiko-/Verlustaversion, mangelndes Vertrauen in die Banken und mangelnde emotionale Verbindung zu den Geldanlagen

Es gibt verschiedene Lösungen, um diese Hemmnisse aus Vertriebssicht zu überwinden. Mit Blick auf maximale Effizienz müssen die Optionen jedoch je nach Zielgruppe, Zeithorizont und angestrebtem Wirkungsgrad ausgewählt werden. Ansätze wie Fractional Investing, Gamification des Anlageprozesses, niedrige Mindestgebühren und Robo Advisory sind möglicherweise geeignete Initiativen für die Zielgruppe der Millennials, der Technologieaffinen sowie der HENRYs (High Earners, Not Rich Yet). Weniger relevant sind sie jedoch für Babyboomer oder Anlegerinnen, die eher Wert auf zielgerichtete Investmentservices, erweitertes Schulungsmaterial und die Verwendung von weniger Fachjargon legen.

Unsere Projekterfahrung in zahlreichen europäischen Banken zeigt jedoch, dass eine Initiative über alle wichtigen Banktypen und Kundensegmente hinweg zu konsistenten Ergebnissen bei der Steigerung des Anlagevolumens führt: gezieltes Training und Coaching der Vertriebsmitarbeitenden in Kombination mit datenunterstützten Analysen.

Die Schulung des Vertriebspersonals konzentriert sich darauf, Kundenberater/-innen zu befähigen, besser auf die Bedürfnisse ihrer Kundschaft einzugehen. Ein typisches Trainingsprogramm erstreckt sich über 4 bis 8 Wochen, umfasst Einheiten zur Kundenakquise, zur zielorientierten Betreuung, Durchführung von Verhandlungen sowie Produktschulungen (z. B. zu ETFs, Aktien, Versicherungen, Negativzinsen, Fondssparen usw.) und schließt mit individuellen Coachingsitzungen ab. Projekterfahrungen zeigen eine durchschnittliche Steigerung der Depoteröffnungen um bis zu 230 %, der Fondsverträge um 1.300 % und des Wertpapierabsatzes um 108 % über einen Zeitraum von einem Jahr bei einzelnen Banken. Diese Initiative kann als effizienter Quick-Win betrachtet werden, da sie in der Regel innerhalb einer relativ kurzen Projektlaufzeit und mit einem begrenzten Budget umgesetzt werden kann und der Bank einen sofortigen Anstieg der Erträge im Anlagegeschäft garantiert.

Smarte Data-Analytics-Anwendungen sollten die Betreuer/-innen dabei unterstützen, ihre Kunden besser zu verstehen, deren Bedürfnisse rechtzeitig zu identifizieren und durch passende Angebote ihre Investitionsbereitschaft zu erhöhen. Während Data Analytics als fortschrittliches CRM-Tool mit fortlaufendem Datenscreening und Lernalgorithmen verstanden werden kann, kommt für den Anfang auch eine vereinfachte Analyse verfügbarer statischer Datensätze infrage. In beiden Fällen müssten verschiedene Auslöser berücksichtigt werden, z. B. ein hoher Bargeldanteil, jüngste Transaktionen, Gehaltsänderungen oder Arbeitsplatzwechsel, bevorstehende Erbschaften, früheres Anlageverhalten sowie Interessen, die regelmäßig in die Analyse einfließen und den Kundenberatenden zusätzliche wertvolle Erkenntnisse darüber liefern, wie sie den Kunden mit der richtigen Lösung zum richtigen Zeitpunkt ansprechen können.

2. Hypothekengeschäft

Es hat sich gezeigt, dass das Kreditgeschäft (insbesondere Hypotheken) mit einem Anteil von über 50 % an den Gesamterträgen die dominierende Einnahmequelle des Retail Banking Geschäfts in Luxemburg ist – obwohl sich die Margen im Neugeschäft auf einem recht niedrigen Niveau eingependelt haben und es deutlich einfacher geworden ist, die Konditionen bei verschiedenen Banken mithilfe von Vergleichsportalen oder Simulationsrechnern zu vergleichen. Umso überraschender ist es, dass die marktgerechte Bepreisung von Krediten immer noch im Schatten von Preismaßnahmen im Umfeld von Girokonten und Wertpapieren steht.

Eine pragmatische Lösung bei der Optimierung der Hypothekenkalkulation bietet eine differenzierte Ableitung und Kontrolle der individuellen Margen, die entweder als Vergleichs- oder Vorschlagspreis integriert werden oder direkt in die Vorkalkulation einfließen können. Die Grundidee eines solchen „kundenindividuellen Pricing“-Ansatzes ist es, Thesen zu entwickeln, welche Kunden-, Produkt- und Wettbewerbsmerkmale für unterschiedliche Brutto-/Nettomargen verantwortlich sind, und diese mithilfe bewährter statistischer Methoden (typischerweise multiple lineare Regression) zu analysieren. Mit anderen Worten: Potenzielle Margentreiber wie Kreditgröße, Kreditart (Neugeschäft vs. Prolongation), Komplexität, Risikoprofil des Kunden, Alter, Einkommen oder Dauer der Kundenbeziehung werden statistisch untersucht und dazu genutzt, die individuelle Zahlungsbereitschaft des Kunden und damit seinen individuellen Zinssatz zu bestimmen.

Die Projekterfahrung zeigt ein erhebliches Potenzial für Aufschläge, beispielsweise für Kunden mit geringeren Volumen, längeren Bankbeziehungen und Krediten mit zusätzlichen Flexibilitätsoptionen. Zahlreiche Projekte zur Preisgestaltung bei europäischen Banken deuten darauf hin, dass eine Steigerung der Neugeschäftsmargen um fünf bis zehn Basispunkte möglich ist. Das Ergebnis einer solchen Initiative ist natürlich nicht nur eine Erhöhung der Margen, sondern auch eine Verringerung der Zahl der verlorenen Abschlüsse, da jedem Kunden der richtige Preis angeboten wird, den er zu zahlen bereit ist. Zu den Schlüsselfaktoren einer erfolgreichen kundenindividuellen Preisgestaltung zählen:

- Anpassung der Konditionstabelle/Kalkulationslogik, damit die gewünschten Effekte über entsprechende Zu- bzw. Abschläge „eingepreist“ werden

- Nutzung der vorhandenen technischen Möglichkeiten in den Vorkalkulationsmodulen (des jeweiligen Kernbankensystems)

- Einbettung der neuen Preislogik in ein Gesamtkonzept und Unterstützung des Vertriebs mit benutzerfreundlichen Pricing-Tools

- Regelmäßige Messung der Preisdurchsetzung im aktiven Geschäft und Verankerung der Ergebnisse als wichtigen Tagesordnungspunkt für Verkaufsgespräche

Luxemburg Retail Banking Markt: Fazit

Die Umsatzsituation im luxemburgischen Retail Banking Markt hat sich in den letzten Jahren massiv verändert. Die Zukunft bleibt eine Herausforderung, insbesondere mit Blick auf Änderungen im Kundenverhalten und in den Kundenpräferenzen sowie hinsichtlich des Niedrigzinsumfelds, das in den kommenden Jahren sicherlich anhalten wird. Es bleibt abzuwarten, inwieweit die Banken in Luxemburg in Zukunft Negativzinsen oder Gebühren auf die Einlagen ihrer Kunden erheben werden.

Um dauerhaft profitabel zu bleiben, müssen sich die lokalen Akteure an die neuen Gegebenheiten anpassen und gezielte Maßnahmen ergreifen – und dazu zählt die Umwandlung des Einlagenüberschusses in profitables Geschäft.