Unternehmensnachfolgen als Ertragsquelle für Regionalbanken

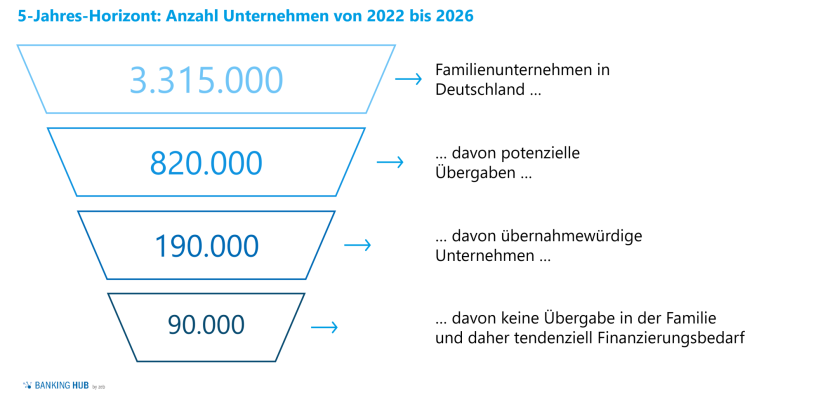

„Ich bin dann mal weg“ – sagen in Deutschland zwischen 2022 und 2026 voraussichtlich etwa 820.000 Unternehmerinnen und Unternehmer.[1] Dies entspricht immerhin ca. 25 Prozent der 3,3 Mio. Familienunternehmen in Deutschland, deren Inhaber/-innen altersbedingt oder aus gesundheitlichen Gründen innerhalb der kommenden fünf Jahre (statistisch) aus dem Arbeitsleben ausscheiden werden.

Nicht nur Jungunternehmerinnen und -unternehmer sowie alle, die es einmal werden möchten, sollten als potenzielle Nachfolger/-innen dieser scheidenden Generation hellhörig werden. Auch Banken und insbesondere ihre Verantwortlichen im Firmenkundengeschäft sind gut damit beraten, ein besonderes Augenmerk auf diese Entwicklung zu legen.

Mit dem Ausbau und der systematischen Erschließung von Unternehmensnachfolgen können zwei strategische Punkte adressiert werden:

- Generierung neuer Ertragsquellen durch die Finanzierung der Unternehmensübernahme sowie damit verbundenen Leistungen

- Sicherung zukünftiger Bestandserträge aus einer bereits bestehenden Kundenbeziehung auch in neuer Eigentümerschaft

Um sich hier als Bank erfolgreich aufzustellen und die sich bietenden Ertragspotenziale bestmöglich auszuschöpfen, sind nachstehende Kernfragen zu beantworten:

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Warum ist Unternehmensnachfolge im deutschen Mittelstand ein Thema für Banken?

Die Regelung der Unternehmensnachfolge ist von besonderer (emotionaler) Bedeutung für die Unternehmerinnen und Unternehmer. Sie erinnern sich am Ende ihres Arbeitslebens mit hoher Wahrscheinlichkeit an zwei wesentliche Ereignisse: die Gründung bzw. die eigene Übernahme des Unternehmens und den Moment der Weitergabe ihres Lebenswerks.

Damit ist die Unternehmensnachfolge als Schlüsselmoment für Banken besonders wichtig, um sich als zentraler Partner und Begleiter der Unternehmerinnen und Unternehmer zu positionieren – in jeder Situation.

Wie relevant ist Unternehmensnachfolge – in Zahlen?

Basierend auf einer Berechnung des Instituts für Mittelstandsforschung in Bonn steht zwischen 2022 und 2026 bei ca. 820.000 Familienunternehmen aufgrund eines alters- oder gesundheitsbedingten Ausscheidens der Unternehmer/-innen eine Unternehmensnachfolge an (vgl. Abbildung 1).[2]

Beachtet man daneben die wirtschaftliche Tragfähigkeit der Unternehmen, um herauszufinden, wie viele dieser Firmen auch aus rein finanziellen Gesichtspunkten „übernahmewürdig“ sind, bleiben noch 190.000 Unternehmen.[3]

Auf Grundlage der konservativen Annahme, dass familieninterne Übernahmen keinen oder nur einen geringen Finanzierungsbedarf aufweisen, verbleiben noch etwa 90.000 Unternehmen in fünf Jahren – dies entspricht etwa 18.000 Unternehmen pro Jahr in Deutschland.

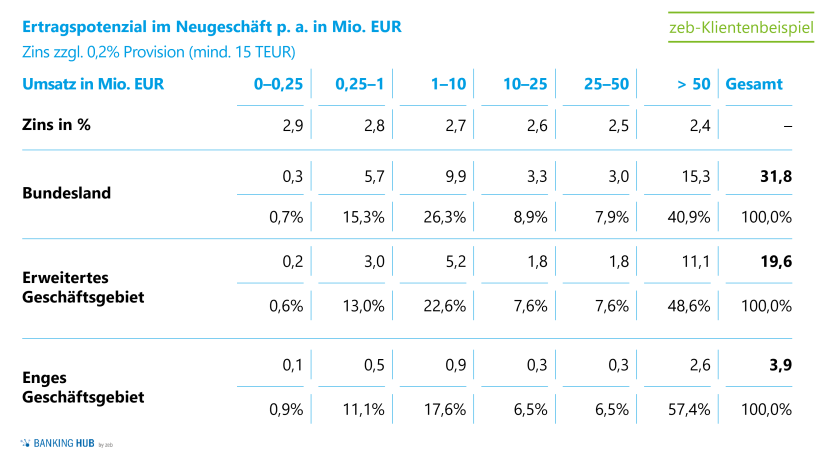

Für diese 18.000 Unternehmen, die nicht familienintern übergeben werden, kann im Schnitt ein Fremdkapitalbedarf von etwa 60–70 Prozent des Kaufpreises angenommen werden.[4] Neben dem Ertragspotenzial aus der Finanzierung – Zins und Provision für die Begleitung des komplexen Prozesses inkl. etwaiger Finanzierungsstrukturierungen – erhält die Bank (im Regelfall) auch die bisherige Kundenbeziehung bzw. gewinnt eine neue hinzu.

Zusätzlich ist zu beachten, dass die übergebenden Unternehmer/-innen nun signifikanten Anlagebedarf aufweisen und Cross-Selling zum Private Banking ermöglicht wird.

Um die Ertragsmöglichkeiten im Kontext von Unternehmensnachfolgen regional und größenbasiert zu betrachten und damit eine belastbare Planungsbasis für jedes Haus zu ermöglichen, hat zeb ein regionalisiertes Potenzialmodell entwickelt, mit dessen Hilfe konkrete Potenziale für Regionalbanken in deren Geschäftsgebiet aufgezeigt werden können. Dabei ist zu erkennen, dass insbesondere für Regionalbanken hohe Potenziale in der Begleitung von kleinen und mittleren Unternehmen bis ca. 50 Mio. EUR Außenumsatz schlummern.

Die Finanzierungsvolumina sind einerseits hinreichend groß bei auskömmlichen Margen, um attraktives Geschäft darzustellen – andererseits jedoch im Regelfall zu klein, um überregionale Wettbewerber ohne Kundenbeziehung anzulocken. Zusammengefasst: Ja, auch für Regionalbanken ist die Unternehmensnachfolge im deutschen Mittelstand relevant und ein interessantes Geschäftsfeld mit Wachstums- und Ertragsmöglichkeiten.

Worauf ist bei der Begleitung von Unternehmensnachfolgen zu achten?

Unternehmensnachfolge ist kein Tagesgeschäft. Unternehmerinnen und Unternehmer beschäftigen sich über einen langen Zeitraum mit Fragen rund um ihre Nachfolge, zum Beispiel:

- „Wann ist der richtige Zeitpunkt?“

- „Wie funktioniert der Prozess und welche Partner können mir weiterhelfen?“

- „Wer sind geeignete Nachfolger/-innen oder wie finde ich diese?“

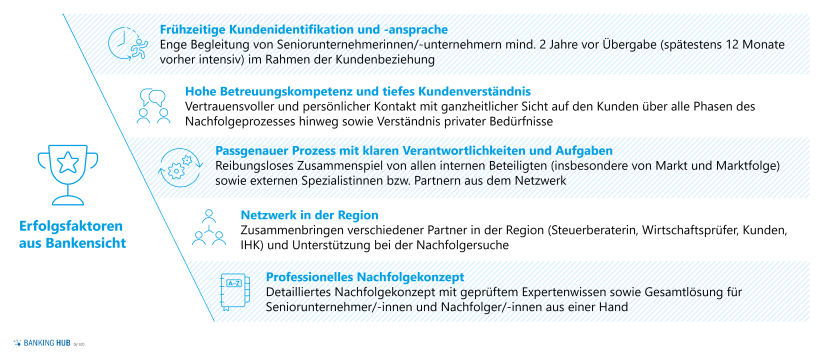

Banken können gemeinsam mit ihren Kunden Antworten auf diese Fragen finden. Eine frühzeitige Identifikation und proaktive Ansprache ist hier ein erster Startpunkt. Gleichzeitig müssen Banken ein hohes Maß an Beratungskompetenz und ein klares Verständnis für die Kundenbedürfnisse aufweisen. Ein vertrauensvolles Kundenverhältnis mit persönlichem Kontakt ist in diesem Zusammenhang von hoher Bedeutung. Zusätzlich ist ein strukturierter Prozess mit klaren Verantwortlichkeiten notwendig, um der Komplexität von Nachfolgefinanzierungen gerecht zu werden.

Die Finanzierung bedarf oftmals einer erweiterten Individualisierung (z. B. einer risikoadäquaten Bepreisung oder vertraglicher Besonderheiten), was organisatorisch in passenden Strukturen und Prozessen abgebildet werden muss. Unterstützend kann auch der Zugang zu regionalen Netzwerken (z. B. Kammern, Rechts- und Steuerberater/-innen etc.) sein, wenn eine Begleitung über die Finanzierung hinaus erforderlich ist.

Diese Aspekte sollten in einem schlüssigen Nachfolgekonzept für Unternehmerinnen und Unternehmer zusammengefasst und ausformuliert werden. Die genannten Erfolgsfaktoren sind in Abbildung 3 dargestellt.

In Summe lässt sich festhalten, dass Regionalbanken in einer guten Startposition sind, um Unternehmensnachfolgen zu begleiten:

Zum einen pflegen sie meist langfristige und stabile Kundenbeziehungen zu Unternehmen in ihrer Region und haben daher einen guten Kundenzugang. Auch das Verständnis für regionale Besonderheiten und Bedingungen vor Ort ist ausgeprägter als bei überregionalen Banken.Zum anderen können sie auf ein breites regionales Netzwerk an Partnern zurückgreifen.

Wie kann ein Vorgehen zum Aufbau dieses Geschäftsfelds aussehen?

Insbesondere Regionalbanken betreiben das Geschäftsfeld der Unternehmensnachfolge bisher nicht oder nur unsystematisch und mit angezogener Handbremse. Damit entgehen ihnen nicht nur Erträge durch die Finanzierung der Übernahme sowie die Anlage des Kaufpreises, auch die bestehende Kundenbeziehung ist gefährdet (z. B. durch Nichtfortführung des Unternehmens oder Abwanderung der Kundenbeziehung zur übernahmefinanzierenden Bank).

Um dies zu ändern, kann wie folgt vorgegangen werden:

- Definition des strategischen Rahmens: Welche Unternehmen (Größe, Branche und regionale Verortung) sind relevant und welches Leistungsangebot soll mit welchem Risikoappetit abgedeckt werden?

- Erstellung einer Markt- und Potenzialanalyse: Welches Marktpotenzial ergibt sich auf Basis des gesetzten strategischen Rahmens und der Gegebenheiten der spezifischen Region?

- Entwicklung eines individuellen Betreuungsmodells: Welches Vorgehen eignet sich zur Betreuung dieser Kunden und welche organisatorischen Voraussetzungen gehen damit einher?

- Anpassung erforderlicher Steuerungsmechanismen: Welche Zielsetzung hinsichtlich Ertrag und Aufwand ist für dieses Geschäftsfeld realistisch und wie kann dieses Ziel in die Steuerungslogik der Bank integriert werden?

Fazit zur Finanzierung von Unternehmensnachfolgen

Die wachsende Bedeutung von Unternehmensnachfolgen in Deutschland ist in den kommenden Jahren nicht von der Hand zu weisen. Ihre Finanzierung kann ein attraktives Geschäftsfeld darstellen – sowohl als Ertragsquelle als auch zur Sicherung bestehender Kundenbeziehungen.

Gleichzeitig können insbesondere Regionalbanken ihrem Auftrag in der eigenen Region nachkommen und den Fortbestand lokaler Unternehmen sichern. Allerdings erfordern der Aufbau und die erfolgreiche Bespielung einen professionellen und systematischen Antritt. Wer hier schnell und verlässlich handlungsfähig sein möchte, sollte das Thema Unternehmensnachfolge in der Agenda weit oben ansiedeln.