Gibt es einen klaren Preis für spürbare Leistung?

Direkt- und Neobanken setzen auf ein reduziertes Angebot zu niedrigen Preisen und erfüllen damit die Erwartungen ihrer Kunden. Denn wer wenig zahlt, erwartet auch weniger. Regionalbanken hingegen stehen für Nähe, Vielfalt und Qualität – mit entsprechendem Preisniveau.

Gleichzeitig wurden über Jahre hinweg Filialen und Servicezeiten reduziert, Selfservices ausgebaut und das Leistungsangebot standardisiert. Das wirkt aus betriebswirtschaftlicher Perspektive zunächst nachvollziehbar. Doch wenn dabei ein Missverhältnis zwischen Kundenerwartung und wahrgenommener Leistung entsteht, resultiert daraus Unzufriedenheit.

Wer „Premium“ bezahlt, erwartet ein „Premiumerlebnis“. Um ihre Premiumpreispositionierung künftig rechtfertigen zu können, müssen Regionalbanken exzellente Services und Beratung daher nicht nur anbieten, sondern konsequent für ihre Kunden erlebbar machen. Warum gelingt das bisher noch nicht?

Warum denken Kunden in Erlebnissen und nicht in Kanälen?

Die Kundenerwartungen an Service und Beratung haben sich radikal verändert. Sie sind geprägt vom täglichen Erleben:

- Im Supermarkt ermöglicht Scan & Go schnelles, selbstständiges Abkassieren.

- Streamingplattformen schlagen Inhalte vor, bevor man sie selbst sucht.

- Möbelhäuser bieten Videoberatung inklusive 3D-Raumplaner.

Diese und viele weitere neue Selbstverständlichkeiten übertragen sich auf das Banking. Warum sollte man beim Kontoeröffnen Formulare drucken – wenn man woanders mit Face ID legitimiert wird? Warum tagelang auf eine Kreditentscheidung warten – wenn andere Branchen in Sekunden reagieren?

Die Frage ist nicht mehr, ob sich Banken an diese Entwicklung anpassen müssen, sondern wie schnell und konsequent sie es tun. Es geht nicht darum, sich entweder für „digital“ oder für „persönlich“ zu entscheiden. Es geht um beides – klug verbunden und konsequent durchdacht. Wer Kundenerwartungen nicht erfüllt, riskiert, dass die Kunden nach Alternativen suchen – und die gibt es in der digitalen Welt zahlreicher denn je.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Wie sieht die Regionalbank von morgen aus: persönlich, digital, vernetzt?

Regionalbanken sind ideal positioniert, um aus digitalen Prozessen und persönlicher Nähe ein überzeugendes Gesamterlebnis zu schaffen. Als Vollsortimenter mit Präsenz vor Ort und digitalen Angeboten können sie kanalübergreifend glänzen – wenn sie diese Stärke nutzen.

Kunden erwarten nicht nur eine breite Palette an Dienstleistungen, sondern auch eine nahtlose Integration und hohe Qualität über alle Kanäle hinweg: z. B. dass Finanzprodukte mit wenigen Klicks abgeschlossen, Kreditanfragen innerhalb von Minuten geprüft und Probleme über Selfservice-Optionen schnell gelöst werden können – ohne Wartezeiten oder umständliche Dokumentenanforderungen.

Ein Kontoeröffnungsprozess beispielsweise, der sich über Tage hinzieht, wirkt in Zeiten digitaler Onboardingprozesse nicht mehr up to date. Auch Legitimationserfordernisse lassen Kunden nicht mehr als Ausrede für „unrunde“ Prozesse gelten – vielmehr ist es an den Banken, für diese Probleme Lösungen zu finden.

Warum ist Service kein Kostenfaktor, sondern ein Vertrauenstreiber?

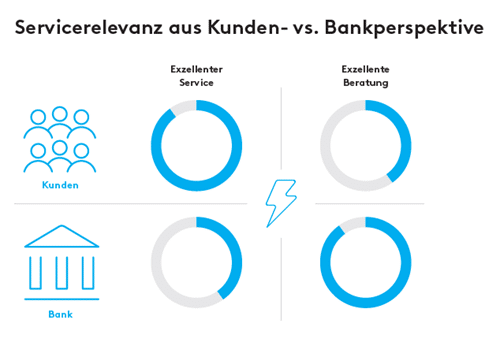

In der Praxis liegt der Fokus häufig auf der Beratung, wobei Regionalbanken damit regelmäßig „nur“ 30 bis 40 % ihrer Kunden erreichen. Tatsächlich sind jedoch 75 % aller Kundenkontaktpunkte servicebezogen; in Banken werden sie allerdings als „notwendige Pflicht“ behandelt.

Dabei gilt: Ein verlässlicher, hochwertiger Service schafft Vertrauen und ist damit die Eintrittskarte für Beratungsgespräche. Wer hier punktet, verbessert nicht nur das Kundenerlebnis, sondern schafft die Basis für den Vertriebserfolg.

Welche Rolle spielt Kanalvernetzung?

Kunden erwarten heute, dass sie auf jedem Kanal – App, Telefon, Filiale – gleiche Qualität und gleiche Services erhalten. Nur wenn alle Kontaktpunkte konsistent zusammenspielen, entsteht Vertrauen. Was es dazu braucht:

- Klare Synchronisierung aller Serviceangebote über Kanäle und Geräte

- Einheitliches, mehrsprachiges Angebot

- Einfache, intuitive Technologien in der Filiale – zur Unterstützung, nicht als Ersatz

- Intelligente Steuerung zu Selfservice-Angeboten, ohne Zwang

- Fokussierung auf das Anliegen statt auf das Segment – für schnellere Lösungen und mehr Nähe

Das Ziel: Servicemitarbeitende von Standardanfragen befreien – und sie befähigen, in jedem persönlichen Kontakt echte Begeisterung zu schaffen.

Wie sollte Beratung sein: persönlich, proaktiv, datenbasiert?

Auch Beratung braucht ein Update: weg vom Standard, hin zur echten Personalisierung. Kunden erwarten keine Gießkannenaktionen wie „Bausparwochen“, sondern passende Lösungen zum richtigen Zeitpunkt. Damit vermeiden Regionalbanken auch den direkten Wettbewerb mit Anbietern, die in ihrer spezifischen Produktnische besonders stark sind.

Exzellente Beratung zeichnet sich dadurch aus, dass sie nicht nur reaktiv ist, sondern proaktiv Mehrwerte schafft und durch moderne technische Hilfsmittel unterstützt wird. In diesem Zusammenhang ist es für Regionalbanken ratsam, die (Kunden‑)Datenqualität zu erhöhen.

Daten verraten in der heutigen Zeit derart viel über die Bedarfe der Kunden, dass Banken zum echten Lösungspartner entlang der gesamten finanziellen Wertschöpfungskette werden, wenn sie diese systematisch erfassen, pflegen und verarbeiten. Auch Kundenberater:innen können aus persönlichen Gesprächen mit ihren Kunden wertige Informationen in die Regelerfassung einbringen. Nimmt man alles zusammen, gelingen eine zielgerichtete und proaktive Kundenansprache sowie eine positive Abgrenzung zu digitalen Wettbewerbern.

Exzellente Beratung bedeutet auch, stärker den spezifischen Kundenbedarf in der jeweiligen Lebensphase im Blick zu haben und die passenden Angebote als Hausbank proaktiv zu platzieren, bevor die Kunden über Vergleichs- oder Vermittlungsplattformen zum günstigsten Anbieter kommen.

Muss Kundenzufriedenheit gemessen werden?

Um langfristig erfolgreich zu bleiben, müssen Regionalbanken die Kundenzufriedenheit systematisch messen und auf Basis der Ergebnisse kontinuierlich Anpassungen vornehmen. Ein statischer Ansatz reicht nicht aus – vielmehr muss die Bank als lernende Organisation agieren und sich stetig weiterentwickeln.

Dafür ist es essenziell, dass jede Regionalbank eine klare, vertriebskonzeptionelle Grundlage schafft und die Vertriebsprozesse mit reibungslosen Übergaben zwischen den Kanälen optimiert. Nur damit kann sie sicherstellen, dass Beratung und Service nicht nur exzellent erbracht, sondern auch so erlebbar gemacht werden, dass Kunden ihre Bank aktiv weiterempfehlen.

Fazit: Was ist die größte Herausforderung im Service?

Regionalbanken stehen vor der Herausforderung, ihre Stärken im persönlichen Kontakt mit den Anforderungen einer digitalen Welt zu verbinden. Wer Service als strategischen Erfolgsfaktor betrachtet, die Beratung konsequent personalisiert und die Kanäle optimal vernetzt, kann sich nachhaltig als bevorzugter Partner seiner Kunden positionieren.