Finanzierungsformen und Wachstum

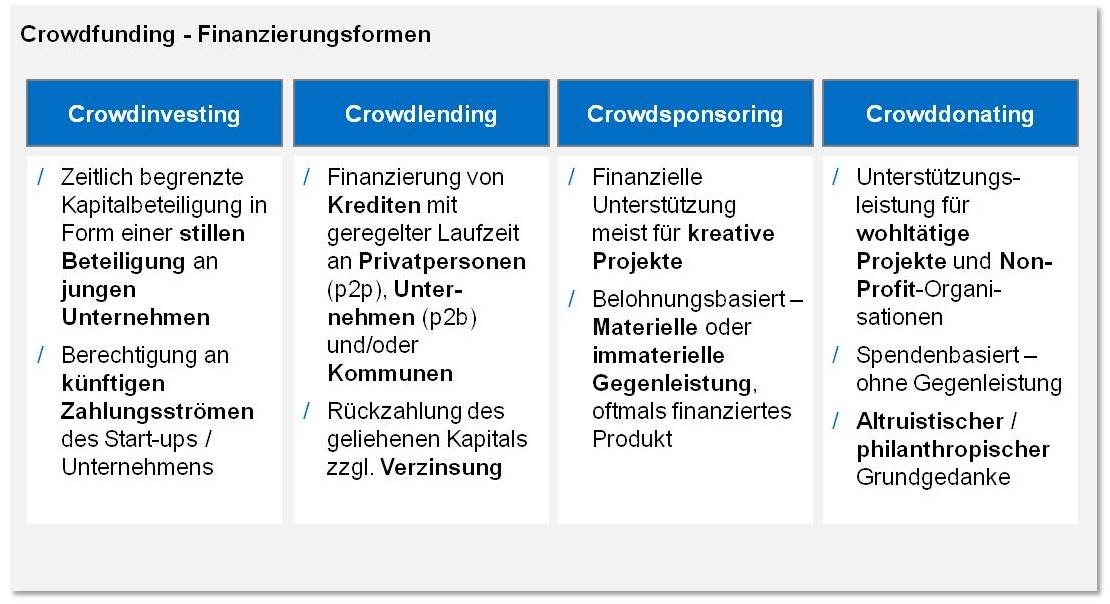

Unter dem Begriff des Crowdfunding lassen sich allgemein vier verschiedene Finanzierungsmodelle unterschieden, die sich durch ihre jeweilige Gegenleistung für den Investor auszeichnen. Abbildung 1 stellt die wesentlichen Unterschiede der einzelnen Ansätze dar.

Beispielhaft seien für Crowdinvesting Seedmatch, und companisto genannt, für Crowdlending Lendico, für Crowdsponsoring Startnext und für Crowddonating Betterplace. Eine umfassende Übersicht über existierende Crowdfunding Plattformen findet sich z.B. bei Crowdfunding.de.

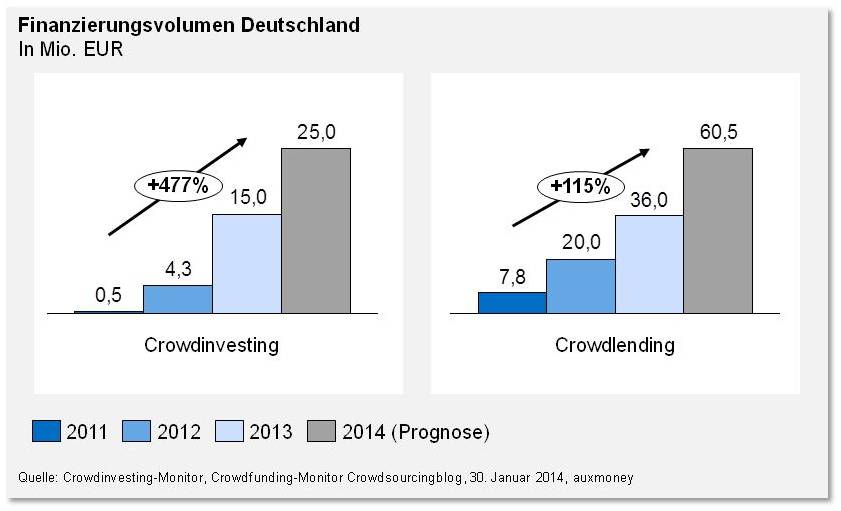

Der Crowdfunding-Markt zeichnet sich durch ein hohes Wachstum aus. Crowdinvesting und -lending, die durch ihre eigen- und fremdkapitalbasierte Ausgestaltung besonders an der Funktionsweise einer Bank anknüpfen, können in Deutschland von 2011 bis 2013 ein starkes Wachstum von ~480% und ~115% verzeichnen, das sich nach Prognosen auch in 2014 fortsetzen wird (siehe Abbildung 2).

Risiken und Regulierung

Bislang ist das Crowdfunding-Modell von allzu strenger Regulierung verschont geblieben, was vor allen Dingen an den bisher überschaubaren Finanzierungsvolumina liegen dürfte. Verfolgt man die Entwicklung in den USA, die in Sachen Gesetzgebung bereits gehandelt haben, ist mit einer strengeren Regulierung des Geschäfts nicht zu rechnen. Dort wurden durch ein neues Gesetz zum Einen die Auflagen für Registrierungs- und Prospektpflicht gelockert, die mit einer erheblichen Kostenreduktion für die jungen Unternehmen einhergehen, sowie eine Regelung zu Investitionsgrenzen veranlasst, der den Schutz von Investoren wahren soll. Hierzulande hat die EU-Kommission angekündigt, weitere Potenziale im Crowdfunding heben zu wollen.

Interessant wird es jedoch, sobald auf einer der Plattformen eine großvolumige Finanzierung nicht zurückgezahlt werden kann und es zu einem großen Kreis geschädigter Anleger kommt. So führte beispielsweise die Prokon-Insolvenz zu Initiativen mehrerer Bundesministerien, den sogenannten „Grauen Kapitalmarkt“ stärker regulieren zu wollen (siehe FAZ, 22.05.2014 Mehr Schutz auf dem „Grauen Kapitalmarkt“).

Implikationen für Banken

Einige Finanzinstitute haben bereits die Initiative ergriffen und zeigen, wie Crowdfunding individuell für das Geschäftsmodell genutzt werden kann. Sowohl die Plattform „BW Crowd“ der BW Bank als auch „Viele schaffen mehr“, eine Plattform aus der Kooperation von VR-Banken setzt auf Crowddonating und fördert soziale Projekte im jeweiligen Geschäftsgebiet. Auf diese Weise wird das Regionalitätsprinzip noch stärker in das Geschäftsmodell integriert. Während die Berliner Volksbank Anteilseigner einer Plattform ist, geht die bereits im Web 2.0 agierende Fidor Bank noch einen Schritt weiter und kooperiert direkt mit mehreren Crowdfunding-Plattfomen, die für die Kunden via App in den Fidor-Banksystemen integriert und damit leicht zugänglich sind. Die Fidor-Bank agiert demnach ohne eigene Crowdfunding-Plattform, kann aber trotzdem genannte Vorteile nutzen und ihren Kunden so einen Mehrwert bieten.

Noch ist das Volumen von über Crowdfunding finanzierten Projekten überschaubar. Angesichts des noch geringen Marktanteils besteht kein akuter Handlungsbedarf für Banken, die Branche wandelt sich jedoch. Viele Crowdfunding-Plattformen befinden sich in der Findungsphase, nur wenige werden sich langfristig im Markt behaupten und an Wert gewinnen können. Die Entwicklung des Themas sollte unter Beobachtung bleiben und sowohl Herausforderungen als auch Chancen, die sich mittel- und langfristig für Finanzinstitute durch den Trend ergeben können, genutzt werden.

Eine Antwort auf “Crowdfunding – ein Überblick”

crowdfunding Plattformen

Sehr informativer Artikel über die verschiedenen crowdfunding-plattformen! Es ist beeindruckend zu sehen, wie diese Plattformen neue Möglichkeiten für Startups und Kreative eröffnen. Besonders wichtig finde ich die Tipps zur Auswahl der richtigen Plattform. Vielen Dank für die wertvollen Einblicke!