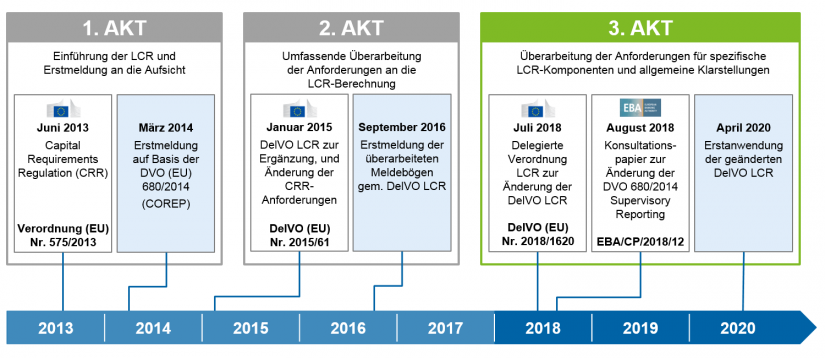

Obwohl die erstmalige Meldung der ursprünglichen LCR gem. CRR bereits im März 2014 erfolgte und im September 2016 (Erstanwendung) im Rahmen der Einführung der Delegierten Verordnung LCR vollständig überarbeitet wurde (vgl. Artikel zur LCR gem. DelVO), beschloss die Europäische Kommission am 13. Juli 2018 eine erneute Anpassung der LCR. Das Hauptziel dieser Initiative besteht laut EU-Kommission darin, die Liquiditätsanforderungen besser auf internationale Standards abzustimmen und den Instituten ein effizienteres Liquiditätsmanagement zu ermöglichen. Die Änderung der DelVO LCR erfolgte auf Basis der DelVO (EU) 2018/1620, die am 30. Oktober 2018 im Amtsblatt der Europäischen Union veröffentlicht wurde und am 19. November 2018 in Kraft getreten ist. Zeitpunkt der Erstanwendung der geänderten DelVO LCR ist der 30. April 2020.[1]

Zur Abbildung der geänderten Anforderungen an die Ermittlung und Meldung der LCR hat die Europäische Bankenaufsichtsbehörde (EBA) im August 2018 einen Konsultationsentwurf zur Änderung der Durchführungsverordnung (EU) 680/2014 veröffentlicht. Dieser beinhaltet die Meldebogenspezifikationen der LCR gemäß der geänderten DelVO.[2]

DelVO LCR – Anpassungsbedarf abhängig von Komplexität des Instituts

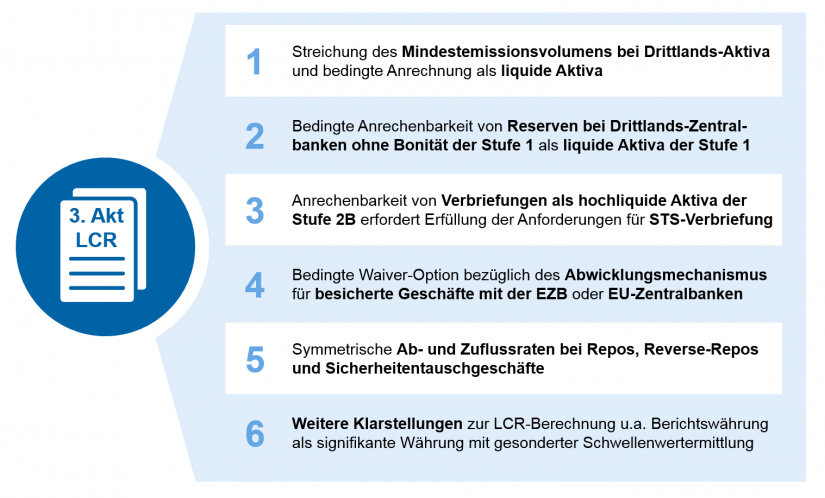

Die von der Europäischen Bankenaufsichtbehörde (EBA) vorgeschlagenen und von der EU-Kommission angenommenen Anpassungen der DelVO umfassen sechs wesentliche Themenbereiche, die in Abbildung 2 dargestellt und im Folgenden beschrieben werden:

- Streichung des Mindestemissionsvolumens bei Drittlandsaktiva und Anrechnung als liquide Aktiva bis zur Höhe des Nettoliquiditätsabflusses unter Stressbedingungen, die in der Währung, auf die die Aktiva lauten, entstehen.

- Reserven bei Drittlandszentralbanken ohne Bonität der Stufe 1 sind unter bestimmten Umständen als liquide Aktiva der Stufe 1 anrechenbar. Die Anrechnung ist auf den Betrag des Nettoliquiditätsabflusses unter Stressbedingungen in der Währung, auf die die Reserven lauten, begrenzt.

- Verbriefungen sind nur noch dann als hochliquide Aktiva der Stufe 2B anrechenbar, sofern die Verbriefungen zusätzlich zu den bestehenden Bedingungen der DelVO LCR auch den Anforderungen für einfache, standardisierte und transparente Verbriefungen (STS-Verbriefung) gemäß der Verordnung (EU) 2017/2402 entsprechen.

- Die zuständigen Aufsichtsbehörden haben bei besicherten Transaktionen mit der Europäischen Zentralbank (EZB) oder der Zentralbank eines EU-Mitgliedsstaates die Möglichkeit (Waiver-Option), diese – sofern mit HQLA-Komponente und Fälligkeit innerhalb der nächsten 30 Kalendertage – vom Abwicklungsmechanismus (Unwinding) auszunehmen. Die Ausnahme ist an eine Einzelfallentscheidung und an die Prüfung definierter Kriterien gebunden. Sicherheiten, die im Rahmen von Derivategeschäften entgegengenommen werden, sind grundsätzlich und unabhängig von einer expliziten Erlaubnis der Aufsichtsbehörden nicht mehr im Abwicklungsmechanismus zu berücksichtigen.

- Die Ab- und Zuflussraten bei Pensionsgeschäften (Repo), umgekehrten Pensionsgeschäften (Reverse Repo) und Sicherheitentauschgeschäften werden vollständig an den Ansatz des Basler Ausschusses angeglichen. Insbesondere wird der Barmittelabfluss nicht mehr auf Basis des Liquiditätswerts der zugrundeliegenden Sicherheit, sondern direkt auf Basis der Verlängerungsquote des Geschäfts berechnet. D.h. es werden symmetrische Zu- und Abflussraten verwendet.

- Ein weiteres Ziel der EBA sowie der EU-Kommission bei der Änderung der DelVO LCR besteht darin, bereits durch EBA Q&A bekannte sowie neue Klarstellungen in der DelVO LCR zu kodifizieren. Dies betrifft u.a. die folgenden Punkte:

- Einführung der gesonderten Meldung von Geschäften in Berichtswährung als signifikante Währung.

- Klarstellung, dass in einem Pool hinterlegte, ungebundene Sicherheiten in Abhängigkeit ihrer Qualität grundsätzlich als hochliquide Aktiva anrechenbar sind (z.B. GC-Pooling).

- Der Marktwert von OGA-Anteilen und -Aktien sowie der ermittelte Haircut sind mindestens jährlich durch einen externen Prüfer zu validieren. Die Validierung kann durch den Fondsanbieter oder das Institut, das den OGA im Bestand hat, erfolgen.

- Erweiterung der Generalklausel zur Erfassung sämtlicher Abflüsse aus allen anderen, in der DelVO LCR nicht näher spezifizierten Verbindlichkeiten und offenen Zusagen und eine Spezifizierung der Behandlung von sonstigen offenen Zusagen ggü. Nicht-Finanzkunden. Derartige sonstige offenen Zusagen ggü. Nicht-Finanzkunden sind – sofern sie die gem. Artikel 32 Abs. 3 lit. a DelVO LCR berechnete Zuflüsse von Nicht-Finanzkunden übersteigen – zu 100% in Höhe des übersteigenden Betrages als Abfluss zu erfassen.

- Zuflüsse aus Wertpapieren mit Fälligkeit in den nächsten 30 Kalendertagen sind zu 100% anrechenbar.

Die Änderungen der DelVO LCR dürften bei großen, internationalen Banken für signifikanten Anpassungsbedarf sorgen, während kleine Institute ohne EU-grenzübergreifendes Geschäft und einer einfachen Liquiditätspufferstruktur nur geringfügig von den Anpassungen betroffen sein sollten.

Keine signifikante Fremdwährung und dennoch gesonderte Meldung der Geschäfte in Berichtswährung möglich

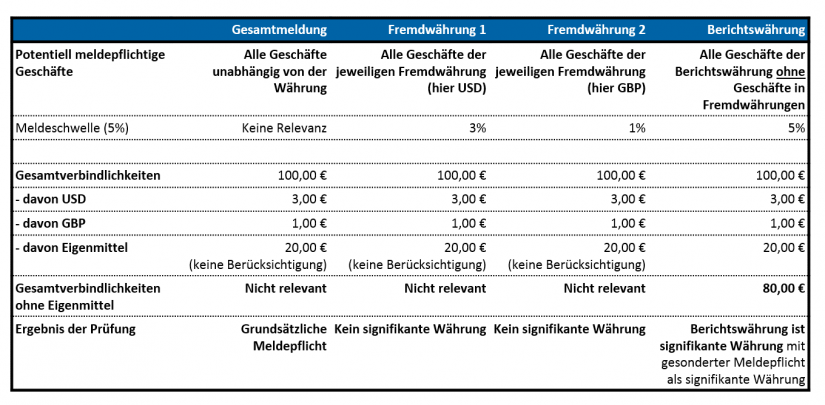

Eine der wesentlichen Änderungen der DelVO LCR besteht in der verbindlichen Einführung der Meldung der Geschäfte in der Berichtswährung als signifikante Währung, sofern die Summe der Verbindlichkeiten in anderen Währungen als der Berichtswährung mindestens 5% der Gesamtverbindlichkeiten ohne Berücksichtigung von aufsichtsrechtlichen Eigenmitteln und außerbilanziellen Positionen entspricht. Insbesondere die Abweichung bei der Bestimmung des Schwellenwertes für die Prüfung der gesonderten Meldepflicht für Geschäfte in Berichtswährung von der Prüfung der gesonderten Meldepflicht von Geschäften in Fremdwährungen erscheint zunächst unplausibel. Die folgende Abbildung 3 verdeutlicht die Unterschiede in der Berechnung:

Während das Institut weder eine gesonderte Meldung für USD (3 Prozent der Gesamtverbindlichkeiten) noch für GBP (1 Prozent der Gesamtverbindlichkeiten) abgeben muss, ist eine gesonderte Meldung für die Geschäfte in der Berichtswährung abzugeben, da USD und GBP insgesamt 5 Prozent der Gesamtverbindlichkeiten abzüglich Eigenmittel[3] entsprechen.

Die Abweichung bei der Berechnung des Schwellenwertes für die Meldepflicht in signifikanten Währungen ist jedoch im Kontext der Überarbeitung der CRR zu betrachten. Der aktuelle Entwurf der CRR II vom 22. Mai 2018 sieht die neue Schwellenprüfung – Gesamtverbindlichkeiten ohne Berücksichtigung von aufsichtsrechtlichen Eigenmitteln und außerbilanziellen Positionen – auch für die Prüfung der Fremdwährungsmeldepflicht vor und wird somit nach der Einführung der CRR II für eine Harmonisierung der Meldeschwellen sorgen. Bis zur Einführung der CRR II besteht jedoch nach aktueller Rechtslage und wie in Abbildung 3 dargestellt die Möglichkeit, dass ein Institut keine Meldung für signifikante Fremdwährungen abzugeben hat, aber dennoch eine gesonderte Meldung für Geschäfte in der Berichtswährung einreichen muss.

Weiterhin keine verbindliche Mindestquote für Fremdwährungs-LCR

Obwohl die EBA in ihrem Report zu den Liquiditätskennzahlen vom 04. Oktober 2018 explizit darauf hinweist, dass aktuell bei vielen Instituten eine signifikante Währungsinkongruenz von liquiden Aktiva und Nettoliquiditätsabflüssen vorliegt und in Stressszenarien zu erhöhten Risiken führt, wurde mit der Überarbeitung der DelVO LCR keine Fremdwährungs-LCR eingeführt. Die Institute sind ausschließlich und weiterhin dazu verpflichtet, die LCR auch in signifikanten Währungen zu berechnen und zu überwachen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Änderungen der Meldebögen stellen für alle Institute spürbaren Aufwand dar – wesentliche inhaltliche Änderungen nur für große Institute

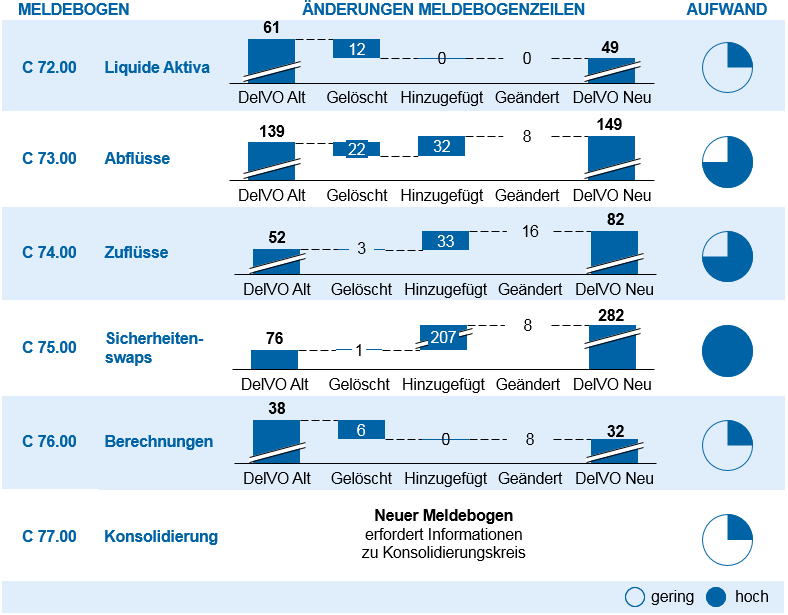

Der ITS-Entwurf der EBA zur Änderung der DVO (EU) Nr. 680/2014 beinhaltet die neuen und geänderten Meldebögen, die aus der geänderten DelVO LCR resultieren. Abbildung 4 stellt die Änderungen in den einzelnen Meldebögen sowie eine Indikation des technischen Implementierungsaufwandes dar.

Abbildung 4: Übersicht der Änderungen und Indikation des Implementierungsaufwandes der neuen LCR-Meldebögen

Abbildung 4: Übersicht der Änderungen und Indikation des Implementierungsaufwandes der neuen LCR-MeldebögenIm Folgenden werden die wesentlichen Änderungen je Meldebogen kurz beschrieben:

- C 72.00 Liquide Aktiva

- Kürzung der zu meldenden Positionen in den Zusatzinformationen.

- C 73.00 Abflüsse

- Separater Ausweis von besicherten Finanzierungsgeschäften, bei denen die Sicherheiten die operativen Anforderungen an liquide Aktiva erfüllen.

- Zusätzliche Erfassung der überschüssigen operativen Einlagen und analoge Gewichtung zu den nicht-operativen Einlagen.

- Erweiterung der Meldeanforderungen in den nachrichtlichen Positionen um Informationen zu bestimmten besicherten Finanzierungsgeschäften mit Zentralbanken, da diese von der Anwendung des Abwicklungsmechanismus (Unwinding) ausgenommen werden können (Waiver-Option).

- C 74.00 Zuflüsse

- Separater Ausweis von besicherten Finanzierungsgeschäften, bei denen die Sicherheiten die operativen Anforderungen an liquide Aktiva erfüllen.

- Getrennte Erfassung der besicherten Finanzierungsgeschäfte mit Zentralbanken und mit anderen Gegenparteien, um eine Ausnahme von der Anwendung des Abwicklungsmechanismus zu ermöglichen.

- Erweiterung der Meldeanforderungen in den nachrichtlichen Positionen um Informationen zu bestimmten besicherten Finanzierungsgeschäften mit Zentralbanken, da diese von der Anwendung des Abwicklungsmechanismus (Unwinding) ausgenommen werden können (Waiver-Option).

- C 75.00 Sicherheitenswaps

- Separater Ausweis von Sicherheitenswaps, bei denen die Sicherheiten die operativen Anforderungen an liquide Aktiva erfüllen.

- Getrennte Erfassung von Sicherheitenswaps mit Zentralbanken und mit anderen Gegenparteien, um eine Ausnahme von der Anwendung des Abwicklungsmechanismus zu ermöglichen.

- Erweiterung der Meldeanforderungen in den Zusatzinformationen, bspw. in Hinblick auf den Abwicklungsmechanismus (Unwinding).

- C 76.00 Berechnungen

- Weitgehende Neugestaltung des Meldebogens

- Unter anderem Streichung der Berechnung der überschüssigen liquiden Aktiva in verschiedenen HQLA-Kategorien.

- C 77.00 Konsolidierung

- Einführung eines neuen Meldebogens, der Informationen zu den konsolidierten Konzerneinheiten für die Berechnung, Überwachung und Meldung der LCR beinhaltet.

Herausforderungen und Empfehlungen für Finanzinstitute

Die von der EU-Kommission und der EBA angeführten Gründe für die Änderung der DelVO LCR sind eine bessere Abstimmung mit internationalen Standards, die Ermöglichung eines effizienteren Liquiditätsmanagements durch Kreditinstitute, die Minderung von Informationsasymmetrien zwischen der Aufsicht und den Banken sowie die Erleichterung der grenzüberschreitenden Aufsicht. Die Angleichung an die internationalen Standards des BCBS stellt aus unserer Sicht zwar eine Erleichterung für international tätige Institute dar, ob hierdurch ein effizienteres Liquiditätsmanagement durch die Institute ermöglicht wird, bleibt jedoch fraglich.

Auch die Deutsche Kreditwirtschaft[4] begrüßt in ihrer Stellungnahme die Überarbeitung der DelVO LCR. Nichtsdestotrotz kritisiert die Industrie u.a. die zunehmende Komplexität, die fehlende Klarstellung diverser Sachverhalte und fordert größenabhängige Erleichterungen, die vollständig in der neuen Fassung der DelVO LCR fehlen. So fordert die Deutsche Kreditwirtschaft beispielsweise die Streichung der Bedingung von außergewöhnlichen Umständen für die Waiver-Option bezüglich des Abwicklungsmechanismus (Unwinding) in Artikel 17 Abs. 4 lit. b, da sie einen zu großen Ermessensspielraum darin sieht und hieraus resultierende potenzielle Wettbewerbsverzerrungen befürchtet. Zudem schlägt die Deutsche Kreditwirtschaft vor, dass die STS-Verbriefungen der höchsten Bonitätsstufe mit einem Mindestemissionsvolumen von 250 Millionen Euro als Level 2A Aktiva behandelt werden sollten.

Insgesamt erwarten wir bei den meisten Instituten nur einen geringfügigen Einfluss auf die LCR-Quote. Anders sieht dies bei großen internationalen Instituten mit erheblichen Engagements in Drittländern außerhalb der EU und mit umfangreichen Aktivitäten im Bereich der besicherten Finanzierung sowie bei Kapitalmarktaktivitäten aus. Hier sollten sich spürbare Erleichterungen aus der besseren Anrechenbarkeit von Drittlandsaktiva bei Zentralbanken sowie den Erleichterungen bei besicherten Finanzierungen und Sicherheitentauschgeschäften ergeben. Dennoch darf der Implementierungsaufwand nicht unterschätzt werden. Automatisierte technische Lösungen sind im Hinblick auf die Erstmeldung im April 2020 zwingend kurzfristig anzupassen, um die individuellen Effekte abschätzen zu können und ausreichend Zeit für Steuerungsoperationen zu haben. In diesem Kontext ist auch eine grundsätzliche Gap-Analyse der bestehenden Umsetzungen zu empfehlen.

Abkürzungen

CRR = Capital requirements regulation (Kapitaladäquanzverordnung)

DelVO = Delegierte Verordnung

DVO = Durchführungsverordnung

EBA = Europäische Bankenaufsichtsbehörde

EBA Q&A = European Banking Authority questions & answers

EZB = Europäische Zentralbank

HQLA = High quality liquid assets (Erstklassige liquide Aktiva)

LCR = Liquidity Coverage Ratio (Liquiditätsdeckungsquote)

LSI = Less significant institutions (weniger bedeutende Kreditinstitute)

OGA-Anteile = Anteile an Organismen für gemeinsame Anlagen

SREP = Supervisory review and evaluation process (Aufsichtlicher Überprüfungs- und Bewertungsprozess)

STS = Simple, transparent, standardised

Quellen

CRR: Verordnung (EU) Nr. 575/2013 des Europäischen Parlaments und des Rates, Amtsblatt der Europäischen Union, 2013

CRR II: Europäischer Rat, Amending Regulation (EU) No 575/2013, 2016/0362 (COD), 2018

DelVO LCR: Europäische Kommission, Delegierte Verordnung (EU) 2015/61, Amtsblatt der Europäischen Union, 2015

DelVO LCR Korrigendum: Europäische Kommission, Delegierte Verordnung (EU) 2018/1620, Amtsblatt der Europäischen Union, 2018

DVO LCR: Europäische Kommission, Durchführungsverordnung (EU) 2016/322, Amtsblatt der Europäischen Union, 2016

DVO LCR Korrigendum (EBA Konsultationspapier): Europäische Bankenaufsicht, Konsultationspapier EBA/CP/2018/12, 2018

Die Deutsche Kreditwirtschaft, Stellungnahme zur LCR Änderung der EU Kommission, 2018

EBA-Report: EBA Report on liquidity measures under article 509 Abs. 1 of the CRR, 2018