Funktionsweise

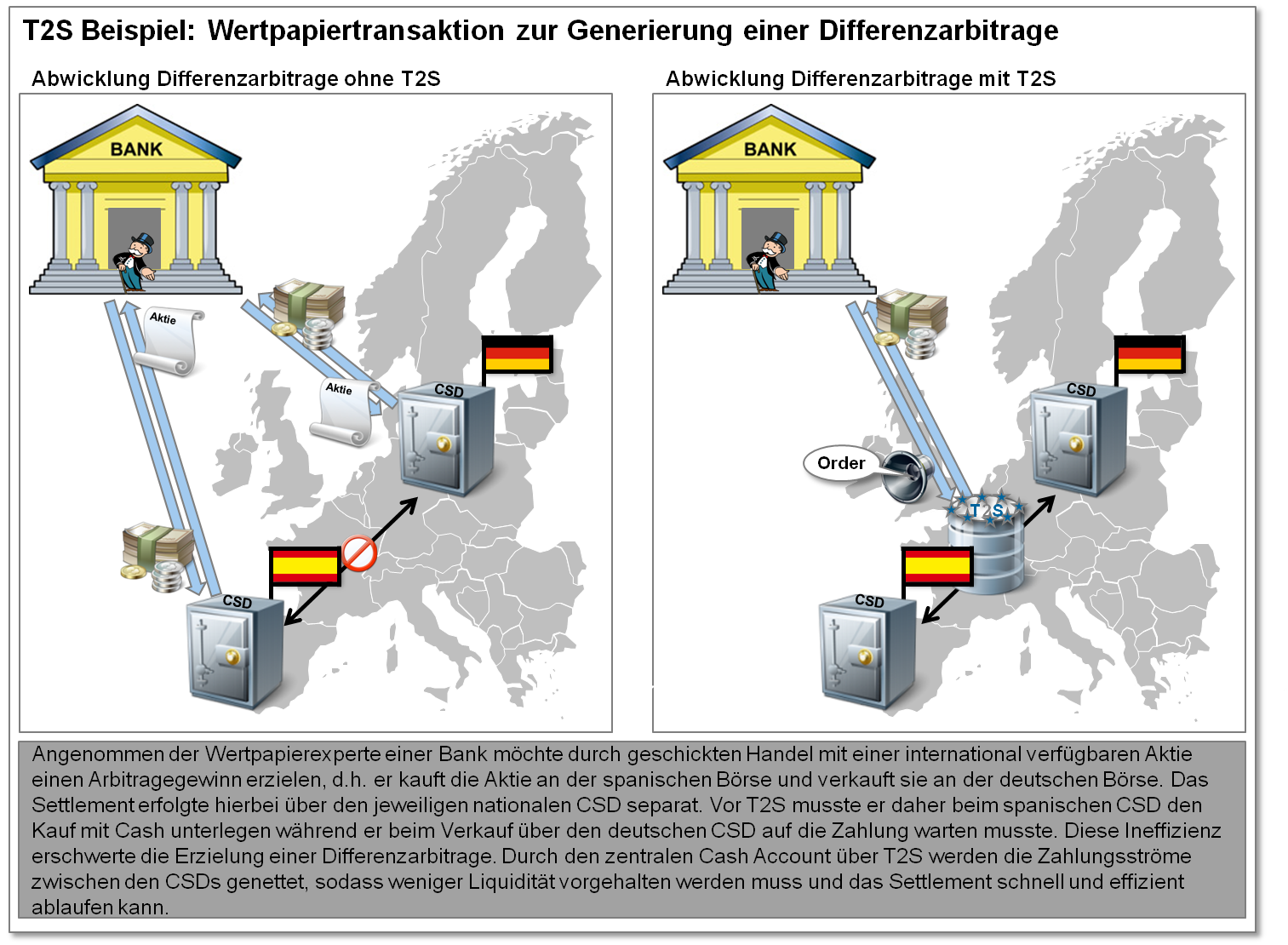

Zentrale Abwicklungsplattform: T2S ist, als so genannte „Single Shared Platform“ zur Wertpapierabwicklung konzipiert, die von der EZB betrieben wird und eine Vereinheitlichung der Wertpapierprozesse von der Instruierung, über die Validierung und das Matching bis hin zum Settlement in Zentralbankgeld ermöglicht. Durch T2S werden die Wertpapierkonten der angeschlossenen Zentralverwahrer (CSDs) und der entsprechenden Zentralbankgeldkonten der teilnehmenden Notenbanken verknüpft. Damit fungieren die CSDs lediglich als Zugang für die Marktteilnehmer, die entweder indirekt (indirectly connected participant) oder direkt über T2S interagieren können (directly connected participant). Die Wertpapierabwicklung über TARGET2-Securities ist dabei nicht auf Börsengeschäfte limitiert, sondern unterstützt auch die Abwicklung von OTC-Geschäften innerhalb Europas. Die Verwahrung und Verwaltung der Wertpapierbestände erfolgt nach wie vor durch die CSDs.

Einfacher Zugang für das Collateral Management: Eine Hauptfunktionalität von T2S ist die Vereinfachung der Sicherheitenhinterlegung. So können z.B. zukünftig in Frankreich hinterlegte Sicherheiten zur Besicherung einer in Deutschland durchgeführten Wertpapiertransaktion genutzt werden. Zeitraubende und kostspielige Sicherheitentransfers gehören somit der Vergangenheit an und werden durch einfache „interne“ Umbuchungen ersetzt.

Auto-Collateralization: Das enge Zusammenspiel der Wertpapier- und Zentralbankkonten durch T2S ermöglicht den Marktteilnehmern die Nutzung der automatischen Besicherung (das sog. Auto-Collateralization). Sollten für die Abwicklung einer Wertpapiertransaktion nicht ausreichend liquide Mittel zur Verfügung stehen, kann weitere Liquidität durch das Hinterlegen von geeigneten Sicherheiten geschöpft werden. Hierbei können bereits hinterlegte Sicherheiten (on-stock), aber auch zu erwerbende Sicherheiten (on-flow) genutzt werden. In der Folge dürfte sich die Anzahl der aufgrund von mangelnder Liquidität fehlschlagenden Wertpapierabwicklungen deutlich reduzieren.

Technical Netting: Um während des Auto-Collateralization-Prozesses die hierfür vorzuhaltenden Ressourcen zu minimieren erfolgt darüber hinaus ein sog. „technisches Netting“. Dies validiert die Nettomengen gegenüber den tatsächlich vorhandenen Ressourcen. Falls letztere nicht ausreichen kann Intraday-Liquidität zur Verfügung gestellt werden. Dies wird künftig Abwicklungsverzögerungen auf ein Minimum reduzieren können und somit die Effizienz im Settlement erhöhen.

Auswirkungen

Erhöhung des Wettbewerbs und niedrigere Transaktionskosten: Es muss festgehalten werden, dass die Europäische Union mit T2S lediglich die infrastrukturellen Voraussetzungen für die Abwicklung von Wertpapieren bereit stellt und nicht als Wettbewerber für CSDs auftritt. Die T2S-Plattform zielt somit nicht auf die Generierung von Gewinnen ab, sondern soll lediglich kostenneutral operieren. T2S schafft somit die Basis für einen höheren Wettbewerb im europäischen Settlement-Sektor und führt in der Folge zu signifikant geringeren Transaktionskosten. Dies gilt insbesondere für grenzüberschreitende Wertpapiertransaktionen.

CSDs vor großen Herausforderungen: Die nationalen CSDs werden durch die Migration auf TARGET2-Securities stark beeinflusst. Zunächst bedeutet die Migration auf T2S für sie eine umfangreiche Überprüfung und Anpassung der Abwicklungssysteme und damit einhergehend erhebliche Investitionen in die bestehende Infrastruktur. : Langfristig erscheint eine Anpassung ihres Geschäftsmodells unausweichlich: Während nämlich die Banken bisher mit mehreren Zentralverwahrern ihre Wertpapiergeschäfte getätigt haben, reicht Post-T2S theoretisch ein CSD aus um alle Inlands- und Auslandsgeschäfte zu tätigen. Verstärkt wird dieser Effekt durch die Möglichkeit des Eintritts ausländischer CSDs aufgrund der grenzüberschreitenden Harmonisierung des Settlements.

Umwälzung des Custody-Geschäftsmodells: Deutlich negative Auswirkungen hat T2S auf das Geschäftsmodell der Custodians, insbesondere derjenigen die sich auf das Cross-Border Geschäft fokussiert haben. Durch die direkte Verbindung zu den CSDs über T2S bricht eine Hauptsäule des Custodygeschäfts – das Settlement – weg. Andere Dienstleistungen, welche das Spezialwissen der Custodians erfordern, etwa im Bereich der Corporate Actions oder bei so genannten Mehrwertdiensten, sollten daher rasch ausgebaut werden und eine globale Positionierung angestrebt werden.

Große Chancen für Banken und Endkunden: T2S ermöglicht eine Vereinfachung und Verkürzung der Settlementprozesse und damit eine schnellere und kostengünstigere Wertpapierabwicklung. Vor allem aber verspricht T2S die Zusammenführung des Collaterals über Landesgrenzen hinweg. Trotz großer Chancen erfordert T2S auch entsprechende Anpassungen bei den Banken. Zusatzkosten werden insbesondere für die Anpassung der Backofficesysteme, insbesondere der Liquiditäts- und Collateral Managementsysteme, sowie für die direkte bzw. indirekte Anbindung an T2S erwartet

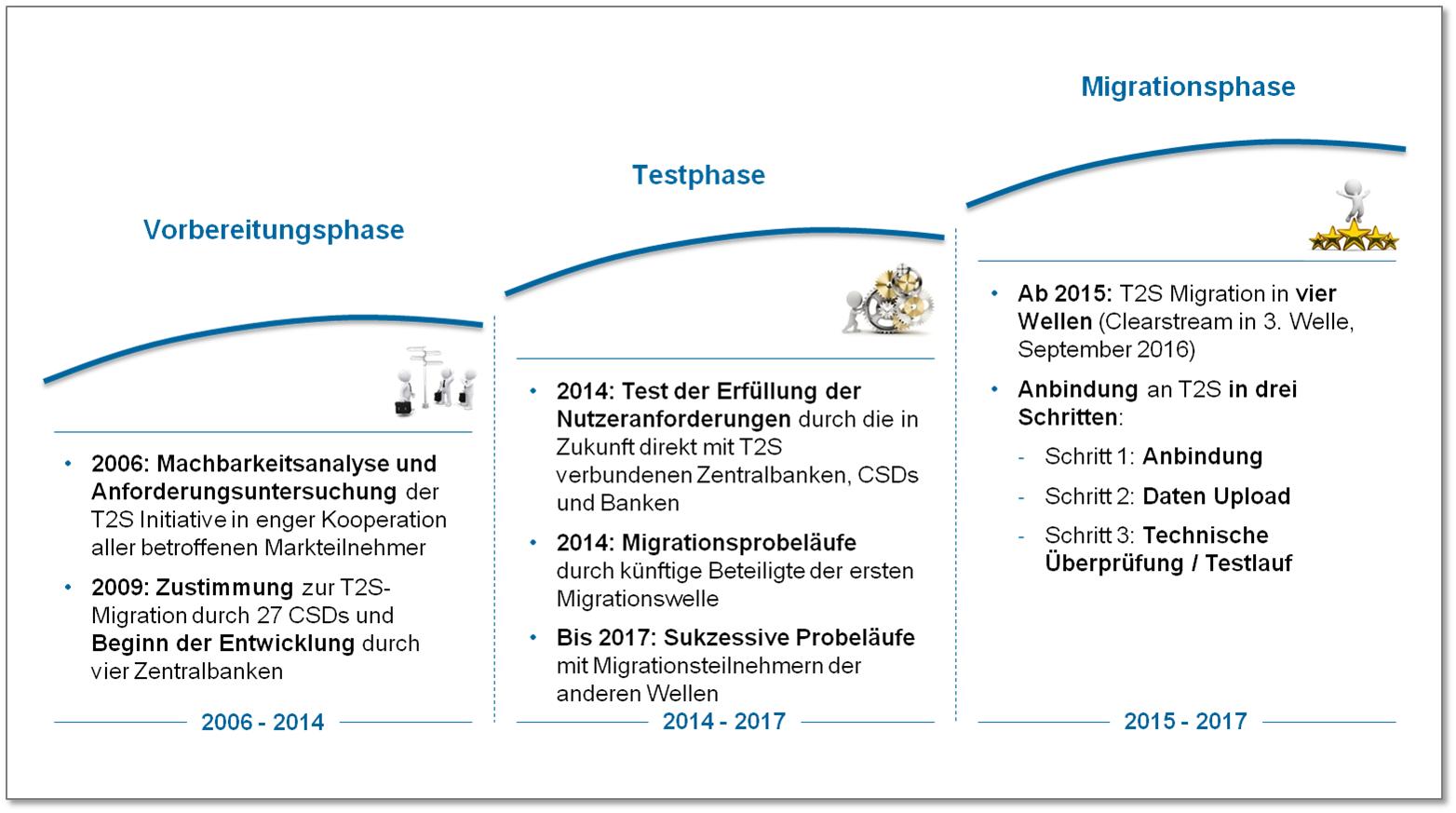

Zeitplan der Umsetzung

Die Migration auf T2S ist in vier Wellen geplant und erstreckt sich über den Zeitraum von Juni 2015 bis Februar 2017. Da die Nutzung freiwillig und nicht an den EURO gekoppelt ist, steht T2S allen CSDs der EU-Länder und anderen Staaten in Europa offen. Mit den vier Zentralverwahrern Bank of Greece, Central Depository Romania, Malta Stock Exchange und der schweizerischen SIX SIS wurde die erste Migrationswelle am 22. Juni erfolgreich abgeschlossen (Monte Titoli (Italien) hat um eine Verschiebung ihrer Migration auf den 31. August 2015 gebeten). Der deutsche Zentralverwahrer Clearstream wird in der dritten Welle (September 2016) auf T2S migrieren. Abbildung 2 veranschaulicht den Zeitplan der T2S Migration, beginnend mit der Vorbereitungsphase ab 2006 über die Testphase bis hin zur Migrationsphase, die gerade gestartet ist.

Fazit

T2S stellt einen weiteren Meilenstein auf dem Weg zu einem integrierten europäischen Finanzmarkt dar. Durch die Harmonisierung und Standardisierung von Wertpapierclearing- und -settlementprozessen werden grenzüberschreitende Transaktionen zukünftig genauso schnell und kostengünstig abgewickelt wie Inlandstransaktionen.

Neben der effizienteren Gestaltung bestehender Clearing- und Settlementprozesse bietet T2S z.B. die Möglichkeit mittels Pooling die für Transaktionen vorzuhaltende Liquidität zu reduzieren und wirkt sich somit positiv auf die Kapitalanforderungen aus Basel III aus.

Spannend wird sein, wie sich die Akteure in dem sich durch T2S stark wandelnden Umfeld aufstellen werden. Sei es über die Besetzung von profitablen Nischen im Post-Trading-Service, die Bildung von Kooperationen oder gar die Besetzung von Teilen der Wertschöpfungsketten anderer Marktteilnehmer. Der Erfolg von T2S hängt letzten Endes maßgeblich vom wirtschaftlichen Erfolg und dem Engagement der beteiligten Akteure ab.