„digital pulse check“ – Befragung von knapp 50 Schweizer Banken in Zusammenarbeit mit dem SFI

Um zu ermitteln, wie Schweizer Banken in Bezug auf die Digitalisierung aufgestellt sind, hat zeb in Partnerschaft mit dem Swiss Finance Institute (SFI) den etablierten „digital pulse check“ auf die Schweiz übertragen. Die 46 Bankenvertreter von Schweizer Instituten, die an der Umfrage teilgenommen haben, gaben dabei in rund 50 Fragen – geordnet in die vier Themenblöcke «Digitalisierungsstrategie», «Geschäftsmodell», «Daten, Prozesse & IT» und «Management & Organisation» – Auskunft zur aktuellen Situation im Unternehmen. Der Anteil der Schweizer Befragten an der Gesamtumfrage betrug 25 % – damit ist ein aussagekräftiger Vergleich zwischen den Schweizer Banken und ihren europäischen Peers möglich. Die Erkenntnisse aus der Umfrage wurden in der Schweiz durch 19 qualitative C-Level-Interviews mit Vertretern aller Bankensektoren und -grössen noch weiter vertieft.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

In der Strategie top – in der Umsetzung mit Nachholbedarf

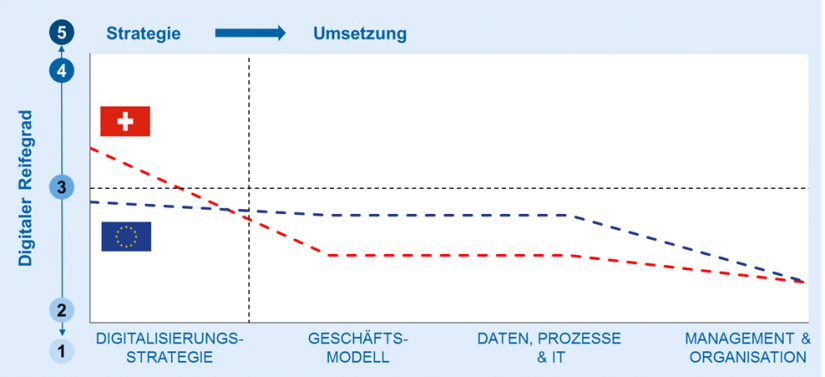

Umfrage und Interviews des „digital pulse checks“ haben gezeigt, dass sich Schweizer Banken im Strategiebereich keinesfalls hinter ihren europäischen Peers verstecken müssen. Sowohl bei der strategischen Trenderkennung als auch bei der Ausformulierung der digitalen Agenda haben sie einen deutlich messbaren Vorsprung. Davon ausgehend könnte man auch in den Umsetzungsdimensionen eine ähnliche Überlegenheit erwarten – die Analyse der Daten zeichnet aber ein anderes Bild: Nicht nur, dass Schweizer Banken ihren Vorsprung aus der Strategiearbeit in der Umsetzung einbüssen – sie liegen bei der Implementierung von digitalen Geschäftsmodellen und dem Fitmachen von Prozessen, Datenmanagement und IT für die Herausforderungen der digitalen Welt deutlich hinter der europäischen Konkurrenz zurück (siehe Abbildung unten).

So können heute bei rund 60 % der Schweizer Banken nur weniger als die Hälfte der angebotenen Produkte und Services online abgeschlossen werden. Zudem sind Nutzeroberflächen häufig nicht für die mobile Nutzung optimiert. Der friktionsfreie Kanalwechsel ist kaum uneingeschränkt möglich. Im Bereich «Daten, Prozesse & IT» zeigt sich, dass Schweizer Banken weit weniger auf die End-to-End-Automatisierung von Prozessen setzen als europäische Banken. In Bezug auf Data Analytics sind in- und ausländische Banken gleichauf: Etwa 50 % haben keine bzw. nur erste Initiativen gestartet. Zudem werden Daten von vielen Banken noch selten als Asset angesehen, wodurch Chancen verschenkt werden.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.„digital pulse check“ deutet auf Mangel an digitalen Vorreitern unter Führungskräften und Mitarbeitenden hin

Im Bereich «Management & Organisation» fallen die Institute in Europa und der Schweiz gleichermassen ab. Es fehlt in den Banken häufig an «Digital Leaders», die umfangreiches digitales Know-how besitzen, dieses aktiv in ihr Führungskonzept einbinden und den Ausbau der digitalen Kompetenzen ihrer Mitarbeiterinnen und Mitarbeiter vorantreiben. Dies ist von zentraler Bedeutung: Die Analyse zeigt klar, dass Banken mit einem hohen Anteil an Führungskräften mit «digitalem Mindset» die Transformation signifikant erfolgreicher vorantreiben. So sind z. B. agile Arbeitsmethoden und Netzwerkorganisationen deutlich konsequenter umgesetzt und ganzheitliches IT-Strategie- und -Architekturmanagement öfter eingeführt. Auch die beste Strategie bringt also keinen Vorteil, wenn daraus nicht konkrete Massnahmen abgeleitet und umgesetzt werden.

«Die Banken haben Angst, durch Investitionen in die Digitalisierung ihr

heutiges Geschäftsmodell zu kannibalisieren.»

CEO einer grossen Bank, „digital pulse check“

Aus den durchgeführten Interviews lassen sich drei weitere wesentliche Erkenntnisse ziehen.

- Schweizer Banken verfolgen gemäss eigenen Aussagen oft einen «Smart-Follower- Ansatz». Das erklärte Ziel ist dabei, von den Fehlern anderer zu lernen und dann die notwendigen Schritte zu unternehmen, um auf den fahrenden Zug aufzuspringen. Die Logik dieses Ansatzes kann in einem Umfeld mit vielen Unbekannten und Risiken nicht abgestritten werden. Die Banken können dadurch von den Vorteilen eines de facto etwas abgeschirmten Markts profitieren. Der Ansatz birgt aber gleichwohl die Gefahr, im entscheidenden Moment zu spät zu kommen und die Zeit nicht für ein stetiges organisationales Lernen genutzt zu haben. Insbesondere auch wenn die Bereitschaft fehlt, mit neuen, innovativen (Greenfield) Ansätzen zu experimentieren

- Gleichzeitig geben die meisten Befragten an, dass die Weiterentwicklung der eigenen Organisation eine hohe Bedeutung für den künftigen Erfolg hat. Es wird als wichtig erachtet, die Mitarbeitenden auf die digitale Reise mitzunehmen. Die Digitalisierung der Finanzindustrie beginnt in den Köpfen der Menschen, trotz oder gerade wegen des bevorstehenden fundamentalen Strukturwandels der Branche. Noch sind gewisse Berührungsängste von Bankmitarbeitenden über alle Hierarchielevel mit der digitalen Zukunft eine grosse Hürde. Nur wenn es den Banken gelingt, ihre Mitarbeitenden für die digitale Reise fit zu machen und zu begeistern, wird sie zum Erfolg für alle Beteiligten.

- Schliesslich fordert die digitale Neuausrichtung ein radikales Umdenken der Banken hinsichtlich ihrer Organisationsstrukturen. Die strikte Trennung von IT-Datenmanagement und Fachexpertise erscheint wenig zielführend und wird von den Banken zunehmend aufgebrochen – und sei es auch nur in Form von Projekten. Nur wenn die Kompetenzen von Business- und IT-Seite zusammengebracht und mit innovativen Fähigkeiten in der Analyse und Entwicklung von kundenorientierten Lösungen kombiniert werden, können die heutigen Banken die erforderliche Gestaltungskraft aufbringen, um mit den dynamischen neuen Wettbewerbern mitzuhalten. Die zügige Schaffung infrastruktureller Voraussetzungen wie einer flexiblen, kooperationsfähigen IT-Architektur und eines integrierten Datenmanagements ist eine wesentliche Bedingung, um das Banking entsprechend den veränderten Kundenerwartungen und den neuen technologischen Möglichkeiten weiterzuentwickeln. Hierzu wären von einigen Banken auch Greenfield-Ansätze notwendig.

Fazit „digital pulse check“ – Befragung

Zusammenfassend gilt es festzuhalten, dass der Fokus der heimischen Bankenindustrie nicht (nur) auf der Digitalisierung des Bankgeschäfts liegen sollte. Vielmehr sollten die Akteure eine Vision für ein digitales Swiss Banking entwickeln, das die Alleinstellungsmerkmale des Schweizer Bankwesens in Einklang bringt mit der unabwendbaren digitalen Evolution. Der Weg zum Ziel ist durchaus mit Risiken behaftet – die Schweizer Banken haben aber ein tragfähiges Fundament geschaffen, auf dem sie ihre digitale Zukunft weiter aufbauen können, sofern sie in der Umsetzung den gleichen Ambitionslevel wie in der Strategieentwicklung an den Tag legen.