Die erdrückende Komplexität der Legacy-Systeme

Bei sehr vielen Banken und Vermögensverwaltern sind durch die herkömmliche Applikationsentwicklung individuelle Strukturen entstanden, mit umfangreichen Produktportfolios und überholten IT-Architekturen. Das Problem dieser Komplexität ist nicht nur, dass sie die Wartung der IT-Systeme erschwert, sie macht Finanzinstitute schlicht unbeweglich. Mit der gebotenen Geschwindigkeit auf Veränderungen im Markt, auf regulatorische Anforderungen und auf neue, digitale Kundenbedürfnisse zu reagieren, wird so faktisch unmöglich.

Es ist höchste Zeit, dieser Komplexität das Primat der Standardisierung entgegenzusetzen. Oft wird Einfachheit und Flexibilität aber nur um den Preis eines völligen Neustarts zu erreichen sein. Die über Jahre gewachsene Komplexität der Alt-Systeme in einem evolutionären Prozess reduzieren zu wollen, ist illusorisch. Weit sinnvoller ist es, wenn das Finanzinstitut seine Geschäftsmodelle und seine operativen Strukturen grundlegend überprüft. Empfehlenswert ist die Konzentration auf diejenigen Aspekte, die stark wertschöpfend sind und wettbewerbsdifferenzierend wirken. Nur wer bereit ist, sein Produktportfolio zu straffen und nachgelagerte Prozesse und IT-Systeme outzusourcen, wird in einem sich rasant wandelnden Markt bestehen können.

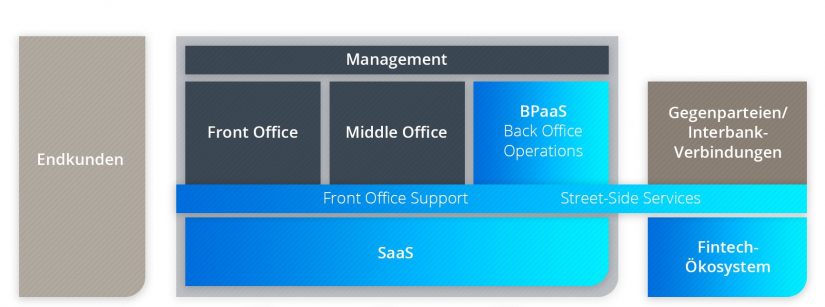

Die wirkungsvollste Form der Standardisierung besteht darin, Prozesse eher administrativer Natur im Backoffice konsequent auszulagern – in einem Business-Process-as-a-Service-Modell. Wenn ein externer Dienstleister beispielsweise die Wertpapierabwicklung übernimmt, steigt die Effizienz schon dank der Economies of Scale. Auch die Straight-through-Processing-Raten werden in einem automatisierten BPaaS-Modell ein ungekanntes Niveau erreichen: Die Erfahrung zeigt, dass STP-Raten von mehr als 99 Prozent durchaus realistisch sind.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Erst die Digitalisierung macht innovationsfähig: Erhöhte Effizienz durch Outsourcing-Strategie

Kleinere Finanzinstitute sehen sich durch die vielfältigen Automatisierungs- und Innovationsaufgaben vor oft kaum überwindbare Herausforderungen gestellt. Benötigen sie doch agilere Prozesse, eine ausgeprägte Innovationsfähigkeit sowie skalierbare und oft geografisch verteilte IT-Ressourcen.

Auch der Open-Banking-Trend, getrieben durch regulatorische Vorgaben der PSD2, bringt neue Anforderungen an die Flexibilität und Sicherheit der eigenen Systeme. Open Banking verlangt nach flexiblen Plattformen, an die sich innovative Lösungen ebenso schnell wie sicher anbinden lassen.

Mehr Effizienz und eine kürzere Time-to-Market – anders als durch eine Outsourcing-Strategie sind diese Ziele für viele Privatbanken kaum noch erreichbar. Plattformbasierte Ökosysteme, Co-Innovations-Modelle und die Anbindung neuer, geprüft sicherer Lösungen – einfach per API – sind wichtige Argumente für ein konsequentes Outsourcing. Für jedes einzelne Finanzinstitut mögen dabei etwas unterschiedliche Technologien relevant sein.

Aber ob es im Einzelnen vielleicht darum geht, Microservices bedarfsgerecht zu kombinieren oder per Kubernetes mit Container-Applikationen zu arbeiten – die Wahl der konkreten Technologie ist gar nicht ausschlaggebend. Die Aufgabe, vor der Finanzinstitute heute stehen, ist es, die Wertschöpfungskette schnell und umfassend zu digitalisieren. Es geht darum, alle papierbasierten und ineffizienten Prozessschritte und Schnittstellen aufzulösen. Gerade dies macht Outsourcing-Ansätze so wertvoll.

Klassische Ansätze im Outsourcing fördern keine Automatisierung

Die erste Stufe einer möglichen Effizienzsteigerung besteht darin, dass ein Finanzinstitut sein Kernbankensystem durch Standardsoftwarepakete ablöst und so von geringerem Administrationsaufwand profitiert.

Die zweite Stufe besteht darin, die Dienste eines Full-Service-IT-Providers zu nutzen, der das neue Kernbankensystem implementiert, betreibt und weiterentwickelt. Hier kommen bereits Skaleneffekte zum Tragen.

Auf der dritten Stufe – beim Business-Process-Outsourcing – gehen Banken noch einen Schritt weiter: Hier stellt der externe Provider nicht nur die IT-Infrastruktur und betreibt sie, es ist auch das Personal des externen Providers, das dazugehörige Bankenaktivitäten erbringt – meist Routineaufgaben wie etwa Zahlungsvorgänge. Mitunter nutzt der Dienstleister dann zwar seine eigene Technologie, sie wird aber in die IT-Landschaft seines Kunden integriert. Weitere Einsparungen ergeben sich hier erst, wenn die Bank in diesem Zusammenhang ihre Prozesse deutlich optimieren kann. Über verschiedene Abteilungen des Finanzinstituts hinweg, von Sales bis Operations, sind so Kostenreduktionen von bis zu zehn Prozent realistisch.

Outgesourct und automatisiert: Banking-as-a-Service

Den vierten und umfassendsten Schritt Richtung Outsourcing stellt das Business-Process-as-a-Service-Modell dar. Denn anders als bei BPO-Modellen steht hier das Ziel der Komplexitätsreduktion und der Automatisierung im Fokus. BPaaS stellt ein ganzes Bündel aus Softwarelösungen und Prozessfunktionalitäten dar, die eine Industrialisierung des Bankings in den Blick nehmen und zu weit höheren Straight-through-Processing-Raten führen.

Wenn ein Finanzinstitut so den Anteil seiner automatisierten Aufgaben von 30 auf 80 Prozent erhöht, reduziert es dadurch zugleich seinen Personalbedarf. Zudem werden die Abläufe sofort effizienter. Auf diese Weise lässt sich das Aufwands-Ertrags-Verhältnis um weitere 10 bis 20 Prozentpunkte verbessern. Denn nun kann das Finanzinstitut Veränderungen und den Betrieb auslagern, von Skaleneffekten des Providers profitieren und einen höheren Automatisierungsgrad erreichen. Auch die Anforderung gerade der jüngeren, digitalaffinen Millennials nach neuen Kommunikationskanälen und einer KI-gestützten 24/7-Kommunikation wird ein Finanzinstitut so viel leichter erfüllen – durch die unkomplizierte Anbindung bewährter digitaler Lösungen und Innovationen von Drittanbietern im Rahmen eines Ökosystems.

IT-seitig besteht die ideale Strategie für viele Privatbanken und Vermögensverwalter also darin, sich für einen externen Banking-as-a-Service-Ansatz zu entscheiden. Skaleneffekte, Standardisierung und Innovationsoffenheit: Sie alle tragen wesentlich dazu bei, die Überlebensfähigkeit von Finanzinstituten zu sichern.