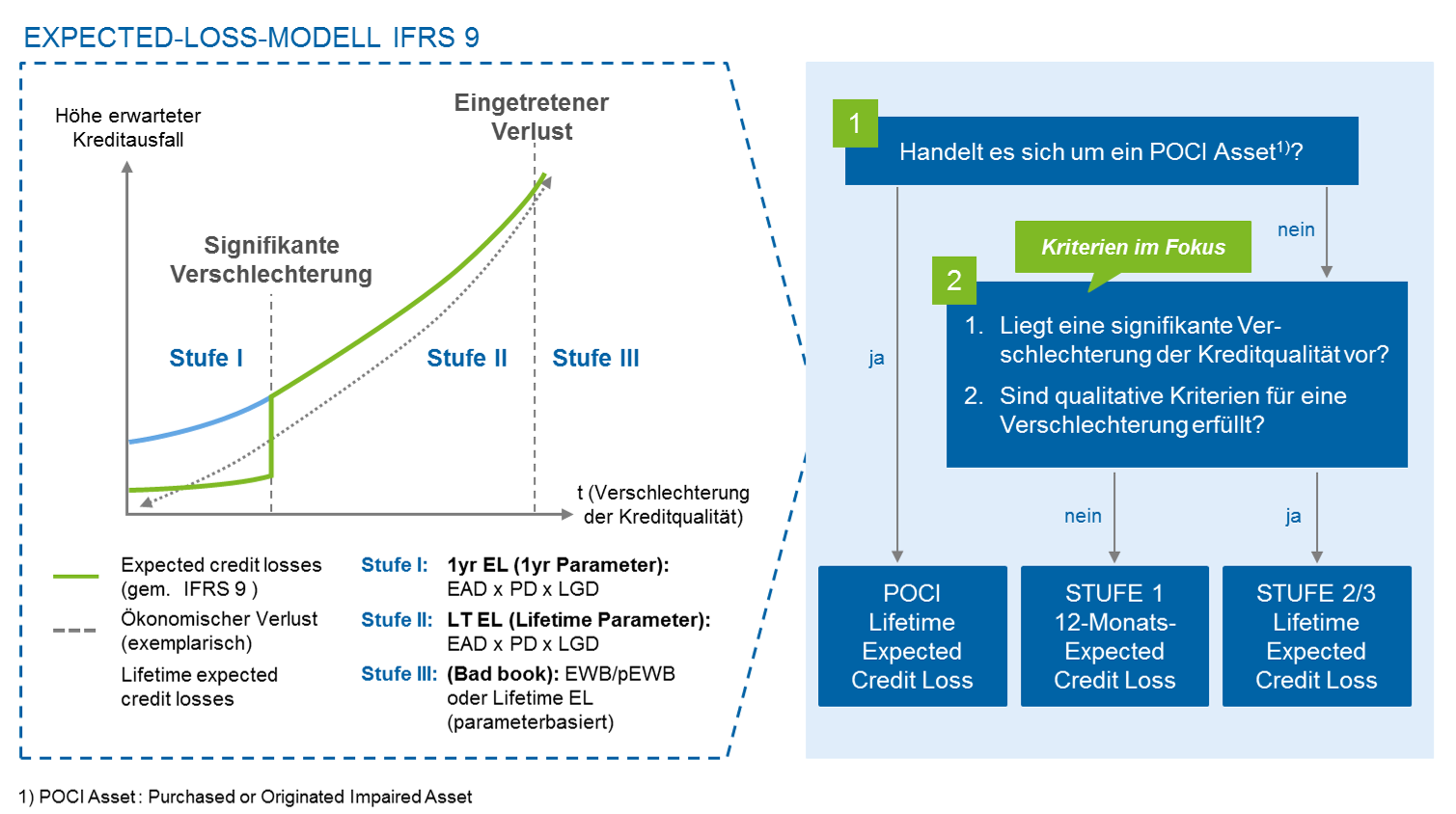

Wesentliche Neuerung ist der Übergang vom sogenannten Incurred Loss zum Expected Loss (EL), um die angeprangerten Nachteile des derzeitigen Standards von zu geringer und zu später Risikovorsorgebildung (too little and too late) abzulösen. Die zukünftige Berechnung der Risikovorsorge über den vorausblickenden „Expected Lifetime Loss“-(ELL-)Ansatz für erwartete Ausfälle soll der zu späten Risikovorsorgebildung entgegenwirken. Die Lifetime-Komponente sorgt zudem dafür, im Falle verschlechterter Bonität mehr Risikovorsorge zu bilden. Die konkrete Umsetzung des Ansatzes soll dabei auf der Zuordnung zu drei Stufen basieren:

- Alle Kredite (Ausnahme purchased oder originated credit-impaired assets, kurz POCI Asset) werden bei Zugang der ersten Stufe zugeordnet. Die Risikovorsorgehöhe wird auf Basis eines 12-Monats-EL ermittelt.

- Bei einer signifikanten Verschlechterung der Kreditqualität erfolgt ein Übertrag in die zweite Stufe. Dieses hat zur Folge, dass die Risikovorsorgehöhe nun auf Basis eines restlaufzeitbasierten ELL zu bemessen ist.

- Die dritte Stufe beinhaltet die bereits ausgefallenen Forderungen analog zum bestehenden IAS-39-Verfahren.

Konkret bedeutet dies, dass im Falle einer signifikanten Verschlechterung (Wechsel von Stufe 1 in Stufe 2), bedingt durch den Wechsel von einem 12-Monats-EL zum längerfristigen ELL, auch ein deutlicher Anstieg des Risikovorsorgebedarfs erfolgt. Die anzuwendenden Kriterien für eine signifikante Verschlechterung müssen durch die Institute entlang gewisser Rahmenbedingungen selber definiert werden und sind dementsprechend sorgfältig auszuwählen und zu validieren.

Quantitative Kriterien zur Messung einer signifikanten Kreditverschlechterung werden häufig durch Störterme beispielsweise aus Modellwechseln verzerrt

Die aktuelle Umsetzungspraxis der IFRS-9-Anforderungen und Neuerungen läuft mit Hinblick auf die naheliegende Deadline zum Anfang des nächsten Jahres in vielen Instituten derzeit auf Hochtouren. Im methodischen Fokus standen dabei bislang häufig Fragestellungen rund um die Modellierung der Lifetime-Parameter über PD-Profilkurven o. Ä. für den Expected Loss sowie die Einbeziehung von makroökonomischer Faktoren für sogenannte Point-in-Time-Schätzungen[1] (vgl. kommenden Artikel zur zeitgemäßen PD Schätzung unter IFRS 9). Hintergrund ist, dass die IFRS-9-Impairment-Modelle in der Regel auf bestehenden regulatorischen Modellen und Parameterschätzungen aufsetzen und diese typischerweise einen starren Prognosezeitraum von zwölf Monaten ohne Lifetime-Sicht haben sowie „Through the Cycle“[2]-orientiert sind.

Die Auswahl der Stagetransferkriterien erfolgt bisweilen in einer Reihe von Instituten auf einfachen und (vorerst) intuitiven quantitativen Kriterien. Die beispielhaft skizzierte ökonomische Hypothese eines solchen quantitativen Kriteriums ist, dass eine signifikante Verschlechterung der Kreditqualität vorliegt, wenn sich die aktuelle Ein-Jahres-PD zum Reportingdatum von der initialen (Forward-)-Ein-Jahres-PD unterscheidet. Der Unterschied wird dann in der Praxis beispielsweise über absolute und relative PD- oder Ratingklassenänderungen gemessen. Die Messung von solchen Abweichungen kann dabei entweder über singuläre Einzeleffekte oder auch über simultane und kombinierte Effekte erfolgen – zum Beispiel als Differenz von Ratingklassen oder prozentuale Änderung der PD.

Das skizzierte Kriterium mit zugehöriger Hypothese erscheint vorerst intuitiv, da mit einer erhöhten Ausfallwahrscheinlichkeit tendenziell auch von einer signifikanten Kreditverschlechterung ausgegangen werden kann. Bei genauerer Begutachtung muss jedoch einfließen, dass die genutzte Ausfallwahrscheinlichkeit modellbasiert ist. Auf der einen Seite sind solche Modelle auf Portfolioebene in der Regel sehr trennscharf und prognosegenau, auf der anderen Seite spiegeln sie jedoch für Einzelbeobachtungen nicht zwingend die Realität wider. Entscheidend ist darüber hinaus, dass über den Vergleich von initialen und aktuellen PDs als Delta nicht nur der singuläre Effekt der Kreditverschlechterung gemessen wird, sondern auch ein Effekt von etwaigen Modelländerungen ausschlaggebend sein kann. Das bedeutet, dass in der Ermittlung von Stagetransferkriterien unter Umständen Strukturbrüche und „Störterme“ mit nicht unerheblichem Ausmaß berücksichtigt werden, die beispielsweise aus

- der Rekalibrierung[3] von Ratings

- der Änderungen von Ratingsystemen, Merkmalen oder Methoden

- Prozessänderungen (Mahnprozesse, Zahlungs-/Buchungsprozesse, Limitprozesse etc.)

- Regulatorischen Änderungen (Ausfall, Segmentierung etc.)

resultieren.

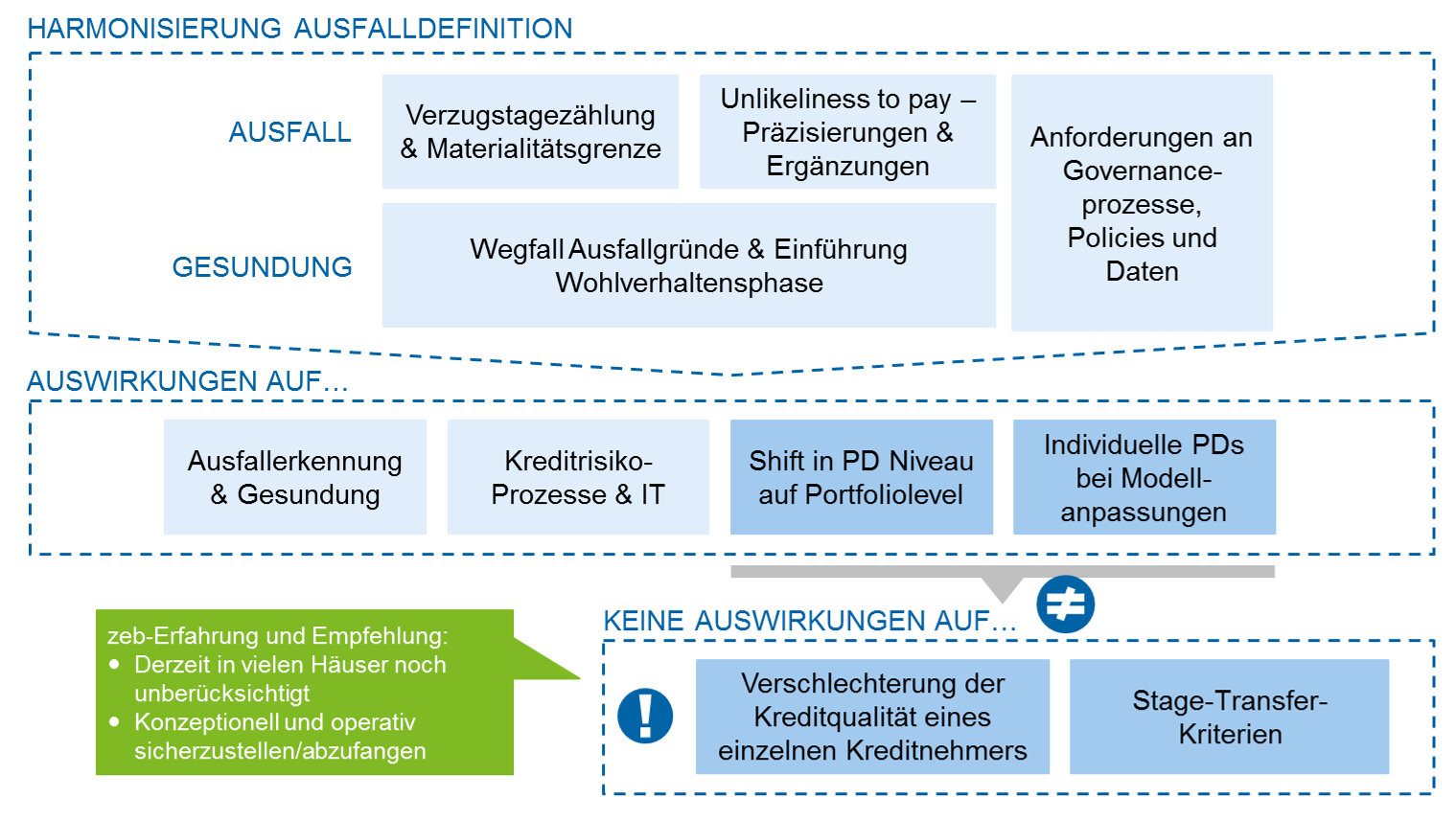

Als Beispiel soll zum besseren Verständnis sowie zur Motivation dieser Herausforderungen und Problemstellung auf regulatorische Änderungen in der Ausfalldefinition eingegangen werden. Hintergrund ist, dass die EBA jüngst die Ausfalldefinition der CRR spezifiziert und europaweit harmonisiert hat.[4] Die neue Definition führt sowohl zu Änderungen in der operativen Ausfallerkennung als auch in der Wiedergesundung und hat Auswirkungen auf die Ausfallraten und Verlustdaten der Institute, die wiederum Grundlage für die Kreditrisiko-Parametermodelle sind. In der Folge kann damit zwischen der initialen und einer aktuellen Einschätzung eine Überarbeitung oder Rekalibrierung des Modells notwendig gewesen sein.

Quintessenz: Es ist möglich, dass sich das Rating oder die PD regulatorisch bedingt oder modellbasiert signifikant geändert haben, obwohl sich der Kreditnehmer als solcher überhaupt nicht verschlechtert hat.

Die resultierende Frage ist nun, ob auch rein modellbasierte Stagetransfers im ökonomischen Interesse der IFRS-9-Impairment-Konzeption stehen sollten? Nach Auffassung von zeb ist die Antwort nein. Auch wenn auf Portfolioebene und individueller Kundenebene eine erhöhte PD und entsprechend erhöhter Risikovorsorgebedarf angemessen sind, sind dennoch keine Kriterien für einen Stagetransfer und eine Vorsorgebildung mit Lifetime-Sicht erfüllt oder angemessen: Es gibt schließlich keine Verschlechterung des Kunden oder seiner Kreditqualität, sondern lediglich eine andere Prognose resultierend aus einem Modellwechsel.

Das Beispiel der neuen Ausfalldefinition als „Störterm“ und Strukturbruch in der quantitativen Stagetransferermittlung durch eine Modelländerung oder Rekalibrierung ist kein Einzelfall. Es kommt im Rahmen der jährlichen Modellvalidierungen häufig zu Handlungsempfehlungen, die in einer Rekalibrierung oder auch der Änderung von Gewichten in den Score-Punktwerten einzelner Ratingmerkmale bzw. dem Austausch von Score-Merkmalen enden. Ferner können neue bzw. angepasste Kreditprozesse operativ zu Änderungen im Ausfallverhalten der Kunden führen, zum Beispiel:

- Änderung des Mahnprozesses (Auslöser der Mahnung, zeitlicher Ablauf, Anzahl Mahnungen etc.)

- Änderungen in der Rücklastschriftenüberwachung

- Anpassungen im Frühwarnsystem

Derartige optimierte Kreditprozesse haben typischerweise das Ziel präventiv zu wirken und bestenfalls Ausfälle bereits im Vorfeld zu vermeiden. In der Folge können daraus erneut Rekalibrierungen oder Modellüberarbeitungen resultieren.

Auch die häufig diskutierte Regulierungsflut beinhaltet weitere regulatorisch zu erwartende Änderungen in den Modellen. Als ausgewählte Beispiele seien die Papiere BCBS #362 und EBA/CP/2016/21 genannt:

- Die in BCBS #362 konsultierten Änderungen in der Segmentierung und den Parameterfloors haben großen Einfluss auf die Wahl und das Design von Ratingsystemen sowie auf die Streuung/Limitierung von PDs.

- Die EBA Guidelines on PD estimation, LGD estimation and the treatment of defaulted exposures (EBA/CP/2016/21) beschäftigen sich grundsätzlich mit Standards und Details zur Risikoparameterschätzung von u. a. PD und LGD.

Handlungsoptionen – Störterme in der Beurteilung einer potenziellen Kreditverschlechterung müssen für eine saubere Stagezuordnung identifiziert und eliminiert werden

Wie zuvor gezeigt wurde, kommt es in der initialen Anwendungspraxis und der vorläufigen Definition von Stagetransferkriterien und Schwellwerten zur Gefahr einer Effektvermischung aus Modellwechseln, Strukturbrüchen und den eigentlich zu messenden Kreditverschlechterungen. Es ist daher wichtig, einen adäquaten Umgang mit Strukturbrüchen und Störtermen für den Stagetransfer festzulegen, um Fehlschätzungen in Form zu hoher oder zu niedriger Risikovorsorgebildung zu vermeiden.

Ändern sich PDs, so ist es notwendig, identifizieren zu können, ob es sich tatsächlich um eine Änderung der Kreditqualität handelt oder diese durch Störterme hervorgerufen wurde.

Ziel sollte es sein, über Kriterien wie dem Vergleich von initialer PD zu aktueller PD nur den singulären Effekt der Kreditverschlechterung erheben zu können. Hierzu könnte im Fall von neuen oder rekalibrierten Scores bzw. Ratings ein Backtesting beispielsweise über eine Nachkalkulation erfolgen. Das heißt, das initiale Rating würde erneut ermittelt, allerdings auf der neuen bzw. rekalibrierten Score-/Ratinglogik. Konkret müssten dazu die initialen Inputmerkmale statt der initialen PD herangezogen werden, um mit diesen nach aktueller Logik die benötigte Vergleichbarkeit zu schaffen. In der Praxis wird eine Lösung nach diesem Schema jedoch nicht nur enormen IT-Aufwand erzeugen, sondern auch weiteren Herausforderungen unterliegen. Zum einen kann das initiale Rating bereits länger zurückliegen, sodass für die aktuell benötigten Inputmerkmale ggf. keine historische Datenverfügbarkeit sichergestellt werden kann. Zum anderen kann der Umgang mit qualitativen Teilmodulen, zum Beispiel qualitativen Fragebogen bei Bilanzratings, zu Herausforderungen und Aufwand in einer Nachkalkulation führen. Auch wenn Daten historisch angepasst werden können, so gilt dies für zugehörige Prozesse nicht zwangsläufig.

Daher wird favorisiert, bei einem PD-Vergleich im Stagetransferkriterium auf eine parallele Bestimmung von relevanten Schlüsselmerkmalen und Indikatoren für Kreditverschlechterung aus der Scorekarte/dem Rating zurückzugreifen und dieses ggf. um zusätzliche extern verfügbare Informationen anzureichern.

Konkret werden hierfür nicht nur die Abweichungen zwischen initialen und aktuellen Ratings bzw. PDs gemessen, sondern es wird auch geprüft, ob sich score- und ratingrelevante Merkmale im Zeitverlauf geändert haben und ob diese darüber hinaus hinreichende Indikatoren für eine signifikante Kreditverschlechterung sind. Die vorgeschlagene Vorgehensergänzung soll anhand der folgenden Szenarien skizziert werden

- Szenario 1: „Änderungen aus Störterm“

- Beschreibung: Das aktuelle Rating ist signifikant schlechter als das initiale, obwohl alle ratingrelevanten Parameter konstant geblieben sind.

- Ergebnis: Keine signifikante Kreditverschlechterung (nur Störterm durch „Rekalibrierung“).

- Szenario 2: „Änderungen durch eingepreiste Eigenschaften“

- Beschreibung: Das aktuelle Rating ist signifikant schlechter als das initiale Rating. Es ändern sich ausschließlich „per se variable“ Merkmale wie Kundenalter etc.

- Ergebnis: Keine signifikante Kreditverschlechterung, auch wenn Delta in PD über Schwellwerten liegt, da es sich um erwartungsgemäße (d. h. eingepreiste) Änderungen handelt.

- Szenario 3: „Signifikante Kreditverschlechterung“

- Beschreibung: Das aktuelle Rating ist signifikant schlechter als das initiale Rating. Die Ratingänderung beruht u. a. auf „Negativ“-Informationen wie Verzugstagen, Rücklastschriften, Reduktion der Kapitaldienstfähigkeit etc.

- Ergebnis: Signifikante Kreditverschlechterung führt zu Stagetransfer.

Fazit und Ausblick

Ein Großteil der IFRS-Institute ist bis zum hart vorgegebenen Anwendungsstart vollständig damit ausgelastet, die Mindestanforderungen der zukünftigen Anwendung zu erfüllen und umzusetzen. Ein methodisches Durchatmen wird jedoch auch in 2018 nicht erfolgen können. Zu den bisher zeitkritischen Fokusthemen der neuen Impairment-Methodik werden speziellere Themen, Nacharbeiten und Optimierungen in den Fokus der Institute rücken müssen – in diesem Kontext wird häufig von der Day-Two-Readiness gesprochen.

Eines der kommenden Fokusthemen wird aus Sicht von zeb das beschriebene Spannungsfeld in den quantitativen Stagetransferkriterien sein. Die dort angesetzten Regeln und Schwellenwerte haben enormen Impact auf die Höhe und Art der Risikovorsorge, da der Sprung zwischen den Stages insbesondere auch zwischen der Verwendung eines Prognosehorizonts von zwölf Monaten bzw. der restlaufzeitorientierten Lifetime-Sicht entscheidet. Die Kriterien für eine signifikante Kreditverschlechterung sind daher nicht nur sorgfältig auszuwählen, sondern ebenso zu validieren. Im Rahmen von Proberechnungen und einer detaillierten Erstvalidierung wird empfohlen zu prüfen, ob es in den gewählten Kriterien zu Überlagerung von Effekten und dadurch auch zu Störtermen aus Strukturbrüchen o. Ä. kommt.

Ziel sollte es sein, über die genutzten Regeln nur den singulären Effekt der Kreditverschlechterung zu erheben bzw. einen Umgang für erkannte Überlagerungseffekte zu definieren.