Dies geht aus den Reaktionen der Finanzbranche zu den Ergebnissen der dritten quantitativen Auswirkungsstudie (Quantitative Impact Study – QIS) bzgl. der neuen FRTB-Anforderungen hervor (Aktuelle Kommentare der Branche finden Sie hier). In dem vorliegenden Artikel werden sowohl die spezifischen Herausforderungen bei der Implementierung beleuchtet als auch Aspekte des Papiers analysiert, die laut aktuellen Stellungnahmen und Empfehlungen der Finanzbranche noch verbesserungswürdig sind.

Während die Finanzbranche mehr Zeit fordert, um Ergebnisse zu validieren und bestimmte Aspekte zu schärfen, möchte der Baseler Ausschuss am selbst gesteckten Ziel festhalten, das FRTB-Rahmenwerk im Dezember 2015 zu finalisieren.

Die Motivation für die Ankündigung des Baseler Ausschusses, bis Ende 2015 ein endgültiges Papier zu veröffentlichen, liegt zum einen in der Notwendigkeit einer Überarbeitung des aktuellen Marktpreisrisiko-Rahmenwerks und zum anderen an dem bereits verlängerten Konsultationsprozess. Mit Blick auf die Entwicklung des Kapitalisierungsrahmenwerks für Marktpreisrisiken und seine Schwächen, die sich vor allem während der Finanzkrise offenbarten[1], betont der Baseler Ausschuss den hohen Bedarf an Harmonisierung und verbesserten Methoden zur Erfassung des Marktpreisrisikos, insbesondere in Stressperioden. Die Veröffentlichung der Endfassung des Rahmenwerks im Dezember 2015 könnte jedoch aufgrund der Bedenken seitens der Finanzbranche hinsichtlich der unverhältnismäßigen Eigenkapitalanforderungen möglicherweise verschoben werden.

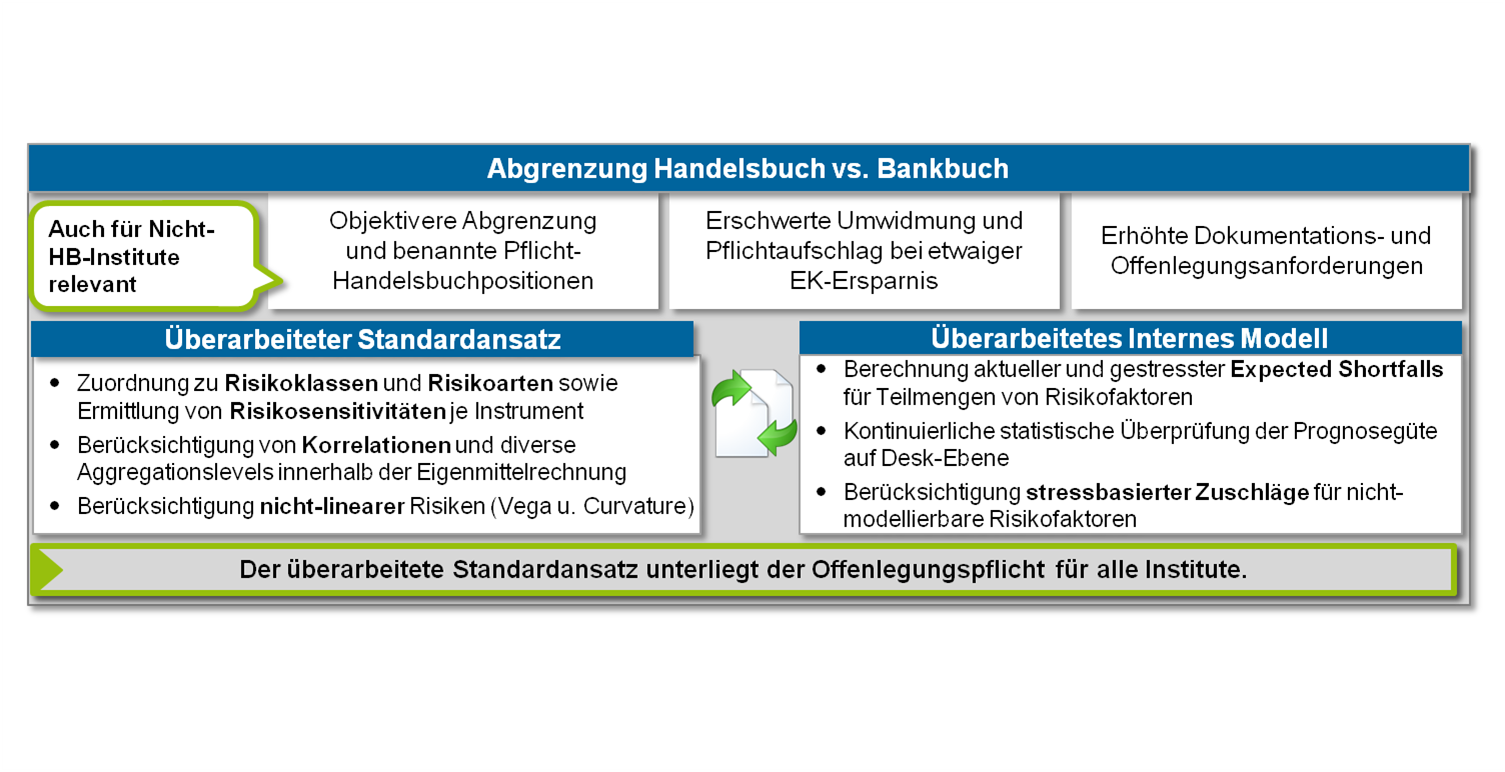

Der derzeit diskutierte Entwurf des FRTB-Rahmenwerks, der stark von der Finanzbranche beeinflusst wurde, schlägt eine klare Abgrenzung von Handels- und Bankbuchpositionen, einen überarbeiteten sensitivitätsbasierten Standardansatz (Sensitivity-Based Standardized Approach – SBA) sowie einen Wechsel von Value-at-Risk zu Expected Shortfall beim internen Modell vor.

Der Baseler Ausschuss erwägt im BCBS-Konsultationspapier zu „Capital Floors“ außerdem die Einführung einer Eigenkapitaluntergrenze, die einem noch festzulegenden Prozentsatz der Kapitalanforderungen, die sich aus dem SBA ergeben, entsprechen soll. Jenes Papier stellt grundsätzlich die Idee vor, permanente Kapitaluntergrenzen einzuführen, um die aktuelle Basel II Übergangsgrenze (Basel II transitional floor) zu ersetzen.[2] Der Baseler Ausschuss präsentiert zwei Alternativen, um entweder eine einzige aggregierte RWA-basierte (RWA: risk-weighted assets: Risikoaktiva) Grenze für alle berücksichtigten Risikokategorien (Kredit-, Marktpreis- und operationelles Risiko) zu definieren oder individuelle Kapitaluntergrenzen für jede der Hauptrisikokategorien festzulegen.

Eine Gruppe, die sich für Änderungen einsetzt und der Trading Book Group des BCBS[3] sehr viel Input liefert, ist eine Kooperation der International Swaps and Derivatives Association, Inc. (ISDA), der Global Financial Markets Association (GFMA) und des Institute of International Finance (IIF). Aufgrund ihres ständigen Dialogs mit der Trading Book Group werden Erkenntnisse aus ihrem letzten Kommentar zum aktuellen Konsultationspapier in diesem Kapitel ebenfalls untersucht.

Überarbeitete Handelsbuchabgrenzung und interne Risikotransfers

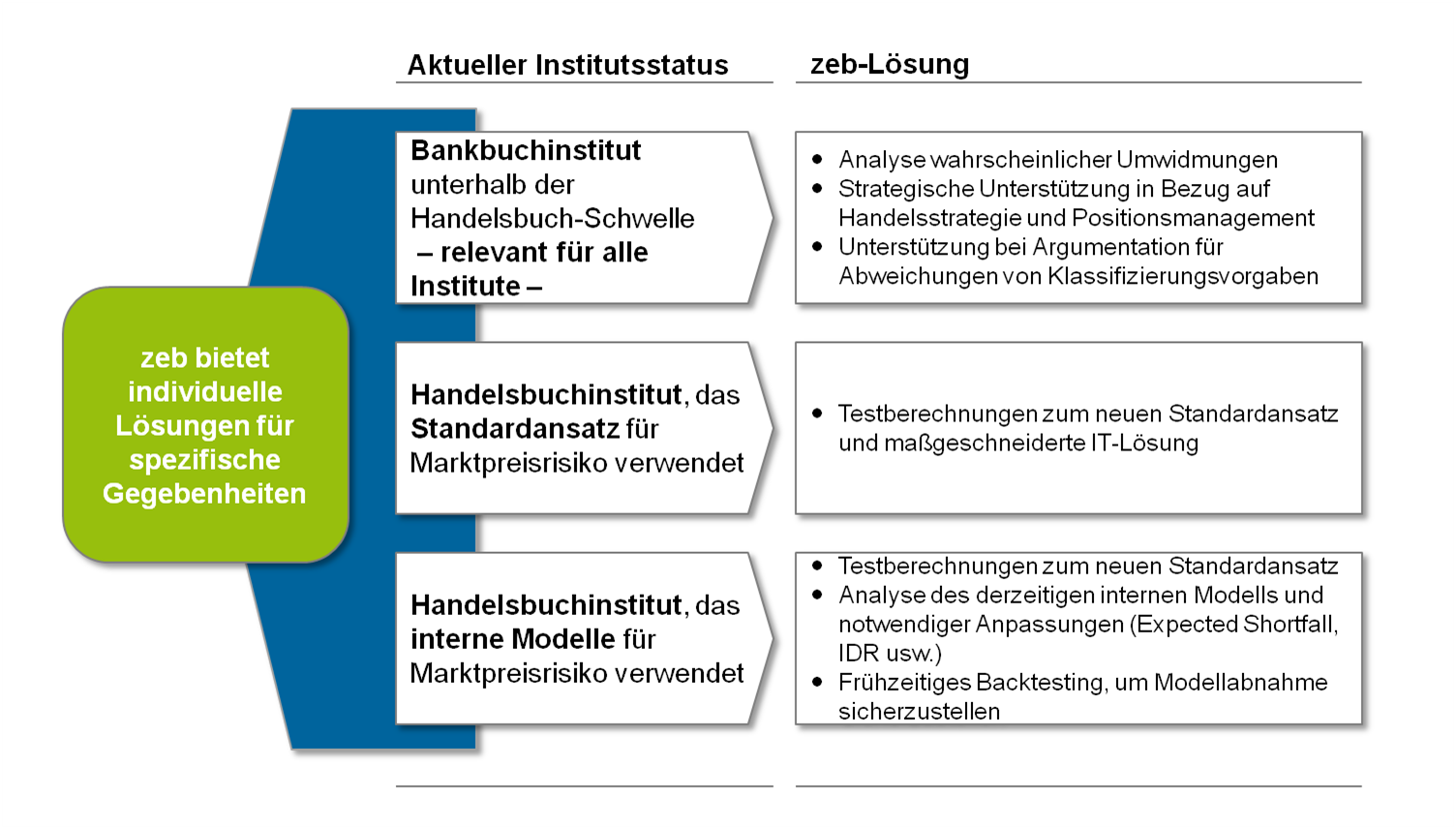

Die Abgrenzung zwischen Bank- und Handelsbuch soll so angepasst werden, dass eine objektivere Positionszuordnung erfolgt. Zu diesem Zweck wurde zusätzlich zu Transparenzvorgaben und Umwidmungsanforderungen für Handels- und Bankbuch eine Liste von Zuordnungsannahmen veröffentlicht. Diese Liste enthält Produkte, die die Aufsicht als dem jeweiligen Buch zuzuordnen erachtet. Jegliche Abweichung muss von der Bank begründet und von der Aufsicht genehmigt werden. Für die meisten Banken führt die Einhaltung dieser Zuordnungsvorgaben zu einer Umwidmung von Produkten vom Bank- zum Handelsbuch (z. B. Eigenkapitalinvestitionen in Fonds mit täglicher Durchsicht). Dies hat wiederum eine Erhöhung des Handelsbuch-Exposures zur Folge, was in Kombination mit einer unveränderten Handelsbuchschwelle (Art. 94 CRR)[4] eine Umwidmung vom Bank- zum Handelsbuchinstitut erforderlich machen könnte.

In den Kommentaren der Branche zur neuen Abgrenzungsdefinition sprechen sich Branchenvertreter für einige Anpassungen aus. Sie raten unter anderem von der Bedingung ab, für Instrumente, die von den Annahmelisten abweichen, eine Genehmigung vor Handelsaktivitäten einzuholen. Vielmehr wünscht sich die Branche eine einfache Zustimmung nach Handelsaktivität. Andernfalls wäre das Eingehen neuer Produktaktivitäten deutlich aufwendiger als bisher, und kurzfristige Entscheidungen wären fast unmöglich.

Angesichts weiterer Einwände aus der Branche wurde ein neues Kapitel zu „Internal Risk Transfers“ (IRT) in das aktuelle FRTB-Konsultationspapier aufgenommen. Diese sollen einen Risikotransfer zwischen Bank- und Handelsbuch ermöglichen, d.h. das Hedging von Risiken im Bankbuch mit Positionen im Handelsbuch zulassen. Diese Anpassung wurde sehr begrüßt, da sie die Möglichkeit eröffnet, weiterhin Hedging-Transaktionen im Handelsbuch zu halten. Dennoch gibt es breite Diskussionen über die technischen Anforderungen und strengen Auflagen zur Genehmigung solcher IRTs.

Der überarbeitete Standardansatz

Die Kritikpunkte am FRTB-Rahmenwerk beziehen sich in erster Linie auf den überarbeiteten Standardansatz. Die Diskussion wird zusätzlich dadurch intensiviert, dass der sensitivitätsbasierte Standardansatz (Sensitivity-Based Standardized Approach – SBA) sich auf fast alle Institute auswirken wird, unabhängig von der Verwendung eines Standardansatzes oder eines internen Modells. Für Institute, die ein internes Modell anwenden, soll ein noch festzulegender Prozentsatz der SBA-Kapitalaufschläge als Eigenkapitaluntergrenze für das interne Modell dienen. Darüber hinaus werden aufgrund der Anforderung, Wechselkurs- und Rohwarenrisiken aus dem Bankbuch in die SBA-Berechnungen einfließen zu lassen, sogar Institute ohne jegliche Handelsbuchposition betroffen sein.

Der derzeit diskutierte sensitivitätsbasierte Standardansatz ordnet Positionen zu Risikofaktorarten zu (Allgemeines Zinsrisiko (General Interest Rate Risk- GIRR), Credit Spread Risk (CSR), Eigenkapital-, Rohwaren- und Wechselkursrisiken) und berechnet ihre spezifischen risikogewichteten Sensitivitäten für jede Risikoart, der die Position ausgesetzt ist. Die Risikoarten stellen das Deltarisiko für alle Positionen sowie die Nicht-Deltarisiken (Vega, Curvature) für Optionen und Positionen mit eingebetteten Optionen dar. Darüber hinaus muss das Ausfallrisiko auf Basis von Ausfallwahrscheinlichkeit (PD) und Verlustquote bei Ausfall (LGD) für alle Positionen berechnet werden. Die Gesamtkapitalanforderungen entsprechen dann der Summe aus Delta-, Nicht-Delta- und Ausfallrisiko.

Obwohl der aktuelle SBA bereits stark von der Finanzbranche beeinflusst wurde, gibt es immer noch diverse Probleme, aufgrund derer die Finanzbranche auf mehr Kalibrierungszeit für die Bewertung verschiedener SBA-Aspekte drängt.

Der Hauptgrund, sich für den sensitivitätsbasierten Standardansatz anstelle des zuvor vorgeschlagenen Cashflow-basierten Ansatzes (siehe 2. Konsultationspapier von Oktober 2013) zu entscheiden, war der Gedanke, dass Institute im Rahmen der Preisfindung bereits Sensitivitäten berechnen. Erste Vorstudien haben jedoch ergeben, dass eine der Hauptschwierigkeiten im Zusammenhang mit der Einführung des SBA der Aufwand ist, alle Informationen zu Sensitivitäten in der notwendigen Ausführlichkeit zu beschaffen – insbesondere zu den Nicht-Delta-Sensitivitäten.

Darüber hinaus zeigen die Ergebnisse der QIS und der ersten Vorstudien die Notwendigkeit auf, die Definition der Risikofaktoren weiter zu schärfen. Obwohl bereits einige Verbesserungen des SBA’s erzielt werden konnten, ergeben sich immer noch diverse Unstimmigkeiten, darunter Doppelzählungen bei der Berechnung des GIRR und des Wechselkursrisikos für Cross-Currency Produkte.

Der derzeitige SBA beinhaltet die Berechnung von zwei Korrelationen für jedes Paar von Risikopositionen, um das Diversifizierungs- und Hedging-Risiko, vor allem in Stressperioden, zu erfassen. Obwohl die Branche diese Herangehensweise begrüßt, gibt es immer noch ein paar Punkte, die kalibriert werden müssen, da Diversifizierung und Hedging in der Praxis sehr viel komplizierter sein können, als paarweise Korrelationen vermuten lassen. Dies könnte auch zu kontraintuitiven Ergebnissen führen, die Auswirkungen auf das Portfoliomanagement und Prognosen von Eigenkapitalanforderungen haben können.

Zusätzliche Kritikpunkte sind die erhöhte Komplexität durch die Einbeziehung nichtlinearer Komponenten, die fehlende Anerkennung von Kapitalvorteilen für Institute mit langer Gamma-Strategie und inkonsistente Ergebnisse durch unabhängige Bestimmung der Kapitalanforderungen für Delta- und Curvature-Risiken. Zudem könnten ein hohes Maß an Überschneidung von Kapitalanforderungen für Credit Spread- und Ausfallrisiken sowie ein Überschätzen der empirischen Verluste aus Verbriefungspositionen zu großen Auswirkungen auf die Summe der Kapitalanforderungen führen.

Das überarbeitete Interne Modell

Die neuen Vorschriften zum internen Modell betreffen sowohl die Methodik, d.h. den Wechsel von VaR-basierten Berechnungen zum Expected Shortfall, als auch die Anforderungen bezüglich der Genehmigung interner Modelle, z.B. Änderung der Backtesting-Anforderungen oder Einführung eines modellunabhängigen Risikobewertungstools (Model Independent Risk Assessment Tool – MIRAT). Darüber hinaus soll der Standardansatz aus Vergleichbarkeitsgründen, wie oben beschrieben, für jedes Institut bindend werden. Somit stehen Institute mit internem Modell vor einer noch höheren Belastung, da sie neben den notwendigen Anpassungen des internen Modells den SBA parallel einführen müssen.

In der laufenden Konsultationsphase hat die Trading Book Group bereits einige der von der Branche vorgebrachten Bedenken adressiert, z. B. im Hinblick auf den Umgang mit „Broken Hedges“[5] oder die Verkürzung des Liquiditätshorizonts für bestimmte Produktarten.

Es gibt jedoch noch einige ungelöste Probleme und breite Diskussionen innerhalb der Branche. Im Hinblick auf die Liquiditätshorizonte gibt es Bedenken bezüglich der großen Abstände zwischen den einzelnen Intervallen, die die verschiedenen Horizonte enthalten. Dies könnte zu einer starken Zunahme an Kapitalanforderungen führen, wenn beispielsweise mehrere Produkte gleichzeitig herabgestuft werden. Neben der vorgeschlagenen Anpassung benachbarter Intervalle schlägt die Branche außerdem eine grundsätzliche Überprüfung der Längen der Liquiditätshorizonte vor. Bedenken verursacht hier die relative Länge der Liquiditätshorizonte für Kreditrisikoprodukte im Vergleich zu Eigenkapitalprodukten.

Das modellunabhängige Risikobewertungstool (MIRAT) stößt ebenfalls auf Kritik, da vermutlich weder die Aufsichtsbehörden noch die Branche über genügend Erfahrung im Bezug auf Modell und Ergebnisse verfügen, um dieses bereits jetzt einzuführen.

Ein weiterer Problembereich ist die aktuelle Vorschrift hinsichtlich der nicht modellierbaren Risikofaktoren (NMRF). Ein Risikofaktor wird als nicht modellierbar eingestuft, wenn bestimmte Bedingungen nicht erfüllt sind. Diese Bedingungen werden wie folgt beschrieben: Es gibt „[…] eine hinreichende Menge repräsentativer Transaktionen mit maßgeblichen Produkten, um eine angemessene historische Datenreihe für den Faktor bereitzustellen“. Um als hinreichend zu gelten, müssen die Preise sowohl „real“ als auch „mit zulässiger Häufigkeit verfügbar“ sein.[6] Nach Ansicht der Branche ist diese Klassifikation zu restriktiv und teilweise unklar. So ist beispielsweise strittig, was als „reale Preise“ akzeptiert wird. Einige Institute haben darüber hinaus Bedenken, da ihre Marktdatenlieferanten momentan noch nicht mit Sicherheit sagen können, ob vorhandene Preismodelle mit diesem neuen FRTB-Standard konform sind.

Zudem kann sich das oben beschriebene Kriterium, d.h. die Verfügbarkeit von Preisen, im Zeitverlauf rapide ändern. In diesem Fall müssten die Eigenkapitalberechnungen vom internen Modell zum Standardansatz umgestellt werden, was zu einer großen Diskontinuität in den Kapitalanforderungen führen würde.

Angesichts der vorstehend beschriebenen Schwierigkeiten stellt sich die Hauptfrage, ob ein internes Modell weiterhin rentabel oder überhaupt sinnvoll wäre. Dies hängt vor allem auch mit der Tatsache zusammen, dass der Standardansatz für jedes Institut bindend sein wird und die daraus resultierenden Eigenkapitalanforderungen als Kapitaluntergrenzen verwendet werden (siehe oben).

Zusammenfassung und Ausblick

Das breite Spektrum an offenen Punkten macht deutlich, dass die derzeitigen Regeln und Vorschriften noch reichlich Verbesserungsspielraum aufweisen. Eine Implementierung der FRTB-Standards gemäß den Vorschlägen im aktuellsten Papier wird erhebliche Komplexität mit sich bringen, insbesondere für kleinere Banken mit geringeren technischen und methodischen Fähigkeiten.

Neben den spezifischen Kommentaren zu den einzelnen Bestandteilen des aktuellen Konsultationspapiers empfiehlt die Finanzbranche auch einen Aufschub der Veröffentlichung des finalen Rahmenwerks. Dies hängt sowohl mit den laufenden, umfassenden Änderungen des Konsultationsdokuments als auch mit der unzureichenden Kalibrierung des Standardansatzes in seiner jetzigen Version zusammen. Die Branche empfiehlt, ausreichend Zeit für Tests und Analysen der neuen Vorgaben sowie für eine präzise Kalibrierung der Parameter für den SBA zu lassen.

Angesichts der hier angesprochenen Aspekte ist es für alle Institute wichtig, sich frühzeitig mit dem neuen FRTB-Rahmenwerk auseinanderzusetzen. Eine frühzeitige Auseinandersetzung eröffnet die Möglichkeit, institutsspezifische Auswirkungen, insbesondere auf Eigenkapitalanforderungen und Systeme, zu analysieren und an der laufenden Diskussion teilzunehmen.

[1] Darüber hinaus zeigten Studien unterschiedliche Ergebnisse für die gleichen Stress-Szenarien in internen Modellen

[2] BCBS: Capital Floors: Konzeption eines Rahmenwerks auf Basis von Standardansätzen

[3] Trading Book Group (TBG) of the Basel Committee of Banking Supervision: prüft, wie Risiken im Handelsbuch in regulatorischen Kapitalanforderungen erfasst werden sollten. Vorsitzende: Alan Adkins, Financial Services Authority, London, und Norah Barger, Board of Governors of the Federal Reserve System, Washington, DC. Verantwortlich für Konsultationsdokumentsentwürfe.

[4] Unterhalb der Handelsbuchschwelle, vorausgesetzt die Größe des bilanziellen und außerbilanziellen Handelsbuchgeschäfts erfüllt die folgenden Bedingungen: (A) liegt normalerweise unter 5 % der Bilanzsumme bzw. 15 Mio. EUR; (b) übersteigt niemals 6 % der Bilanzsumme bzw. 20 Mio. EUR.

[5] “Broken Hedges” sind Konstrukte, bei denen das zugrunde liegende Produkt und das Hedging-Produkt unterschiedliche Liquiditätshorizonte haben

[6] Konsultationsdokument – Fundamental Review of the Trading Book (Okt. 2013) [CP2] S.27f.