Seitdem konnte beobachtet werden, dass die EZB ihre Bestrebungen um einen europaweit einheitlichen Aufsichtsstandard fortsetzt. Das Comprehensive Assessment wurde bei weiteren Instituten durchgeführt und es ist zu erwarten, dass dieses Instrumentarium oder Teile davon noch weitergehende Anwendung bei den Banken im SSM finden wird. Banken können sich auf diese intensive Prüfung entsprechend vorbereiten.

1 Mit dem Comprehensive Assessment verbundene Ziele und Erwartungen

Zum 4.11.2014 übernahm die EZB die Aufsicht über die Banken im Euroraum im Rahmen des Einheitlichen Europäischen Bankaufsichtsmechanismus (Single Supervisory Mechanism, SSM). Als vorbereitende Maßnahme wurden die 130 als signifikant eingestuften Banken einer eingehenden Prüfung – dem sogenannten „Comprehensive Assessment“ (CA) – unterzogen, bevor die EZB die direkte Aufsicht über 123 dieser Institute übernahm.

Gegenstand des CA war die Prüfung der Aktivaqualität (Asset Quality Review, AQR) auf ordnungsgemäße Bewertung zum 31. Dezember 2013 – gekoppelt mit einem vorausschauenden Stresstest für die Banken. Eine europaweit einheitlich angewandte Systematik sollte sicherstellen, dass die Ergebnisse transparent und vergleichbar waren – mit dem Ziel eines länderübergreifenden Vergleichs von Banken mit unterschiedlichen Geschäftsmodellen.

2 Bisherige quantitative Ergebnisse

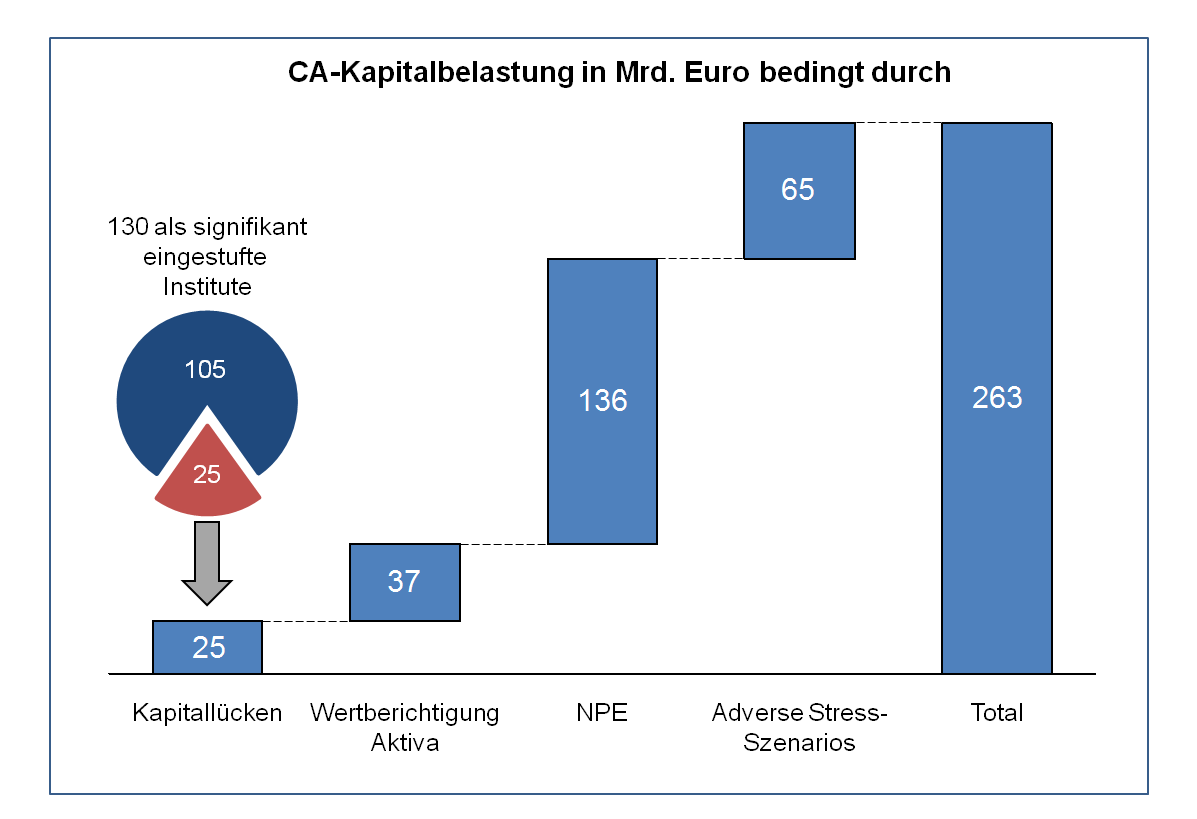

Im Ergebnis des CA stellte die EZB eine Kapitallücke in Höhe von insgesamt 25 Mrd. € bei 25 der 130 Banken fest. Daneben musste die Bewertung von Bankaktiva um 48 Mrd. € korrigiert werden, wovon 37 Mrd. € nicht als Teil der identifizierten Kapitallücke zu Buche schlugen.

Neben einer Kapitallücke identifizierte die EZB zusätzlich 136 Mrd. € bei den notleidenden Engagements. Das adverse Szenario hätte zu einem Rückgang des Eigenkapitals der Banken um 263 Mrd. € geführt, verbunden mit einer Verschiebung des Medians der CET1-Quote um vier Prozentpunkte von 12 auf 8 %.

Die EZB sieht mit den Ergebnissen aus dem CA das Vertrauen der Öffentlichkeit in die Positionen der größten Banken gestärkt. Der überwiegende Teil der identifizierten Kapitallücke ließ sich bereits über Eigenkapital erhöhende Maßnahmen in 2014 verringern. Zur Schließung der verbleibenden Kapitallücke setzten die Banken Kapitalpläne in einem EZB-seitig vorgegebenen Neun-Monats-Zeithorizont um und erreichten so eine gemäß den aktuellen Maßstäben der EZB ausreichende Kapitalisierung.

Ein Ausblick auf die jüngsten regulatorischen Entwicklungen zeigt jedoch, dass die Banken mittelfristig ihre Kapitalbasis weiter kontinuierlich verbessern müssen – insbesondere im Hinblick auf die derzeitigen Pläne zu Basel IV. Zur Diskussion steht eine signifikante Erhöhung der Risikogewichtung für bestimmte Aktiva.

3 Zukünftige Entwicklungen

Am 19. Dezember 2014 veröffentlichte die European Banking Authority (EBA) Leitlinien für den aufsichtlichen Überprüfungs- und Bewertungsprozess SREP (Supervisory Review and Evaluation Process). Auf Basis dieser Leitlinien erarbeiten die EZB und die nationalen Aufsichtsbehörden mit Hochdruck derzeit an der Harmonisierung und Ausgestaltung der Aufsichtsstandards. [1]

Es ist davon auszugehen, dass wesentliche Elemente des AQR in den SREP übernommen und hierdurch in einen für alle Banken verbindlichen Regelprozess überführt werden. Bei signifikanten Banken ist die EZB somit sowohl über die Nachschau bereits vorgenommener AQR-Feststellungen als auch über SREP in der Lage, entsprechende Prüfungen auch in Zukunft durchzuführen. Bei den weniger signifikanten Bankengruppen besteht die Möglichkeit, zumindest die Gruppe der größten weniger signifikanten Banken einer AQR-Prüfung zu unterziehen und alle anderen weniger signifikanten Banken AQR-Teilelemente über SREP durchlaufen zu lassen.

SREP sieht im Modul „Bewertung Kapitalrisiken und -adäquanz“ für Kreditrisiken u. a. folgende aus dem AQR bekannten Untersuchungsschwerpunkte vor:

- Beschaffenheit und Zusammensetzung des Kreditportfolios

- Qualität des Kreditportfolios

- Höhe und Qualität der Kreditrisikominderung

- Angemessenheit von Rückstellungen/Bewertungsanpassungen

Die Ergebnisse sollen in das Risk Assessment System (RAS) einfließen, d. h., es werden Risikoscores je Risikoart durch Bewertung des Risikoniveaus vergeben. Für eine bessere Vergleichbarkeit der Vielzahl zu prüfender Institute insbesondere für das Kreditrisiko ist es denkbar, dass sich ein kennzahlenbasierter Prüfungsansatz mit AQR-Elementen durchsetzt. Allein in Deutschland sind 1.100 Volks- und Raiffeisenbanken sowie 400 Sparkassen auf der Grundlage des SREP ab 2016 zu prüfen.

Darüber hinaus definieren die SREP für den Bedarfsfall Schwerpunktprüfungen des Kreditportfolios. Ein Prozess ist hierfür noch in Erarbeitung. Vorstellbar wäre hier ein analoges Vorgehen wie in der AQR-Kreditaktenprüfung (Credit File Review) in Verbindung mit einer eingehenden Sicherheitenüberprüfung.

Vor dem Hintergrund der Einführung des SREP und der bisherigen Entwicklungen zum CA ist es naheliegend, dass zukünftig weitere Institute vom CA tangiert werden. Diese lassen sich in drei Kategorien einteilen, die nachfolgend näher erläutert werden.

3.1 Institute in der Rolle als „Nachrücker“

Zeitgleich mit der Übernahme der direkten Aufsicht über die signifikanten europäischen Banken erklärte die EZB, weitere ca. 100 weniger signifikante Institute genau beobachten zu wollen.[2] Als Auswahlkriterien wurden regionale Bedeutung, eine schlechte Verfassung oder ein besonderes Geschäftsmodell genannt. Ein pauschaler Zeitpunkt für den Betreuungswechsel von indirekter nationaler Aufsicht auf die EZB wurde in diesem Zusammenhang für diese Institute allerdings nicht veröffentlicht.

Die jüngste Ankündigung der EZB, ihren Aufsichtsbereich insbesondere für kleine und mittlere signifikante Banken ab 2016 personell[3] massiv aufzustocken, wird sicherlich mit einer intensiveren Suchbewegung nach potenziellen „Nachrückern“ für die direkte Aufsicht einhergehen.

Für 2015 ließ sich bereits die CA-Durchführung für neun „Nachrücker“-Institute nach vergleichbarem Muster und Intensität beobachten.[4] Die Institute wurden entweder aufgrund ihrer Größe, der Bedeutung ihrer grenzübergreifenden Bankgeschäfte oder aber aufgrund ihrer bedeutsamen Rolle in einem Mitgliedsstaat ebenfalls als signifikant eingestuft.

Das bisher zu beobachtende Vorgehen der EZB legt den Schluss nahe, dass auch bei zukünftigen Übernahmen der direkten Überwachung durch die EZB ein CA durchgeführt wird.

3.2 Institute in der „Wiederholungsschleife“

Aus der Finanzmarktkrise wurde ersichtlich, dass die antizipative Quantifizierung möglicher Marktverwerfungen (Schocks oder auch schleichende Entwicklungen) auf Kapital und Liquidität der Banken elementar für eine wirksame Aufsicht ist. Im Sinne der weiteren Festigung ihrer Aufsichtspraxis hat die EZB Anfang Juni 2015 einen erneuten Stresstest mit Fokus auf bestimmte Risiken für 2016 angekündigt.[5]

Der Stresstest 2016 wird nach aktuellem Stand ohne AQR durchgeführt. Es kann dennoch davon ausgegangen werden, dass sich CA-Prüfungen nach 2014er- bzw. 2015er-Muster anlassbezogen oder turnusmäßig insbesondere für signifikante Institute in Zukunft wiederholen. Mit einer solchen Wiederholung ließe sich für Banken und Regulierer der Nachweis erbringen, dass die Institute ihre „Hausaufgaben“ gemacht haben.

3.3 Indirekt betroffene Institute

Die weniger signifikanten Institute beaufsichtigt die EZB lediglich mittelbar, das heißt diese Institute stehen weiterhin unter nationaler Aufsicht; gleichzeitig gelten auch für diese Institute einheitliche europäische Aufsichtsstandards. Wie diese konkret ausgestaltet werden, befindet sich derzeit noch in der Erarbeitung durch die Aufsichtsbehörden. Aus den voran gestellten Überlegungen zur Einführung des SREP ergibt sich jedoch unmittelbar die Möglichkeit, dass ein Comprehensive Assessement – ganz oder in Teilen – auch bei diesen Instituten zur Anwendung kommen könnte.

4 Wie können sich Institute vorbereiten bzw. „fit“ halten?

Für Institute mit eingehendem CA-Erfahrungsschatz [‚Wiederholungsschleife‘ (3.2)] ist es einerseits sinnvoll, die gewonnenen Prüfungserkenntnisse umzusetzen sowie andererseits Kreditprozesse und Risikodatenmanagement regelmäßig einem unabhängigen Review zu unterziehen.

Institute ohne bisherige CA-Erfahrungen [gilt für ‚Nachrücker‘ (3.1) bzw. ‚von SREP betroffene Institute‘ (3.3)] sollten sich strukturiert den CA-Anforderungen öffnen und in der Folge ihren eigenen Standort bestimmen.

Im Ergebnis der Lessons Learned aus den bisherigen Prüfungen lassen sich fünf Handlungsfelder für eine zielgerichtete Prüfungsvorbereitung identifizieren; diese werden hier kurz erläutert.

4.1 Data Readiness

Startpunkt für die Prüfung der Aktivaqualität ist die Bereitstellung einer konsistenten AQR-Datenbasis für den gesamten Prüfungsverlauf.

In den bisherigen CAs ließ sich beobachten, dass es insbesondere bei der Aufbereitung und Qualitätssicherung der angeforderten Risikodaten erhebliche Unterschiede im Professionalisierungsgrad der Banken gab. Im Rahmen der Datenintegritätsprüfung sind u. a. ca. 400 EZB-Datenqualitätschecks für die Erstellung der sogenannten Loan Tapes zu durchlaufen. Die tolerierte Fehlerquote liegt hierfür i. d. R. bei 0,1 %.

Für die Banken ist es von Vorteil, den Prozess der Datenbereitstellung entgegen der Prüfungsabfolge des AQR vom Ende zum Anfang hin betrachten. Das bedeutet, die Daten für die am Ende stehenden Prüfungsteile mit den höchsten Anforderungen an die Datengranularität bereits zu Beginn der Prüfung zu präparieren. Integrierte Lösungen für Dateneinladung und -abgleich, Erstellung von Fehlerprotokollen auf Datensatzebene sowie adressatenspezifische Zustellung von Fehleranalysen je Portfolio können den Instituten hier einen signifikanten Zeitvorteil verschaffen. Dieser Zeitvorteil sollte wiederum für die ursächliche Behebung der Datenqualitätsmängel genutzt werden sowie den pünktlichen Start der weiteren Prüfungsmodule ‚Sampling‘ und ‚Credit File Review‘ gewährleisten.

4.2 PP&A Readiness

Ein weiterer AQR-Schwerpunkt widmet sich der Überprüfung von Prozessen, Richtlinien und der Bilanzierungspraxis [Processes, Policies & Accounting rules (PP&A)]. Um mögliche Feststellungen in Bezug auf Basel-III- und IFRS-Konformität hinsichtlich qualitativer und quantitativer Anforderungen in allen relevanten Bereichen zu reduzieren, sollten hier die Schwachstellen identifiziert und analysiert werden.

Nach Bereitstellung aller Richtlinien, Dokumentationen und Arbeitsablaufbeschreibungen zu den relevanten CRR- und IFRS-Anforderungen erfolgt die eigentliche Analyse hinsichtlich aufsichtsrechtlicher Konformität. Vorteilhaft für die Beurteilung möglicher Auswirkungen regulatorischer Defizite ist hier der Rückgriff auf Erfahrungswerte aus vergleichbaren Prüfungen.

In manchen Häusern ließ sich beispielsweise ein abweichendes Verständnis zu aufsichtsrechtlichen Definitionen – z. B. für Non-Performing-Kriterien, Beurteilung von Forbearance oder auch Impairment Trigger – beobachten.

4.3 Credit File Review Readiness

Wesentliche Aufgabenstellung für die Kreditaktenprüfung [Credit File Review (CFR)] ist die Herstellung deren Lieferfähigkeit inklusive der Aufbereitung von „Defence Cases“.

Eine Herausforderung für den Zeitraum der Kreditaktenprüfung liegt in der physischen bzw. digitalen Aufbereitung wesentlicher Kreditinformationen, zumal Kreditakten und Ansprechpartner über mehrere Bankbereiche verteilt sein können und weiterhin für den laufenden Geschäftsbetrieb zur Verfügung stehen müssen.

Kreditentscheidungen – insbesondere solche für die kritischen Engagements – sind zu rekapitulieren und argumentativ aufzubereiten; Schwerpunkte liegen hier in der Einschätzung als Performer/Non-Performer, in der Beurteilung der Zukunftsfähigkeit des Engagements, in der Aktualität und Qualität der Sicherheitenbewertung sowie in der Bildung einer angemessenen Risikovorsorge.

Von der Prüfersystematik abweichende Kategorisierungen und Bewertungen in der untersuchten Stichprobe werden auf das jeweilige Fokusportfolio hochprojiziert und wirken sich in der Konsequenz negativ auf die Eigenkapitalanforderung der Bank aus.

4.4 Level 3 Readiness

Für die Sicherstellung der Compliance zu Level-3-Fair-Value-Anforderungen wird die gesamte Prozesskette der Verarbeitung von Front- zum Backoffice untersucht. Ziel ist es, eine richtlinienkonforme Behandlung und damit eine marktgerechte Ermittlung der Fair Values nachzuweisen. Dabei wird die Einhaltung der IFRS-Standards untersucht.

Auch hier hat sich als kritischer Erfolgsfaktor bisheriger AQR-Prüfungen der Aufbau von „Defence Cases“ – analog dem Credit File Review – bestätigt.

4.5 Stresstest Readiness

Im Rahmen des EU-weiten Stresstest werden alle Ergebnis- und RWA-Effekte des Drei-Jahres Stresstests konsolidiert und münden in einer Hochrechnung der CET1-Kapitalquote.

Die umfangreichen Vorgaben der EZB und EBA stellten die Institute bisher vor erhebliche Herausforderungen – insbesondere in Bezug auf die Angemessenheit der internen Modelle und IT-Tools.

Als durchaus anspruchsvolle Aufgabe erwies sich die Überführung der von der Aufsicht vorgegebenen makroökonomischen Szenarien in veränderte Inputfaktoren für die Bewertungs- und Risikomodelle der Banken. Die Aufsicht erwartet ferner – neben der Lieferung der im jeweiligen Szenario resultierenden CET1-Kapitalquote – den Ausweis von Teileffekten auf Risikoarten und Ergebniskategorien je Szenario, die sich schlüssig zum jeweiligen Gesamtergebnis aggregieren lassen. Die hierzu erforderliche integrierte Betrachtung von Bewertungen aus Risikomodellen und aus dem Accounting ist typischerweise nicht ohne erhebliche Aufwände für die Institute darstellbar.

Um die Lieferfähigkeit für den EBA-Stresstest zu garantieren, sollte die Stresstest-Infrastruktur (Daten, Methoden, Prozesse) einer vorherigen Überprüfung unterzogen werden. Identifizierte Schwachstellen – sofern vorhanden – sind abzustellen. Darüber hinaus ist ein Prozess für die Template-Lieferung zu implementieren.

5 Zusammenfassung

Im Zuge der weiteren Umsetzung der einheitlichen europäischen Aufsicht SSM ist mit der Durchführung von CA oder Teilen davon zu rechnen – sei es bei „Wiederholern“ oder „Nachrückern“ aus der Gruppe der direkt durch die EZB beaufsichtigten Institute oder auch im Rahmen der Umsetzung des SREP bei den weniger signifikanten Instituten.

Hierauf sollten sich die Institute rechtzeitig vorbereiten und die fünf Handlungsfelder „Data Readiness“, „PP&A Readiness“, „Credit File Review Readiness“, „Level 3 Readiness“ und „Stresstest Readiness“ zielgerichtet angehen.