Sieben Jahre nach Lehman anhaltend hoher regulatorischer und marktinduzierter Kostendruck

Der Beginn der Finanzmarktkrise in 2008 markiert sowohl den Startschuss für eine bis dahin in Umfang und Tiefe nie da gewesene Vertrauenskrise auf dem internationalen Interbankenmarkt als auch den Anfang vom Ende der bilateralen, unbesicherten Interbankentransaktionen.

Aufsichtsbehörden auf der ganzen Welt haben seither ein regelrechtes „Feuerwerk“ an regulatorischen Initiativen eröffnet, die allesamt auf die Reduktion der mit ungesicherten Transaktionen verbunden Kontrahentenrisiken einzahlen. Hierzu gehören u. a.:

- EMIR/Dodd Frank/BCBS- & IOSCO Framework:

Einführung Clearing- und somit auch Marginverpflichtung bei bestimmten Derivaten sowie Ausweitung der Marginverpflichtung auf den ausserbörslichen bzw. bilateralen Bereich - Basel III:

Verschärfung von RWA-Regelungen und Einführung von CVA-Gebühren insbesondere für das ungeclearte und ungesicherte Derivategeschäft als „implizite“ Sicherheitenstellung; Erhöhung diverser kurz- bis langfristiger Liquiditätsanforderungen (LCR, NSFR); Einführung SA-CCR zur begünstigten RWA-Behandlung von besicherten Derivategeschäften i. V. m. umfangreicheren Netting-Möglichkeiten

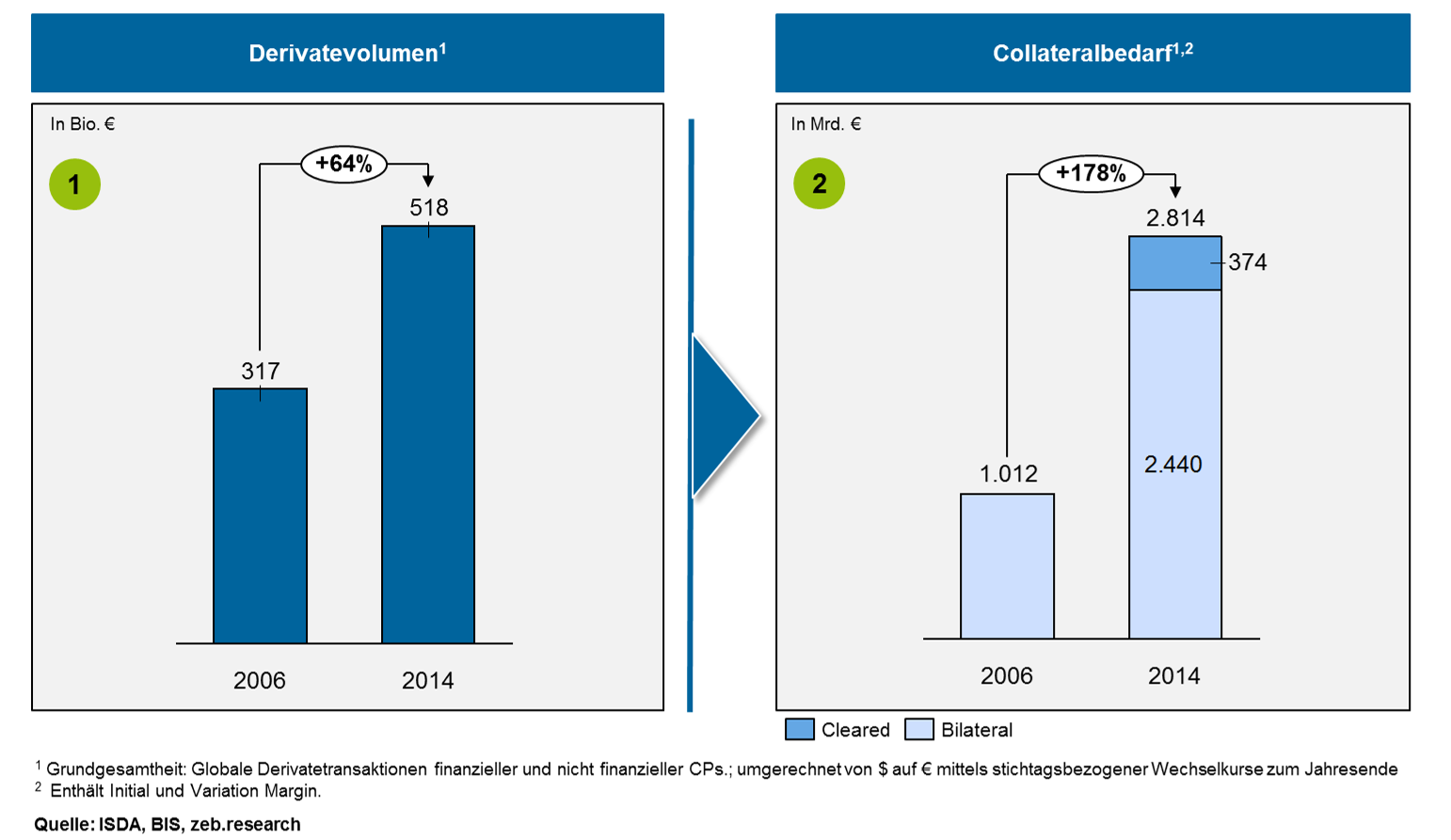

So ist am Beispiel des globalen Derivatemarktes seit 2006, dem letzten vollen „Nicht-Krisenjahr“, die Besicherung von Transaktionen zur Reduktion der Kontrahentenrisiken um 178 % in 2014 gestiegen, während das Derivatevolumen in dieser Zeit lediglich um 64 % gestiegen ist (vgl. Abb. 1).

Im selben Zeitraum haben sich die durchschnittlichen Kosten in den Banken für den Betrieb/die Aufrechterhaltung der Collateral Management Funktion aufgrund deutlich erhöhter Komplexität als Folge der neuen Regulatorik um ca. 80 % erhöht (u. a. komplexerer Reporting- und Clearingprozesse, Risikominderungstechniken sowie komplexere Bewertungs- und Nettingprozesse).

Stark gestiegene Betriebskosten als Folge erhöhter Komplexität im Collateral management – bevorstehende Zinswende in den USA birgt zudem ein hohes Risikopotenzial bei den künftigen Beschaffungskosten von Cash Collateral

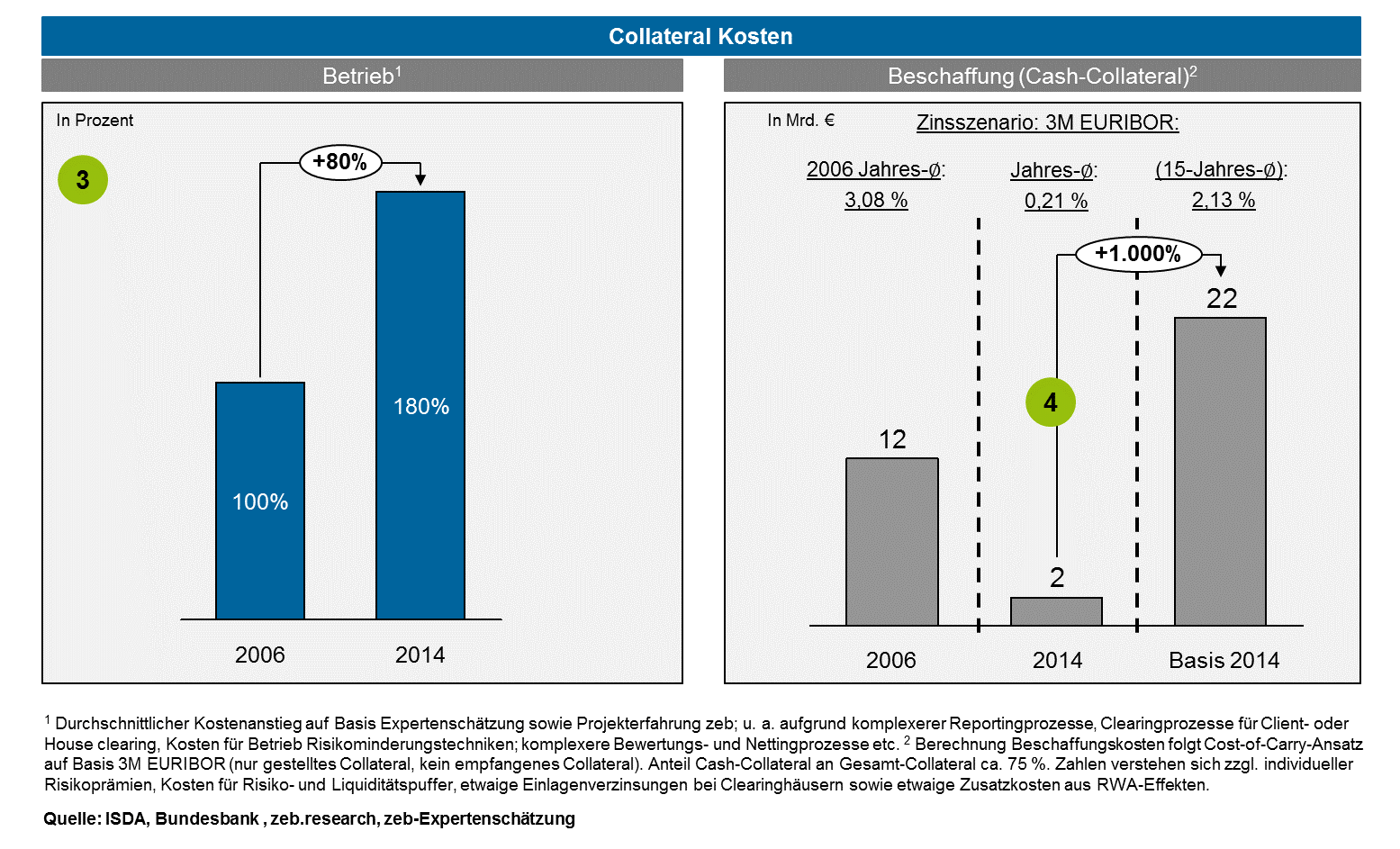

Die für Derivatetransaktionen anfallenden Cash-Collateralkosten[1] haben sich seit 2006 trotz stark steigendem Collateral Bedarf rückläufig entwickelt; was im Wesentlichen auf die in der Zwischenzeit extrem gesunkenen Zinsen zurückzuführen ist. Diese Statistik ist jedoch trügerisch: Bereits die Rückkehr zu einem Normalzinssatz (3M EURIBOR) von derzeit 0,21 % auf 2,1 % würden die Kosten für Cash-Collateral zur Abdeckung von Initial und Variation Margin (ca. 75 % des Collaterals wird über Bargeld abgedeckt) von aktuell 2 Mrd. € auf 22 Mrd. € in die Höhe schnellen lassen (vgl. Abb. 2).

Demzufolge lässt diese Berechnung die Konsequenzen der bereits in den USA eingeleiteten Zinswende für die Collateralkosten der Banken erahnen; zumal Aufwendungen zum Vorhalten zusätzlicher Liquiditäts- und Risikopuffer sowie zur Abdeckung der in Folge der Derivatetransaktionen gestiegenen RWA in den obigen Zahlen noch nicht enthalten sind. Ausweichreaktionen von sich verteuerndem Cash-Collateral hin zu alternativen Formen von Sicherheiten wie z. B. Staatsanleihen werden angesichts des knappen Angebots vor dem Hintergrund der massiven Aufkaufprogramme von EZB und FED nur begrenzt möglich und/oder wirtschaftlich sinnvoll sein. Rückkopplungseffekte auf Repo- und Wertpapiergeschäfte sind dabei wahrscheinlich.

Neben den bereits oben beschriebenen Effekten auf die Kapitalanforderungen und ‑Kosten steigen zudem die Anforderungen an die Liquiditäts- und Risikosteuerung: Kontrahentenrisiken werden über Besicherung zunehmend in Collateral- und Liquiditätsrisiken umgewandelt; RWA-Management und Collateral-Management wachsen über die oben beschriebenen Basel III-Anforderungen stärker zusammen und Spielräume, die sich aus der Besicherung bei Kontrahenten-, Kredit- und Exposurelimiten ergeben, sollten über eine entsprechende Steuerung konsequent genutzt werden.

Was sind nun die Stellhebel, mit denen Banken die oben genannten Entwicklungen zu ihren Gunsten beeinflussen können? Abbildungen 1 und 2 erlauben die Ableitung von vier wesentlichen Stellhebeln:

- Transaktionsvolumen auf Basis der jeweiligen Netting-Sets

- Collateralbedarf z. B. auf Basis der Art der Transkation (Derivateklasse, Laufzeit, Underlying, Kontrahent), dem RWA-Management (LCR i. V. m. Bewertungsmethode) oder dem Management erforderlicher Risiko- und Liquiditätspuffer

- Betriebskosten zur Aufrechterhaltung der Collateral Management Funktion bzw. zur Umsetzung des Collateral Management Prozesses auf Basis von diversen KPI wie z. B. Automatisierungsgrad, Wertschöpfungstiefe oder Leistungsdichte

- Collateralkosten z. B. auf Basis Refinanzierungs- bzw. Opportunitätszinssätzen, Auswahl verwendeter Collateral-Klassen und dem internen Management zur Verfügung stehender Sicherheiten

Ganzheitliche Betrachtung der Themenfelder Strategie, Business und Operating Model zur Optimierung des Collateral managements mit hilfe definierter Stellhebel in Banken erforderlich

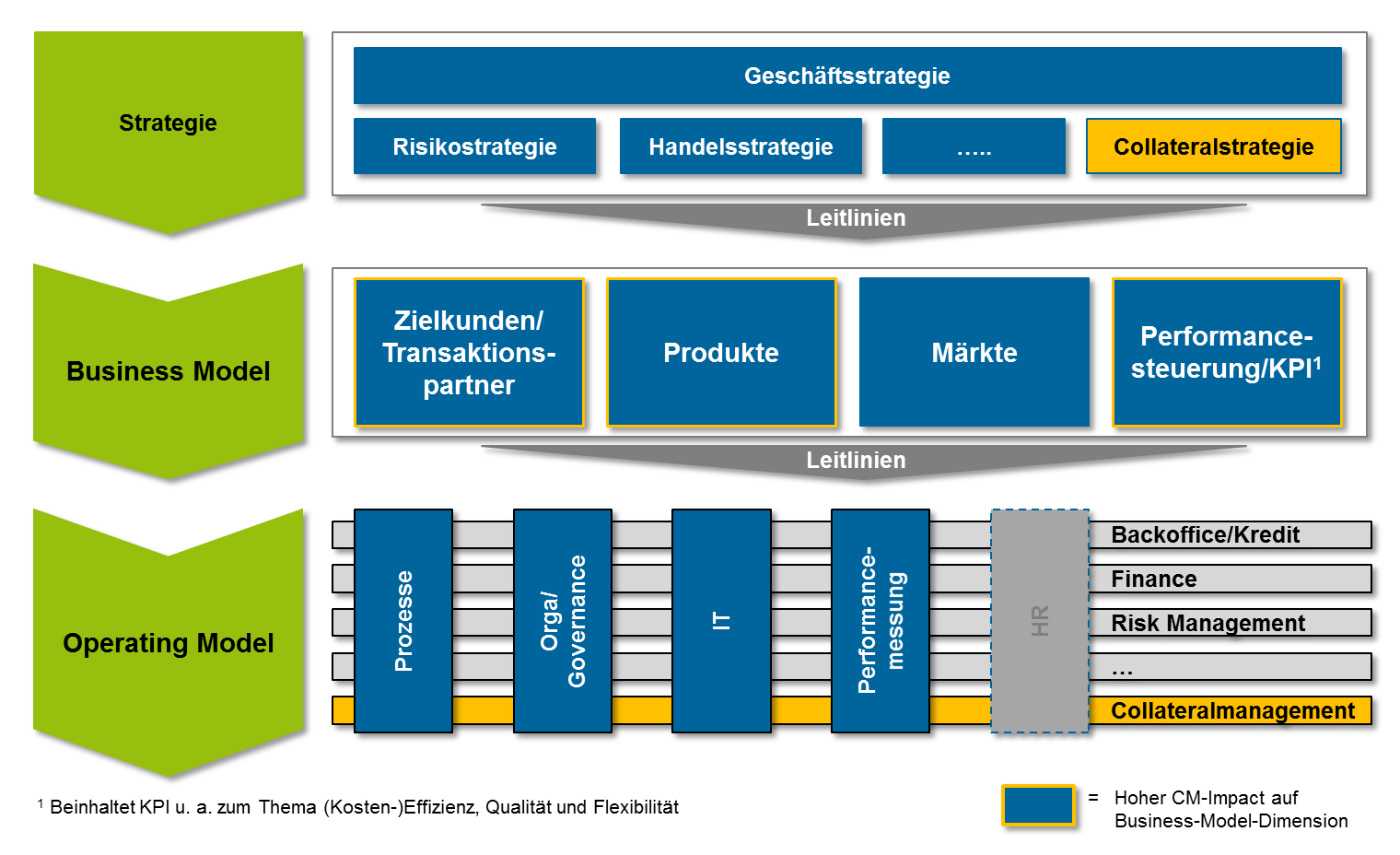

Welche Lösungsansätze bieten sich vor diesem Hintergrund den Banken? zeb empfiehlt hier eine gesamtheitliche Herangehensweise zur zielgerichteten Adressierung der oben genannten Stellhebel: Im Zielbild entwickeln die Unternehmen ein unternehmensweites Collateral Management, welches in seiner Strategie verankert, im Business Model abgebildet und über ein eigenständiges Operating Model gelebt bzw. betrieben wird (vgl. Abb. 3).

Im Folgenden werden diese drei Teilbereiche näher betrachtet:

Collateral strategie

Die Collateral Strategie ist eng mit der Handels- und Risikostrategie verzahnt und setzt für das Business- und Operating Model essenzielle strategische Leitplanken mit direktem Einfluss auf Transaktionsvolumen (Derivate, Repos, Wertpapiere), Collateralbedarf oder Collateralkosten. Der Entwicklung einer Collateral Strategie gehen folgende Tätigkeiten voraus:

- Erfassung Status Quo hinsichtlich des aktuellen Transaktionsvolumens, des benötigten Collaterals sowie der damit verbundenen Kosten

- Treiberanalyse auf Basis der oben genannten Stellhebel

- Ableitung Handlungsspielräume und Optimierungsmöglichkeiten im Kontext der Unternehmensstrategie zur Entwicklung eines strategischen Zielbildes für das Collateral Management

Resultierende strategische Leitplanken betreffen z. B. die in Frage kommenden Produktklassen für Derivatetransaktionen, Typen von Transaktionspartnern und Arten von Collateral, aber auch die Eigenständigkeit und der Zentralisierungsgrad der Collateral Management Funktion sowie die verfolgte Wertschöpfungstiefe.

Business Model

Das bankweite Business Model detailliert und verfeinert die strategischen Leitplanken. Bezogen auf die Collateral Management Funktion bedeutet dies u. a. das konkrete Scoping bei Transaktionspartnern, Produkten und Sicherheiten. Das Business Model definiert allerdings auch die konkreten KPIs/Steuerungsgrößen wie beispielsweise dem benötigten Collateral pro eingesetzten Notional und RWA, dem Spread für die Besicherungskosten (inkl. Refi-Spread des eingesetzten Collaterals), die Leistungsfähigkeit des Portfolionettings oder die prozessuale Durchlaufzeit einer OTC-Transaktion vom Pricing über die Geschäftseingabe bis zum Austausch und Buchung der Sicherheit.

Operating Model

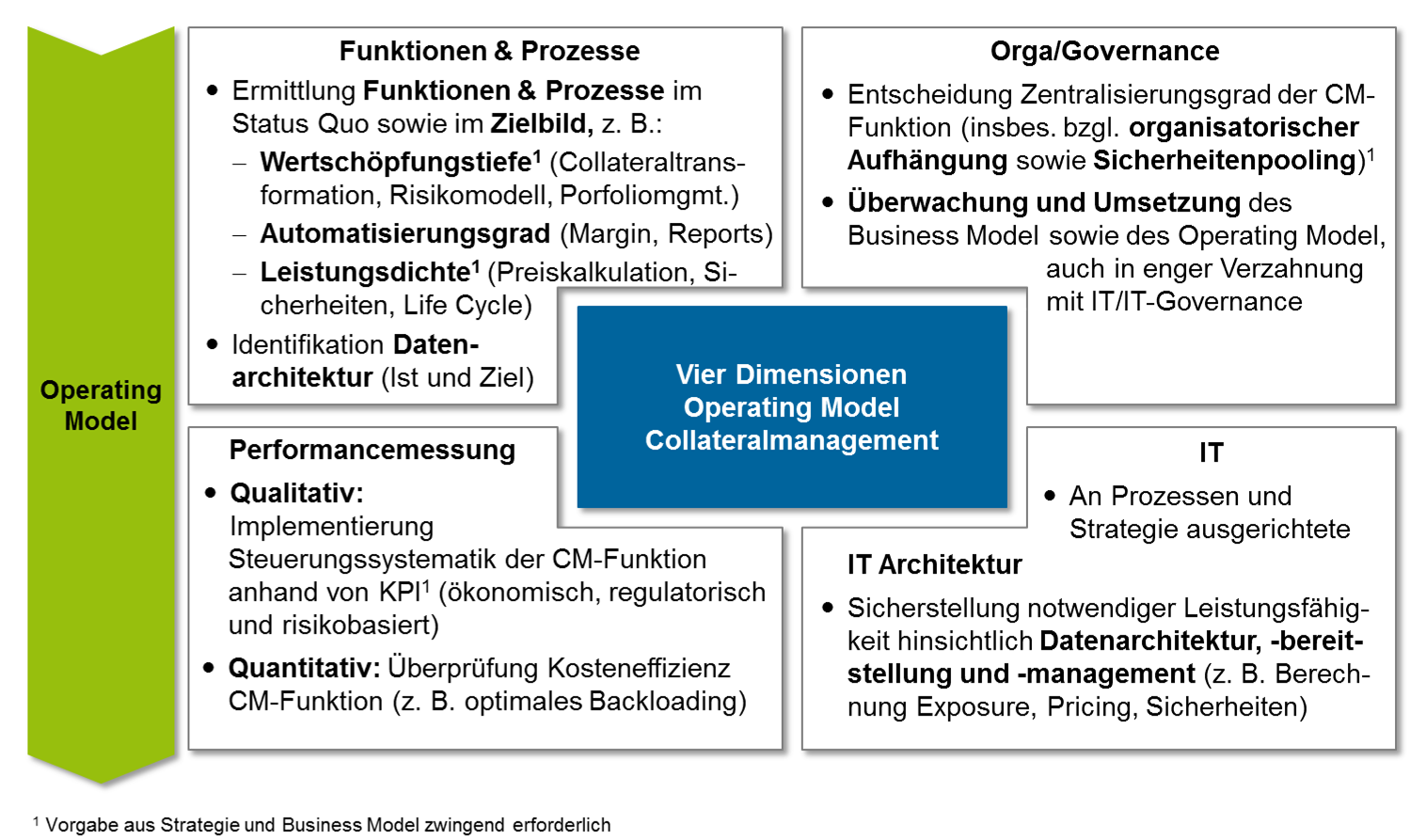

Das Operating Model operationalisiert die Vorgaben durch Strategie und Business Model und bestimmt in seiner Ausprägung über die eigentliche Leistungsfähigkeit der Collateralmanagementfunktion. Das Operating Model stellt somit quasi den „Maschinenraum“ und damit das Herzstück des Collateral Managements dar (vgl. Abb. 4).

Kernbestandteile sind:

- Funktionen und Prozesse (z. B. Wertschöpfungstiefe, Automatisierungsgrad und Leistungsdichte)

- Orga/Governance (z. B. Zentralisierungsgrad der CM-Funktion hinsichtlich organisatorischer Aufhängung und Anzahl der für Sicherheitenstellung vorgehaltenen Collateral-Pools)

- Performancemessung (Steuerungssystematik analog der im Business Model festgelegten KPIs, zentrale Überwachungsstelle der Kosteneffizienz) und

- IT (Bereitstellung der für die definierten Funktionen/Prozesse benötigten IT-Architektur und ‑Performance)

FAZIT: Gesamtheitliche Betrachtung der Collateral management funktion im Dreiklang von Strategie, Business- und Operating Model essenziell

Gemeinsam mit dem Kunden entwickelt zeb somit anhand eines dezidierten Frameworks individuelle Lösungen, deren direkte oder indirekte Wirkung auf Transaktionsvolumen, Collateralbedarf und ‑kosten sowie Betriebskosten einzeln messbar gemacht werden können.

Transaktionsvolumina können durch intelligente Handelsprozesse, Nettingsysteme oder Produktstrategien optimiert werden. Die Bedarfsdeckung mit geeigneten Sicherheiten für die eingegangenen Handelsverbindlichkeiten kann mit der kostenoptimierenden Auswahl und vor allem Management von Sicherheiten optimiert werden. Passende Pricingstrategien erhöhen die Transparenz der Besicherungskosten eines Handels bereits im Front Office und ermöglichen die Festsetzung adäquater Preise. Geeignete Steuerungsparameter/KPIs i. V. m. der Auswahl optimaler Risikomodelle bei der Sicherheitenberechnung und ‑stellung erhöhen die Effizienz und verbessern die Verzahnung zur Risikostrategie. Gestiegenen Betriebskosten, generiert durch immer neue und höhere Anforderungen z. B. aus Clearing und Reporting, kann über gezielte Prozessautomatisierungen, Anpassungen der Zentralisierungs- und Wertschöpfungstiefe, der Implementierung eines Lifecycle Management oder einer Optimierung der IT-Architektur begegnet werden.

Welche Hebel auch immer im jeweiligen Einzelfall angewendet werden sollten – die gesamtheitliche Betrachtung der Collateral Management Funktion im Dreiklang von Strategie, Business- und Operating Model ist essenziell, um die Herausforderungen seitens des Regulators, des Marktes und des technischen Fortschritts begegnen zu können. Der veränderte Stellenwert des Collateral Managements in Banken spiegelt sich somit – wenn auch stets in individueller Ausprägung und Umfang – in einer Vielzahl aktueller Umsetzungsprojekte wieder: Ein Wandel hin zu einer eigenständigen, zentral gemanagten Funktion, Asset-Klasse und Profit Center, die einen wichtigen Beitrag für die künftige Wettbewerbsfähigkeit von Banken beisteuert.