Ziele

Im Dezember 2014 hat der Baseler Ausschuss für Bankenaufsicht das finale Basel III Dokument zu den geänderten Berechnungen von Eigenkapitalanforderungen von Verbriefungspositionen veröffentlicht (BCBS #303).[1] Mit dem neuen Verbriefungsregelwerk werden sowohl die Methoden zur Bestimmung der RWA von Verbriefungspositionen überarbeitet als auch Anforderungen an das Risikomanagement, insbesondere mit einem Schwerpunkt auf Due Dilligence Anforderungen, definiert.

Mit der neuen Regelung verfolgt die Aufsicht diverse Ziele. So soll die Abhängigkeit der derzeitigen Methoden von externen Ratings reduziert werden. Der Basler Ausschuss sieht Positionen mit „gutem“ Rating mit zu niedrigen Risikogewichten bewertet, während Positionen mit schlechtem Rating tendenziell zu hohe Risikogewichte aufwiesen. Kritisch gesehen wird ferner, dass kleine Änderungen der Input-Parameter zu Sprüngen der Risikogewichte führen können (sog. Klippeneffekte). Die neuen Regeln sollen risikosensitiver sein und damit Anreize zur Verbesserung des Risikomanagement schaffen. Mit BCBS #303 wird außerdem der Anspruch verfolgt, Konsistenz zum Kreditrisikorahmenwerk herzustellen und die Vergleichbarkeit zwischen Kreditinstituten zu steigern. Nicht zuletzt ist es ein Ziel, das Regelwerk insgesamt zu vereinfachen.

Due Dilligence und RWA-Ermittlung

Im neuen Regelwerk werden Due Dilligence Anforderungen und Anforderungen an Risikoüberwachungsprozesse definiert, wodurch Kreditinstitute aufgefordert sind, sich mit der Verbriefung bzw. dem Verbriefungsportfolio (intensiver) auseinanderzusetzen. Kreditinstitute sollen ein Verständnis für die Verbriefungsstruktur entwickeln und den Verbriefungspool regelmäßig überwachen. Dazu werden sie zu umfangreichen Datenerhebungen verpflichtet. Zu den zu erhebenden Daten zählen u.a. der vertragliche Wasserfall, die Liquiditätsreserve, Ausfallraten oder Zahlungsverzüge.

Kern des Regelwerks BCBS #303 ist die Überarbeitung der Methoden zur Kapitalbemessung von Verbriefungspositionen. Dazu sind drei Ansätze vorgesehen:

- Internal Ratings-Based Approach (SEC-IRBA)

- External Ratings-Based Approach (SEC-ERBA)

- Standardised Approach (SEC-SA)

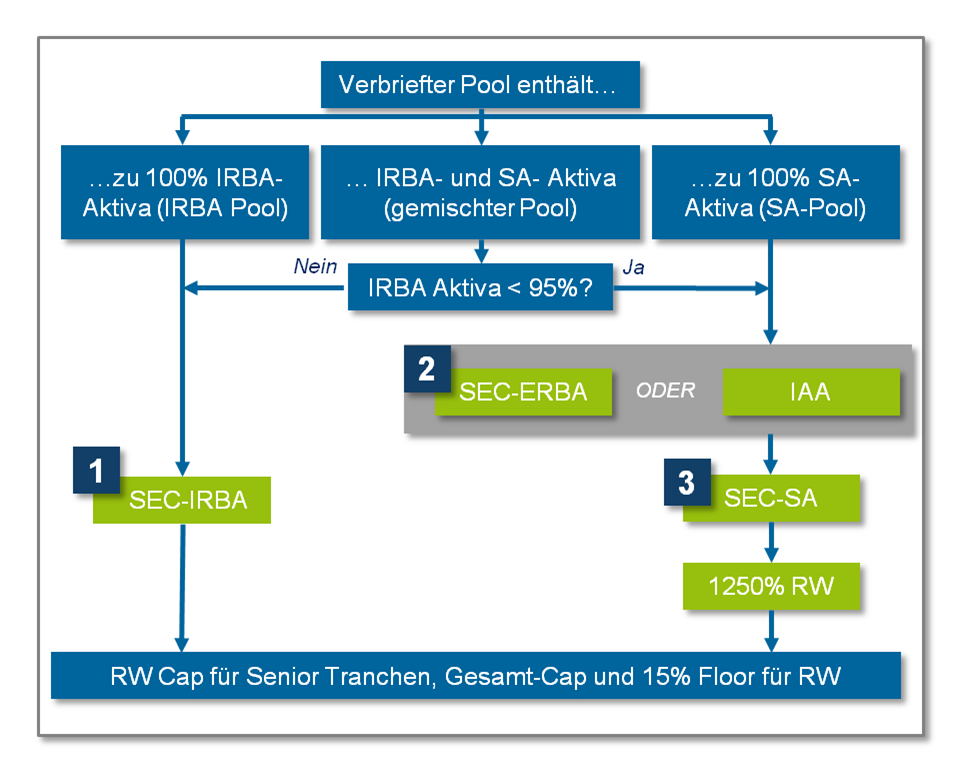

Für die drei Ansätze ist eine klare Anwendungshierarchie definiert (siehe folgende Abbildung).

Der Ansatz SEC-IRBA beruht auf der Verwendung von pool- und verbriefungsspezifischen Daten (z.B. durchschnittliche Kapitalforderungen im Verbriefungspool oder Attachment und Detachment Point[2]). Er wird angewendet, wenn der Anteil der verbrieften Aktiva im Pool, die nach IRBA bewertet wurden, mindestens 95% beträgt und die für den SEC-IRBA benötigten Daten verfügbar sind. Der interne Ansatz ist der höchstpriorisierte Ansatz in der dreistufigen Hierarchie, wodurch die Bedeutung der externen Ratingurteile, welche im SEC-ERBA verwendet werden, sinkt.

Nur wenn die Voraussetzungen für die Anwendung des SEC-IRBA nicht gegeben sind (z.B. wenn der Anteil der SA Aktiva im Pool mehr als 5% beträgt), wird unter Nutzung eines externen Ratings der SEC-ERBA zur Ermittlung der Kapitalanforderungen herangezogen. Auch für diesen Ansatz werden Charakteristika der Verbriefungstranche als Inputparameter genutzt (z.B. Seniorität). Eine Betrachtung des Pools (wie im SEC-IRBA) entfällt. Für ABCP-Programme ohne externes Rating kann alternativ zum externen Rating ein Rating durch den sog. Internal Assessment Approach (IAA) abgeleitet werden.

Wenn der SEC-ERBA nicht angewendet werden kann, ist der SEC-SA anzuwenden. Der SEC-SA ist, wie der SEC-IRBA, ein vereinfachter aufsichtlicher Formelansatz (SSFA[3]), in den u.a. die durchschnittlichen Kapitalanforderungen der Aktiva im Pool nach Standardansatz einfließen. Der Standardansatz ist für Wiederverbriefungen verbindlich.

Kann keiner der drei Ansätze angewendet werden (bspw. weil entsprechende Inputparameter fehlen) ist ein Risikogewicht von 1250% anzusetzen.

Für Senior-Positionen wird das mittels SEC-IRBA, SEC-ERBA oder SEC-SA ermittelte Risikogewicht auf das durchschnittliche Risikogewicht der Underlyings im Pool begrenzt. Die Untergrenze für das Risikogewicht (RWA-Floor) wird von derzeit 7% auf 15% angehoben.

Auswirkungen

BCBS #303 hat u.a. Auswirkungen auf den Datenhaushalt, die Prozesse und IT-Systeme von Originatoren, Sponsoren und Investoren. Da durch die Due Dilligence Anforderungen, aber auch durch die notwendigen Inputdaten für die RWA-Berechnungsansätze, umfangreiche Datenanforderungen gestellt werden, werden vor allem Originatoren für Ihre Verbriefungsbestände Daten erheben und diese Ihren Investoren zur Verfügung stellen müssen. Dies gilt vor allem auch für bereits laufende Transaktionen, da im neuen Regelwerk kein Altbestandsschutz vorgesehen ist und somit die neuen Regeln unmittelbar nach Inkrafttreten auf alle Verbriefungstransaktionen anzuwenden sind. Datenbeschaffungsprozesse von Originatoren, Sponsoren und Investoren sind anzupassen und die Anbindung neuer Daten sicherzustellen. Ferner müssen Institute die neuen Berechnungslogiken implementieren.

Neben Auswirkungen auf den Datenhaushalt, auf Prozesse und IT-Systeme muss jedes Institut sich mit der geänderten Berechnung der Kapitalanforderungen auseinandersetzen. Bei der Strukturierung von Verbriefungen sind die neuen Regelungen zu beachten, um die Vorteilhaftigkeit einer Verbriefung zu gewährleisten. Durch den SEC-IRBA und den SEC-SA wird ein risikoadäquater Ansatz geschaffen, mit dem Institute eine Verbriefung ohne Rating einer Ratingagentur aufsetzen können. Dies kann Kosten beim Aufsetzen einer Verbriefung sparen.

Ein zu erwartender Effekt der neuen Regelung ist u.a. ein „Methodenshift“ hin zur zweiten oder dritten Hierarchiestufe der Ansätze (z.B. von SEC-IRBA zu SEC-ERBA oder SEC-SA). Zu einem „Methodenshift“ kommt es beispielsweise, wenn der Verbriefungspool die Anforderung an den Mindestanteil von IRBA-Underlyings (mindestens 95% IRBA-Aktiva) nicht erfüllt.

Die Tranchendicke, die im derzeitigen RBA nicht vollständig einberechnet wird, ist im neuen SEC-ERBA wesentlicher Inputparameter und damit Einflussgröße auf die RWA.

Die Anhebung des RWA-Floors wird zu einem Anstieg der RWA führen.

Darüber hinaus werden die RWA für Wiederverbriefungen stark steigen, da sehr konservative Vorgaben für deren Inputparameter vorgegeben sind und der RWA-Floor für Wiederverbriefungen auf 100% festgelegt wurde.

Handlungsbedarfe

Die neuen Regeln werden gem. BCBS #303 voraussichtlich zwar erst ab 1. Januar 2018 inkrafttreten, dennoch sollten die Institute sich bereits heute auf deren Anwendung vorbereiten, da die umfangreichen Änderungen entsprechenden Umsetzungsaufwand mit sich bringen. Abhängig von der Rolle des Instituts ergibt sich unterschiedlicher Handlungsbedarf, wie mit dem neuen Verbriefungsregelwerk umzugehen ist:

- Originatoren sollten bei der Strukturierung von Verbriefungen darauf achten, dass vor dem Hintergrund der geänderten Berechnung von Kapitalvorschriften die Auflage einer Verbriefung wirtschaftlich sinnvoll ist. Ferner gilt es für den Verbriefungsbestand Gaps in der Datenverfügbarkeit zu ermitteln und zu schließen.

- Sponsoren müssten sich fragen, ob die Preisgestaltung Ihres Sponsorings anzupassen ist, weil sich durch veränderte Kapitalanforderungen die Margen der Sponsoringgeschäfte verschieben könnten.

- Investoren sollten untersuchen, ob eine Umschichtung Ihres Verbriefungsportfolios Desinvestment in bestimmten Positionen notwendig ist, weil Verbriefungspositionen aufgrund der veränderten Rahmenbedingungen vor dem Hintergrund von Rendite-Risiko-Überlegungen neu einzuwerten sind.

Zusammenfassung

Mit dem neuen Verbriefungsregelwerk wird das Ziel verfolgt, die Schwächen der derzeitigen Regelung zu beheben. Hierzu wird die Anzahl der Methoden zur Berechnung der RWA auf drei reduziert. Eine eindeutige Hierarchie abhängig von Charakteristika des Verbriefungspools und von den vorliegenden Daten wurde definiert. Der ratingbasierte Ansatz hat im Vergleich zur derzeitigen Regelung nunmehr eine geringere Bedeutung. Die Änderungen haben wesentliche Auswirkungen auf Kapitalanforderungen und Datenhaushalt von Instituten, die rollenspezifisch (Originator, Sponsor, Investor) zu beurteilen sind.