Westeurop. Banken trotzen Kapitalmarktabschwung

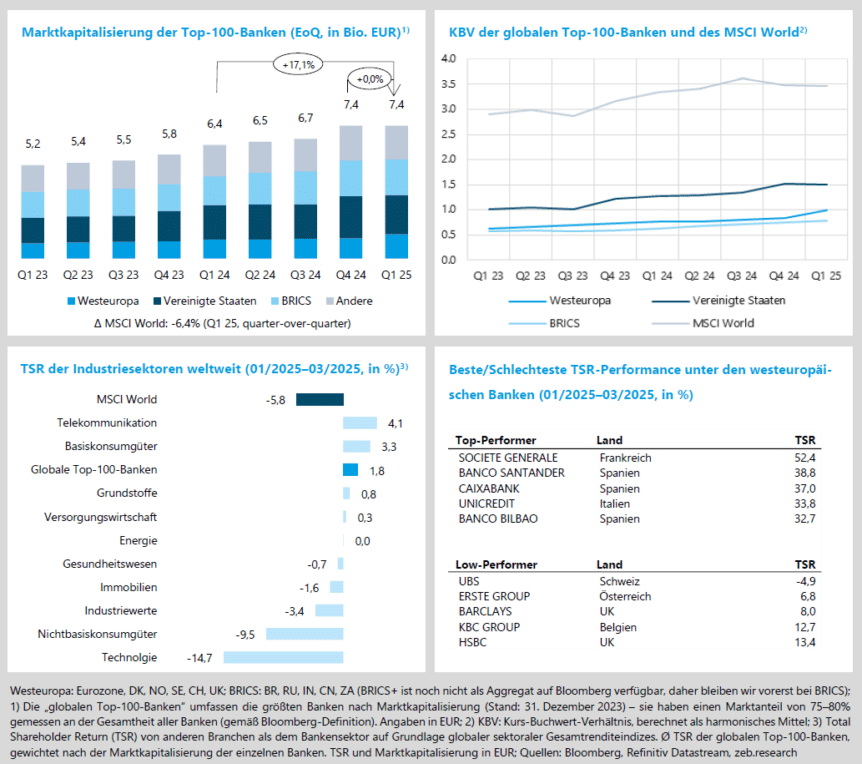

- Die globalen Kapitalmärkte erfahren in Q1 25 einen Dämpfer (MSCI World Marktkap. -6,4 % QoQ, TSR -5,8 % QoQ).

- Westeuropäische Banken (TSR +20,8 % QoQ, USA -5,2 % QoQ) fangen die Kapitalmarktperformance der globalen Top-100-Banken auf (TSR +1,8 % QoQ).

- Westeuropäische Banken erreichen Ende Q1 25 erstmals seit Q3 17 wieder ein Kurs-Buch-Verhältnis (KBV) von 1,00x.

- Sollte sich die US-Zollpolitik, wie am 02.04.2025 vorgestellt, realisieren, ist mit weiteren signifikanten Rückgängen an den Kapitalmärkten weltweit zu rechnen.

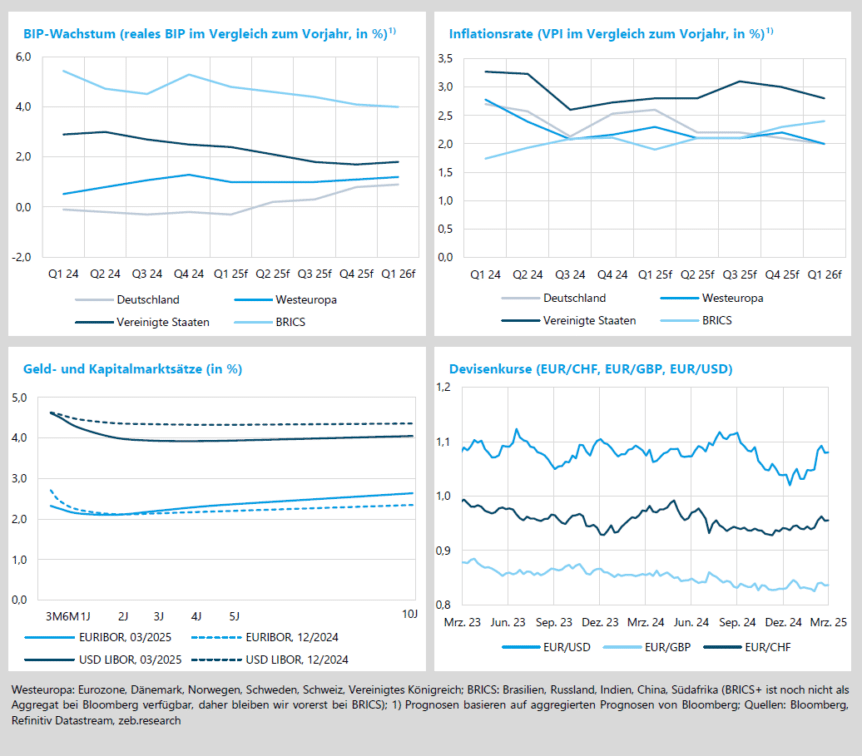

Deutsches Schuldenpaket treibt EUR-Zinssätze hoch

- Die Inflation in Deutschland steigt in Q1 25 voraussichtlich leicht auf 2,6 % YoY. Für das BIP erwarten Analyst:innen eine Veränderung von -0,3 % YoY – das wäre der siebte BIP-Rückgang in Folge.

- Die inverse Zinsstrukturkurve im Euroraum hat sich in Q1 25 angesichts steigender Renditen am „langen Ende“ nach langer Zeit normalisiert.

- Banken passen sich bereits an das neue Zinsumfeld an. Sie steigern ihre Hypothekenzinsen und beenden somit den kurzzeitigen Abwärtstrend. Einlagenzinsen reduzieren sich weiter, passend zu den erwarteten Zinssenkungen der EZB.

Beginn einer transatlantischen Divergenz zwischen USA und Europa

Nach einem euphorischen Q4 24 erlebten die globalen Kapitalmärkte in Q1 25 einen Dämpfer (MSCI World Marktkap. -6,4 % QoQ). Getrieben werden diese negativen Entwicklungen durch die US-Märkte. Die Trump-Regierung sorgt mit ihrem weltpolitischen Konfrontationskurs und transaktionalen Regierungsstil für hohe Unsicherheit und wirtschaftliche Turbulenzen. Im Kontrast dazu wird mit dem zuletzt in Deutschland beschlossenen Investitionspaket für Verteidigung und Infrastruktur u. a. versucht, einen signifikanten Wachstumsimpuls für die größte Volkswirtschaft in Westeuropa zu setzen. Die Top-100-Banken spiegeln diese Entwicklung wider. Der rapide Anstieg der Marktkapitalisierung in Q4 24 ging noch auf die US-Banken zurück. In Q1 25 geht die positive TSR-Performance (+1,8 % QoQ) maßgeblich auf das Konto westeuropäischer Banken (+20,8 % QoQ) (USA -5,2 % QoQ, BRICS +2,5 % QoQ).

- Das Kurs-Buch-Verhältnis westeuropäischer Banken stieg im Zuge der starken Kapitalmarktperformance in Q1 25 deutlich um +0,16x QoQ und erreichte den magischen Schwellenwert von 1,00x – erstmals seit Q3 17 (USA -0,03x QoQ auf 1,50x).

- Die historischen US-Zollankündigungen vom 02.04.2025 sind in den Q1-25-Zahlen kaum eingepreist gewesen, nun wurden die pessimistischsten Markterwartungen noch übertroffen. Entsprechend deutlich fielen die Kurskorrekturen am 03.04. (vs. Q1 25) aus (MSCI World TSR -5,4 %P, Top-100-Banken -5,8 %P). Besonders betroffen sind US-Titel und Unternehmen mit bedeutendem US-Geschäft.

- Société Générale ist in Q1 25 mit einem TSR von +52,4 % QoQ Top-Performer im Ranking der westeuropäischen Banken. Mit einem Gewinn von 4,2 Mrd. EUR in 2024 gelang der Bank eine Steigerung gegenüber dem Vorjahr um mehr als 60 %. Schlusslicht ist die UBS, deren Bewertung von Analyst:innen zuletzt aufgrund unsicherer zukünftiger Kapitalanforderungen herabgestuft wurde (TSR -4,9 % QoQ).

Trump und deutsches Fiskalpaket könnten Zinssenkungen verzögern

Mit einem erwarteten negativen BIP-Wachstum von -0,3 % in Q1 25 droht Deutschland das siebte Quartal mit einem Rückgang der Wirtschaftsleistung in Folge. Die in den abgebildeten Prognosen noch nicht berücksichtigten Effekte der jüngsten US-Zollpolitik dürften die vorsichtig optimistischen Wachstumserwartungen für Deutschland und Westeuropa stark einschränken und den Rückgang des BIP-Wachstums der USA noch deutlich beschleunigen. Ob Deutschland und Westeuropa die Zielinflationsrate von 2,0 % in Q1 26, wie hier noch prognostiziert, wirklich erreichen werden, bleibt unter Berücksichtigung der sich rapide verändernden Weltordnung fraglich. Die am 02.04.2025 vorgestellten Pläne gleichen einer „Atombombe auf das Welthandelssystem“ (Ken Rogoff, ehemaliger Chefökonom des IWF), treiben US-Inflationserwartungen nach oben und schränken somit besonders den Spielraum für die US-Fed ein.

- Trotz der absehbaren Erreichung der Zielinflation wird die Preissteigerungsrate in Deutschland in Q1 25 voraussichtlich leicht um +0,1 %P auf 2,6 % YoY ansteigen (Westeuropa +0,1 %P auf 2,3 % YoY).

- Die gerade entstehende transatlantische Divergenz zeichnet sich auch in den EUR- und US-Dollar-Zinsstrukturkurven in Q1 25 Während in den USA die langfristigen Zinsen fielen, stieg das lange Ende der Zinskurve im Euroraum aufgrund der Einigung auf das deutsche Schuldenpaket und führte so zu einer steileren EUR-Zinsstrukturkurve. Marktakteure erwarten für den 17.04.2025 ein weiteres Herabsetzen des EUR-Leitzinses um 0,25 %P durch die EZB. Aus europäischer Bankensicht eine gute Nachricht: Erträge aus Fristentransformationen sind wieder möglich.

- Der Euro wertete in Q1 25 auf. Die Märkte rechnen dank einer gestiegenen Investitionsnachfrage mit höheren Renditen im Euroraum, was die Attraktivität von Anlagen in Euro erhöht. Die ersten Marktreaktionen auf den 02.04.2025 deuten auf weitere, deutliche EUR-Aufwertungen bzw. USD-Abwertungen hin.

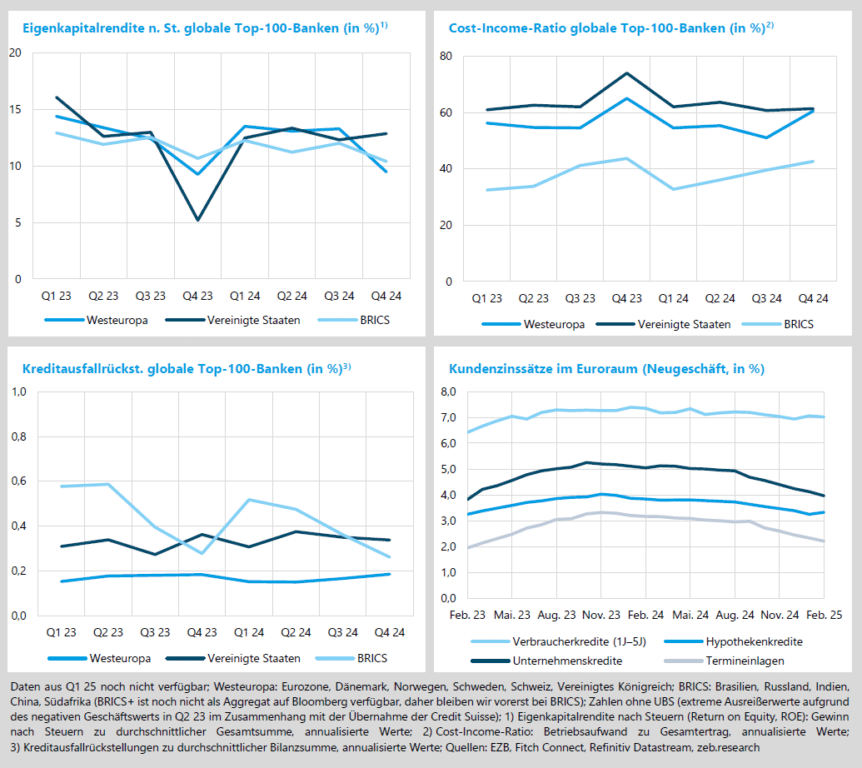

US-Banken konnten ihren ROE in Q4 24 leicht um 0,6 %P QoQ auf 12,9 % erhöhen und belegen damit wieder den ersten Platz im Vergleich der Regionen (Westeuropa 9,5 %; BRICS 10,4 %). Die US-Banken profitierten dabei insbesondere von fallenden kurzfristigen Zinsen, die die Zinsaufwendungen stärker sinken ließen als die Zinserträge. Der ROE-Rückgang westeuropäischer Banken i. H. v -3,8 %P QoQ ist auf einen Rückgang der Gewinne um -28,7 % im Vergleich zum Vorquartal zurückzuführen. Verantwortlich dafür sind vor allem Q4-Sondereffekte – HSBC verbuchte (erneut) hohe Einmaleffekte in Q4, sodass es zu einem signifikanten QoQ-Gewinnrückgang kam (Rückgang exklusive HSBC -18,6 %). Im Vergleich zum Vorjahresquartal konnten Westeuropas Banken ihr Ergebnis jedoch um +9,1 % steigern.

- Westeuropäische Banken berichteten eine Erhöhung ihrer Cost-Income-Ratio um +9,5 %P QoQ auf 60,6 % in Q4 24. Der Anstieg geht auf eine Kostenzunahme um +26,7 % gegenüber dem Vorquartal zurück, während die Erträge nur leicht gesteigert wurden (+6,8 % QoQ). Die Cost-Income-Ratio der US-Banken unterlag im Jahr 2024 nur geringen Schwankungen und stieg zum Jahresende leicht um +0,7 %P QoQ auf 61,4 % (BRICS +3,1 %P auf 42,7 %).

- Westeuropäische und US-Banken nahmen im Verlauf von 2024 nur geringfügige Anpassungen ihrer Risikovorsorge vor. Zum Jahresende in Q4 24 erhöhten westeuropäische Banken ihre Kreditausfallrückstellungen um +2 BP QoQ (US-Banken -1 BP QoQ, BRICS -10 BP QoQ). Angesichts der hohen (geo‑)politischen Unsicherheit, der volatilen Wirtschaftslage in den USA und der angekündigten Zölle könnte in das Thema Risikovorsorge im Jahr 2025 wieder mehr Bewegung kommen.

Die Kundenzinssätze im Euroraum haben zu Beginn von Q1 25 ihren Rückgang weiter fortgesetzt. Noch nicht vollständig abgebildet in den Daten ist jedoch der Effekt des deutschen Schuldenpakets und der US-Zollankündigungen, welche die langfristigen Zinssätze ansteigen ließen und damit insbesondere hinsichtlich der Hypothekenkredite zu einem Bruch des Trends führen sollten.