In der nunmehr dritten von zeb durchgeführten Pricing-Excellence-Studie steht weniger der Praxiseinsatz von Pricing-Instrumenten im Vordergrund, als vielmehr die Ableitung konkreter Preisschwellen ausgewählter Preispunkte, die auf Kundenseite Verhaltensänderungen auslösen.

Ausgewählte Produktfelder der Studie sind Privat- und Geschäftsgirokonten im deutschsprachigen Raum, da diese sehr stark im Fokus aktueller Pricing-Optimierungen stehen. Die ermittelten Preisschwellen bieten eine gute Grundlage für Preisanpassungen, die mit geeigneten Instrumenten, wie einer stärkeren Modularisierung des Angebots, nachweislich helfen, kein Geld zu verlieren.

1. Bedeutung als Profitabilitäts-Hebel

Preisentscheidungen bereiten immer noch vielen Managern in Banken und Sparkassen erhebliches Kopfzerbrechen. Die Ursachen sind vielfältig:

- Eine fehlende oder nicht präzise formulierte Preisstrategie.

- Wenig „Gefühl“ dafür, was eine erfolgreich durchgeführte Preiserhöhung für die Gewinn- und Verlustrechnung bedeutet.

- Keine zeitnahe Transparenz über Wettbewerbsinitiativen sowie die eigene, aktuelle Preisdurchsetzung bei Hauptprodukten.

- Ungenaue Kenntnis der Preis-Absatz-Funktionen für Kernleistungen/Kernproduktfelder und damit Unklarheit, was Preisänderungen für Auswirkungen auf Volumina, Stückzahlen etc. bedeuten.

- Mangelnde Bereitschaft seitens der kundenbetreuenden Mitarbeiter, das Thema „Preis“ offensiv und – idealerweise mit Rückendeckung der Führungskräfte – gegenüber ihren Kunden zu thematisieren.

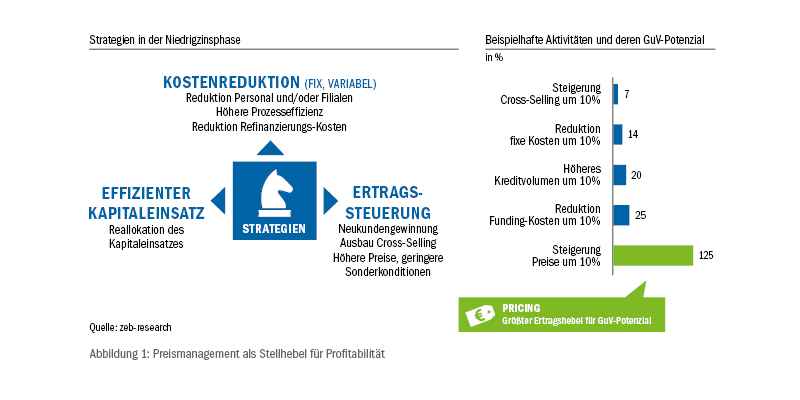

Vergegenwärtigt man sich, dass der Preis im Vergleich zu einer Vielzahl alternativer Handlungsoptionen/Strategien als größter Stellhebel für Profitabilität gilt (vgl. Abbildung 1) und in bestimmten Szenarien z. B. die Wirkung von Fixkosteneinsparungen um das (mehr als) Fünffache übersteigt,[1] so soll mit der 3. Auflage der zeb.Pricing-Excellence-Studie eine grundlegende Hilfestellung zur weiteren Professionalisierung des Preismanagements im Kundengeschäft gegeben werden. Eine intensive Auseinandersetzung mit diesem Thema ist auch dringend zu empfehlen, da Banken und Sparkassen in den nächsten Jahren nennenswerte Anteile ihres Nettogewinns einbüßen dürften, sofern diese nicht in eine höhere Pricing-Professionalität investieren (vgl. zeb.Regionalbankenstudie 2016).

2. Pricing-Landkarte als Orientierungsrahmen

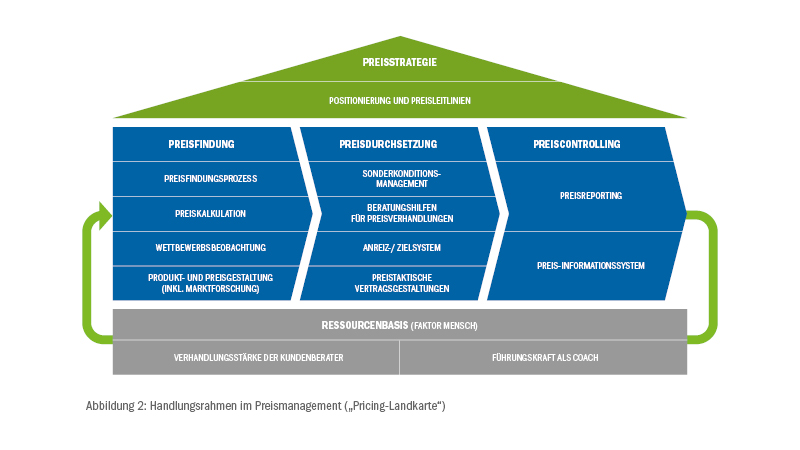

Unter Zugrundelegung langjähriger Erfahrungen und regelmäßiger Studien zum Thema Preismanagement lassen sich Leitplanken/Erfolgsfaktoren im Preismanagement ableiten.[2] Preismanagement als Querschnittsfunktion tangiert Prozesse und die Aufbauorganisation eines Kreditinstituts auf vielfache Weise. Zur Systematisierung von Aspekten des Preismanagements hat sich folgende Pricing-Landkarte bewährt,[3] die Entscheidungen im Hinblick auf die Preisstrategie, die Preisfindung, die Preisdurchsetzung, das Preiscontrolling sowie deren Rahmenbedingungen, insbesondere im Hinblick auf Mitarbeiter im Vertrieb und der IT, umfassend abbildet (vgl. Abbildung 2).

Diese Strukturierung hilft einerseits bei der Aufnahme der Ist-Situation im Preismanagement einer Bank oder Sparkasse sowie darauf aufbauend bei der Bewertung in puncto Stärken, Schwächen, Preisanpassungspotenzial etc. Andererseits ist sichergestellt, dass alle wesentlichen Felder bei einer Pricing-Optimierung nicht außer Acht gelassen werden – insbesondere die Aspekte der systematischen Gestaltung der Preisdifferenzierung sowie der erfolgreichen Durchsetzung von Preisen im Vertrieb.

Darüber hinaus liegt diese Strukturierung auch regelmäßigen Pricing-Studien zu Grunde, um Erfolgsfaktoren und Investitionsfelder im Preismanagement zu identifizieren und einer Betrachtung im Hinblick auf deren Entwicklung im Zeitablauf zu unterziehen.

3. Mangelnde Investitionen führen zu signifikanten Ertragseinbußen

Unter Zugrundelegung von web-basierten Interviews und deren Auswertungen konnten im zweiten Quartal 2016 knapp 130 Bewertungen aus den Bereichen Topmanagement, Marketing, Vertrieb sowie Vertriebs- und Produktmanagement in die vorliegende Analyse einbezogen werden. Zudem wurden die Preis- und Leistungsverzeichnisse von über 300 Regionalbanken im deutschsprachigen Raum ausgewertet, um das arithmetische Mittel bzw. den Median des aktuellen Preisniveaus als „Absprungmarke“ zu identifizieren. Im Fokus der Betrachtung standen folgende „Preispunkte“:

- Jahresgebühr für eine Girocard (als BankCard, SparkassenCard, VR-Bankcard etc.) für den privaten und gewerblichen Bereich

- Monatlicher Preis/Kontoführungsgebühr für ein Girokonto als

- Einzelabrechnungs-/Onlinekonto

- All-Inklusive-Konto

- Firmenkonto (ohne Rabattstaffel/Rabattierung von Transaktionen)

- Preis für eine Transaktion am Selbstbedienungsterminal (SBT) für Privatkunden

- Preis für eine beleglose Transaktion im gewerblichen Umfeld

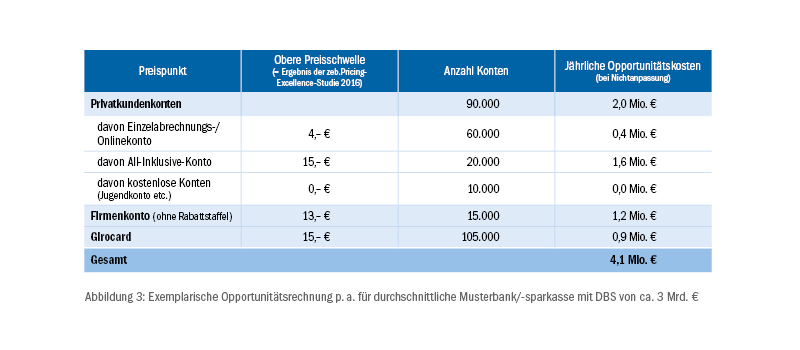

Mittels Preissensitivitätsanalysen konnten für die genannten Preispunkte Preisobergrenzen ermittelt werden, die im Vergleich zu den aktuell im deutschsprachigen Markt vorzufindenden Preisstellungen/Bandbreiten eine erste Ertragsindikation ermöglichen. Jedoch ist zu berücksichtigen, dass regionale Besonderheiten, wie z. B. die Preisgestaltung der Wettbewerber vor Ort, die tatsächliche Preisentscheidung noch erheblich beeinflussen können. Für eine Musterbank/-sparkasse mit den exemplarischen Kontomengengerüsten, einer Preisstellung im Marktdurchschnitt sowie einer durchschnittlichen Bilanzsumme von ca. 3 Mrd. €, sind die ermittelten Ertragspotenziale bei Kontopreisanpassungen in Abbildung 3 dargestellt.

Abbildung 3: Exemplarische Opportunitätsrechnung p.a. für durchschnittliche Musterbank/-sparkasse mit DBS von ca. 3 Mrd. €

Abbildung 3: Exemplarische Opportunitätsrechnung p.a. für durchschnittliche Musterbank/-sparkasse mit DBS von ca. 3 Mrd. €Somit resultieren bei nicht erfolgter Annäherung der Kontopreise einer Bank/Sparkasse mit 90.000 Privatkunden- und 15.000 Geschäftsgirokonten an die jeweiligen Preisobergrenzen mögliche Opportunitätskosten von ca. 4,1 Mio. € p.a. (vgl. Abbildung 3). Hierbei sind nicht erfolgte Preiserhöhungen einzelner Buchungsposten noch nicht mit berücksichtigt.

4. Handlungsfelder und deren Umsetzung

Auf Grundlage der Studienergebnisse sind die Handlungsfelder im Preismanagement für Banken und Sparkassen gut eingrenzbar und bieten eine attraktive Handlungsalternative zu den ansonsten vorherrschenden Kostensenkungsmaßnahmen. Um die genannten Opportunitätskosten nachhaltig zu vermeiden, ist es wichtig, die folgenden Pricing-Instrumente aufeinander abzustimmen:

- Stärkere Modularisierung und Vermarktung des Leistungsangebots und attraktive Basis- und Zusatzpakete anbieten.

- Preispsychologisch fundierte Preissetzung und kundenorientierte Aufbereitung der Pakete sicherstellen – entsprechende Online-Applikationen sind mittlerweile gut am Markt verfügbar.

- Umsetzung (I): Einsatz spezifischer Pricing-Tools, die psychologische Preisschwellen im jeweiligen Marktgebiet und im Vergleich zu Hauptwettbewerbern identifizieren sowie ein detailliertes „Migrationscontrolling“ ermöglichen.

- Umsetzung (II): Preistrainings im Hinblick auf die Herleitung/Notwendigkeit der neuen Leistungspakete und deren Preisstellung.

- Aufbau/Anpassung eines Soko-Management-Prozesses, der Abweichungen von den neuen Preisen nur sehr restriktiv, befristet und ausgerichtet an Gegenleistungen des Kunden zulässt.

Idealerweise sind zukünftige Leistungs-/Kontostrukturen an den Kundenpräferenzen ausgerichtet. Die Ausgestaltung der neuen Preismodelle resultiert in der Regel aus zwei verschieden Konto-Konstellationen. Wenn die Strukturen grundsätzlich passen, der Ertrag für die Bank/Sparkasse allerdings nicht ausreichend ist, werden ausgewählte Preispunkte direkt erhöht. Wenn andernfalls die Leistungs-/Kontostruktur der Bank/Sparkasse nicht modular an Kundenpräferenzen orientiert ist, werden zunächst die Leistungspakete ausgestaltet und bepreist. Um anschließend die neue Preis- und/oder Kontostruktur erfolgreich am Markt zu platzieren, sind die aufgezeigten Erfolgsfaktoren im Going-Live-Prozess zu berücksichtigen. Zu diesen gehören u. a. auch eine Übersicht über die neue Kundenzuordnung, in denen jeweils die preislichen Veränderungen für die einzelnen Kunden ersichtlich werden[4].

5. Fazit

In der derzeitigen Nullzinsphase stehen Banken und Sparkassen unter enormem Rentabilitätsdruck. Die Ergebnisse der dritten zeb.Pricing-Excellence-Studie 2016 untermauern, dass durch Preisanpassung der Geschäftsgirokonten und Privatgirokonten weiterhin enorme Opportunitätskosten verringert werden können. Dieses betrifft sowohl die monatliche Kontoführungsgebühr, die jährliche Girocard-Gebühr als auch die Gebühren für einzelne Transaktionen. Im Vergleich zum Deutschlanddurchschnitt liegen die von zeb ermittelten Preisobergrenzen fast durchgängig 40 bis 70 % über den derzeitigen Ist-Preisen.

[1] Vgl. z. B. Jensen (2011)

[2] Vgl. hierzu beispielweise Klenk/Zikmund (2015)

[3] In Anlehnung an Klenk/Potthoff (2007)

[4] Vgl. hierzu ausführlicher Klenk (2015)