MaRisk-Fusionskonzept

Im Rahmen der vierten MaRisk-Novelle vom 14.12.2012 in AT 8 Tz. 3 sind erstmalig Anforderungen an ein sogenanntes „Fusionskonzept“ aus Sicht des Aufsichtsrechtes formuliert worden. Darin heißt es:

Vor der Übernahme anderer Unternehmen oder Fusionen mit anderen Unternehmen hat das Institut ein Konzept zu erarbeiten, in dem die wesentlichen strategischen Ziele, die voraussichtlichen wesentlichen Konsequenzen für das Management der Risiken und die wesentlichen Auswirkungen auf das Gesamtrisikoprofil des Instituts bzw. der Gruppe dargestellt werden. Dies umfasst auch die mittelfristig geplante Entwicklung der Vermögens-, Finanz- und Ertragslage, die voraussichtliche Höhe der Risikopositionen, die notwendigen Anpassungen der Risikosteuerungs- und -controlling-prozesse und der IT-Systeme sowie die Darstellung wesentlicher rechtlicher Konsequenzen (Bilanzrecht, Steuerrecht etc.).

Damit gehören Fusionen, bei denen die strategische und betriebswirtschaftliche Dimension bis nach Fusionsbeschluss zurückgestellt wurde und die mithin zunächst nur rein technisch-organisatorisch vollzogen wurden, der Vergangenheit an. Eine intensive und sorgfältige wechselseitige Prüfung der Ausgangssituation wird damit zum unverzichtbaren Bestandteil bereits in einer frühen und ggf. noch nicht anzeigepflichtigen Sondierungsphase.

MaRisk-Konformität ab Tag 1 nach rechtlicher Fusion

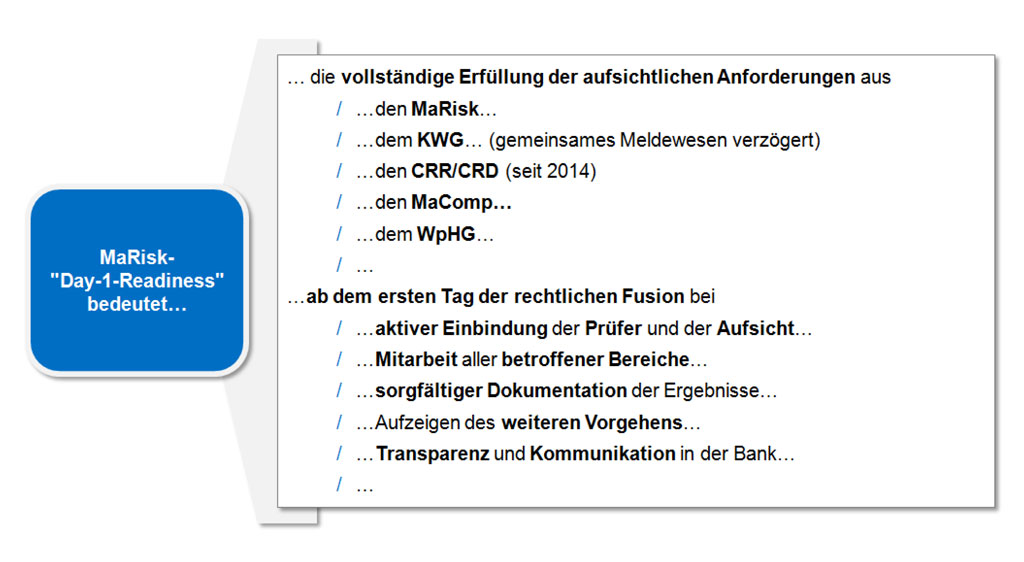

Neben dem gerade beschriebenen MaRisk-Fusionskonzept wird aufsichtlich die Herstellung der „MaRisk-Konformität“ ab Tag 1 der rechtlichen Fusion gefordert. Dies bedeutet:

Dementsprechend sind sämtliche Themenfelder ganzheitlich zu betrachten und für das fusionierte Haus auf eine einheitliche Ebene zu stellen:

- Risikoarten/Wesentlichkeit (AT 2.2)

- Risikotragfähigkeit (AT 4.1)

- Geschäfts- und Risikostrategie (AT 4.2)

- Ressourcen (Personal, IT, Notfall) (AT 7)

- Neue-Produkte-/Märkte-Prozess (AT 8)

- Outsourcing (AT 9)

- Aufbauorganisation (AT 4.3.1, BTO)

- Ablauforganisation (AT 4.3.1, BTO)

- Risikomessung (AT 4.3.2, BTR)

- Stresstest (AT 4.3.3, BTR 1-4)

- Limitierung und Überwachung (BTR 1-4)

- Berichtswesen (BTR 1-4)

- Aufgaben (BT 2.1)

- Prüfungen (BT 2.3 – BT 2.5)

Naturgemäß sind damit hohe Herausforderungen in einem ohnehin schon sehr arbeitsintensiven Fusionsprozess verbunden. Eine saubere zeitliche, inhaltliche und prozessuale Planung zur Abarbeitung der Themenstellung ist unabdingbar. Wo möglich sollten Übergangsfristen beantragt und Auslegungsspielräume der aufsichtlichen Regelungen gezielt genutzt werden.

Es zeigt sich, dass es für verschiedene Handlungsfelder nicht ganz ohne (aufsichtlich konforme) Übergangslösungen gehen wird – wichtig ist jedoch die Formulierung der intendierten finalen Lösung, die erst zeitversetzt nach juristischer und technischer Fusion zum Einsatz kommt.

Wofür wird aus welchem Grund eine Übergangslösung gebraucht und wie wird der Prozess zur Überführung in die endgültige Lösung gestaltet? Diese Fragestellungen sind entsprechend sauber zu dokumentieren, um bei etwaigen Prüfungen lückenlos die jeweiligen Prozessstränge belegen zu können. Neben der inhaltlichen Durchdringung der Themenstellungen bei Übergangs- und dauerhaften Lösungen sind diese auch in geeigneter Form den betroffenen Mitarbeitern zu kommunizieren um die gewünschte Prozesssicherheit zu erreichen.

Zusammenfassend zeigt sich, dass die aufsichtlichen Regeln heute im Managen von Fusionen – neben den Erfolgsfaktoren einer quantifizierten Zielsetzung, eines stringenten Projektmanagements und klarem Kommunikationskonzepts – durch die formale Dokumentation von Entscheidungen Einfluss genommen haben.

Wie sind Ihre Erfahrungen im Rahmen eigener Fusionsbestrebungen?