Da sich die allgemeinen europäischen wirtschaftlichen Rahmenbedingungen verschlechtert haben, hat sich zeitgleich auch der regulatorische Druck auf Bankenorganisationen in den vergangenen Jahren erhöht, vor allem hinsichtlich der Genauigkeit der Methoden von Banken, die für die Bewertung und das Reporting von Sicherheiten verwendet werden. Dies bestätigte zudem der kürzlich von der Europäischen Zentralbank durchgeführte Asset Quality Review (“Aggregate report on the comprehensive assessment”, Europäische Zentralbank, 2014).

Dieses Szenario härterer wirtschaftlicher Rahmenbedingungen und strengerer Überwachung durch Aufsichtsbehörden hat immer mehr Banken dazu gezwungen, das Management problembehafteter Immobilienvermögen (d.h. der Pool an Immobilienvermögen, das die Bank als Sicherheit für ihre notleidenden Kredite gebucht hat) zu überprüfen. Ziel ist es, die Stellhebel zu identifizieren, die für einen kompetenteren Ansatz für Immobilienmanagement erforderlich sind (z. B. Funktionen, Richtlinien, Entscheidungsträger etc.).

Dieser Bedarf ist besonders für mittlere und große Bankengruppen von Bedeutung, die eine Vielzahl von Tochterunternehmen umfassen und in Ländern mit hohen Kreditausfällen tätig sind. Jedoch fehlt es ihnen vielfach an den Fertigkeiten (z. B. in der Qualitätsbewertung der Immobilienvermögenswerte, in der direkten Immobilienentwicklung, in der Vorhersage der zukünftigen Marktentwicklungen) und den Organisationsstrukturen (z. B. dedizierte interne Abteilungen, Richtlinien und Prozesse etc.), die für eine koordinierte Managementstrategie für problembehaftete Immobiliensicherheiten innerhalb eines Konzerns vonnöten sind.

Zielstrategien für problembehaftetes Immobilienvermögen

Kurzum: Aus zeb Sicht hängen Strategien für Portfolien problembehafteter Immobiliensicherheiten nicht nur von der Qualität jedes einzelnen Immobilienobjektes ab (z. B. Immobiliensegment, Baustatus, Zustand, aktuelle Nutzung des Gebäudes, Leerstandsquote). Sie hängen auch vom Entwicklungspotenzial des Immobilienmarktes ab, oder anders gesagt, von der erwarteten Entwicklung der Marktpreise für das entsprechende Immobiliensegment (z. B. Gewerbegebäude, Hotel, Agrarland etc.) in einem Land.

Deswegen hat zeb ein umfassendes Set an Entscheidungskriterien in Form einer Scorecard ausgearbeitet und entwickelt, um Portfolien problembehafteter Immobilienobjekte zu klassifizieren. Ähnlich wie die Scorecards für die Bewertung von Kreditanträgen von Kunden, wägt das zeb Klassifizierungsmodell unterschiedliche individuelle Immobilien und Markteigenschaften gemäß den vordefinierten Gewichtungen und Scorings ab, die an die Banken und Ihre jeweiligen Märkte während einer Aufbauphase angepasst werden.

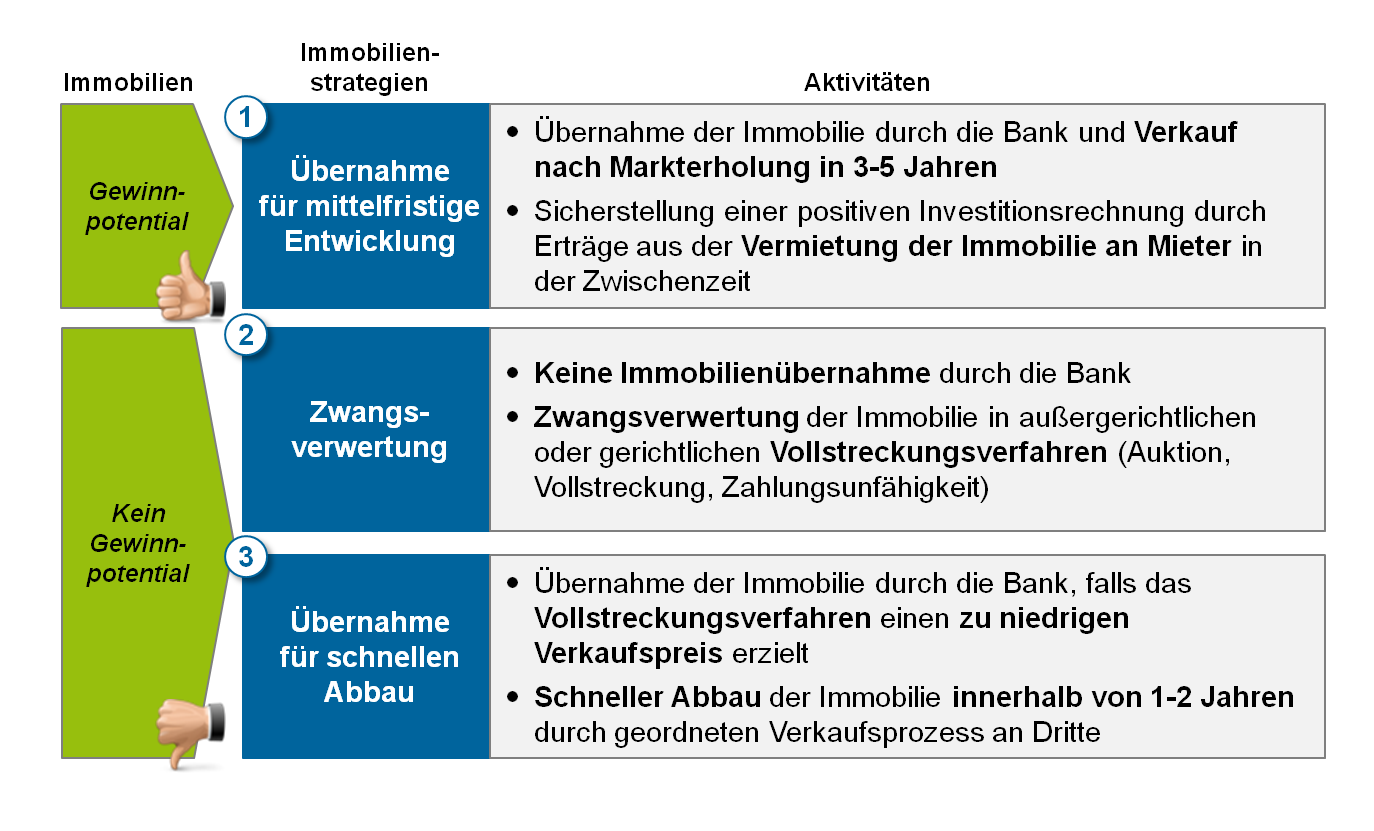

Qualitativ hochwertiges Eigentum (d.h. fertig gestelltes Eigentum in ausgezeichnetem Zustand und mit hohem Mietertrag) und mit einem vielversprechenden Marktausblick (d.h. erwarteter Anstieg des Marktpreises für ein bestimmtes Immobiliensegment in einem bestimmten Land) werden als Eigentum mit Gewinnpotential klassifiziert. In diesem Fall wird empfohlen, die Immobilie von zahlungsunfähigen Kunden direkt zu übernehmen, zu entwickeln und schließlich nach einer möglichen Markterholung mittelfristig (z. B. nach 3 bis 5 Jahren) wieder zu verkaufen (siehe Abbildung 1: Strategie 1). Die Bank sollte die Möglichkeit in Erwägung ziehen, solche qualitativ hochwertigen Immobilien direkt zu managen und zu entwickeln (v.a. wenn steigende Marktpreise erwartet werden). Dabei muss für jedes Objekt eine detaillierte Investitionsrechnung erstellt werden (inkl. DCF Analyse), um den potenziellen Zahlungsstrom für die Bank zu validieren (d.h. positive Summe aller anfänglichen Investitionen für Zwangsenteignung, erwartete Mieterträge und Ausgaben, erwarteter Verkaufspreis etc.). Weil eine solche Strategie typischerweise nicht zum Kerngeschäft einer Bank zählt ist eine enge Abstimmung mit der Aufsicht bzgl. Investitionsstrategien und Eigenmittelbedarf essentiell. Die Bank sollte auf jeden Fall die Aufsicht darüber informieren, dass solche Übernahmen zur eigenständigen Immobilienentwicklung lediglich für eine bestimmte Zeitspanne von 3 bis 5 Jahren und nur für qualitativ hochwertiges Eigentum erfolgen wird. Ein zukünftiger Verkauf an externe Investoren zu einem erhöhten Kurswert wird hierbei als sehr wahrscheinlich angesehen und stellt zeitgleich das mittelfristige Ziel dar.

Ohne spezialisierte Fertigkeiten in Bezug auf Immobilienvermögen und ohne einen strukturierten Ansatz, um Immobilien mit Gewinnpotential zu identifizieren, tendieren die meisten Banken dazu, eine Strategie mit schneller Zwangsverwertung für ihre problematischen Immobiliensicherheiten zu verfolgen (siehe Abbildung 1: Strategie 2). Diese Strategie impliziert den Verkauf von Immobiliensicherheiten durch gerichtliche oder außergerichtliche Vollstreckungsverfahren an Dritte mit dem Ziel, für die Bank zumindest teilweise die Verluste durch notleidende Kredite wieder zu kompensieren. Das bedeutet natürlich auch einen deutlich geringeren Verkaufspreis zu akzeptieren, da diese Strategie Schnäppchenjäger anlockt, die versuchen, Immobilienbesitz unter dem aktuellen Marktwert zu erstehen. Idealerweise sollte dieser Ansatz nur bei Immobilien ohne Gewinnpotential in Betracht gezogen werden (z. B. Eigentum in schlechter Verfassung, mit einer hohen Leerstandsquote etc.) oder bei Immobilien, die sich noch in einer frühen Bauphase befinden. Diese Strategie kann auch aber immer dann angewendet werden, falls die Kreditsumme ohnehin deutlich geringer ist als der Marktwert der Immobiliensicherheit und durch den bei Zwangsverwertungen erreichten Preis gedeckt werden kann.

Als dritte Option, falls die Bank der Meinung ist, die Versteigerung der Immobilie würde einen zu niedrigen Verkaufspreis erzielen, kann sie in Betracht ziehen, auch eine Immobilie ohne Gewinnpotential selbst zu erwerben, um sie mittelfristig geordnet zu verkaufen (z. B. innerhalb von 1 bis 2 Jahren), und zwar zu einem deutlich höheren Preis als der derzeitige Vollstreckungswert (siehe Abbildung 1: Strategie 3). Umfassende Investitionen für die Weiterentwicklung solcher Immobilien sollten während dieses Zeitraums möglichst nicht erfolgen, da kein positiver Marktausblick für das entsprechende Immobiliensegment / den betroffenen Markt vorhergesagt ist. Der größte Vorteil dieser dritten Strategie im Vergleich zur Zwangsverwertung ist, dass die Bank genügend Zeit hat, einen geordneten Verkaufsprozess zu initiieren und durchzuführen. Somit kann der derzeitige Marktwert für die Sicherheit erreicht werden.

Buchung und Instandhaltung von Immobiliensicherheiten: Ziel – Management Organisation von Immobilien

Um ein dediziertes Management problembehafteten Immobilieneigentums zu ermöglichen, wird empfohlen Immobiliensicherheiten mit Gewinnpotential zu Zweckgesellschaften transferieren. Diese Zweckgesellschaften zur Immobilienentwicklung haben eine bewilligte separate Finanzierungslinie und sind dazu da, Immobilien von zahlungsunfähigen Kunden zu übernehmen um anschließend mittelfristig an externe Investoren verkauft zu werden. Die Anzahl so genannter Zweckgesellschaften und die Zusammenstellung ihres Immobilienportfolios sollte so geartet sein, dass die Anforderungen von potenziellen zukünftigen Investoren erfüllt werden, basierend auf ihren jeweiligen Präferenzen für zukünftige Kapitalbeteiligungen. Investoren gehören typischerweise einer der folgenden Kategorien an: (i) institutionelle Investoren (z. B. Pensionsfonds, staatliche Fonds, Immobilieninvestmentfonds), interessiert an einzelnen großen Immobilien oder kleinen Portfolios mit langfristigen Zahlungsströmen aus Mieterträgen; (ii) Finanzinvestoren (z. B. Beteiligungsunternehmen oder Hedge Fonds) interessiert an großen Portfolios mit hohem Risiko / Rendite-Verhältnis auf kurz- / mittelfristige Sicht oder (iii) strategische Investoren (z. B. Immobilienentwickler, Hotelketten etc.) mit Immobilienmanagement als eines ihrer Hauptgeschäfte und interessiert an der Entwicklung von einzelnen Immobilienobjekten.

Immobilien ohne Gewinnpotential sollten stattdessen bei den jeweiligen lokalen Banktochterunternehmen verbleiben, wo der notleidende Kredit herstammt, oder alternativ bei Abbaugesellschaften gebucht werden.

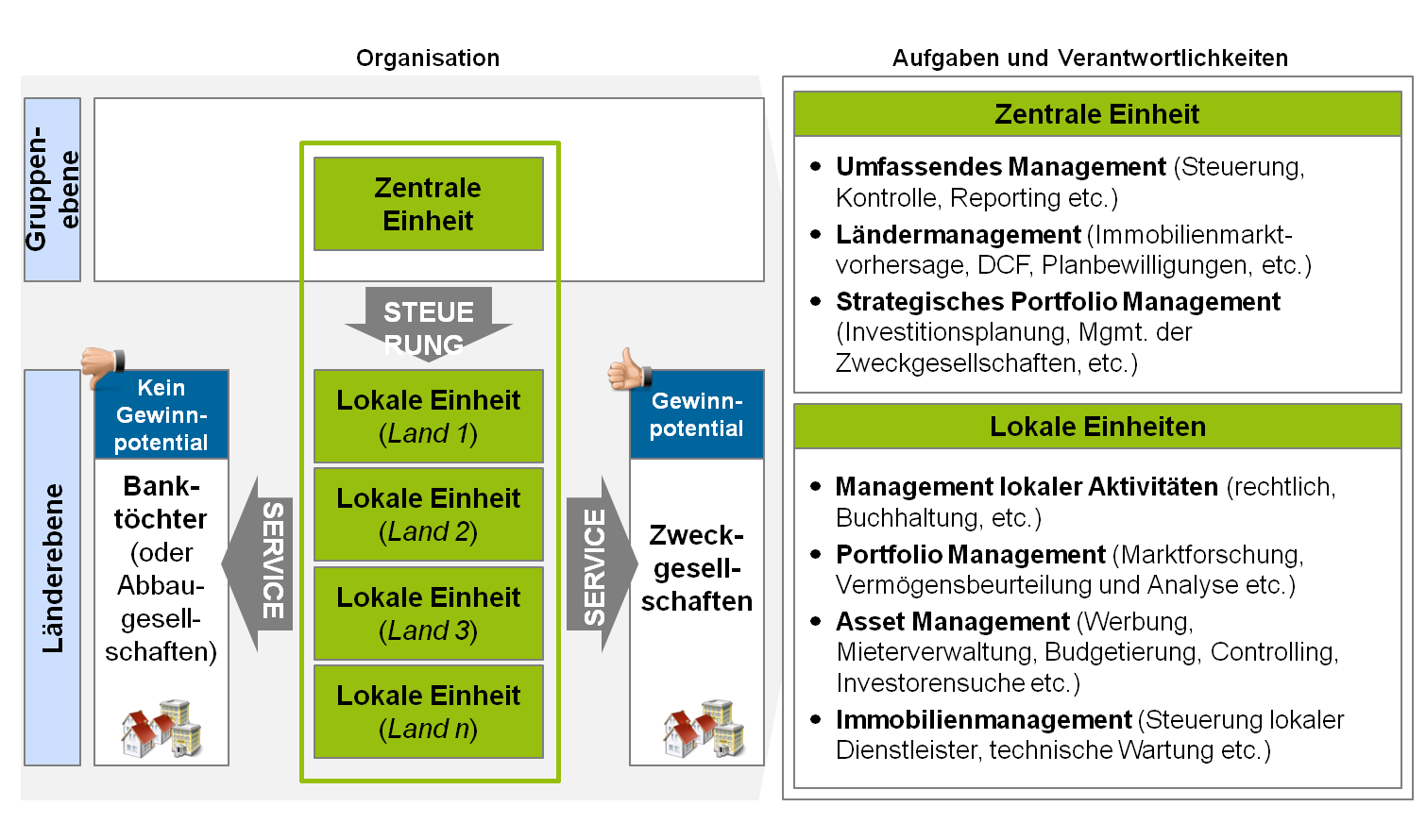

Zweckgesellschaften und, falls gegründet, Abbaugesellschaften, werden mit dem einzigen Ziel geschaffen als Rechtträger für den Transfer und den Verkauf von Immobilien zu fungieren, d.h. sie haben auch keine eigenen Mitarbeiter oder Betriebsvermögen. Nach dem zeb Ansatz sollte für das Immobilien Asset Management eine eigene Organisationstruktur (siehe Abbildung 2) geschaffen werden mit klar definierten Aufgaben und Verantwortlichkeiten über alle erforderlichen Funktionen hinweg geschaffen werden. Dies stellt eine gestärkte Governance der Zielstrategien und -prozesse für Problemimmobilien sicher.

Basierend auf Best Practices aus vergangener Projekterfahrung sollte eine effektive Immobilien Asset Management Organisation aus einer zentralen Einheit auf Gruppenebene und lokalen Dienstleistungsgesellschaften in allen Ländern mit einem bedeutenden Immobilienportfolio bestehen. Die Hauptverantwortung der zentralen Organisationseinheit liegt in der umfassenden länderübergreifenden Steuerung (z. B. Bewilligung von Investmentbudgets, Definition von Strategien, Aufsicht über lokale Einheiten etc.) und berichtet direkt an den Vorstand der Bankengruppe. Lokale Einheiten sind für das operationelle Management der Portfolios problembehafteten Immobilienvermögens zuständig, indem sie umfangreiches immobilienwirtschaftliches Know-how anwenden und über ein etabliertes Netzwerk im lokalen Immobilienmarkt verfügen. Lokale Einheiten bieten die typischen Dienstleistungen im Immobilienmanagement an, wie beispielsweise Portfoliomanagement (z. B. Vermögensbewertung, Portfolioanalyse, Immobilienvermögensauswahl etc.) und bei bereits übernommenen Immobilien Vermögensverwaltung (z. B. Anbietermanagement, Hausbewirtschaftung etc.) und Asset Management (z. B. Mieterverwaltung, Investorensuche etc.).

Schlussfolgerungen: der Beitrag einer effektiven Organisation für das Immobilien Asset Management zu den Geschäftsergebnissen der Bankgruppe

Banken könnten von einem Aufbau spezialisierter Organisationseinheiten für das Management problembehafteten Immobilienvermögens profitieren, um schwierigen Marktausblicken mit schwankenden Immobilienmarktpreisen sowie steigenden notleidenden Krediten zu begegnen. Neben einem transparenteren und effektiveren Ansatz für den Umgang mit problembehaftetem Immobilienvermögen (z. B. Grundstücksschätzung, Immobilienmanagement, Definition von Exit Strategien, etc.) kann eine solche Organisation zudem dabei helfen, die Geschäftsergebnisse der Bankengruppen signifikant zu verbessern. Durch Unterstützung unterschiedlicher Zielstrategien für Problemimmobilien kann eine gut funktionierende interne Immobilien Asset Management Organisation einerseits zu einem konsequenten Abbau von notleidenden Krediten beitragen. Andererseits können solche Strategien sogar einen zusätzlichen Reingewinn für die Bank generieren, in Abhängigkeit von der spezifischen Zusammenstellung des Portfolios problembehafteten Immobilienvermögens (z. B. hoher Anteil an Immobilien mit Gewinnpotential). Eine solche Gewinnaussicht kann sowohl auf Mieterlösen basieren als auch auf zukünftigen Verkauf von Immobilien zu einem gestiegenen Marktwert. Selbstverständlich müssen diese Strategien als zweitrangiges Geschäftsmodell für eine Bank angesehen werden. Das entsprechende unternehmerische Risiko solcher Investitionen sollte jedoch stets beachtet werden, da die Entwicklung der Immobilienmärkte stark vom allgemeinen wirtschaftlichen Ausblick der entsprechenden Länder abhängt.

zeb verfügt über Fachkenntnisse in der Finanzdienstleistungsbranche und umfangreiche Projekterfahrungen in der Begleitung des Aufbaus neuer Immobilien Asset Management Organisationen. Daher ist zeb ein kompetenter Partner für alle Institutionen, die sich der Bedeutung eines angemessenen Ansatzes zur Verwertung beziehungsweise Entwicklung von Immobiliensicherheiten aus Problemkrediten bewusst sind. Folglich beurteilen solche Institutionen vermehrt ihre strategischen Optionen für die Ausgestaltung von solchen länderübergreifenden Organisationen, die eine fachlich fundierte Steuerung von Immobilienportfolios zu Zeiten hoher NPL-Quoten und schwankender Immobilienmarktpreisen ermöglichen.