Die SREP-Leitlinien fordern von den Aufsichtsbehörden, das zu prüfende Institut mit seinem Geschäftsmodell vor dem Hintergrund des Wettbewerbsumfelds zu bewerten. Die Anforderung zur Wettbewerbsanalyse, das heißt sich mit dem Wettbewerb auseinanderzusetzen, wird über Vor-Ort-Prüfungen vermehrt auch auf das Management von Banken übertragen.

Aus diesen aufsichtsrechtlich geforderten Wettbewerbsanalysen können allerdings auch betriebswirtschaftlich wertvolle Optimierungsansätze gewonnen und Anpassungsbedarfe für die Geschäftsstrategie identifiziert werden.

Aus zeb-Sicht erfordert ein solches „Peergroup-Benchmarking“ einen ganzheitlichen Lösungsansatz. Wesentliche Erfolgsfaktoren für einen gesamtheitlichen Ansatz werden im Folgenden beschrieben:

- SREP verpflichtet zu Vergleichen mit Wettbewerbern

- Erfolgsfaktoren für ganzheitliche Benchmarkanalysen

- Wettbewerbsanalysen auch betriebswirtschaftlich wertvoll

- Ganzheitlicher Ansatz als Software as a Service verfügbar

SREP verpflichtet zu Vergleichen mit Wettbewerbern

In den SREP-Leitlinien formuliert die EBA, dass die Aufsichtsbehörden im Zuge ihrer Prüfungstätigkeiten das Geschäftsmodell und die Risikoposition einer Bank strategisch und quantitativ bewerten. Bei dieser Bewertung ist die zu prüfende Bank auch im Vergleich zu den Wettbewerbern (Peergroup) zu betrachten.

Aus den bisherigen Erfahrungen bei Vor-Ort-Prüfungen wird deutlich, dass die Aufsichtsbehörden zudem erwarten, dass sich die Institute selbst fortlaufend kritisch mit ihren Finanz- und Risikokennzahlen im Vergleich zu ihren Wettbewerbern auseinandersetzen. Vom Management eines Instituts wird also eine Wettbewerbsanalyse gefordert. Es wird verlangt, dass es die Wettbewerber „kennt“ und die Position des eigenen Instituts in der Peergroup aus verschiedenen Sichten (vor allem aus Finanz- und Risikoperspektive) einordnen kann.

Erfolgsfaktoren für ganzheitliche Benchmarkanalysen

Aus zeb-Sicht sind für Peergroup-Vergleiche drei zentrale fachliche Erfolgsfaktoren entscheidend:

- Über die gesamte Peergroup aktuelle und harmonisierte Informationsbasis

- Flexibilität bei der Zusammenstellung der Peergroup sowie des Analysezeitraums

- Einheitlich kalkulierte und damit objektiv vergleichbare Kennzahlen und Analysen

1. Aktuelle und harmonisierte Informationsbasis

Ein Peergroup-Vergleich erfordert gleiche Informationen und Daten zu gleichen Stichtagen für alle Peergroup-Institute. Unternehmen, die sich mit ihren Wettbewerbern messen möchten, sehen sich vor die Herausforderung gestellt, einheitliche Daten möglichst zeitnah über die gesamte Peergroup zu sammeln.

Es erscheint naheliegend, in Wettbewerbsanalysen auf Informationen zurückzugreifen, die öffentlich und damit für alle Institute verfügbar sind. Kreditinstitute sind verpflichtet, ihre Jahresabschlüsse bzw. Quartalsberichte zu veröffentlichen sowie einmal jährlich einen Offenlegungsbericht zu publizieren. Aus diesen öffentlich verfügbaren Berichten können sowohl die Bilanz- und GuV-Daten als auch ausgewählte Informationen zu regulatorischen Kennzahlen gewonnen werden. Außerdem beziehen sich Daten aus Jahresabschlüssen und Offenlegungsberichten auf einheitliche Stichtage (i. d. R. 31.12. eines Jahres), sodass mit diesen Daten auch die Anforderung an eine zeitliche Vergleichbarkeit der Daten gegeben ist.

Die Daten aus Jahresabschlüssen und Offenlegungsberichten sind relativ einheitlich strukturiert und aufbereitet. Die einheitliche Struktur erlaubt den Einsatz von elektronischen Lösungen, sodass die Datenerfassung automatisiert oder teilautomatisiert werden kann (Stichwort Digitalisierung). Im hier vorgestellten beispielhaften Lösungsansatz werden Jahresabschlussdaten zeitnah nach Veröffentlichung über eine Schnittstelle automatisch in die Datenbasis für den Peergroup-Vergleich geladen.

Erfahren Sie mehr über unser Service-Angebot exklusiv für Banken, Versicherungen und spezialisierte Finanzdienstleister auf dem Digital Services Hub:

Auf Anfrage stellen wir Ihnen gerne detaillierte Informationen zum Leistungsumfang sowie einen befristeten Testzugang zu unserem Serviceangebot bereit. Bitte kontaktieren Sie uns unter benchmarking@zeb-consulting.com.

2. Flexible Zusammenstellung der Peergroup sowie des Analysezeitraums

Die Wettbewerbsanalysen sollten verschiedene Kriterien bzw. Perspektiven berücksichtigen:

- Geschäftsmodell: Wie ist das Institut im Vergleich zu Instituten mit ähnlichem Geschäftsmodell zu bewerten?

- Marktsektoren: In welchen Marktsegmenten und in welchen Größen unterscheidet sich das Institut von Wettbewerbern?

- Geschäftsgebiet: Wie ist das Institut im Vergleich zu Instituten aus dem gleichen Geschäftsgebiet positioniert?

- Keine Konzern- bzw. Verbandsgrenzen: Wie schneidet das eigene Institut im Vergleich zu Wettbewerbern außerhalb der eigenen Konzern- oder Verbandsstrukturen ab?

- usw.

Für eine zielgerichtete Analyse ist eine institutsindividuelle Zusammenstellung der Peergroup erforderlich. Das bedeutet, die Peergroup sollte abhängig vom Analysefokus verändert werden können.

Zudem sollten sich die Analysen nicht nur auf einzelne Zeitpunkte beschränken – wie beispielsweise das letzte Geschäftsjahr oder den letzten Jahresabschluss. Zur Bewertung längerfristiger Trends und Entwicklungen sind verschiedene Analyse- sowie Vergleichsstichtage zu betrachten.

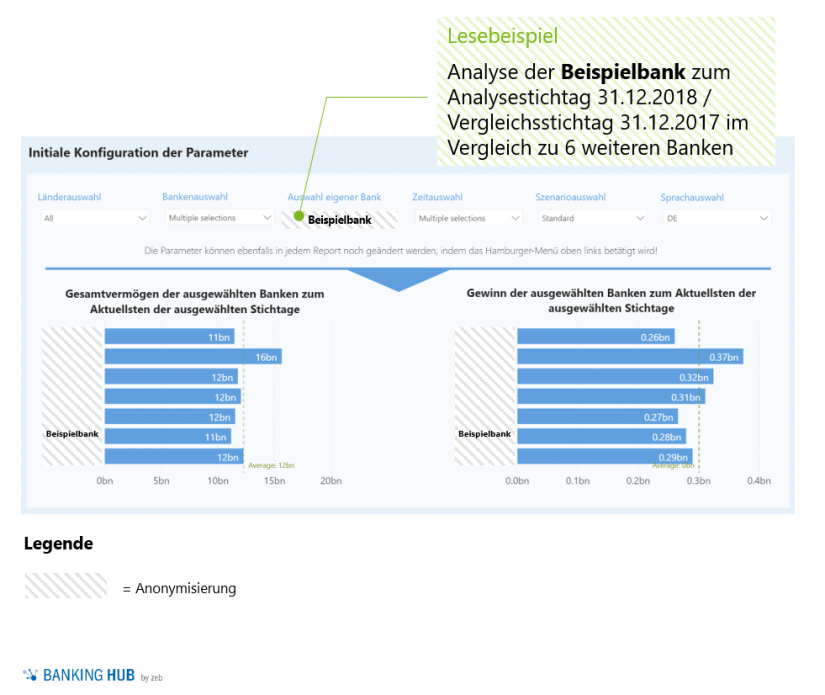

Die folgende Abbildung 1 zeigt exemplarisch einen Lösungsansatz zur Definition der jeweiligen Peergroup und zur Festlegung der Analyse- bzw. Vergleichsstichtage.

3. Wettbewerbsanalysen über verschiedene Detailebenen auf Basis einheitlich kalkulierter Kennzahlen

Aus den gesammelten Jahresabschluss- und Offenlegungsdaten zu ausgewählten Analysestichtagen sind zentrale Kennzahlen (sog. Key Performance Indicators, kurz KPI) zur Beurteilung der Finanz- und Risikosituation nach einheitlichen Methodiken zu kalkulieren. Die einheitliche Kalkulation der KPI auf Basis einer harmonisierten Datengrundlage (siehe obige Erläuterungen zu Punkt 1) erlaubt eine objektive Vergleichbarkeit der Kennzahlen zwischen den Peers. Eine Sammlung von institutsindividuell berechneten Kennzahlen aus Jahresabschlüssen kann diese Objektivität nicht gewährleisten, weil Kennzahlen häufig nach unterschiedlichen Definitionen berechnet werden.

Startpunkt der Analyse ist idealerweise eine übergeordnete Sicht auf das eigene Institut im Vergleich zu den Wettbewerbern. Hierfür sollten hochaggregierte KPI genutzt werden, die eine erste Einwertung des Instituts und der Wettbewerber aus verschiedenen Perspektiven erlauben (Finanz- und Risikolage etc.).

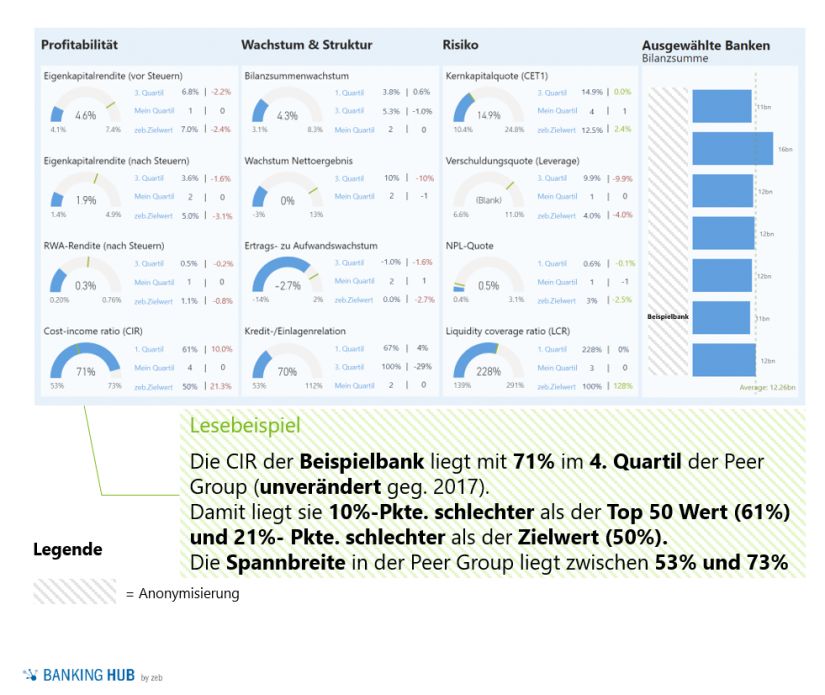

Im vorgestellten Lösungsansatz werden Analyse und Identifikation institutseigener Stärken und Schwächen grafisch durch ein Dashboard unterstützt. Für definierte Top-KPIs können in einem Dashboard, beispielsweise über Abweichungsanalysen zu Minimum, Maximum und den Top-25 der Peergroup, die absolute und relative Positionierung des eignen Instituts innerhalb der Peergroup transparent gemacht werden (für ein Beispiel siehe Abbildung 2).

Im Anschluss an die hochaggregierte Sicht im Dashboard können Detailanalysen durchgeführt werden, um tiefer gehende Erkenntnisse zu gewinnen:

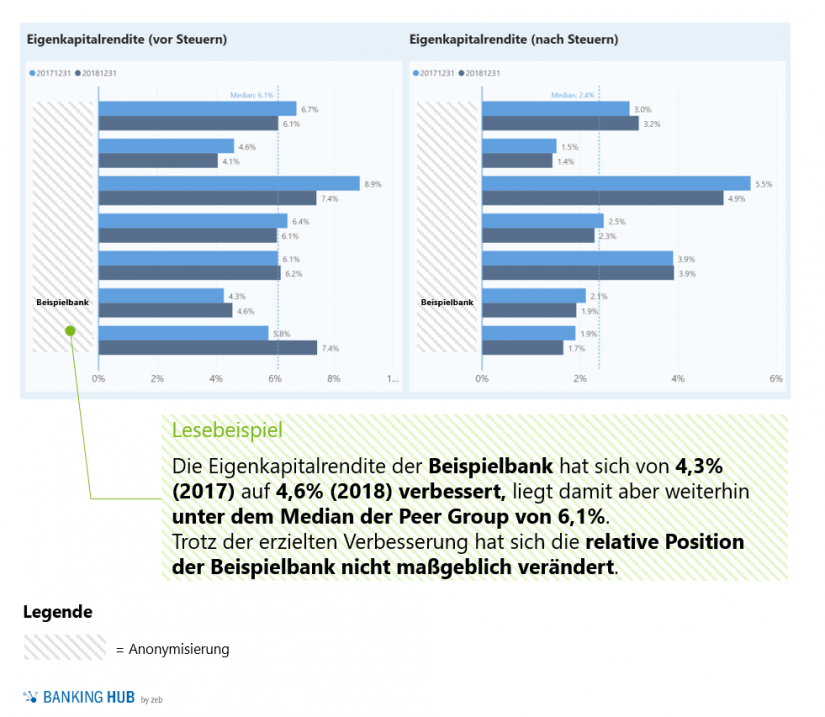

- Hierfür können z. B. Drill-downs der Top-KPIs des Dashboards auf die Einzelwerte der Wettbewerber in der Peergroup angewandt werden (siehe das Beispiel in Abbildung 3).

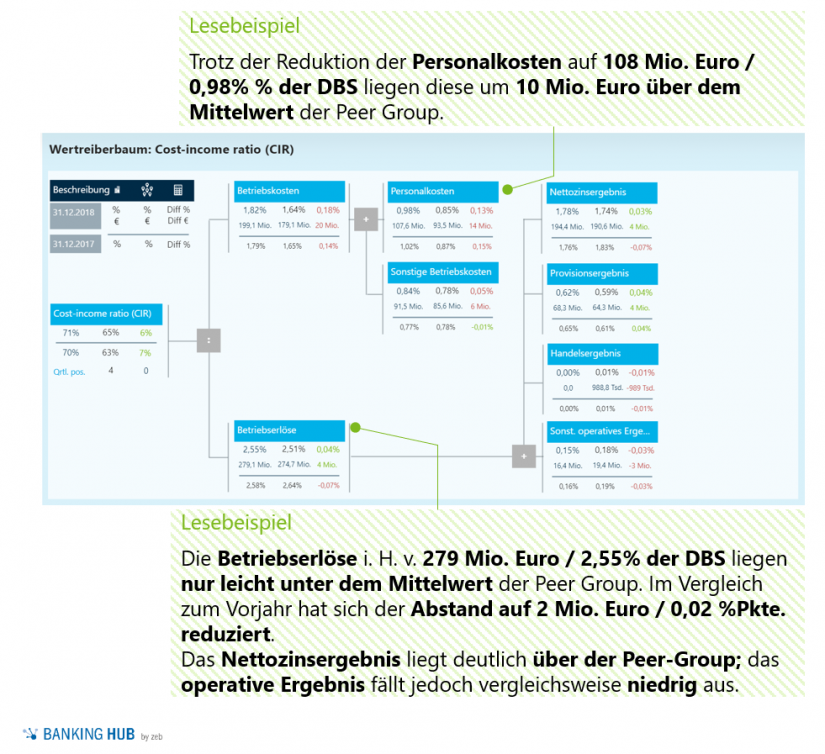

- Neben Trendanalysen im Zeitverlauf können über Werttreiberbäume (siehe beispielhaft Abbildung 4) oder Strukturanalysen Ursache-Wirkung-Zusammenhänge bis auf einzelne Bilanz-/GuV- bzw. Risikopositionen identifiziert werden.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Wettbewerbsanalysen auch betriebswirtschaftlich wertvoll

Mit den Benchmarkanalysen und Wettbewerbsvergleichen über verschiedene Detailebenen und auch über verschiedene Zeitreihen werden Verbesserungspotenziale transparent. Die Ergebnisse einer solchen aufsichtsrechtlich geforderten Benchmarkanalyse können somit auch betriebswirtschaftlich höchst wertvolle Erkenntnisse liefern.

Im aktuellen Markt- und Wettbewerbsumfeld besteht für die Kreditinstitute unverändert die Notwendigkeit einer nachhaltigen Verbesserung der Ertragssituation. Die Erkenntnisse aus dem Wettbewerbsvergleich können als Basis für die Ableitung von operativen Optimierungsmaßnahmen genutzt werden. Sie können aber auch Auslöser für das Management sein, eigene Strategien und Geschäftspläne auf Basis objektiver Zahlen zu überdenken.

Ganzheitlicher Ansatz als Software as a Service verfügbar

zeb hat ein Software-as-a-Service-Angebot zur kompakten, aber tief gehenden Analyse der zentralen Finanz- und Risikokennzahlen entwickelt, das für unsere Kunden im Internet über den Digital Services Hub direkt verfügbar ist und die dargestellten fachlichen Anforderungen vollständig berücksichtigt.

Auf Anfrage stellen wir Ihnen gerne detaillierte Informationen zum Leistungsumfang sowie einen befristeten Testzugang zu unserem Serviceangebot bereit. Bitte kontaktieren Sie uns unter benchmarking@zeb-consulting.com.