WeChat: Die meistgenutzte App in China

Mit knapp 800 Millionen monatlich aktiven und mehr als 1,1 Milliarden registrierten Nutzern ist die im Jahre 2011 lancierte App WeChat der meistgenutzte Messenger in China. Sie ist das Aushängeschild des mit mehr als 200 Mrd. EUR bewerteten Internetgiganten Tencent.

Ursprünglich waren die Funktionen und die Vermarktung von WeChat an WhatsApp angelehnt. Eine einfach bedienbare Messaging-Funktion wurde um Foto-, Audio- und Video-Nachrichten erweitert, gratis zum Download und grundsätzlich werbefrei.

Im Gegensatz zu WhatsApp wurde WeChat nach und nach um diverse Dienstleistungen erweitert, u. a. auch Finanzdienstleistungen. Dadurch wurde ein umfassendes Ökosystem kreiert, das der Nutzer kaum mehr verlassen muss.

Bankdienstleistungen: Mit der Messaging App beinahe alles erledigen

Finanzdienstleistungen sind unter WeChat Pay zu finden. Diese decken unterdessen eine Vielzahl von Kundenbedürfnissen ab; nachfolgend werden die wichtigsten aufgezählt:

WeChat Pay ermöglicht Drittanbietern die Vermarktung ihrer Dienstleistungen an die WeChat-Nutzer, z. B. die Bestellung von Taxi-, Zug- und Flugtickets, die Bezahlung von Kinokarten, die Organisation von Arztterminen u. v. m. Im Menüpunkt Public Services kann der Nutzer die eigene Stadt auswählen, um Strom- und Gasrechnungen direkt zu bezahlen. Somit erlaubt WeChat den Drittanbietern einerseits den Zugang zu seinem riesigen Kundenstamm, andererseits haben WeChat-Nutzer keinen Anlass und Anreiz, auf eine andere Plattform zu wechseln.

Erfolg: 8.000.000.000 virtuelle Geldcouverts an einem Tag versendet

Dass selbst Online-Geldüberweisungen zum Hype werden können, hat das chinesische Neujahr 2016 bewiesen. In China werden Geldgeschenke traditionell in roten Kuverts überreicht. WeChat griff diese Tradition auf und integrierte virtuelle rote Briefumschläge in sein Produktangebot. An einem einzigen Tag wurden mit WeChat 8 Milliarden virtuelle Geldkuverts[1]verschickt oder innerhalb von Gruppen (wenn gewünscht auch mit Zufallsmechanismus) geteilt.

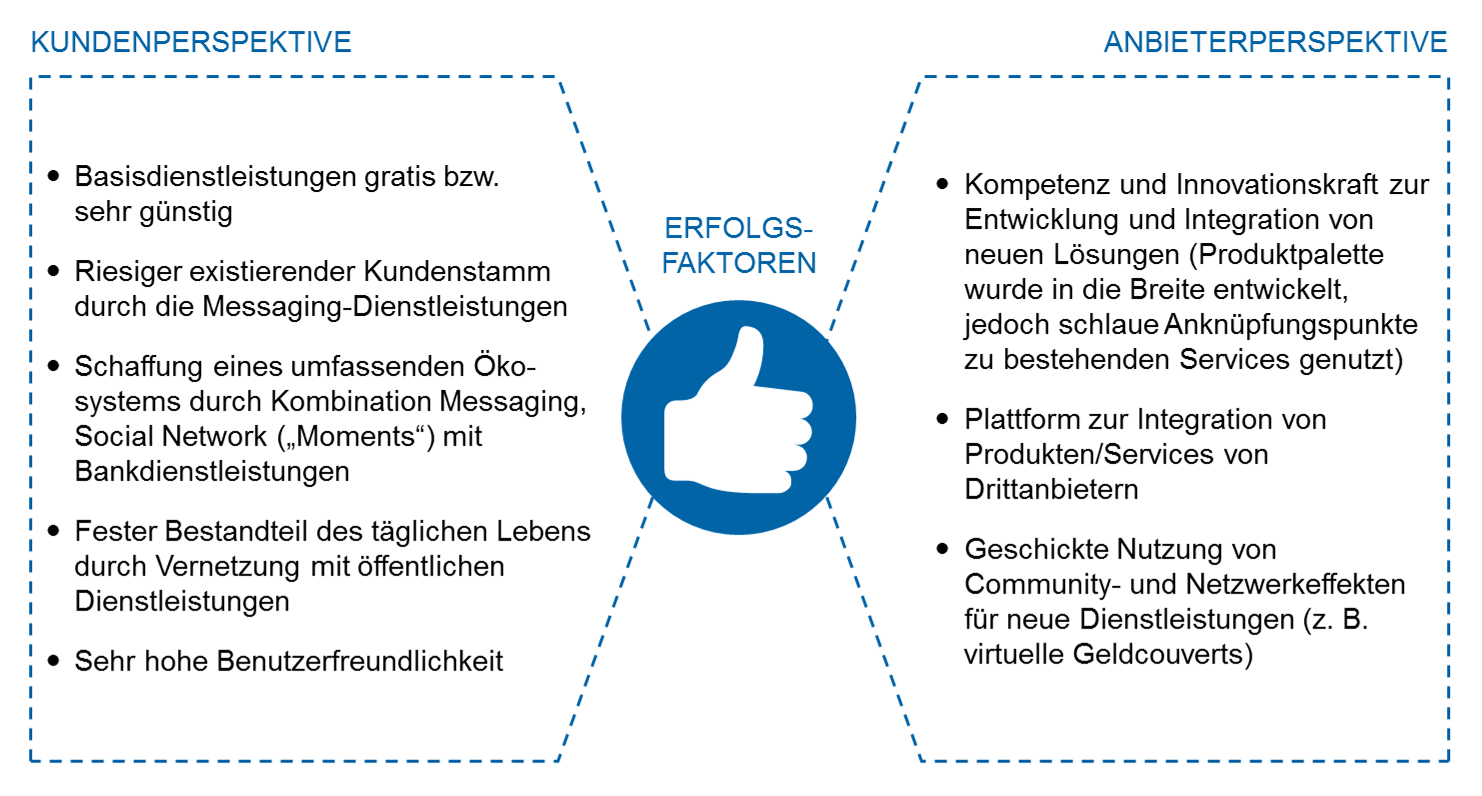

Die Erfolgsfaktoren an sich lassen sich wie folgt zusammenfassen:

Auswirkungen auf die Finanzdienstleistungsindustrie in Europa

Aufgrund des riesigen Erfolgs in China stellt sich die Frage nach möglichen Auswirkungen auf den Retailbanking-Markt in Europa und die hiesige Finanzindustrie. Ist der Fall WeChat ein Vorzeigebeispiel, aus dem europäische Banken etwas lernen können? Oder besteht sogar die Chance – aus Bankensicht wohl eher Gefahr –, dass eine vergleichbare Erfolgsstory in Europa ohne Beteiligung etablierter Finanzdienstleister passiert?

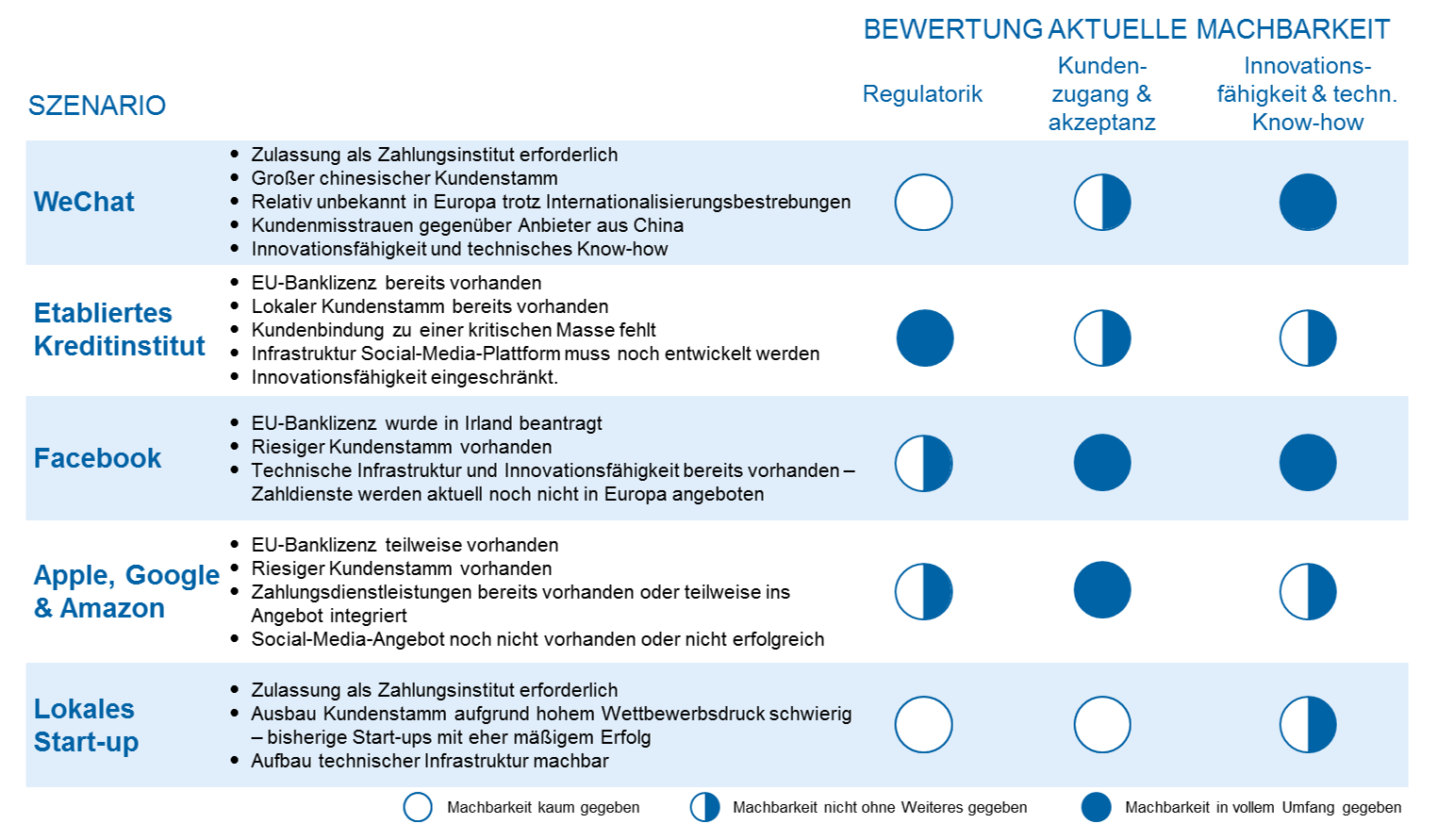

Nachfolgend werden fünf mögliche Szenarien für den Aufbau eines vergleichbaren Angebots in der EU aufgezeigt und deren Umsetzbarkeit anhand von drei Kriterien bewertet:

- Erfüllung regulatorischer Anforderungen: Für die Erbringung von Zahlungsverkehrsdienstleistungen ist in der EU mindestens eine Zulassung als Zahlungsinstitut erforderlich, die vom Anbieter vorab zu erlangen wäre.

- Kundenzugang und Akzeptanz: Aufgrund der oben beschriebenen Netzwerkeffekte wird sich ein Anbieter dann erfolgreich etablieren können, wenn sehr viele Kunden das Produkt von Beginn an nutzen. Zudem sollten die Nutzer dem Anbieter eine hohe Akzeptanz für die Erbringung von Finanzdienstleistungen entgegenbringen.

- Innovationsfähigkeit und technologisches Know-how: Last but not least, fachlich-technisches Wissen und die nötige Erfahrung des Anbieters, innovative digitale Lösungen zur Marktreife zu führen und stetig weiterzuentwickeln.

In Summe scheinen etablierte Kreditinstitute durchaus in einer aussichtsreichen Position zu sein, um ein mit WeChat Pay vergleichbares Angebot erfolgreich aufzubauen. Dafür sprechen die Existenz der nötigen aufsichtsrechtlichen Lizenz, der bestehende Kundenzugang sowie die vermutlich hohe Akzeptanz eines solchen zusätzlichen Zahlungsverkehrsangebots. Die in der Regel geringere Erfahrung in der Entwicklung und im Betrieb innovativer digitaler Angebote könnte als Hemmnis wirken. Diesem Umstand könnte eine Bank durch eine Partnerschaft mit einem FinTech oder sogar mit WeChat selbst begegnen.

Im Gegensatz zu WeChat Pay ist mit AliPay ein anderer großer Online-Bezahldienst aus China bereits in Europa angekommen. Erst kürzlich wurde die Kooperation mit dem bayerischen Zahlungsabwickler Wirecard bekannt, die es chinesischen Touristen ermöglichen soll, in Europa einfach und bequem mittels ihrer vertrauten AliPay-App zu bezahlen.

Learning: Lokales Know-how und Regionalisierung sind auch im digitalen Zeitalter Erfolgsfaktoren

Der Fall WeChat zeigt, dass durch die kluge Verknüpfung und Integration von Dienstleistungen ein echter Mehrwert für Kunden geschaffen werden kann, der mit einer hohen Marktdurchdringung einhergeht. Der bestehende digitale Kundenzugang von Banken über die E-Banking-/Mobile-Banking-Services bietet eine ideale Grundlage für eine anschließende Produktdiversifikation in die Breite – z. B. durch die Integration der Dienstleistungen von Drittanbietern.