Hintergrund und Ist-Situation

Um die Hintergründe der neuen Besteuerung zu beleuchten, werden zunächst einige Begrifflichkeiten erläutert:

Eine Quellensteuer wird von den meisten Ländern auf Kapitalerträge von Obligationen, Aktien und anderen Wertpapieren erhoben. Auch Veräußerungsgewinne werden teilweise besteuert. Damit soll gegen Steuerhinterziehung etc. vorgegangen werden. Diese Steuern werden entweder in Form einer Vorauszahlung auf die mit der Steuerveranlagung erhobenen Steuern oder in Form einer Abgeltungssteuer im Nachhinein abgeführt.

Doppelbesteuerung tritt dann ein, wenn der Empfänger der Zahlung nicht in demjenigen Land ansässig ist, in dem die Erträge ausbezahlt und besteuert werden. Um eine doppelte Besteuerung derartiger Erträge zu vermeiden, gibt es zwischen den meisten Ländern bilaterale Doppelbesteuerungsabkommen. Damit kann der Empfänger die erhobene Quellensteuer teilweise auf die in seinem Ansässigkeitsland geschuldete Einkommenssteuer anrechnen lassen. Der restliche Teil der bereits gezahlten Quellensteuer kann zusätzlich vom erhebenden Land zurückgefordert werden.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

US-Quellensteuern werden über das Qualified Intermediary System (QI) eingefordert. Der Quellensteuersatz, den die USA auf Zinsen und Dividenden aus US-Wertschriften an nicht in den USA ansässige Empfänger erhebt, beträgt 30 %. Sofern das Domizilland des Empfängers ein Doppelbesteuerungsabkommen mit den USA abgeschlossen hat, kann dieser Steuersatz reduziert werden. Meistens wird die Reduktion bei Dividenden auf 30 % und bei Zinsen auf 0 % vorgenommen. Dies ist in Kapitel 3 des US-Steuergesetzes geregelt; zuständig dafür ist prinzipiell die US-Zahlstelle. Um die Regelung auf eine einfache Art und Weise umzusetzen, wurde von der US-Steuerbehörde im Jahr 2001 das QI-System etabliert. Dadurch wird die Anforderung, dass die US-Zahlstelle die Gegebenheiten des Empfängers von Dividendenzahlungen und damit die anzusetzende Reduktion der Steuern wegen eventueller Doppelbesteuerungsabkommen kennen muss, auf entsprechend qualifizierte ausländische Finanzinstitute (Qualified Intermediary) übertragen. Diese verpflichten sich, über entsprechende Regeln (KYC – Know Your Customer) die korrekten Reduktionen der erhobenen US-Steuern vorzunehmen. Dabei kann eine Nicht-US-Bank, die ein solches QI-Abkommen abschließt, die Quellensteuerentlastungen direkt in Anspruch nehmen, ohne dabei die Identität der Zahlungsempfänger bekannt geben zu müssen. Die korrekte Ermittlung und Dokumentation dieser Aktivitäten wird regelmäßig durch in- oder externe Prüfer kontrolliert.

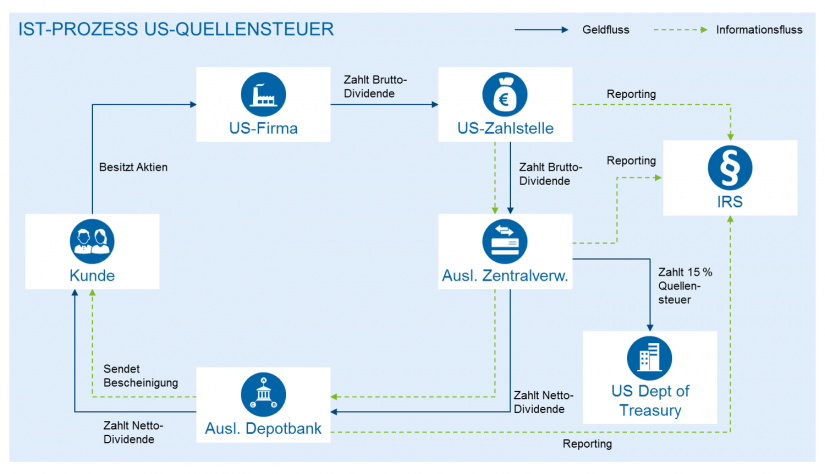

Der aktuelle Prozess sieht wie folgt aus:

Gegenstand der neuen Besteuerung nach QI 871(m)

Im Jahre 2010 wurden neue Bestimmungen für Derivate, die auf US-Aktien referenzieren, eingeführt. Sie werden im US-Einkommenssteuergesetz in Paragraf 871, Abschnitt m beschrieben und folglich als Section-871(m)-Regeln bezeichnet. Mit diesen Regelungen werden die US-Quellensteuerbestimmungen auch auf derivative Finanzinstrumente wie Swaps, Futures, Optionen oder strukturierte Produkte ausgedehnt, welche wirtschaftliche Erträge von US-Aktien abbilden. Damit wurde der Begriff der dividendenähnlichen Zahlungen eingeführt, der alle Zahlungen einbezieht, die von der Dividende der referenzierten US-Aktien abhängen. Diese Zahlungen sind nun teilweise neu quellensteuerpflichtig, sofern es sich bei dem Empfänger um eine Nicht-US-Person handelt. Um die ggf. komplexen Zahlungsketten im Derivatehandel bezüglich der Quellensteuerzahlungen zu vereinfachen, wurde im neuen QI-Agreement der Begriff eines Qualified Derivatives Dealer (QDD) für Derivatehändler eingeführt. Ein Händler mit einem solchen Status muss auf erhaltene dividendenähnliche Zahlungen keine Quellensteuern abführen.

Zeitplan

Die Regeln der Section 871(m) des US-Einkommenssteuergesetzes sollten ursprünglich per 01.01.2017 vollumfänglich in Kraft treten. Allerdings hat der IRS im Dezember 2016 (IRS Notice 2016-76) bzw. im August 2017 (IRS Notice 2017-42) bekannt gegeben, dass in den Jahren 2017 und 2018 eine eventuelle Verletzung der Bestimmungen milde beurteilt werde, wenn die Zahlstelle nach bestem Wissen und Gewissen gehandelt habe (Good Faith Effort). Im Jahre 2017 und 2018 gelten weiterhin erleichterte Übergangsbestimmungen. Diese sehen vor, dass nur „Delta-One-Produkte“ relevant sind. Es handelt sich dabei vor allem um Tracker-Zertifikate und Mini-Futures. Die kompletten Vorschriften sollen ab 2019 erfüllt werden.

Varianten der Umsetzung von QI 871(m)

Problematisch bei der Umsetzung der Bestimmungen nach QI 871(m) ist, dass die Bestimmungen die tatsächliche Praxis im Derivategeschäft nicht komplett abbilden. So geht das Gesetz davon aus, dass ein QI mit QDD-Status nur Derivate emittiert, die von seinen eigenen Kunden gekauft werden. Damit würde der Emittent sowohl die Produktdetails als auch den Kunden kennen. Dieses gilt jedoch nur in Ausnahmefällen, da die Zahlungsketten im Allgemeinen komplexer sind und der Emittent und die Depotstelle dann nicht übereinstimmen.

Prinzipiell ergeben sich drei Varianten, in denen die neuen Quellensteuern abgeführt werden können:

- Die Steuern können direkt durch den Emittenten zum maximalen Steuersatz von 30 % erhoben und abgeführt werden (Emittentenlösung). Dabei können keine Reduktionen der Steuersätze gemäß Doppelbesteuerungsabkommen angesetzt werden, da die Emittenten keine Informationen bezüglich der Ansässigkeiten der Endkunden haben.

- Die Steuern können durch die Depotbanken abgeführt werden (Depotstellenlösung). Da die Depotbanken die Identität des Endkunden kennen, können dann Reduktionen des Steuersatzes gemäß Doppelbesteuerungsabkommen berücksichtigt werden. Die Schwierigkeit bei diesem Vorgehen ist, dass den Depotbanken nicht alle Informationen zur korrekten Produktklassifizierung vorliegen. Diese besitzt im Normalfall nur der Emittent.

- Die Steuern können durch den Zentralverwahrer abgeführt werden. Diese Methode wird bereits für die Erhebung der US-Quellensteuern auf tatsächliche Dividenden angewendet. Eine Schwierigkeit bei diesem Vorgehen ist die größere Komplexität des Quellensteuerabzuges bei dividendenähnlichen Erträgen auf Derivate im Vergleich zu tatsächlichen Dividenden auf Aktien. Bei einem Warrant zum Beispiel können Quellensteuern selbst dann anfallen, wenn das Produkt wertlos verfällt.

Lösungsansatz und Pflichten der Beteiligten

Im Europäischen und Schweizer Markt wird heute die Emittentenlösung angewendet. Für diese sind zwar noch rechtliche Aspekte abschließend zu klären, jedoch wird davon ausgegangen, dass die Lösung als gesetzeskonform angesehen wird.

Mit diesem Lösungsansatz ergeben sich für die an Derivatgeschäften beteiligten Parteien diverse Pflichten.

Unterschiedliche Parteien können für die Klassifizierung verschiedener Produkte in Bezug auf Section 871(m) zuständig sein. Bei strukturierten Produkten ist das der Emittent, bei anderen Geschäften der Wertschriftenhändler und wenn keine oder beide Parteien Wertschriftenhändler sind, die Short-Partei.

Die jeweilige verantwortliche Partei muss:

- die mögliche Relevanz des Produkts bestimmen

- den Typ des Produkts ermitteln ‑ Simple Contract oder Complex Product

- die Steuerrelevanz des Produkts bestimmen (2019)

- den dividendenähnlichen Betrag ermitteln

- Informationen an Gegenparteien liefern

- kombinierte Transaktionen erkennen

Die Erfüllung dieser Pflichten bewirkt, dass dividendenähnliche Zahlungen korrekt identifiziert werden. Diese Zahlungen unterliegen neu der US-Quellensteuer.

Die Handhabung des Quellensteuerabzugs ist im QIA geregelt. Grundsätzlich ist jede Partei, die Kontrolle über eine relevante dividendenähnliche Zahlung hat, verpflichtet, die entsprechenden Quellensteuerabzüge vorzunehmen. Um den weiter oben beschriebenen mehrfachen Quellensteuerabzug zu verhindern, hat der IRS den QDD-Status eingeführt. Um als QDD agieren zu können, ist zwingend der Abschluss eines QIA mit dem IRS erforderlich.

Die notwendigen Aktivitäten des QDD sind:

- sicherstellen, dass gültige Verträge mit der IRS vorliegen

- das Compliance-Programm erweitern

- Formular W-8IMY einfordern und bereitstellen

- einen periodischen Datenabgleich erstellen

- die 871(m) Tax Liability bestimmen, begleichen und melden

- eine periodisch wiederkehrende Compliance-Prüfung durchführen

- Quellensteuer auf dividendenähnliche Zahlungen abführen und 1042-Reporting erstellen

- Quellensteuer auf dividendenähnliche Zahlungen an den Zentralverwahrer melden

Für die Depotbank ergeben sich folgende Aktivitäten:

- subsidiäre Rückbehaltspflichten erfüllen

- 1042-Reporting erstellen

- Quellensteuerabzug auf dividendenähnliche Zahlungen an den Endkunden melden

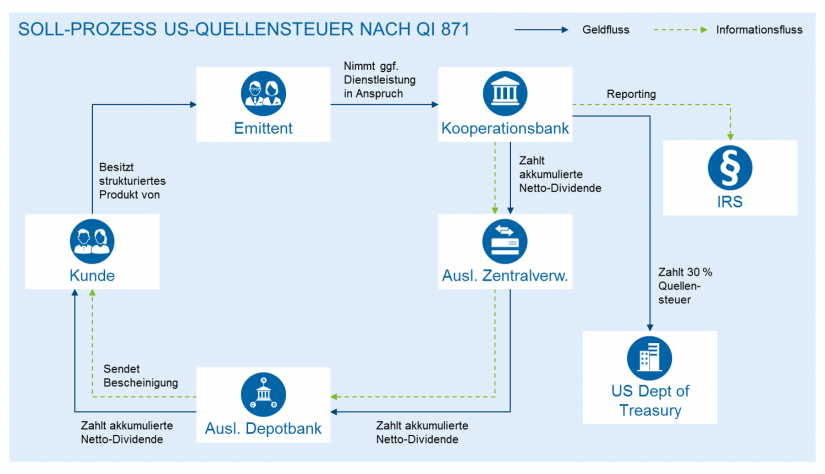

Der entsprechende Prozess sieht folgendermaßen aus: