Stufenweise Einführung

Das Reformpaket Basel III gliedert sich in drei Kernbereiche:

- Stärkung der Solvabilität,

- Einführung einer Höchstverschuldungsquote (Leverage Ratio),

- Einführung globaler Mindestliquiditätsstandards.

Das Inkrafttreten erfolgt stufenweise beginnend zum 1. Januar 2013. Das vollständige Reformpaket wird am 1. Januar 2019 für alle Institute verbindlich. Bereits 2011 beginnen Beobachtungsphasen für einzelne Regelungsbereiche, um vorab ausreichend Erfahrung mit den neuen Kennzahlen sammeln zu können. Die Erkenntnisse hieraus sollen genutzt werden, um bei Bedarf Feinadjustierungen vornehmen zu können.

Im Folgenden werden für die drei Kernbereiche jeweils die wesentlichen Inhalte erläutert, die Auswirkungen für die Institute auf Basis der Ergebnisse der im ersten Halbjahr 2010 durchgeführten Studie des Baseler Ausschusses dargestellt und die verabschiedeten Eingangs- und Übergangsvorschriften beschrieben. Darauf aufbauend erfolgt abschließend eine Einschätzung hinsichtlich der Herausforderungen für die Gesamtbanksteuerung zur Umsetzung und Erfüllung der neuen Anforderungen.

Stärkung der Solvabilität

Ein zentrales Ziel unter Basel III ist die Stärkung der Verlustabsorptionsfähigkeit von Banken. Dies soll durch die Erhöhung von Qualität und Quantität des Eigenkapitals erreicht werden. Vor diesem Hintergrund wurden Struktur und Anrechnungsvoraussetzungen aufsichtlich anerkannter Kapitalbestandteile grundlegend überarbeitet und Abzugspositionen neu definiert.

Das zukünftig anrechenbare Eigenkapital wird in einen „Going-Concern“Kapitalbestandteil (Tier 1) zur Abdeckung laufender Verluste und einen „Gone-Concern“Kapitalbestandteil (Tier 2) zur Befriedigung von Gläubigeransprüchen im Liquidationsfall unterschieden. Das Tier-1-Kapital wird nochmals unterteilt in Common Equity (hartes Kernkapital) und Additional Tier 1 (zusätzliches Kernkapital). Da sich im Rahmen der Finanzmarktkrise gezeigt hat, dass Verluste am besten aus dem Common Equity (also im Wesentlichen aus dem eingezahlten Kapital sowie Kapital- und Gewinnrücklagen) aufgefangen werden können, kommt diesem Kapitalbestandteil die größte Bedeutung zu. Das Tier-1-Kapital muss dementsprechend zum Großteil aus Common Equity bestehen.

Die Zurechenbarkeit von Eigenkapitalinstrumenten zu einer der drei Kapitalklassen erfolgt nicht mehr wie in der Vergangenheit instrumentenbasiert, sondern wird auf Basis strenger qualitativer Mindestanforderungen vorgenommen. Diese orientieren sich insbesondere an den Kriterien Dauerhaftigkeit, Verlustteilnahme und Nachrangigkeit. Innovatives Hybridkapital, das nach aktuellem Recht noch bis zu 15 Prozent des Tier-1-Kapitals ausmachen darf, erfüllt diese Mindestanforderungen beispielsweise nicht und darf somit zukünftig auch nicht mehr berücksichtigt werden.

Erweiterte Kapitalabzüge

Der Katalog an Kapitalabzügen wurde darüber hinaus deutlich erweitert. Maßgebliche Abzugspositionen sind unter anderem der Firmenwert, immaterielle Vermögenswerte, Finanzbeteiligungen, aktive latente Steuern sowie Minderheitenanteile. Zur Sicherstellung, dass das neu ermittelte Common Equity auch im Krisenfall zur Verlustabsorption zur Verfügung steht, sind sämtliche Kapitalabzugspositionen im Common Equity zu berücksichtigen.

Schließlich soll die Verlustbeteiligung von Additional Tier 1 und Tier 2 Kapital gesichert werden, indem bei Eintritt aufsichtlich definierter Trigger Events die entsprechenden Instrumente verpflichtend abgeschrieben oder in Common Equity umgewandelt werden müssen.

Die beschriebene qualitative Anhebung der Eigenkapitalbasis wird flankiert durch die gleichzeitige Anhebung der Mindestkapitalanforderungen an die Tier-1-Kapitalbestandteile: Die Mindestanforderung an das Common Equity steigt von derzeit zwei auf dann 4,5 Prozent, für das gesamte Tier-1-Kapital von vier auf sechs Prozent. Lediglich die Gesamtkapitalanforderung verbleibt weiterhin bei acht Prozent.

Damit die Solvabilitätsanforderungen auch unter Stressbedingungen verlässlicher durch die Institute eingehalten werden können, werden zwei zusätzliche Kapitalpuffer eingeführt: der Kapitalerhaltungspuffer sowie der antizyklische Puffer.

Dauerhafte Reserve

Der Kapitalerhaltungspuffer stellt eine dauerhafte Kapitalreserve dar und ist als konstant einzuhaltende zusätzliche Kapitalanforderung oberhalb der Mindestquoten in Höhe von 2,5 Prozent Common Equity definiert. Der antizyklische Puffer ist als frühzeitig aufzubauende Reserve zu verstehen, um die Auswirkungen konjunktureller Schwankungen ausgleichen zu können. Die Bandbreite dieses Puffers beträgt null bis 2,5 Prozent und wird von den nationalen Aufsichten individuell auf Basis makroökonomischer Kriterien festgelegt. Dieser Kapitalpuffersatz ist durch die Institute auf die im jeweiligen Staat bestehenden Adressrisiken anzuwenden und durch Common Equity zu unterlegen. Um ihren angedachten Zweck zu erfüllen, wird ein Unterschreiten der zusätzlichen Kapitalpuffer nicht hart sanktioniert. Stattdessen erfolgt bei Nichteinhaltung der zusätzlichen Kapitalanforderungen eine Begrenzung der Gewinnausschüttung für das darauffolgende Geschäftsjahr. Auf diese Weise soll eine angemessene Bildung der geforderten Kapitalreserven sichergestellt werden.

Unter Berücksichtigung sämtlicher Neuregelungen beträgt somit die Mindestkapitalanforderung für das Common Equity künftig sieben bis 9,5 Prozent, die Mindesteigenkapitalquote steigt bei Berücksichtigung der Puffer auf 10,5 bis 13 Prozent.

Ergänzend zur Stärkung der Kapitalbasis soll durch Basel III sichergestellt werden, dass alle wesentlichen Risiken hinsichtlich ihrer Kapitalanforderungen adäquat berücksichtigt werden. Bereits im Juli 2009 wurden vom Baseler Ausschuss Änderungen bei der Ermittlung der Kapitalanforderungen für im Handelsbuch geführte Positionen (Berücksichtigung eines Stressed VaR und einer Incremental Risk Charge) sowie die Erhöhung der Kapitalanforderungen für Wiederverbriefungen verabschiedet.

Strengere Risikobewertung

Im Rahmen von Basel III werden zusätzlich die Kapitalanforderungen für Kontrahentenrisiken deutlich erhöht. Für potenzielle Marktwertverluste von OTCDerivaten aufgrund von Migrationsrisiken (Bonitätsverschlechterungen ohne Ausfall) wird mit dem sogenannten Credit Valuation Adjustment (CVA) eine zusätzliche Kapitalanforderung eingeführt. Weiterhin wird für Forderungen gegenüber großen und/oder stark vernetzten Finanzdienstleistern auf Basis der Erfahrungen aus der Finanzmarktkrise der anzusetzende Korrelationsfaktor um 25 Prozent erhöht. Da Korrelationen nur im IRBA-Ansatz zur Berechnung der Kapitalanforderungen berücksichtigt werden, sind ausschließlich IRBA-Institute von dieser Änderung betroffen. Banken, die die sogenannte Interne Modelle Methode (IMM) zur Ermittlung des Exposures von Kontrahentenrisiken verwenden, müssen zusätzliche Verschärfungen bei der Modellierung beachten, insbesondere ist das Korrelationsrisiko (sogenanntes „Wrong Way Risk“) zukünftig zu unterlegen. Die Kapitalanforderungen für Forderungen gegenüber zentralen Kontrahenten (CCP) werden ebenfalls überarbeitet. Die genauen Regelungen sind dabei noch Verhandlungsgegenstand und werden aktuell im Rahmen einer weiteren Auswirkungsstudie überprüft. Erst danach werden sie in das Regelwerk übernommen.

Studie zeigt Handlungsbedarf

Eine weitere deutliche Erhöhung der Kapitalanforderungen resultiert aus der Überführung einiger bisher hälftiger Kapitalabzugspositionen in die RWA-Unterlegung. So sind beispielsweise künftig bestimmte Verbriefungspositionen mit einem Risikogewicht von 1 250 Prozent in den risikogewichteten Aktiva auszuweisen. Dies führt gegenüber dem hälftigen Abzug zu einer höheren Anforderung an das Common Equity und das Additional Tier 1.

Die aufgeführten zahlreichen Änderungen wurden hinsichtlich ihrer Auswirkungen auf die Solvabilität der Institute im ersten Halbjahr 2010 überprüft – die Ergebnisse auf europäischer Ebene durch das Committee of European Banking Supervisors (CEBS) am 16. Dezember 2010 veröffentlicht. Die Resultate zeigen eindeutig den akuten Handlungsbedarf der Institute, wobei größere, international agierende Institute (Gruppe 1) deutlich stärker betroffen sind als eher mittelständische Institute (Gruppe 2): Die Tier-1-Quoten für Gruppe-1-Institute halbierten sich nahezu von 10,3 auf 5,6 Prozent (Gruppe 2: von 10,3 auf 7,6 Prozent). Analoge Quotenänderungen wurden auch für die Gesamtkapitalquoten beobachtet. Die Common-Equity-Quote betrug für Gruppe-1-Institute im Mittel 4,9 Prozent (Soll: mindestens sieben Prozent) – Gruppe-2-Institute kamen auf einen Wert von 7,1 Prozent.

Das starke Absinken der Kapitalquoten wurde durch die vollumfängliche Berücksichtigung der Abzugspositionen bei gleichzeitig signifikantem Anstieg der Kapitalanforderungen verursacht. Wesentliche Treiber bei den Abzugspositionen waren der Firmenwert (Gruppe 1: minus 19,8 Prozentpunkte), Finanzbeteiligungen (Gruppe 1: minus fünf Prozentpunkte) sowie latente Steuern (Gruppe 1: minus 6,3 Prozentpunkte). Insgesamt sorgten die Abzüge für eine Reduktion des Common Equity um 42,1 Prozent bei Gruppe-1-Instituten und 33,4 Prozent bei Gruppe-2-Instituten. Die Kapitalanforderungen für Gruppe-1-Institute stiegen um 24,5 Prozent – wesentliche Treiber waren das Kontrahentenrisiko mit plus 9,7 Prozentpunkten sowie Änderungen in der Behandlung von Kapitalabzügen (plus sechs Prozentpunkte). Gruppe-2-Institute waren hier kaum betroffen (plus 4,1 Prozent).

Aus den Ergebnissen kann ein erheblicher Kapitalbedarf zur Einhaltung der neuen Anforderungen – insbesondere für Gruppe-1-Institute – abgeleitet werden. Zur Erreichung der Mindestquote für das Common Equity in Höhe von sieben Prozent wurde ein Kapitalfehlbetrag von 263 Milliarden Euro26) für teilnehmende Institute der Gruppe 1 und von 28 Milliarden Euro für teilnehmende Institute der Gruppe 2 ermittelt.

Zur Abmilderung der massiven Auswirkungen auf die Institute wurden Einführungs- und Übergangsfristen festgelegt. So werden zunächst die Mindestkapitalanforderungen für das Common Equity und das Tier-1-Kapital in drei Schritten ab 2013 bis 2015 angehoben. Daran anschließend werden ab 2016 die vorzuhaltenden Maximalquoten für beide Kapitalpuffer bis 2019 in vier gleichen Schritten von 0,625 bis auf 2,5 Prozent erhöht.

Die Abzugspositionen werden schrittweise ab 2014 bis 2018 von 20 auf 100 Prozent erhöht, nichtkonforme Eigenkapitalbestandteile ab 2013 in Zehn-Prozentpunkte-Schritten bis Anfang 2022 aus der Anrechnung herausgenommen. Diese Zeiträume sind seitens der Institute konsequent zu nutzen, um die Kapitalbasis sukzessive auf die geforderten Mindestgrößen zu erhöhen.

Einführung der Leverage Ratio (Höchstverschuldungsquote)

Eine weitere Ursache der Finanzmarktkrise wird der übermäßigen Verschuldung der Institute zugeschrieben. Die Verwendung interner Modelle begünstigte, dass Institute mit verhältnismäßig geringem Eigenkapital extrem hohe Geschäftsvolumina eingehen konnten und trotzdem die Solvabilitätsanforderungen erfüllten. Um die Verschuldung im Verhältnis zum Eigenkapital und den damit verbundenen Hebel der Institute zukünftig zu limitieren, wird unter Basel III die Leverage Ratio als risikounabhängiges Korrektiv eingeführt.

Zur Berechnung der Leverage Ratio wird das anrechenbare Tier-1-Kapital ins Verhältnis zu der Summe aus bilanziellen und außerbilanziellen Aktiva gesetzt. Bilanzielle Aktiva gehen mit dem Buchwert in die Berechnung ein. Außerbilanzielle Positionen sind grundsätzlich voll anzurechnen, lediglich jederzeit einseitig durch das Institut kündbare Zusagen werden nur zu zehn Prozent ihrer Bemessungsgrundlage berücksichtigt. Bei Derivaten wird die aufsichtliche Bemessungsgrundlage (Marktwert plus Addon, unter Berücksichtigung von Netting) verwendet. Die Mindestquote für die Leverage Ratio beträgt drei Prozent und errechnet sich aus dem Mittelwert der Leverage-Quoten der einzelnen Monate eines Quartals.

Gemäß der Auswirkungsstudie des Baseler Ausschusses konnten Gruppe-1-Institute mit im Mittel 2,5 Prozent die geforderte Mindestquote nicht einhalten. Institute der Gruppe 2 liegen im Durchschnitt mit 3,5 Prozent oberhalb der Grenze. Neben den unterschiedlichen Geschäftsmodellen beider Gruppen als Erklärungsansatz für die unterschiedlichen Ergebnisse, ist ein wesentlicher Treiber für die geringe Quote bei den Gruppe-1Instituten die Reduktion im Tier-1-Kapital. Entsprechend ist davon auszugehen, dass bei Durchführung des notwendigen Eigenkapitalaufbaus, die Institute eher in der Lage sein werden, die Mindestquote einzuhalten.

Die Einführung beginnt bereits in diesem Jahr mit einer Beobachtungsphase, in der halbjährliche Auswertungen durchgeführt und Erhebungstemplates entwickelt werden sollen. Ab 2013 ist die Leverage Ratio regelmäßig zu melden, ab 2015 sind die Ergebnisse im Rahmen der Säule 3 zu veröffentlichen (Parallellauf). Das Inkrafttreten der harten Limitierung erfolgt gemäß Planung am 1. Januar 2018.

Einführung globaler Mindestliquiditätsstandards

Im Rahmen der Krise wurde deutlich, dass viele Banken nur unzureichend gegen auftretende Störungen im Rahmen der Mittelbeschaffung geschützt waren. Aus dieser Erkenntnis heraus hat der Baseler Ausschuss globale Mindestliquiditätsstandards entwickelt, die einerseits die kurzfristige Liquidität der Institute auch unter Stressbedingungen sicherstellen und andererseits das Problem struktureller Liquiditätsinkongruenzen beheben sollen.

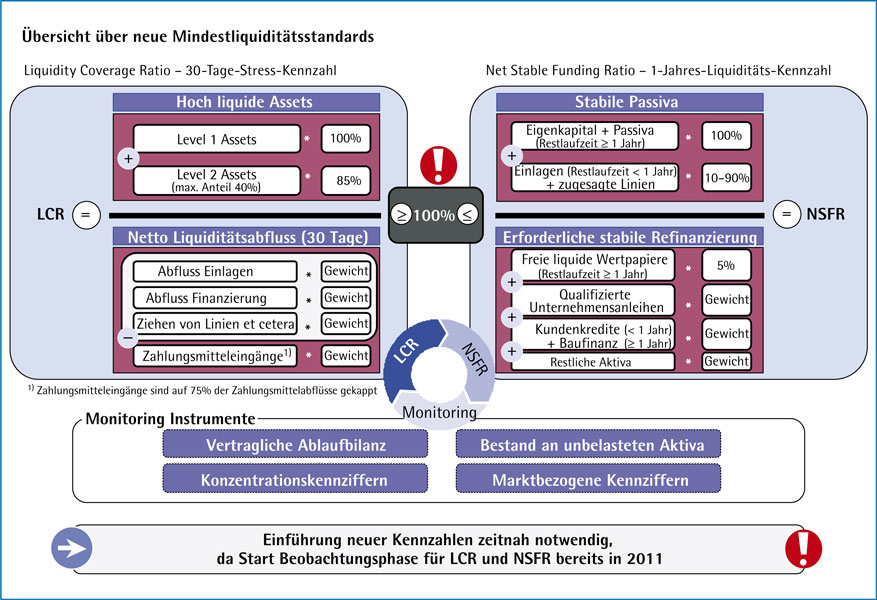

Operationalisiert werden diese Bestrebungen durch zwei neue Liquiditätskennziffern, welche die kurzfristige sowie längerfristige Liquidität der Institute messen: Die Liquidity Coverage Ratio (LCR) zur Abbildung der Liquiditätssituation im 30-Tage-Bereich und die Net Stable Funding Ratio (NSFR) zur Abbildung der längerfristigen Liquiditätssituation (Zeithorizont ein Jahr). Die Mindestquote für beide Kennzahlen beträgt 100 Prozent.

Abbildung 2: Steigende Anforderungen an die Liquiditätssteuerung durch Einführung zweier neuer Mindestquoten

Abbildung 2: Steigende Anforderungen an die Liquiditätssteuerung durch Einführung zweier neuer MindestquotenBeide Kennzahlen sollen die Liquiditätssituation der Institute in Krisenzeiten abbilden. Um dieses zu erreichen, wurden die Kennzahlen so konzipiert, dass für die verschiedenen Aktiv- und Passivpositionen sowie Zahlungsein- und ausgänge eine Bewertung und Gewichtung hinsichtlich ihres Verhaltens im Krisenfall erfolgt. So werden Einlagen von Retailkunden als stabil verfügbar, Einlagen von Finanzinstituten als instabil und damit nicht verfügbar bewertet.

Berechnung der Kennzahlen

Diesem Ansatz folgend, werden für die LCRBerechnung ausschließlich auch in Krisenzeiten hoch liquide Assets wie zum Beispiel Zentralbankguthaben berücksichtigt und dem Netto-Liquiditätsabfluss der nächsten 30 Tage gegenübergestellt. Zur Ermittlung der Zahlungsmittelabgänge werden auch potenzielle zusätzliche Liquiditätsabflüsse (etwa Sicherheitennachschüsse), ausgelöst durch einen Downgrade des Instituts von bis zu drei Ratingstufen, simuliert.

In analoger Weise wird für die Berechnung der NSFR vorgegangen. Die in Krisenzeiten langfristig sicher zur Verfügung stehende Refinanzierungsbasis (zum Beispiel Tier-1- und Tier-2-Kapital) wird dem erwarteten notwendigen Refinanzierungsbedarf gegenübergestellt. Als Lehre aus der Finanzmarktkrise wird kurzfristige Liquidität aus dem Finanzsektor unter einem Jahr Restlaufzeit generell als nicht verfügbar gewertet.

Um die Liquiditätssituation und -entwicklung der Institute besser beobachten zu können, sind der Aufsicht zusätzlich Monitoring-Daten über Laufzeitdifferenzen, Refinanzierungskonzentrationen, ungebundene Vermögenswerte sowie die LCRQuoten je Währung29) zur Verfügung zu stellen.

Gemäß den Ergebnissen der Auswirkungsstudie des Baseler Ausschusses können weder die LCR (67 Prozent Gruppe 1; 87 Prozent Gruppe 2) noch die NSFR (91 Prozent Gruppe 1; 94 Prozent Gruppe 2) im Mittel auf EUEbene von den beiden Bankengruppen eingehalten werden. Der daraus abgeleitete Bedarf an liquiden Assets wird mit einer Billion Euro beziffert, der zusätzliche Fundingbedarf an stabilen Refinanzierungsquellen mit 1,8 Billionen Euro. Die Streuung der Ergebnisse war in beiden Auswertungen für die LCR wesentlich höher als für die NSFR.

Die Beobachtungsphase startet für beide Kennzahlen in 2011 mit weiteren Datenerhebungen zu den Stichtagen 31. Dezember 2010 und 30. Juni 2011. Die Kennzahlen sind dann ab dem 1. Januar 2012 erstmalig gegenüber der Aufsicht zu melden. Letzte Feinadjustierungen sollen für die LCR spätestens bis Mitte 2013 und für die NSFR bis Mitte 2016 erfolgen. Verbindlich wird die LCR ab dem 1. Januar 2015, die NSR ab dem 1. Januar 2018.

Die Ergebnisse der Auswirkungsstudie zu den Kernbereichen von Basel III – Solvabilität, Leverage und Liquidität – haben gezeigt, dass durch die neuen Anforderungen ein erheblicher Kapital- und Fundingbedarf entsteht. Die Schließung dieser Lücken wird unter anderem spürbar negative Auswirkungen auf die Profitabilität der Institute und damit letztlich auf deren Geschäftsmodelle haben. Basel III wird somit zu einer zentralen Herausforderung für die Weiterentwicklung der Gesamtbanksteuerung.

Attraktivität einzelner Geschäftsfelder überprüfen

Den Ausgangspunkt bildet hierbei die Überprüfung des Strategie- und Planungsprozesses, um die Integration der regulatorischen Perspektive sicherzustellen. Die differenzierten Effekte von Basel III auf Gruppe-1 und Gruppe-2-Institute haben gezeigt, dass Basel III unterschiedliche Auswirkungen auf einzelne Geschäftsmodelle beziehungsweise Portfolios hat. Vor diesem Hintergrund ist die Attraktivität einzelner Geschäftsfelder und der Geschäftsfeldmix durch die Institute zu überprüfen. Auf dieser Basis sind dann konkrete Maßnahmen wie zum Beispiel RWAOptimierung, Thesaurierungsplanungen, zusätzliche Mittelaufnahmen am Kapitalmarkt oder aber der Auf/Abbau von Geschäftsfeldern abzuleiten.

Zu operationalisieren sind diese strategischen Vorgaben letztlich über konsistente Kapitalallokationsverfahren. Hier ist insbesondere darauf zu achten, dass der zunehmenden Bedeutung der regulatorischen und finanziellen Kapitaldimension Rechnung getragen wird. Kapitalallokation nach traditionellen Verfahren (zum Beispiel ausschließlich auf Basis von ökonomischem Kapital) wird den neuen Anforderungen dabei oftmals nicht mehr gerecht, da zunehmend die regulatorische Kapitaldimension zum Engpass wird und entsprechend adäquat zu berücksichtigen ist.

Eng verbunden hiermit ist die Überprüfung des strategischen Zielsystems. Ausgangspunkt sind dabei die Key Performance Indicators (KPIs) sowie die zwingend einzuhaltenden Nebenbedingungen (Constraints). In Bezug auf das entsprechende KPISet ist zu prüfen, ob vor dem Hintergrund der geänderten Rahmenbedingungen alle relevanten Kennzahlen, die zur Banksteuerung erforderlich sind, im Management Reporting berücksichtigt werden. Gerade regulatorische Zielgrößen werden derzeit noch häufig ausschließlich auf Gesamtbankbeziehungsweise Konzernebene gesteuert.

Herunterbrechen regulatorischer Kennzahlen

Die zu erwartende Erreichung kritischer Auslastungsgrade beispielsweise bei den Kapitalquoten erfordert zwingend ein Herunterbrechen der regulatorischen Kennzahlen auf Segmentund Portfolioebene, um Risikotreiber identifizieren und Steuerungsmaßnahmen ableiten zu können. Hierbei sind insbesondere bestehende Zielkonflikte im Rahmen einer holistischen, wertorientierten Steuerung transparent zu machen und auszutarieren. So ergeben sich etwa für die Leverage Ratio und die Liquidity Coverage Ratio gegenläufige Steuerungsimpulse: Während sich der Aufbau von Staatsanleihen im Finanzanlagenportfolio positiv auf die LCR auswirkt, setzt die risikounabhängige Leverage Ratio Anreize zum Abbau risikoarmer (und damit in der Regel renditearmer) Positionen.

Die dargestellten Änderungen sowie neuen Anforderungen an die Gesamtbanksteuerung zeigen deutlich, dass die Steuerungsrelevanz der regulatorischen Anforderungen unter Basel III noch einmal deutlich zunimmt. Damit ist zentraler Erfolgsfaktor bei der Umsetzung der neuen Vorgaben die konsistente Berücksichtigung des neuen regulatorischen Regimes in allen Steuerungsprozessen mit dem Zielbild eines integrierten Kapital, Risiko- und Liquiditätssituationmanagements.