Basel IV

Ein Großteil der aus Derivatgeschäften resultierenden Verluste der Finanzmarktkrise beruhten nicht auf tatsächlichen Ausfällen, deren Auswirkung durch die regulatorische Behandlung von Ausfallrisiko zumindest in Teilen abgefangen worden wäre, sondern auf einer Bonitätsverschlechterung einer Großzahl an Gegenparteien, durch welche die Marktwerte der Derivate erheblich reduziert wurden.

Das Baseler Komitee hat in letzter Zeit eine Vielzahl neuer regulatorischer Initiativen auf den Weg gebracht, welche gemeinhin unter dem Namen Basel IV zusammengefasst werden. In diesem Zusammenhang wurde neben der Anpassung der Exposureberechnung für Derivate auch ein neues Framework für die spezielle Behandlung von Kontrahentenrisiko durch das sogenannte Credit Valuation Adjustment (BCBS#325) veröffentlicht.

Während die Exposureberechnung mittels SA-CCR in Teil I dieser zweiteiligen Artikelreihe erläutert wird, beschäftigt sich der vorliegende Artikel mit dem neuen Framework für Credit Valuation Adjustment, dessen Auswirkungen, und möglichen Gegenmaßnahmen.

Credit valuation adjustment (CVA)

Die zentrale Herausforderung bei der Behandlung von Kontrahentenrisiko besteht in der Notwendigkeit, diesen Risikotyp einerseits unter Marktrisikoaspekten, andererseits unter Kreditrisikoaspekten zu betrachten. Eine Veränderung des Marktumfeldes hat offensichtliche Auswirkungen auf den Fair Value eines Derivats. Daneben besteht aber auch das Risiko, dass die Gegenpartei, mit der das Derivat abgeschlossen wurde, ihren Verpflichtungen nicht oder nicht vollständig nachkommen kann. Ebenso kann bereits eine Ratingverschlechterung der Gegenpartei zu Preisschwankungen in derivativen Kontrakten mit dieser Gegenpartei führen.

Credit valuation adjustment (CVA) ist die Einpreisung von Kontrahentenrisiko unter Berücksichtigung eben dieser parallel laufenden Aspekte. In der Welt von Basel II wurde ausschließlich der Kreditrisikoaspekt von Kontrahentenrisiko regulatorisch behandelt. Wie einleitend erwähnt entstand ein Großteil der auf Kontrahentenrisiko zurückzuführenden Verluste während der Finanzmarktkrise jedoch aus Veränderungen im Marktumfeld. Eine fundamentale Neuerung in Basel III war daher die Einführung einer zusätzlichen Eigenkapitalanforderung, basierend auf der Behandlung der CVA-Volatilität und damit des Marktrisikoaspektes von CVA.

Unter Basel III stehen Instituten drei Berechnungsmethoden für die Bestimmung ihres CVA-Aufschlags zur Verfügung: Eine vereinfachte Methode, welche in der Praxis faktisch nicht relevant ist, eine fortgeschrittene Interne-Modelle-Methode, welche nur von wenigen großen Instituten genutzt wird, und letztlich der sogenannte CVA-Standardansatz. Letzterer schreibt eine einfache, jedoch nichtlineare, portfolioübergreifende Formel zur Berechnung des CVA-Aufschlags aus Exposure, Restlaufzeit und Bonitätsstufe vor.

Im Rahmen der umfangreichen regulatorischen Neuerungen, welche mittlerweile unter dem Namen Basel IV zusammengefasst werden und welche die Ergebnisse zahlreicher Auswirkungsstudien (Basel III Monitoring) zu Basel III-Themen darstellen, wird auch die Erneuerung und Anpassung des CVA-Rahmenwerks diskutiert, die im Folgenden weiter ausgeführt werden soll.

CVA unter Basel IV

Im Juli 2015 veröffentlichte das Baseler Komitee ein erstes Konsultationspapier für eine Überarbeitung des CVA-Rahmenwerks nach Basel III. Hierfür wurden verschiedene Gründe angeführt.

Zunächst wurde im bisherigen Ansatz die Marktrisikokomponente von CVA nur unzureichend berücksichtigt. Durch eine perfekte Hedgingstrategie mittels Credit Default Swaps (also mit alleinigem Bezug zur Kreditrisikokomponente) wäre es grundsätzlich möglich, die CVA-Eigenkapitalunterlegung auf Null zu minimieren. Da jedoch die Marktrisikokomponente nach Einschätzung des Komitees der Haupttreiber der CVA-bedingten Verluste der Finanzmarktkrise war, verfehlte die bisherige Behandlung von CVA ihr erklärtes Ziel.

Konsequenterweise sind daher in den Basel III-Ansätzen auch keine Hedges anrechenbar, welche explizit auf Verringerung der Marktrisikokomponente abzielten. Dies führt zu einer Diskrepanz zwischen bankinterner CVA-Strategie und aufsichtlichen Vorgaben.

Schließlich soll eine Angleichung der Methoden zur Behandlung von Kontrahentenrisiko und sonstigen Marktrisiken, gemäß den Vorgaben des Fundamental Review of the Trading Book (FRTB), erreicht werden. Auch hier gilt als Leitfaden die Hervorhebung der Marktrisikokomponente von Kontrahentenrisiko.

Auch wenn ein zentraler Kritikpunkt an der regulatorischen Behandlung von CVA die Tatsache ist, dass viele Banken ihre Derivate nicht zum aktiven Handel halten und damit über die Marktrisikokomponente Risiko mit Eigenkapital unterlegen müssen, welches in ihrem Geschäftsmodell nicht, oder in deutlich geringerem Umfang als nach aufsichtlichen Annahmen, existiert, wurde das neue CVA-Rahmenwerk gemäß der oben genannten Aspekte entwickelt.

Genauer werden wiederum drei Ansätze vorgestellt. Der bisherige Standardansatz wird weiterentwickelt und umbenannt, in seiner neuen Erscheinungsform handelt es sich nun um den CVA-Basisansatz. Ein grundlegend neuer Ansatz wird vorgestellt, welcher nun den Namen CVA-Standardansatz trägt. Bisheriger Standardansatz und neuer Standardansatz sind also streng zu unterscheiden!

Ferner stellte das Baseler Komitee auch eine Weiterentwicklung des Interne-Modelle-Ansatzes vor, behielt sich jedoch vor, über eine generelle Abschaffung dieses Ansatzes zu beraten. Zum Zeitpunkt des Verfassens dieses Artikels (August 2016) ist die Abschaffung des internen Ansatzes geplant (BCBS #362). Aus diesem Grund sollen im Folgenden nur die beiden verbleibenden Ansätze, CVA-Basisansatz und CVA-Standardansatz, näher betrachtet werden.

Der CVA-Basisansatz nach BCBS #325

Die erste Veröffentlichung des Konsultationspapiers zur Überarbeitung des CVA-Rahmenwerks (BCBS #325) löste unter Banken Verwunderung aus, da die Auswirkungen nach Erstanalysen gravierend waren. Insbesondere der Wechsel von bisherigem CVA-Standardansatz zum neuen CVA-Basisansatz, obwohl auf den ersten Blick kaum unterschiedlich, resultierte in einem Anstieg der potentiellen Eigenkapitalanforderung um ein Vielfaches. So wurde auf der einen Seite die Ausnahmeregelung für Derivatgeschäfte mit Unternehmen aufgehoben, so dass eine prinzipielle Erhöhung der Grundgesamtheit stattfand. Auf der anderen Seite wurde eine Diskontierung des Exposurewertes zum aktuellen Barwert abgeschafft, so dass insbesondere für Derivate mit langen Restlaufzeiten eine empfindliche Exposureerhöhung zu beobachten war. Schließlich wurden die Risikogewichte teilweise mehr als verfünffacht.

Alle diese Effekte gemeinsam führten zu einem Anstieg der CVA-Eigenkapitalanforderung um mehr als das Fünfzehnfache. Mittlerweile wurden aber über Klarstellungen und Rekalibrierungen des ursprünglichen Papiers im Rahmen der QIS von Februar 2016 die Effekte relativiert. Die tatsächlichen Neuerungen im Basisansatz lassen sich daher wie folgt zusammenfassen.

- Marktrisikokomponente: Über die Einführung einer Marktrisikokomponente wird eine Mindest-Kapitalanforderung etabliert, welche nicht durch Hedgingstrategien minimierbar ist.

- Grundgesamtheit: Generell sind auch unter BCBS #325 nur OTC-Derivate von einem CVA-Eigenkapitalaufschlag betroffen und Geschäfte mit einer qualifizierten zentralen Gegenpartei sind von diesem Aufschlag befreit. Repo-Geschäfte sind künftig verpflichtend zu berücksichtigen, sofern sie zum Fair Value bilanziert werden. Das Papier lässt offen, ob die Wesentlichkeitsgrenze für Geschäfte mit Unternehmen weiter bestehen bleibt. Sollten künftig auch Derivate mit Unternehmen unterhalb dieser Schwelle mit Eigenkapital für CVA unterlegt werden müssen, stiege die Gesamt-Eigenkapitalanforderung zwangsläufig an.

- Rekalibrierung der Risikogewichte: Die Risikogewichte wurden rekalibriert und werden künftig nur aus Investment-Grade-Status und Geschäftssektor abgeleitet. Die Rekalibrierung beinhaltet aber auch eine teilweise signifikante Erhöhung (bis zu einer Verdreifachung) der Gewichte.

- Verwendung von Proxy-Hedges: Die zulässigen Hedge-Instrumente zur Minderung der Kreditrisikokomponente werden um sogenannte Proxy-Hedges erweitert, um bankinterne Risikostrategien besser abzubilden.

- Alpha-Faktor: Die Exposurewerte zur Bestimmung des CVA-Aufschlags werden prinzipiell durch einen Faktor Alpha geteilt. Der Wert dieses Faktors ist gleichlaufend mit dem gleichnamigen Faktor des SA-CCR. Somit wird für die CVA-Rechnung nicht der EAD eines Derivats zugrunde gelegt, sondern vielmehr der EEPE (Expected Effective Potential Exposure). Der aktuelle Wert dieses Faktors beträgt 1,4.

- Diskontierung des EAD: Nach Basel-III-Methodik wird der der CVA-Rechnung zugrunde liegende EAD zunächst noch diskontiert mit einem vorgeschriebenen laufzeitabhängigen Diskontfaktor. Das Konsultationspapier erwähnt diesen Faktor nicht, jedoch durfte ein solcher Faktor in der QIS zum Thema verwendet werden. Ein Wegfall würde einen starken Anstieg des Exposures und damit des CVA-Aufschlags bewirken.

Das Grundprinzip des bisherigen Standardansatzes, den CVA-Aufschlag alleine aus Exposurewerten, Restlaufzeit und Risikogewichten portfolioübergreifend zu ermitteln, bleibt im neuen Basisansatz weiter bestehen. Aus technischer Sicht beschreibt der Ansatz die Bestimmung des sogenannten Expected Shortfalls des Derivateportfolios zu einem Konfidenzintervall von 97,5% aus gewissen vorgeschriebenen Modellannahmen für die möglichen Verluste der Einzelpositionen.

Der CVA-Standardansatz nach BCBS #325

Als Alternative zum CVA-Basisansatz schlägt das Komitee einen Ansatz vor, welcher an der Methodik des FRTB orientiert ist. Hintergrund ist hier die eingangs bereits erwähnte Abhängigkeit des Kontrahentenrisikos von Marktkomponenten, welches eine Vereinheitlichung der Marktrisikomethoden mit den Methoden zur Behandlung von Kontrahentenrisiko nahelegt.

Das zentrale Kennzeichen des Marktrisikostandardansatzes nach FRTB sind die sogenannten Sensitivitäten. Diese können als Maß für die Empfindlichkeit des Werts eines Instruments gegenüber Schwankungen des primären Risikofaktors gesehen werden. Für eine Option zum Kauf einer bestimmten Ware wäre dies etwa der Preis der zugrunde liegenden Ware, in anderen Fällen könnte es sich um Wechselkurse oder Zinskurven handeln.

Der CVA-Standardansatz beruht auf der Berechnung von Sensitivitäten im CVA selbst. Hierbei sei erwähnt, dass der CVA einer Position durch den Unterschied zwischen dem risikofreien Preis und dem mit Kontrahentenrisiko behafteten Preis dieser Position gegeben ist. Es ergibt also Sinn, die Änderung dieser Größe bei Schwankung verschiedener Inputparameter, wie z.B. Credit Spread der Gegenpartei oder Wechselkurs, quantifizieren zu wollen.

Der CVA-Standardansatz schreibt nun verschiedene Risikofaktoren vor, für welche die CVA-Sensivitäten berechnet werden sollen: Zinskurven, Wechselkurse, Credit Spreads, Aktienkurse und Warenpreise. Man beachte hierbei wiederum das Zusammenspiel der verschiedenen Marktrisikofaktoren mit den Credit Spreads der Gegenparteien als Kreditrisikofaktoren.

Die Sensitivitäten übernehmen im weiteren Verlauf die Rolle des Exposures im CVA-Basisansatz. Sie werden in verschiedene Buckets eingeteilt, mit Risikogewichten versehen und auf verschiedenen Ebenen aggregiert. Das Modell kann dabei in ähnlicher Weise interpretiert werden wie im CVA-Basisansatz: Der potentielle Verlust des Portfolios wird an den Sensitivitäten anstelle des Exposures gemessen und auf dieser Basis der Expected Shortfall des Gesamtportfolios gemessen, wobei die aufsichtlich vorgegebenen Risikogewichte für die Kalibrierung der Volatilität, also der Schwankungsunsicherheit der einzelnen Positionen, verantwortlich sind.

CVA-Basisansatz und CVA-Standardansatz unterscheiden sich aus modelltechnischer Sicht also nicht wesentlich. In der Praxis sind die Unterschiede jedoch erheblich. Während die Exposurewerte einfach zu bestimmen und ohnehin im Datenhaushalt vorhanden sind, muss zur Bestimmung der CVA-Sensitivitäten eine erhebliche Rechenmaschinerie angeworfen werden. Viele Banken werden aktuell die für die Berechnung benötigten Daten nicht ohne Weiteres zur Verfügung stellen können.

Quantitative Auswirkungen

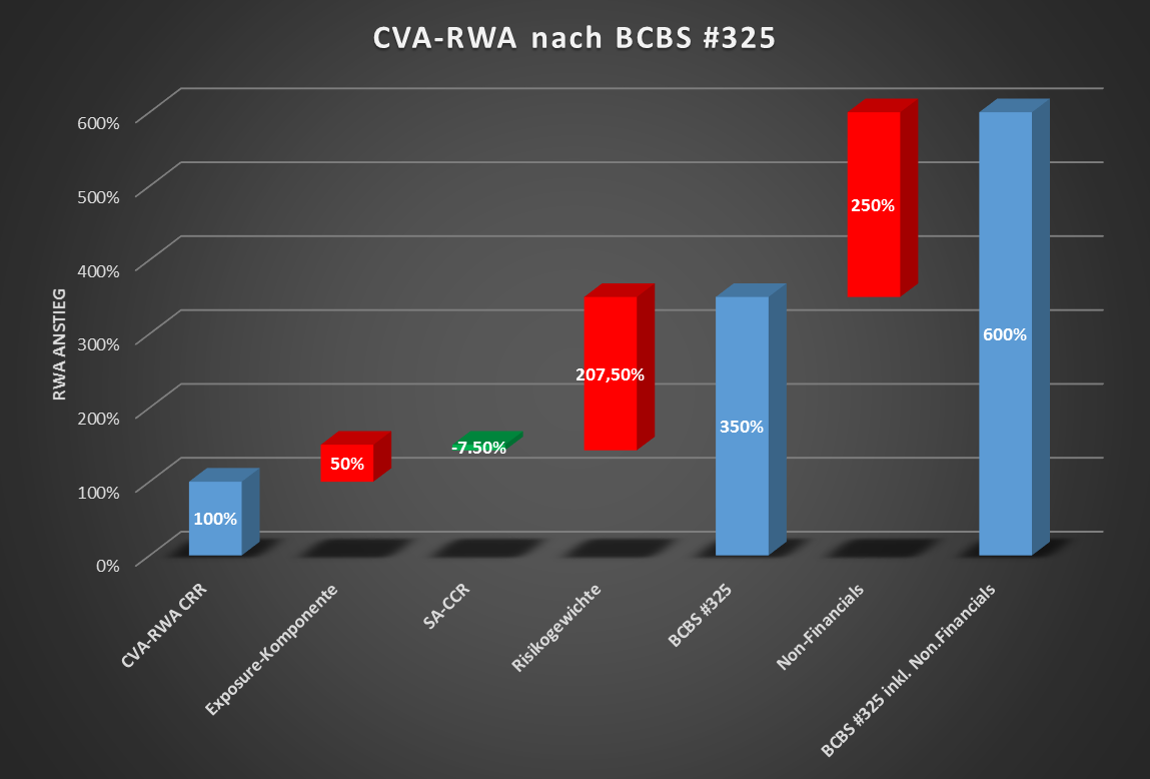

In diesem Abschnitt soll die Auswirkung des neuen CVA-Frameworks im Vergleich zum CVA-Standardansatz nach Basel III quantifiziert werden. Der Fokus liegt dabei auf dem Vergleich mit dem vorgeschlagenen neuen CVA-Basisansatz. zeb hat Modellrechnungen, basierend auf Annahmen für ein im Bankendurchschnitt repräsentatives Derivateportfolio durchgeführt. Im Ergebnis konnten signifikante Auswirkungen auf den CVA-Eigenkapitalaufschlag beobachtet werden. Grundannahmen waren hier, dass Repo-Geschäfte nicht zu berücksichtigen sind und keine Mitigation durch Hedgegeschäfte stattfindet. Unter diesen Prämissen ist der RWA-Anstieg durch BCBS #325 sukzessive auf verschiedene Effekte zurückzuführen:

- Ergänzung der CVA-Formel um die Exposure-Komponente zwecks Berücksichtigung der Marktpreisrisikokomponente von Kontrahentenrisiko erhöht den CVA-Grundwert per se um 50%

- Verwendung des Exposurewertes nach SA-CCR verringert die CVA-RWA geringfügig. Dies ist zu erklären mit der Nicht-Berücksichtigung des Alpha-Faktors, welcher in SA-CCR das Derivate-Exposure um 40% erhöht, in der CVA-Rechnung aber nicht zum Tragen kommt.

- Verwendung der neuen Segmentierung und der neuen Risikogewichte erhöht die CVA-RWA nochmals signifikant auf mehr als das Dreifache des Ausgangswertes.

- Sollte die Ausnahmeregelung für Non-Financials abgeschafft werden, so ergibt diese Erhöhung der Grundgesamtheit eine weitere empfindliche Erhöhung.

Die Auswirkungen sind in Abbildung 1 nochmals im Detail dargestellt.

Im Standardansatz scheint die Auswirkung nicht ganz so gravierend, jedoch muss auch hier mit einem starken Anstieg des CVA-Aufschlags gerechnet werden. Lediglich in einem Modellszenario mit optimaler Hedgingstrategie und unter Annahme der Nichtrelevanz von Non-Financials konnte der Aufschlag im Standardansatz ungefähr auf Basel-III-Niveau gehalten werden.

Die Auswirkungen erscheinen plausibel angesichts der kommunizierten Intention des Komitees. Mit Inkrafttreten von EMIR soll der Markt für ungeclearte OTC-Derivate stark reduziert werden, weiterhin bestehende nicht geclearte OTC-Kontrakte sollen weniger lohnenswert werden. Dies wird durch die entsprechende Kalibrierung der CVA-Ansätze und die resultierende erhebliche Eigenkapitalanforderung erreicht.

Gegenmaßnahmen

Eine Erhöhung des CVA-Aufschlags für ein bestehendes Portfolio erscheint nach verschiedenen Proberechnungen und Analysen also unumgänglich und entspricht der Intention des Gesetzgebers. Eine Reduktion kann einerseits durch Verringerung der Exposurewerte mittels der im Artikel über SA-CCR beschriebenen Maßnahmen erreicht werden. Aufsetzend auf fixierten Exposurewerten können andererseits zielführende Maßnahmen zur Reduktion in die folgenden Kategorien aufgeteilt werden.

- Hedging: Durch Entwicklung bzw. Verbesserung von Hedgestrategien für CVA-Risiken kann sowohl im Basis- als auch im Standardansatz der CVA-Aufschlag deutlich gesenkt werden (in Proberechnung konnte dieser in realistischen Szenarien mehr als halbiert werden). Dies setzt die Existenz einer entsprechenden Abteilung in der Bank voraus, die aktiv das Hedging überwacht und steuert. Diese Option ist weit weniger attraktiv, wenn entsprechende Strukturen erst neu geschaffen werden müssen.

- Zentrales Clearing: Die von der Bankenaufsicht intendierte Maßnahme ist eine Änderung der Portfoliostruktur hin zu überwiegend zentral geclearten OTC-Derivaten. Mit EMIR tritt ohnehin die Clearingpflicht für standardisierte Produkte in Kraft, Banken sollten daher genau beobachten, ob künftig einzugehende nicht-clearingfähige Geschäfte angesichts der neuen Anforderungen rentabel sein werden. Das bestehende Portfolio nicht-clearingfähiger Positionen sollte sukzessive abgebaut werden, um so den CVA-Aufschlag nachhaltig zu verringern.

- Lobbyarbeit: Aktuell befindet sich das neue CVA-Framework noch in der Konsultationsphase und gewisse Eckpunkte sind noch aktiv beeinflussbar. So wäre eine weitere Reduktion der Risikogewichte in beiden Ansätzen denkbar, im Basisansatz eine geringere Gewichtung der Exposurekomponente. In jedem Fall ist anzustreben, die Clearingschwelle für Non-Financial Counterparties aufrecht zu erhalten bzw. die ebenfalls diskutierte Behandlung über SREP der direkten Kapitalunterlegung über die Säule 1 im CVA-Framework vorzuziehen.

Fazit

In Summe ist zu bemerken, dass das neue CVA-Framework in seiner aktuellen Form eine empfindliche Mehrbelastung des Eigenkapitals meldepflichtiger Institute bedeuten wird. Insbesondere Institute mit größerem Derivateportfolio sollten deswegen über Auswirkungsanalysen frühzeitig Handlungsspielräume in ihrer spezifischen Portfoliostruktur identifizieren und strategische Maßnahmen ableiten. Bei der Konzeption dieser Maßnahmen sollten auch generelle Überlegungen im Zusammenhang mit der veränderten Derivate-Exposureermittlung durch SA-CCR eingebunden werden.