Einführung Fallbeispiel Negativzinsumfeld

Zu den innerhalb der Banken im Zusammenhang mit negativen Zinsen vielfach diskutierten Fragen gehört diejenige nach deren Verrechnung in die Kundengeschäfte hinein: Sollten und können Kunden mit negativen Zinsen belastet werden? Während zwischen den Banken eine entsprechende Weitergabe stattfindet und für Institutionelle und Corporates zumindest von einigen Häusern bereits negative Zinsen verrechnet werden, besteht aktuell noch keine Bereitschaft, diese Konsequenz auch ohne Einschränkungen für Retailkunden zu ziehen. Zu gross ist dabei die Sorge vor möglichen Reputationsschäden. Negative Zinsen für Spareinlagen scheinen vorerst tabu zu sein.

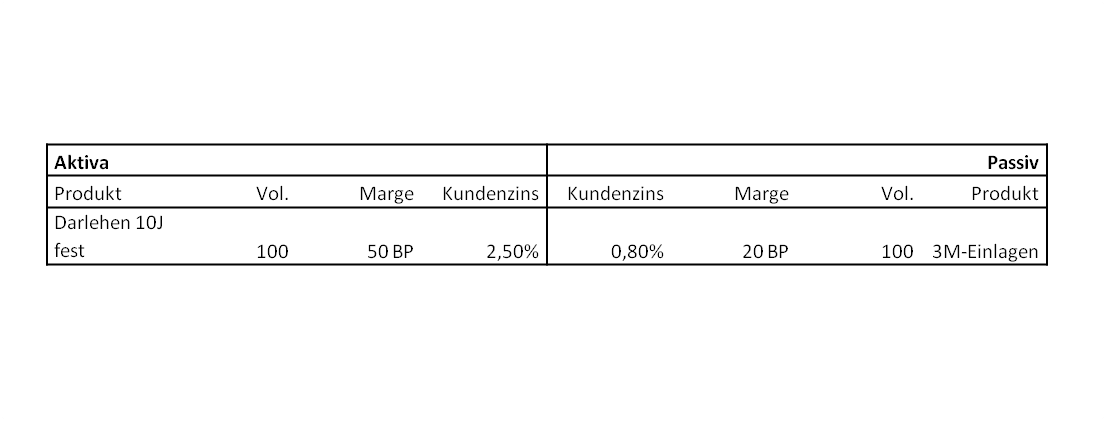

Die Entscheidung, negative Zinsen nicht an Kunden zu verrechnen, besitzt jedoch einen ggf. nicht zu vernachlässigenden Einfluss auf das Zinsänderungsrisiko einer Bank, wie im Folgenden anhand eines Beispiels gezeigt werden soll. In Abbildung 1 ist die Bilanz der Beispielbank dargestellt. Einem 10-jährigen Festzinsdarlehen stehen dabei kurzfristige 3M-Termingelder gegenüber. Es wird angenommen, die Bank befindet sich in einem normalen Zinsumfeld, in dem die Kurve positiv ist. Der Marktzins für 10-jährige Laufzeit beträgt 2 Prozent bzw. derjenige für drei Monate 1 Prozent. Für die Beispielbank werden in den Vertriebsbereichen die in Abbildung 1 angegeben Margen von 50 bzw. 20 Basispunkten angenommen.

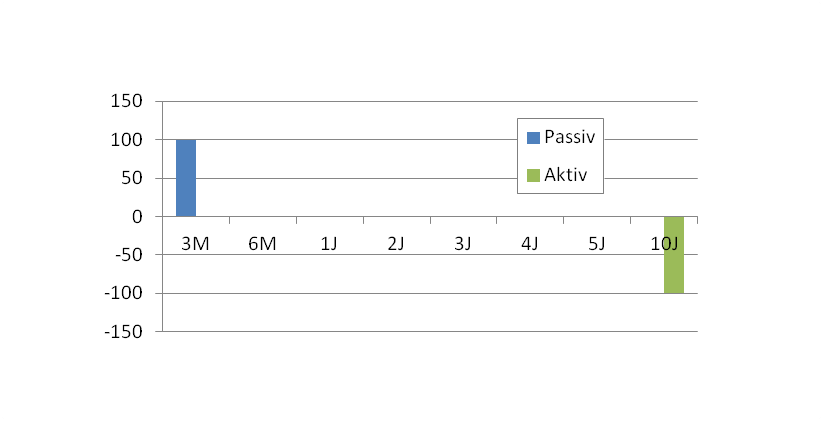

Das Zinsänderungsrisiko wird in ALM verbucht, sodass der Markt von diesem Risiko freigestellt ist. Es erscheint als Laufzeitgap in der Zinsbindungsbilanz wie in Abbildung 2 dargestellt.

Das Risiko resultiert aus der Laufzeitinkongruenz in der Zinsanpassung, d.h. der Differenz von 10-jähriger Aktivlaufzeit und dreimonatiger Passivlaufzeit. Im Beispiel lässt sich dieses durch einen Payer-Swap absichern. Dessen Spread gemäss aktueller Zinskurve beträgt 100 Basispunkte (10J 2% minus 3M 1%).

Nimmt man nun an, dass Treasury das Zinsrisiko sofort absichert, so haben Zinsänderungen keinen Einfluss mehr auf das Zinsergebnis der einzelnen Segmente, d.h. Aktiv, Passiv und Treasury. Änderungen im 3M-Libor werden an die Passivseite verrechnet, die wiederum den neuen 3M-Liborsatz unter Abschlag der eigenen Marge an den Kunden weitergibt. Für die Aktivseite ist die Zinsänderung unerheblich, und das Treasury-Zinsergebnis besteht aus dem Spread des Payer-Swaps.

Interne Ergebniswirkung bei fehlender Kundenzinsanpassung

Nehmen wir nun an, der 3M-Libor wird negativ und die Bank entscheidet, diesen nicht an den Kunden zu verrechnen. Stattdessen wird der Kundenzinssatz auf Null begrenzt. Welchen Einfluss hat dies auf die Bank und das Ergebnis der Segmente? Der Aktivbereich ist von der Zinsänderung nicht betroffen, d.h. sein Zinsergebnis bleibt unverändert. Um die Ergebniswirkung für die Passivseite und Treasury zu verstehen, ist die interne Verrechnung festzulegen. Dabei sind grundsätzlich zwei Möglichkeiten denkbar.

Zum einen kann Treasury den negativen 3M-Libor an die Passivseite weitergeben. Dadurch wäre das Zinsergebnis von Treasury von der Zinsänderung ebenfalls nicht beeinflusst. Auf der Passivseite entstünde jedoch ein negatives Zinsergebnis. Denn der Marktbereich verliert nicht nur seine ursprüngliche Marge von 20 Basispunkten, sondern zahlt darüber hinaus den nun (negativen!) Zinssatz über die interne Verrechnung an Treasury. Fällt der 3M-Libor weiter, so belastet dieses Zinsrisiko ausschliesslich die Marktseite. Entgegen der ursprünglichen, zum Zeitpunkt des Geschäftsabschlusses gemachten Annahme wäre der Marktbereich Passiv damit nicht bzw. nicht mehr gegen das Zinsänderungsrisiko abgesichert.

Da die Marktbereiche jedoch gemäss der Marktzinsmethode von Zinsänderungsrisiken durch Treasury freigestellt werden sollen, besteht eine zweite Möglichkeit der internen Verrechnung darin, dass Treasury dem Marktbereich Passiv dessen ursprünglich eingeplante Marge von 20 Basispunkten zahlt. Dadurch wäre die Zinsergebniswirkung dieses Marktbereichs von den Negativzinsen unbeeinflusst. Die Kosten fallen nun jedoch in Treasury an. Über den Payer-Swap zahlt Treasury den (negativen) 3M-Libor und bekommt 100 Basispunkte Spread. Da der 3M-Libor jedoch nicht an die Marktseite weiterverrechnet wird, entsteht in Treasury eine negative Zinsergebniswirkung. Obwohl Treasury das Zinsrisiko ursprünglich mit Hilfe des Payer-Swaps abgesichert hatte, entstehen ihm nun Zinsänderungsrisiken. Auch in diesem Fall kann von Absicherung keine Rede sein.

Die bisherigen Überlegungen lassen sich damit wie folgt zusammenfassen: (1) Unabhängig von der internen Verrechnung trifft die Bank ein Zinsschaden; (2) wird der Zinsschaden auf der Marktseite verrechnet, so ist diese nicht mehr frei von Zinsänderungsrisiken; und (3) die ursprüngliche Absicherung des Zinsänderungsrisikos über einen Payer-Swap versagt. Das Zinsänderungsrisiko der Bank ist nicht, oder nur unvollständig, abgesichert.

Einfluss fehlender Kundenzinsanpassung auf ALM-Strategie

Die Ursache für die beschriebene Problematik liegt darin, dass mit der Annahme, der Kundenzins könne nicht negativ sein, die 3M-Einlagen eine implizite Zinsabsicherungsoption enthalten. Dabei handelt es sich der Form nach um eine Floor-Option, zu der die Bank eine Short-Position eingegangen ist. Kundeneinlagen sind damit gegen negative Zinsen abgesichert, d.h. die Bank verkauft dem Kunden die Option, den Kundenzinssatz nicht unter ein bestimmtes Niveau fallen zu lassen.

Der Wert einer solchen impliziten Option wurde jedoch in der Vergangenheit weder dem Kunden in Rechnung gestellt, noch in der internen Verrechnung zwischen Treasury und Marktbereichen berücksichtigt. Sollten nun aber die Marktbereiche vom Zinsänderungsrisiko freigestellt werden, so wären die Optionen intern auch marktgerecht zu preisen und zu verrechnen.

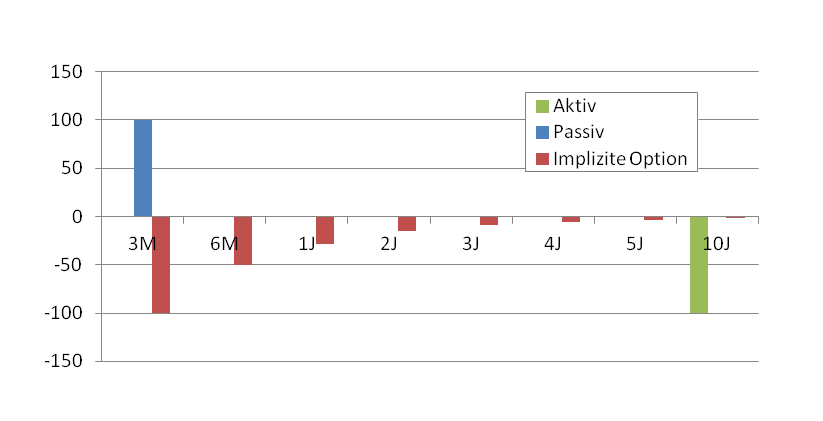

Neben der internen Verrechnung sind jedoch auch die Instrumente zur Steuerung des Zinsänderungsrisikos in Treasury anzupassen. Das obige Beispiel hat deutlich gemacht, dass eine „naive“ Zinsbindungsbilanz, in der jeweils nur die Aktiv- und Passivpositionen dargestellt werden, das tatsächliche Zinsänderungsrisiko nicht korrekt widergibt. Eine effektive Zinsabsicherungsstrategie kann darauf nicht aufgebaut werden, denn dazu wäre die implizite Option im Einlagengeschäft zu berücksichtigen.[1] Die Zinsbindungsbilanz kann jedoch so angepasst werden, dass der Einfluss der impliziten Option in den Kundengeldern anschaulich wird. Wie sähe das im obigen Beispiel aus?

Das Zinsanpassungsverhalten der Kundengelder wird durch den 3M-Libor falsch beschrieben. Tatsächlich entspricht die Passivseite der Beispielbank einem Portfolio bestehend aus einer Short-Position von 100 im 3M-Libor und einer Short-Position von 100 auf eine Floor-Option auf den 3M-Libor mit einem Floor von Null. Um die Analyse zu vereinfachen, sei zusätzlich angenommen, dass die Floor-Position eine Laufzeit von 10 Jahren besitzt, d.h. über eine Laufzeit von 10 Jahren wird der 3M-Libor für den Kunden jeweils nach unten auf Null begrenzt. In der Zinsbindungsbilanz erfolgt die Abbildung der Option über deren Deltaäquivalent.[2] Daraus ergibt sich die in Abbildung 3 beispielhaft dargestellte erweiterte Zinsbindungsbilanz.

Aus Abbildung 3 wird unmittelbar ersichtlich, dass die Floor-Option zu einem anderen Zinsrisikoprofil führt als die ausschliessliche Betrachtung der beiden Bilanzpositionen suggeriert. Insbesondere verschwindet das Zinsänderungsrisiko auf der Passivseite, denn die Kombination aus Kundeneinlage und Short-Position in einer Floor-Option, die tief im Geld ist, neutralisiert deren Zinsrisiko. Da nun die Beispielbank über einen Payer-Swap den 10-Jahres-Festsatz auf den 3M-Libor gedreht hat, fehlt ihr der Ausgleich über den 3M-Libor auf der Passivseite. Änderungen im 3M-Libor bleiben damit als Risiko in der Bank erhalten. Gleichzeitig setzt sich dieser Effekt der Floor-Option über die Zeit fort, wenn auch in jeweils abgeschwächter Form.[3] Der ursprüngliche Hedge über den Payer-Swap ist nicht mehr effektiv. Es lässt sich darüber hinaus zudem verallgemeinert zeigen (hier nicht formal hergeleitet), dass es im beschriebenen Fall keine effektive Hedgestrategie gibt, die sich nur aus Standard-Zinsswaps zusammensetzt. Eine Bank müsste in einer solchen Situation auf alternative Hedginginstrumente (bspw. Futures) zurückgreifen.

Fazit

Zusammenfassend lässt sich also festhalten, dass (1) die interne Verrechnung zwischen Marktbereichen und Treasury vorhandene implizite Zinsoptionen in den Produkten zu berücksichtigen hat, sollte der Vertrieb vom Zinsänderungsrisiko freizustellen sein; dass (2) den impliziten Optionen auch in der Steuerung der Zinsänderungsrisiken, d.h. insbesondere in der ALM-Strategie, sorgfältig Rechnung zu tragen ist; und (3) in der aktuellen Zinssituation mit negativen Zinsen ein Hedging über Standard-Zinsswaps ineffektiv ist.

[1] Floor-Optionen werden typischerweise über Euro-CHF-Futures abgesichert. Das Sicherungsgeschäft wird dabei aus dem Verhältnis der Preisänderung für bspw. 1 Basispunkt im Floor und der entsprechenden Preisveränderung für einen laufzeitkongruenten Euro-Future bestimmt. Das Ergebnis ist ein Delta-Hedge der Floor-Option.

[2] Das Deltaäquivalent übersetzt die Zinssensitivität einer Option in das Volumen eines Bonds mit gleicher Laufzeit und identischer Zinssensitivität. Im Beispiel wird dazu angenommen, dass die Option tief im Geld ist, d.h. Delta also 1. In die Bewertung der Floor-Option fliessen die 3M-Forward-Rates ein. Dadurch entsteht eine Zinssensitivität über die gesamte Zinskurve hinweg.

[3] Das genaue Profil hängt dabei von der jeweils aktuellen Marktzinskurve, der Volatilität der Forward-Rates, der Laufzeit des Floors sowie dessen Moneyness ab. In diesem Sinne stellt Abbildung 3 den beschriebenen Effekt nur schematisch dar.