Was sind mögliche mittelfristige Zinsszenarien?

Nachdem die COVID-19-Pandemie die gesamte Weltwirtschaft im Jahr 2020 in Geiselhaft genommen hatte, sollte 2021 eigentlich der Startpunkt für einen breiten globalen Wiederaufschwung sein. Doch es kam anders. Der russische Angriffskrieg auf die Ukraine im März 2022 ließ – insbesondere in Europa – die Energiepreise dramatisch ansteigen und verschlimmerte die schon länger andauernden weltweiten Lieferkettenprobleme.

Explodierende Verbraucherpreise zwingen Notenbanken zu Leitzinssteigerungen

Die Folge war eine globale Inflationsrate von 8,7 % in 2022. In Deutschland rechnete man kurzzeitig mit einer Teuerungsrate von 7,9 %, was die höchste Inflation seit Einführung der D-Mark bedeutet hätte. Erst eine Anpassung der Berechnung durch das Statistische Bundesamt führte zum schlussendlichen Wert von 6,9 % – immerhin die höchste Inflation seit der Ölkrise Anfang der 1970er-Jahre.

Die rasant gestiegene Inflation zwang die Notenbanken weltweit zum Handeln und mündete in einen nicht minder rapiden Leitzinsanstieg, mit dem Ziel, die Nachfrage und damit den Preisdruck zu drosseln. Sowohl hinsichtlich des Tempos als auch der Synchronisierung waren die Zinssteigerungen außergewöhnlich.

So erhöhten beispielsweise die Europäische Zentralbank (EZB) und die US-amerikanische Notenbank (FED) den Leitzins innerhalb von nur etwa einem Jahr um 375 BP bzw. 500 BP. Dabei ist wichtig zu beachten, dass die EZB lange an ihrer ursprünglichen, sehr lockeren Geldpolitik festhielt. Während in den USA die Leitzinsen bereits am 16. März 2022 erstmals erhöht wurden, reagierte die EZB erst rund vier Monate später, am 21. Juli 2022, auf die sprunghaft gestiegenen Inflationserwartungen.

Inverse Zinsspreads kündigen einen Konjunktureinbruch an

Die Kapitalmarktzinsen stiegen jedoch nicht im gleichen Maße wie die Geldmarktzinsen. Stattdessen kam es zu einer Invertierung der Zinsstrukturkurve, was bedeutet, dass das kurze Ende der Zinsstruktur das lange Ende übertrifft. So ist beispielsweise der Zinsspread zehn- und zweijähriger deutscher Staatsanleihen seit November 2022 negativ, der für US-Staatsanleihen bereits seit Juli 2022.

Eine inverse Zinsstruktur wird im Allgemeinen als Indikator für eine aufkommende Rezession gewertet. Im Vergleich bringen niedrige langfristige Zinsen die Erwartung von in der Zukunft sinkenden Leitzinsen zum Ausdruck – ein typischer geldpolitischer Kurs im Zuge eines Abschwungs. In Anbetracht dieser düsteren Erwartung sind die aktuell prognostizierten sinkenden, aber trotzdem positiven Wachstumsraten in Westeuropa in den kommenden Jahren (2023: 0,4 %, 2024: 1,2 %) noch durchaus optimistisch.

Zwei Zinsszenarien beschreiben die aktuelle Unsicherheit

Wir unterscheiden zwei mögliche Szenarien für den mittelfristigen Verlauf der Zinsstrukturkurve. Das „back on track“-Szenario beschreibt die Rückkehr zu einer normalen, steil verlaufenden Zinsstruktur mit Langfristzinsen, die die kurzfristigen Zinsen übertreffen. Das „inverted for longer“-Szenario beinhaltet dagegen eine auch mittelfristig fortgesetzt inverse Zinsstruktur.

Eine normalisierte, steile Zinsstrukturkurve ist insbesondere dann zu erwarten, wenn der prognostizierte Konjunktureinbruch möglichst milde und schnell vorüberzieht, gefolgt von einem raschen und florierenden Aufschwung. Ebenfalls dafürsprechen würde ein rasches Absinken der Inflation, was Leitzinssenkungen ermöglichen und damit wohl die kurzfristigen unter die langfristigen Zinssätze drücken würde. Auf dieses Szenario deutet beispielsweise die zuletzt verbesserte Lieferkettensituation hin.

Eine weiterhin inverse Zinsstrukturkurve ist denkbar im Falle eines stagnierenden BIP bzw. einer erwarteten, aber zeitlich aufgeschobenen Rezession. Vor allem anhaltend hohe Inflationsraten würden das „inverted for longer“-Szenario wahrscheinlicher machen. Die Notenbanken wären in diesem Fall weiter zu einer restriktiven Geldpolitik gezwungen, was das kurze Ende der Zinsstruktur hochhalten würde. Der zeitlich verzögerte rezessive Effekt der hohen Zentralbankzinsen dämpft die konjunkturellen Perspektiven und macht daher das Szenario einer anhaltend inversen Zinsstrukturkurve wahrscheinlicher.

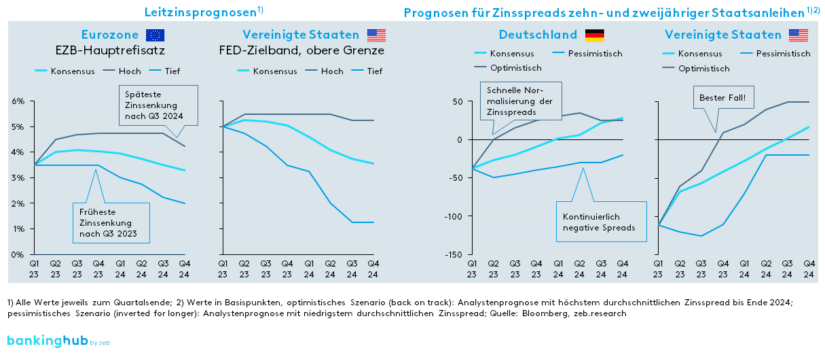

Mittelfristig erwartete Leitzinsen und Zinsspreads

Ein Blick auf aktuelle Analystenprognosen verdeutlicht die derzeit hohe volkswirtschaftliche Unsicherheit. Konsensprognosen rechnen für praktisch alle Währungsräume mit Leitzinssenkungen nicht vor Ende 2023. Für den Euroraum wird ausgehend vom Ende des ersten Quartals 2023 eine Leitzinssteigerung um 50 BP erwartet. Eine erhebliche Bandbreite besteht zwischen der höchsten und der niedrigsten Schätzung. Denkbar sind sowohl sinkende Leitzinsen (begünstigen das „back on track“-Szenario) als auch höhere Leitzinsen (begünstigen das „inverted for longer“-Szenario). Auch in zeitlicher Hinsicht klaffen die Prognosen deutlich auseinander. So beträgt die Spanne für den frühesten und den spätesten Leitzinsrückgang für die Eurozone zwölf Monate. Für die USA sind diese Diskrepanzen sogar noch größer.

Im Einklang mit den Leitzinsprognosen ist auch die Bandbreite der Prognosen hinsichtlich der Zinsspreads für zehn- und zweijährige Staatsanleihen groß. Sowohl für Deutschland als auch die USA rechnet die jeweils pessimistischste Prognose mit einem negativen Spread noch bis Ende 2024. Dagegen erwartet die jeweils optimistischste Prognose bereits ab 2023 einen positiven Spread.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Welche Konsequenzen ergeben sich für europäische Banken?

Die große Diskrepanz zwischen den derzeitigen Zinsprognosen in Kombination mit der hohen makroökonomischen Ungewissheit macht eine Vorhersage sehr schwierig. Stattdessen lautet die aktuelle Botschaft an europäische Banken, sich für beide Zinsszenarien zu wappnen und keines kategorisch auszuschließen.

Zinsszenarien haben unterschiedliche Konsequenzen für GuV-Positionen europäischer Banken

Im „back on track“-Szenario würden die damit verbundenen Leitzinssenkungen die Kredit- und Einlagenmargen belasten. Trotzdem profitiert das Zinsergebnis insgesamt, da die normalisierte Zinsstruktur wieder einen positiven Beitrag aus der Fristentransformation erwarten lässt und die Kreditnachfrage ebenfalls anziehen würde. Gleichzeitig würden die Kreditausfallrisiken im Zuge des Zinsrückgangs sinken. Außerdem reduziert die in diesem Szenario fallende Inflation den Kostendruck, dem die Banken aktuell ausgesetzt sind, zumindest etwas. Für das Nichtzinsergebnis lässt sich dagegen in keinem Szenario ein eindeutiger Zusammenhang herstellen. Insgesamt wäre der „back on track“-Fall also eine positive Nachricht für das Betriebsergebnis von Banken.

Im „inverted for longer“-Szenario würden anhaltend hohe Leitzinsen den Margen der Banken zwar zugutekommen, das Zinsergebnis würde insgesamt jedoch trotzdem darunter leiden, da mit einem weiterhin negativen Beitrag aus der Fristentransformation und einer sinkenden Kreditnachfrage zu rechnen ist. Eine zusätzliche Belastung für das Betriebsergebnis stellt der kontinuierlich hohe Kostendruck im Zuge der mit dem Szenario verbundenen hohen Inflation dar. Außerdem würde das steigende Kreditausfallrisiko den Banken zusetzen, sodass das Betriebsergebnis aufgrund mehrerer heterogener Belastungen insgesamt deutlich unter Druck stünde.

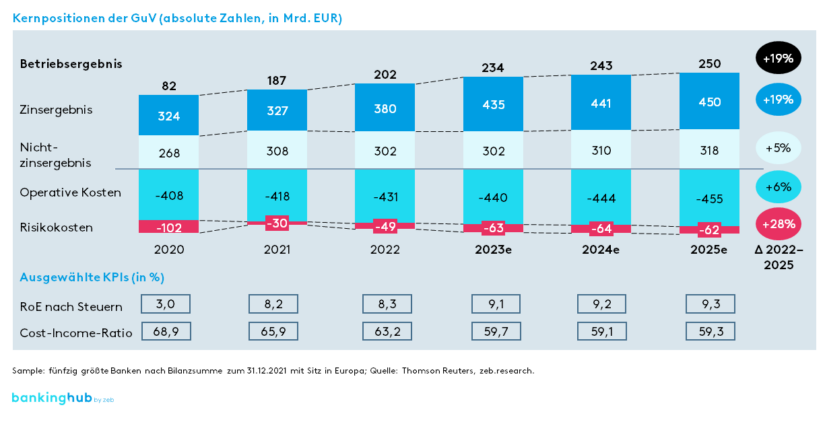

Analyst:innen erwarten eine positive Entwicklung europäischer Top-50-Banken in den nächsten Jahren

Die aktuellen Analystenprognosen für Kernpositionen der GuV-Rechnung europäischer Top-50-Banken spiegeln die mit dem Zinsanstieg verbundene positive Grundstimmung wider. Erwartet werden ein Anstieg des Zinsergebnisses (+19 % von 2022 bis 2025) und eine Normalisierung der Risikokosten (+28 %). Die Analyst:innen rechnen damit, dass Banken in der Lage sein werden, die Auswirkungen der Inflation auf ihre Kosten abzufedern (Betriebsergebnis +19 %). Das Kernproblem ist jedoch, dass eine Verschlechterung des Zins- und Konjunkturumfelds den Banken massive Probleme bereiten würde. Trotz insgesamt optimistischer Perspektiven ist daher ein kritischer Blick auf die möglichen Zukunftsszenarien nötig.

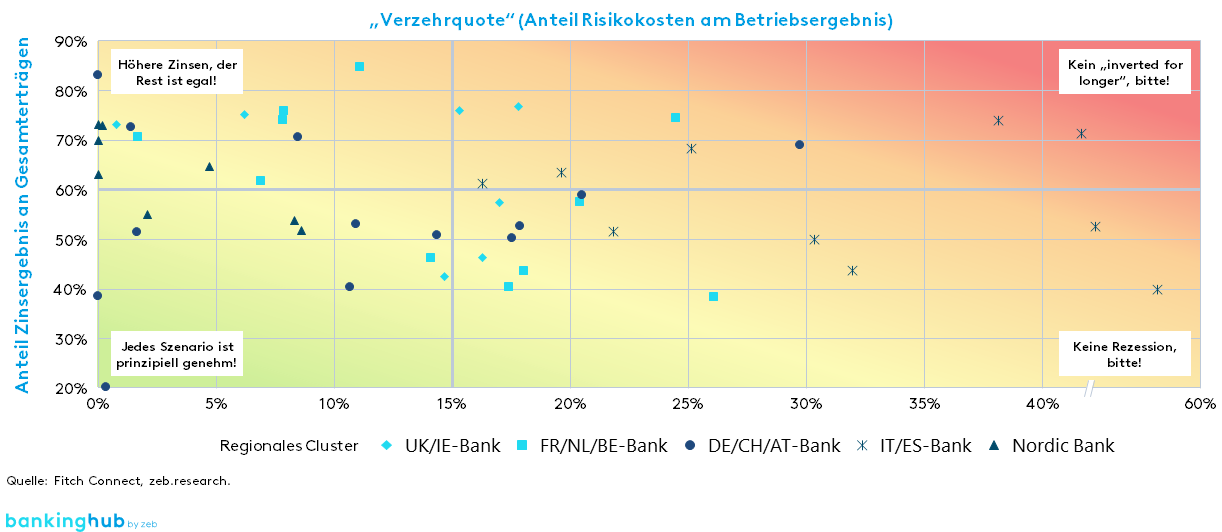

Europäische Banken wären vom „inverted for longer“-Szenario unterschiedlich betroffen

Ausgewählte Banken wären von einer weiterhin inversen Zinsstruktur besonders betroffen, da sie in zwei kritischen Dimensionen exponiert sind. Wie in Abbildung 3 dargestellt, macht das Zinsergebnis bei ihnen einen großen Anteil an den Gesamterträgen aus (Y-Achse), während die Risikokosten im Verhältnis zum Betriebsergebnis besonders hoch sind (X-Achse). Andere Großbanken sind aufgrund ihres hohen Nichtzinsergebnisses dagegen weniger vom Zinsumfeld betroffen. Auch die Auswirkungen der Risikokosten auf das Betriebsergebnis variieren stark. Viele Banken weisen aktuell sehr niedrige Risikokosten auf.

Welche Stellhebel besitzen Institute?

Um die Risiken der Zinswende zu begrenzen und Ertragschancen auszuschöpfen, sind übergreifende Maßnahmen erforderlich. Nicht nur, sondern unter anderem sind hier vier Handlungsfelder stellvertretend zu nennen.

- Kundengeschäft: Stellhebel bieten naturgemäß das Pricing von Kundeneinlagen, die Ausgestaltung des Einlagenportfolios sowie die Optimierung der Preisdurchsetzung im Kreditgeschäft. Zentraler Erfolgsfaktor ist das Dashboard zum Monitoring und Management der Einlagenprodukte und Zinskonditionen.

- Treasury: Entscheidend sind die Neuausrichtung der Zinsbuchstrategie/Fristentransformation und die Absicherung lang laufender Zinsbindungen im Neugeschäft sowie die sorgfältige Auswahl erforderlicher Steuerungsinstrumente. Zentraler Erfolgsfaktor ist die maximale Erhöhung der Zinsreagibilität der gesamten Aktivseite.

- RWA-Optimierung und Risikocontrolling: Die Umsetzung kurzfristiger Maßnahmen zur RWA-Optimierung sowie die Neubewertung der Risikotragfähigkeit leisten einen wichtigen positiven Beitrag. Der Umgang mit hohen Marktwertverlusten im Zinsbereich/Optionen zur Kompensation in anderen Risikoklassen sind außerdem zu prüfen. Zentraler Erfolgsfaktor ist die szenariobasierte Optimierung der Risikoallokation und Risikotragfähigkeit, d. h. das Schaffen von „Luft“ für Krisen.

- Szenariofähigkeit: Wichtig ist der Aufbau einer Szenariofähigkeit in allen Bereichen der Bank, insbesondere mit Blick auf die wichtigsten KPIs. Gleichzeitig sollten Schnittstellen im Steuerungs- und Kundengeschäft geschaffen sowie anschließende Maßnahmen abgeleitet werden. Zentraler Erfolgsfaktor ist die Einführung eines robusten Ansatzes, d. h. „auf das Beste hoffen, für das Schlimmste planen“.

Fazit: „back on track or inverted for longer?“

In den letzten zwölf Monaten erlebten wir aufgrund der hohen Inflationsraten einen rapiden Anstieg der Leitzinsen. Prinzipiell ist die Zinswende eine gute Nachricht für Banken, verspricht sie doch ein Comeback der „alten Welt“ samt rentablem Einlagengeschäft und höherer Eigenkapitalrenditen.

Die derzeit inverse Zinsstrukturkurve birgt jedoch mehrere mögliche Risiken. Ein baldiges „back on track“-Szenario ist zwar realistisch, jedoch bleibt das makroökonomische Umfeld instabil. Es lohnt sich daher, Folgen und Handlungsfelder im „inverted for longer“-Fall ausführlich zu diskutieren.