Wirtschaftliche Relevanz des Nachhaltigkeitssektors

In vielen Branchen wird das Thema Nachhaltigkeit – definiert als Dreiklang aus ökologischen, ökonomischen und sozialen Aspekten – bereits seit über zehn Jahren effektiv bespielt, und dies mit beachtlichen wirtschaftlichen Erfolgen: Die Entwicklung von Hybrid-Fahrzeugen wurde voran getrieben, Bio-Lebensmittel sind nicht nur in ausgewählten Bioläden sondern inzwischen selbst in jedem Discountern erhältlich, Fast-Food-Ketten bieten die Wahl zwischen Pommes Frites und gesunden Äpfeln als Beilage an und Diskussionen über faire Entlohnung und sichere Arbeitsbedingungen in den jeweiligen Sourcingländern wurden angestoßen.

Seit den 80er-Jahren hat sich der Umweltschutz in Europa –gepushed durch ökologische Initiativen – nachweislich ausgezahlt. Gerade im Vergleich zu asiatischen Ländern sind die Verdienste dieser Entwicklung deutlich erkennbar. Dementsprechend kämpfen viele asiatische Megacities mit enormen Umweltproblemen und damit einhergehenden gesundheitlichen Belastungen, die u.a. durch hohe Smogwerte und wenig verantwortungsvoller Abfallentsorgung verursacht werden.

Auch in Europa ist ein Wandel hinsichtlich des konzeptionellen Verständnisses von Nachhaltigkeit beispielweise durch die Förderung erneuerbarer Energien deutlich bemerkbar. Wirtschaftsakteure verschiedenster Märkte profitieren bereits heute von diesem Gesinnungswandel in der Gesellschaft und betreiben mit Erfolg den Aufbau neuer Geschäftsfelder und die Entwicklung nachhaltiger Produkte. Schon jetzt erwirtschaften Dax-Konzerne bis zu 50% ihres Jahresumsatzes mit ihren Sparten im Bereich Nachhaltigkeit. Dies verdeutlicht abermals den enormen Einfluss und wirtschaftliche Relevanz des Nachhaltigkeitssektors.

Nachhaltiges Banking birgt Gewinnpotenzial von 15 Mrd. Euro

Banken und Finanzdienstleister machen sich jedoch bislang diesen profitablen Trend nicht zunutze, obwohl er beachtliche ungenutzte Geschäftspotenziale birgt.

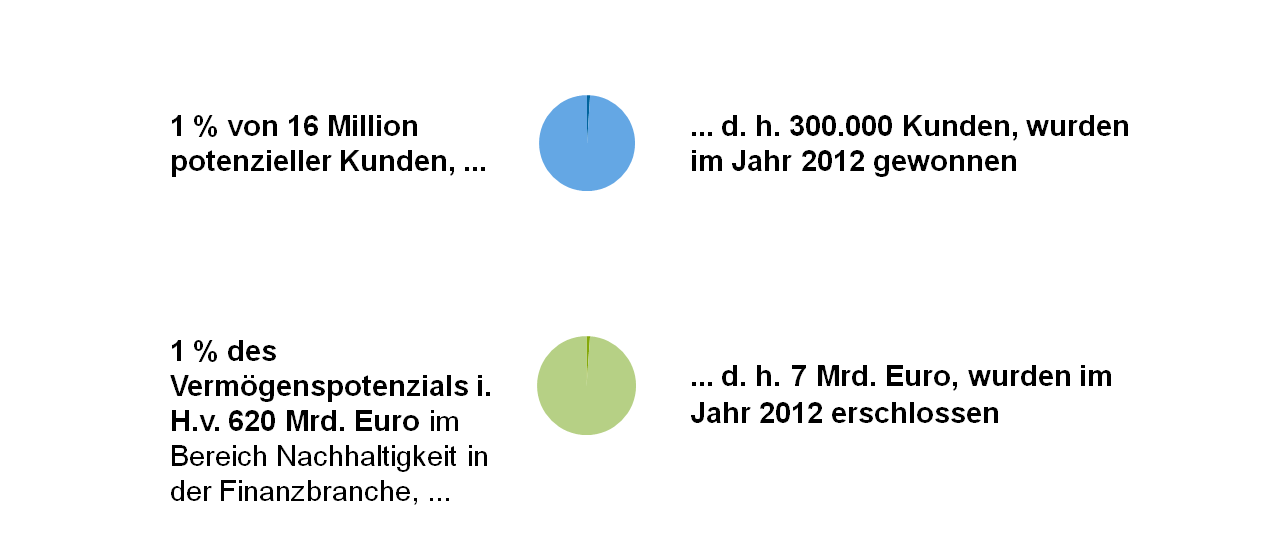

Eine Studie der zeb.Reserach-Abteilung in Zusammenarbeit mit der Alanus Hochschule belegt, dass Nachhaltigkeit in der Finanzbranche durchaus gefragt ist: Es wurde erhoben, dass 79 % der Bevölkerung sich mehr Transparenz darüber wünschen, wie Banken ihre Spareinlagen anlegen. Die folgenden Zahlen zu Gesamtvermögen und Kundenzahlen sind ein weiterer Beweis für das Potenzial des Nachhaltigkeitsmarktes in der Finanzindustrie:

Im Jahr 2013 verzeichneten die Banken in Deutschland ein Gesamtvermögen von 7,8 Billionen Euro. Nichtsdestotrotz widmen sich lediglich vier Banken, ihres Zeichens sozio-ökologische Finanzinstitute, dem Thema Nachhaltigkeit, mit einem Gesamtvermögen von 7 Milliarden Euro (im Jahr 2012) und nicht einmal 300.000 Kunden. Daher besteht hier ein bislang nicht ausgeschöpfter Markt, wie die Studie des zeb.Research und der Alanus Hochschule belegt. So beläuft sich das Gesamtpotenzial des nachhaltigen Bankings derzeit auf 16 Millionen Kunden mit einem Gesamtvermögen von 620 Milliarden Euro. Mit anderen Worten: Nicht einmal 1 % der potenziellen Kunden wurde bis jetzt erschlossen!

Angesichts der Herausforderungen des aktuell schwierigen Marktumfelds durch niedrige Zinssätze und geringe Ertragsmargen sind die Banken gezwungen, sich neue Geschäftsfelder zu erschließen, in denen noch Profite erwirtschaftet werden können. Der Nachhaltigkeitsbereich passt perfekt auf diese Beschreibung: Der Markt für nachhaltiges Banking birgt ein Gewinnpotenzial von 15 Milliarden Euro pro Jahr.

Zunehmender aufsichtsrechtliche Druck

Marktdruck und Potenziale sind zudem nicht die einzigen Faktoren, die den Banken den Einstieg in das Nachhaltigkeitsgeschäft schmackhaft machen sollten – der zunehmende aufsichtsrechtliche Druck sollte sie weiter für dieses Thema sensibilisieren.

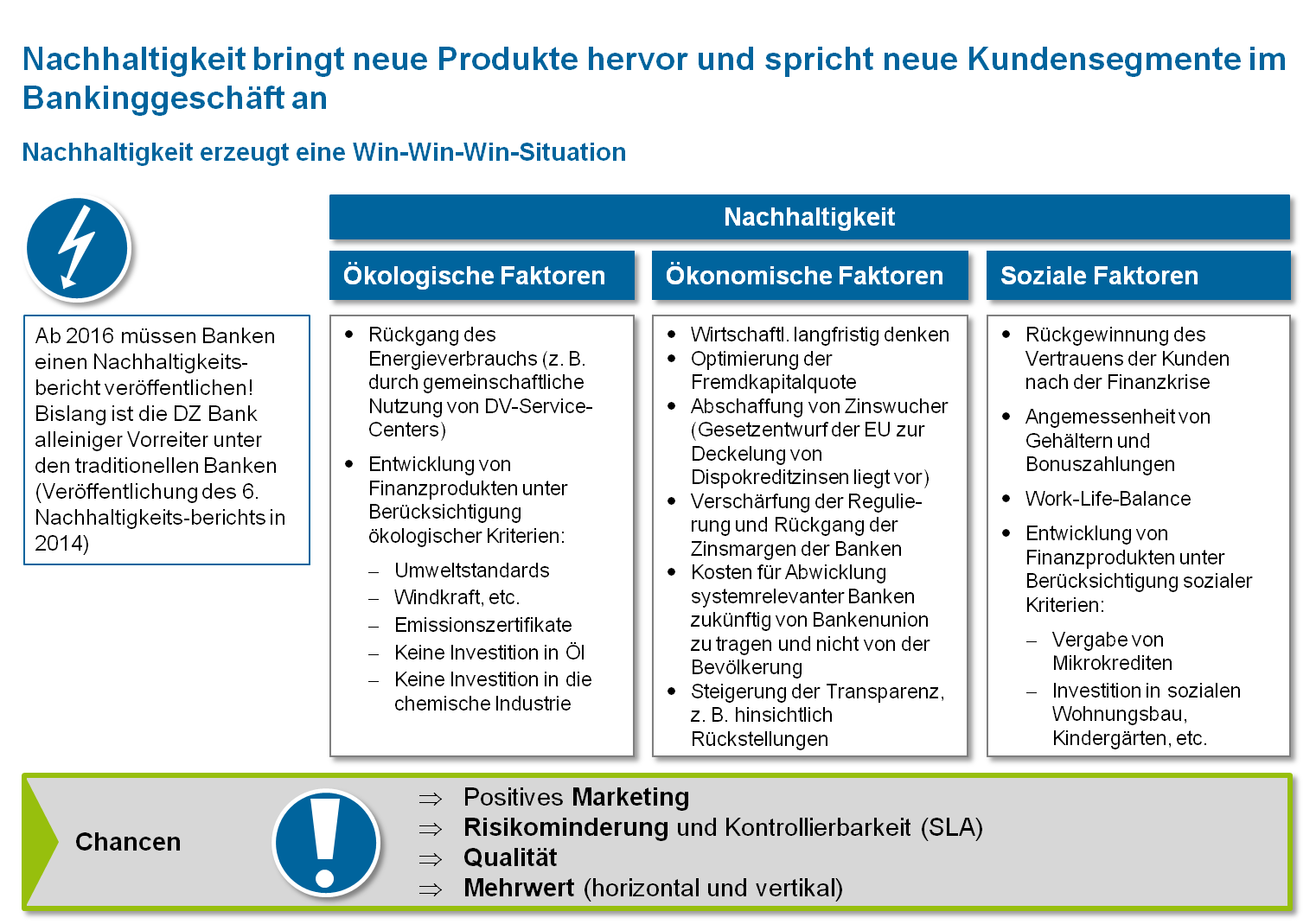

Ab dem Jahr 2016 werden Banken verpflichtet sein, einen Nachhaltigkeitsbericht zu veröffentlichen. In dieser Hinsicht ist die DZ Bank bislang der alleinige Vorreiter unter den klassischen Banken. Im Jahr 2014 veröffentlichte sie bereits ihren sechstenNachhaltigkeitsbericht. Darüber hinaus fordern auch die Medien und hochrangige Vertreter aus Finanzinstituten eine allgemeine Entwicklung hin zu mehr ethischem Verantwortungsbewusstsein im Hinblick auf Geschäftspraktiken.

Elke König, Präsidentin der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und Mitglied des Aufsichtsrats der Europäischen Zentralbank (EZB), erklärte im Rahmen des Neujahrsempfangs 2014 der BaFin, es bedürfe einer Haltung, die sich mehr am ehrbaren Kaufmann orientiert als an Gordon Gekko. Mehr als sechs Jahre nach dem Ausbruch der Finanzkrise ist dies eine Forderung, die Finanzinstitute ernst nehmen sollten, wenn es darum geht, das Ansehen der Finanzdienstleistungsbranche wieder zu verbessern und das Vertrauen der Kunden zurückzugewinnen.

Kurswechsel hin zu mehr Nachhaltigkeit bietet viele Chancen

Wie also kann die Finanzbranche auf diese Druckfaktoren reagieren und die Chancen dieses neuen Trends am effektivsten nutzen?

Ein genauerer Blick auf erfolgreiche Marktakteure gibt Aufschluss. Wie bereits erwähnt gibt es in Deutschland nur vier Banken, die ernsthaft als Nachhaltigkeitsbanken angesehen werden können: die EthikBank, die GLS Bank, die Triodos Bank Deutschland und die Umweltbank. Trotz Wachstumsraten von 20–30 % p.a. decken diese vier Banken jedoch nur einen Marktanteil von 0,2 % des deutschen Privatkunden-/Retailmarktes ab. Ursächlich hierfür ist in erster Linie schlicht die Tatsache, dass viele potenzielle Kunden keine Kenntnis von der Existenz dieser Banken haben. Folglich sind Marketing- und PR-Maßnahmen erforderlich, um den Markt der Nachhaltigkeitsbanken zu erschließen und Kunden zu gewinnen.

Aber nicht nur der Markt an sich wurde schnell entwickelt, es wurden zudem auch neue nachhaltige Produkte eingeführt: die Anzahl neuer Produkte, wie zum Beispiel Anleihen mit sozialökologischem Hintergrund, stieg während des ersten Halbjahrs 2014 um 200 %, und diese Entwicklung setzt sich fort. Ähnliche Wachstumsraten verzeichnen auch Produkte, die die Möglichkeit bieten, ausschließlich in nachhaltige Unternehmen wie z. B. Windkraftwerke zu investieren, sowie Produkte, die bestimmten Restriktionen unterliegen wie beispielsweise dem Unterlassen von Investitionen in Waffen oder Nahrungsmittelspekulationen.

Welche Institute würden angesichts der vorstehenden Umstände am stärksten von diesem Kurswechsel profitieren?

Hier greifen zwei Faktoren ineinander: Einerseits werden infolge der zunehmenden Digitalisierung allerorts Filialen geschlossen, da es für Kunden nur noch selten erforderlich ist, Bankangelegenheiten tatsächlich vor Ort in der Bankfiliale zu erledigen (so kündigte die HVB erst jetzt die Schließung von 50 % ihrer Filialen an). Andererseits weisen die Fakten auf eine Informationslücke hinsichtlich nachhaltiger Produkte hin, die Raum für Beratungsleistungen in Verbindung mit passenden nachhaltigen Produktangeboten bietet.

Demnach könnte der Nachhaltigkeitstrend eine vielversprechende Chance für lokale Banken sein – in Anlehnung an das erfolgreiche Praxisbeispiel der Postbank, die die allgegenwärtige Schlange wartender Kunden in ihren Filialen mit nicht bank-bezogenen Produktangeboten umwirbt. Solche ergänzenden Produkte sowie eine strategische Markenpositionierung könnten sich auch Volksbanken und Sparkassen zunutze machen und Investitionsmöglichkeiten in nachhaltige Produkte anbieten, welche die Kunden heute schon nachfragen.

Nachhaltige Investitionen in lokale Projekte könnten – wie im Immobiliengeschäft – beispielsweise durch Plakate in Schaukästen beworben werden. Damit würden zwei Fliegen mit einer Klappe geschlagen werden: der neue Kundenfokus und die erweiterte Produktpalette führen zu Umsatzsteigerungen, und zugleich gewinnen die vom Filialsterben bedrohten Niederlassungen wieder an Attraktivität, indem sie Kunden in ihre Filialen ziehen.

Weitere Chancen birgt die Wahl der Umsetzungsmethodik. Klassische Banken müssen sich nicht grundlegend neu erfinden, können jedoch ggf. durch die sorgfältige Auswahl ihrer Kooperationspartner ihre Wertschöpfungskette optimieren. Auf diese Weise können sie von ihren neuen Geschäftspartnern profitieren, indem sie von ihnen und gleichermaßen von neuen Mitbewerbern lernen. Angesichts der Tatsache, dass Nachhaltigkeit im Bankgeschäft ein neues und innovatives Thema ist, bietet sich ein Kooperationsmodell durchaus an. Durch den Aufbau von Kooperationen oder Shared Service Centers (SCC) können Banken ihren Umsetzungsaufwand effektiv bündeln und gleichzeitig neue Geschäftsideen etablieren. Ebenso kommen Joint Ventures (JV) für Banken als Möglichkeit in Frage, um neue Geschäftsfelder zu erschließen.

Abschließend lässt sich festhalten, dass es eine Vielzahl an Chancen gibt, die durch das Aufgreifen des Nachhaltigkeitstrends genutzt werden können, wie zum Beispiel die Erreichung einer neuen Marktpositionierung, eine neue Markenprägung für das Finanzinstitut, eine Ausweitung des Geschäftsbereichs, der Aufbau von Kooperationen und die Gewinnung neuer Kunden. In erster Linie wird jedoch ein Beitrag zum Schutz der Umwelt und der Gesellschaft geleistet. Mit Blick auf die drei Komponenten der Nachhaltigkeit – ökologische, ökonomische und soziale Faktoren – ergibt sich also die Aussicht auf eine Win-Win-Win-Situation!

Eine Antwort auf “Nachhaltiges Banking – Vielversprechendes Geschäftsfeld oder Werbetrick?”

Stefan Dissel

Bereits erste Banken mit Regionalprinzip setzen Nachhaltigkeit konsequent zur Neukundengewinnung um! Z.B. über die Nachhaltigkeitskampagne „CSR-Fair Finance“ und „Gesicherte Nachhaltigkeit“ des Deutschen Instituts für Nachhaltigkeit & Ökonomie.