Ertragsdruck und Potenziale

Die Entwicklung von Transaktionsbanken steht und fällt mit dem Willen von Banken zum Outsourcing, zur Bündelung von Back-Office-Prozessen beziehungsweise Teilen dieser Leistungsbereiche (siehe Grafik). Der Ertragsdruck im Privatkunden- und Wholesalegeschäft ist beispielsweise sowohl im Zahlungsverkehrwie auch im Wertpapiergeschäft enorm gross. Die Potenziale, durch interne Optimierung Kosten zu senken, stossen allerdings an natürliche Grenzen, systembedingt gerade auch bei Banken in kleineren Finanzplätzen. Hinzu kommt, dass gerade in den Back-Office-Bereichen aufgrund der hohen Standardisierbarkeit der Leistungen hohe Fixkostenblöcke durch IT- sowie Personalkosten gebunden sind. Aufgrund steigender regulatorischer Anforderungen und Kundenanforderungen kommen noch weitere Investitionen in IT und Know-how auf die Banken zu, so dass die Fixkosten weiter ansteigen. Durch eine Bündelung lassen sich jedoch nicht nur Kosten reduzieren, sondern auch zusätzliches Know-how in grösseren Einheiten generieren. Dieser Know-how-Vorteil lässt sich neben dem Kostenvorteil auch in einen Wettbewerbsvorteil umwandeln, so dass die Investition in eine

Transaktionsbank auch zu einem langfristig tragfähigen und eigenständigen Geschäftsmodell ausgebaut werden kann.

Herausforderungen und Erfolgsfaktoren

Die Erfahrungen haben ferner gezeigt, dass die Herausforderungen beim Aufbau einer mandantenfähigen Transaktionsbank darin liegen, die individuellen Konstellationen in ein strategisches Zielbild zu gießen sowie in einen konkreten Businessplan zu überführen. Zunächst gilt es, die auslagerbaren Kernprozesse zu bewerten und zu priorisieren. Gerade bei hohem Kostendruck emphielt es sich, neben den klassischen Back-Office-Bereichen auch weitere Operations- und Verwaltungsbereiche wie beispielsweise Call Center, IT-/Personaladministration, Einkauf oder Facility Management in diese Analysen mit einzubeziehen. Auch ist der sukzessive Vertrauensaufbau bei der Gestaltung von Leistungsbeziehungen zwischen Banken ein wesentlicher

Erfolgsfaktor. Bei der Entwicklung einer neuen Transaktionsbank sollten zumindest zwei Banken involviert sein, um gleich zu Beginn erste Kostenvorteile realisieren zu können. Ein Joint Venture mit einem etablierten Anbieter oder die Auslagerung an einen solchen als Mandant der Transaktionsbank sind weitere zu prüfende Alternativen. Als grösste Herausforderung im Rahmen der Kosten-/Nutzenbewertung einer Transaktionsbank hat sich jeweils die Beurteilung und Auswahl der IT-Systeme, die Datenmigration sowie die Prozessstandardisierung zwischen den Banken erwiesen. Um wesentliche Verbsserungen in der Kostenbasis und -flexibilität erreichen zu können, gilt es, sich bereits in der Konzeptionsphase an gültigen Industriestandards zu orientieren. An der Schnittstelle zwischen Transaktionsbank und outsourcenden Bank sind der gemeinsame Aufbau eines Service-Level-Managements sowie eines Providermanagements zentral und sollten frühzeitig geplant werden.

Chancen für liechtensteinische Banken

Eine Prüfung von möglichen Bündelungsoptionen könnte gerade vor dem Hintergrund der dargelegten Nutzenargumentation sowie der Herausforderungen und Erfolgsfaktoren für den liechtensteinischen Bankenplatz Sinn machen. Die Kostenbasis und -flexibilisierung der meisten liechtensteinischen Banken stehen aufgrund der gesunkenen Cost-Income-Ratio stark unter Druck. Auch haben sich die Geschäftsmodelle und Produkte der Banken ebenso wie die IT-Systeme angenähert, so dass eine relativ gute Harmonisierbarkeit der Prozesswelten zu vermuten ist. Die Differenzierungsfaktoren zwischen den Banken liegen im Wesentlichen im Relationship Banking und weniger in den Abwicklungsbereichen. Es müsste ein gemeinsames Interesse vorhanden sein, den Bankenplatz Liechtenstein mit einer wettbewerbsfähigen Kostenbasis gepaart mit differenzierenden Know-how-Vorteilen in der Abwicklung zu stärken. Erste Initiativen zur Zusammenarbeit zwischen den Banken sind bereits gestartet beziehungsweise geplant. Vor allem in den Bereichen Wertpapierabwicklung und Custody sind hohe Nutzenvorteile zu vermuten.

Transaktionsbank, Transaction Banking

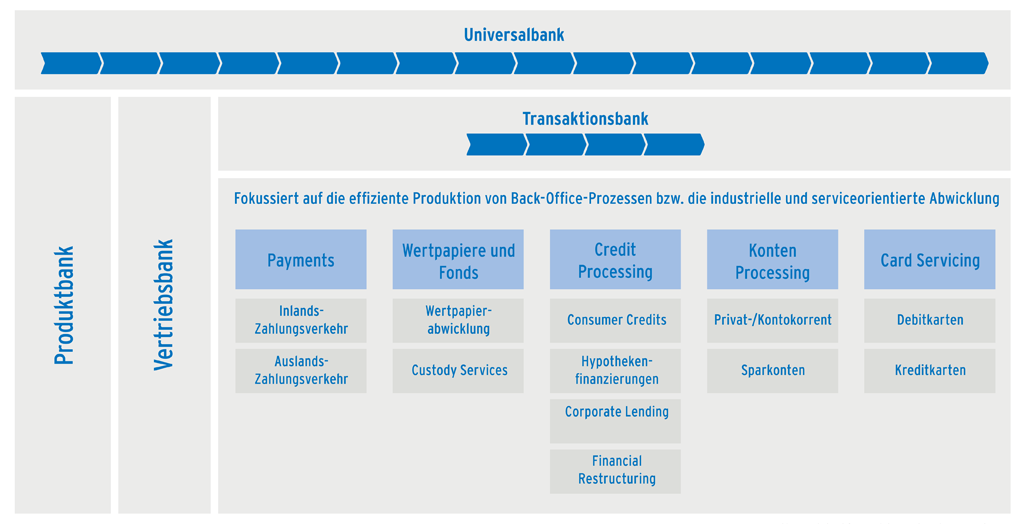

Auch wenn die beiden Begriffe in Wissenschaft und Praxis nicht immer einheitlich verwendet werden, so werden doch im Allgemeinen alle Operations- beziehungsweise Back-Office Bereiche/Prozesse von Banken unter dem Begriff Transaction Banking subsummiert. Unter einer Transaktionsbank wird demnach ein eigenständiger Dienstleister gegenüber outsourcenden Banken verstanden. Im Vergleich dazu ist aus dem abstrakten Betrachtungswinkel der Wertschöpfungskette im Banking die Produktbank für den Einkauf, die Entwicklung und die Bündelung von Produkten zuständig und die Vertriebsbank für den Verkauf der Produkte über verschiedene Vertriebswege. Die Transaktionsbank hat in den meisten Fällen keine eigene Banklizenz, es sei denn die Leistungen werden von einer Universalbank gegenüber anderen Banken angeboten. Transaction Banking wird in Deutschland, Frankreich, Italien, Grossbritannien und den USA bereits ausgiebig genutzt, während es in Liechtenstein, Österreich und der Schweiz noch Ausbaupotenzial gibt.