Quantitatives und Bottom-up Benchmarking

Im Gegensatz zur im Einstieg geschilderten qualitativen bzw. pauschalen Basis, ermöglicht ein quantitatives und Bottom-up Benchmarking der Kreditprozesse die Identifikation von offenen Potenzialen und Priorisierung von Stellhebeln. Diese akkuratere Basis erhöht die Veränderungsakzeptanz bei betroffenen Mitarbeitern und ermöglicht eine zielgerichtete bzw. ressourcenschonende Optimierung des Kreditgeschäfts – ein lohnendes Investment!

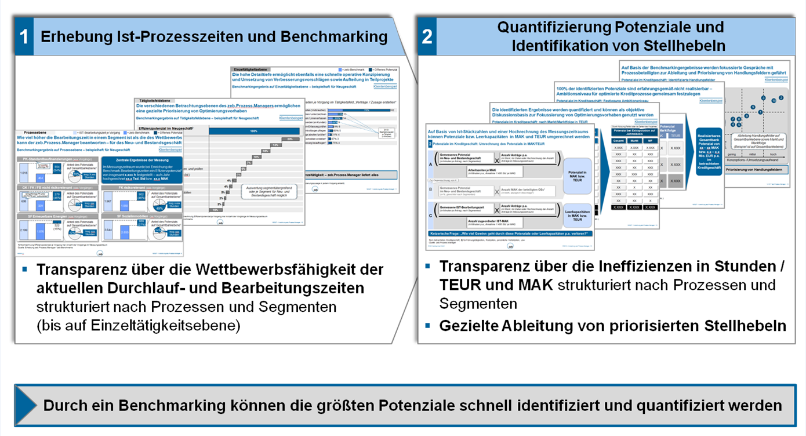

In diesem Beitrag werden wir das zwei-stufige Benchmarking-Vorgehen inklusive zentraler Ergebnisse auszugsweise vorstellen (siehe Abbildung 1). Um eine hohe Transparenz über den Status quo sowie eine Vergleichbarkeit der Daten mit Benchmarks und die Anonymität der Messungen sicherzustellen, setzt zeb im ersten Schritt den in der Praxis vielfach bewährten „zeb.Prozess.Manager“ zur strukturierten und standardisierten Erhebung der IST-Daten ein. Die „zeb.Benchmark.Datenbank“ liefert zu den IST-Daten die passgenauen Vergleichswerte für eine umfassende und hochwertige Potenzialermittlung. Im zweiten Schritt werden die ermittelten Potenziale aggregiert und in Form von MAK-Einsparungen quantifiziert. Dies stellt die Basis für die sich anschließende Identifizierung und Priorisierung von Stellhebeln dar.

Das zwei-stufige Benchmarking-Vorgehen

Schritt 1: Erhebung der Ist-Prozesszeiten und Benchmarking

Zur Erhebung der Ist-Prozesszeiten werden die Ist-Kreditprozesse der Bank (zwecks Vergleichbarkeit mit den Prozessen anderer Instituten) über einen standardisierten Tätigkeitskatalog je Prozess gemessen. Beispielhafte Einzeltätigkeiten sind „Bilanzkritik erstellen“, „Immobiliensicherheit bewerten“ oder „Verträge/erstellen“. Eine entsprechende „bottom-up“ Aggregation dieser detaillierten Messwerte bis hin zur Prozessebene ist ebenfalls möglich, um Potenziale aus Gesamtbanksicht darzustellen. Beispielhafte Prozesse auf der Prozessebene sind „PK Baufinanzierungen Neugeschäft“, „FK Kreditüberwachung“ oder „FK Zinsprolongation“. Diese „bottom-up“ Aggregation von absoluten Potenzialen ermöglicht eine spätere Bewertung und Priorisierung von Handlungsfeldern bzw. Optimierungsmaßnahmen.

In der Kalibrierungs- und Pilotierungsphase wird dieser Katalog verprobt und ggf. angepasst. Eine Pilotierungsphase identifiziert zudem offenen Klärungsbedarf, deren für einen reibungslosen Gesamteinsatz. Mithilfe bereits bewährter Schulungsunterlagen und Multiplikatorenkonzepten können die Teilnehmer bereits nach einer zwei-stündigen Schulung mit der der Erfassung Ihrer Tätigkeiten beginnen. Um eine Repräsentativität der Daten zu gewährleisten, ist ein Erhebungszeitraum von 6-8 Wochen erforderlich. Der Aufwand seitens der Mitarbeiter wird durch eine hohe Bedienerfreundlichkeit jedoch moderat gehalten. Es müssen lediglich fünf Werte je Prozess eingetragen werden. Die durchgeführten Tätigkeiten können aus Listenfeldern komfortabel und zum Prozess bzw. zur Rolle passend ausgewählt werden. Zu Tätigkeiten manuell oder mittels des integrierten Timers erfasste Zeiten können jederzeit zwischengespeichert und später fortgesetzt werden. Zur Akzeptanz und Datenqualität ist neben der standardisierten Erfassung und integrierten Plausibilitätsprüfungen wichtig, dass personenspezifische Auswertungen inhärent bzw. technisch nicht möglich sind.

Die von den Mitarbeitern auf Einzeltätigkeitsebene erfassten Daten werden dann über ein standardisiertes anonymes Verfahren an zeb zur Aggregation und Auswertung versendet. Nach einer Harmonisierung der Messwerte wird je Tätigkeit der Median, unterschieden nach Prozess, Segment und weiteren Komplexitätstypen, ermittelt. Anschließend kann der Median je Tätigkeitsfeld und Prozess ermittelt werden (siehe Abbildung 2).

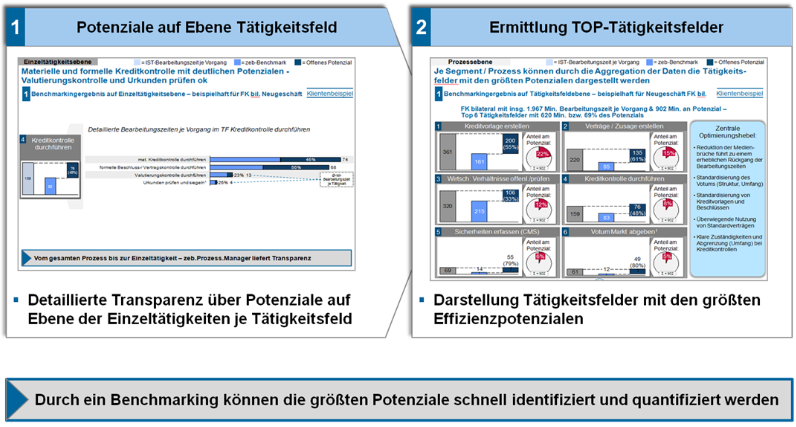

Durch die Aggregation der Zeiten und Hinzunahme der Mengen können die Potenziale auf Ebene des Tätigkeitsfelds sowie in einer weiteren Aggregation auf Prozess- oder Segmentebene dargestellt werden. So entfielen im aufgezeigten Klientenbeispiel 49% des gemessenen Effizienzpotenzials im Neukreditgeschäft auf das risikorelevante FK-Kreditgeschäft (siehe Abbildung 3). Dementsprechend sind auch die Ressourcen für Optimierungsmaßnahmen hierauf zu konzentrieren als beispielsweise das nicht risikorelevante FK-Geschäft mit nur 5% des Effizienzpotenzials.

Durch die Messung der IST-Daten und des Benchmarkings auf Ebene der Einzeltätigkeiten und Tätigkeitsfelder können die Effizienzpotenziale detailliert aufgezeigt und gezielte Optimierungsmaßnahmen abgeleitet werden. Im aufgezeigten Klientenbeispiel schafften Wettbewerbsinstitute durch Optimierung des Technikeinsatzes sowie der Rahmenbedingungen (z.B. Risikodifferenzierung, Stichproben) die Kreditkontrolle in 52% der Ist-Bearbeitungszeit, somit sind die restlichen 48% der gemessenen Ist-Zeit von 159 Minuten als offenes Effizienzpotenzial einzustufen. Zur Vorbereitung der Priorisierung werden je Prozess / Segment sogenannte Top-Tätigkeitsfelder mit dem größten Potenzial dargestellt (siehe Abbildung 4).

Schritt 2: Quantifizierung Potenziale und Identifizierung von Stellhebeln

Zur Quantifizierung der Potenziale in MAK werden im nächsten Schritt drei verschiedene Berechnungsarten verwendet (siehe Abbildung 5). Die Berechnungsarten „A“ und „B“ zeigen direkte Effizienzpotenziale bezogen auf die gemessenen Ist-Bearbeitungszeiten auf und beantworten die Frage „wie viel Potenzial steckt in meinem Kreditgeschäft“. Hingegen zeigt die Berechnungsart „C“ die vorhandenen Leerkapazitäten auf (i.S. einer Negativbetrachtung) und beantwortet die Frage „wie viele Kapazitäten benötige ich für das Betreiben meines aktuellen Kreditgeschäfts“. Die angewendete „bottom-up“ Aggregation von Bearbeitungszeiten in Minuten ermöglicht eine beliebig flexible Berechnung von Effizienzpotenzialen nach (Teil-)Prozessen und Segmenten – inkl. Aufteilung zwischen Markt/Marktfolge.

Eine Gesamtdarstellung der Effizienzpotenziale im Kreditgeschäft über alle Prozesse und Segmente hinweg ist ebenfalls möglich (siehe Abbildung 6). So entfällt im aufgezeigten Klientenbeispiel über die Hälfte des Gesamtpotenzials von 57,1 MAK auf das Neugeschäft. Durch die genaue Messung mithilfe des zeb.Prozess.Managers ist neben der aufgezeigten Aufteilung von Effizienzpotenzialen nach Markt/Marktfolge sogar eine Aufteilung nach einzelnen OEs möglich.

Neben den Effizienzpotenzialen sind ebenfalls offene Potenziale hinsichtlich der Durchlaufzeit und Qualität von Interesse. Auch diese werden vom zeb.Prozess.Manager erfasst. Die Messung der kundenorientierten Durchlaufzeit beginnt i.d.R. mit der Antragstellung im Markt und endet mit dem Vertragsversand an den Kunden / Berater. Die präzise Identifikation unnötiger Liege- bzw. Wartezeiten ermöglicht eine schnelle Schließung von offenen Durchlaufzeit-Potenzialen. Kurze Durchlaufzeiten sind in vielen Segmenten im Neugeschäft ein wichtiges Differenzierungsmerkmal im umkämpften Wettbewerb.

Das offene Potenzial hinsichtlich der Qualität wird im Benchmarking durch Erfassung von Rückgaben oder Rückfragen gemessen. Dabei wird nicht nur die Anzahl sondern über die Bearbeitungszeit auch der Aufwand quantifiziert. So ermöglicht der zeb.Prozess.Manager die punktegenaue Identifikation von qualitätsbedingten Bearbeitungsschleifen. Auf Basis der Benchmarkingergebnisse kann erkannt werden, wo/wann/wie und in welchen Fällen ein Qualitätsfehler auftaucht – sowie auch, ob die Qualitätsfehler systematisch bedingt ist. Eine Schließung des offenen Qualitäts-Potenzials hat positive Auswirkungen auf die Durchlaufzeit, die Kundenzufriedenheit und Mitarbeitereffizienz.

Um die quantifizierten Potenziale zu realisieren unterstützt zeb bei der gemeinsam Ableitung und Priorisierung von Stellhebeln zur Optimierung des Kreditgeschäft. Diese Unterstützung basiert auf der tiefgründige zeb-Kenntnis der Prozesse von hinzugezogenen Benchmarkinstituten sowie gängigen Best-Practice-Abläufe und zeb-eigenen Weiterentwicklungen im Aktivgeschäft. Eine externe Unterstützung kann entscheidende Impulse zur Optimierung des Kreditgeschäfts geben. Desweiteren kann eine externe Unterstützung die notwendigen Veränderungen konsequenter anstoßen und intensivier treiben als „veränderungsaverse“ Mitarbeiter.

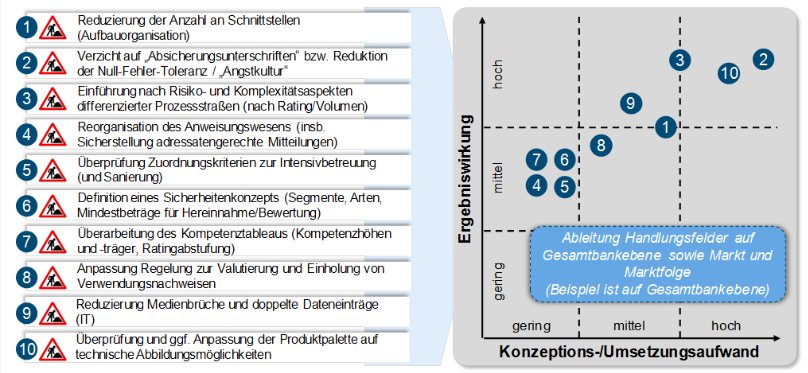

Die Priorisierung von identifizierten Handlungsfeldern zur Optimierung des Kreditgeschäfts erfolgt durch eine Bewertung der Ergebniswirkung und des dafür notwendigen Aufwands (siehe Abbildung 7). Für einen Großteil der Handlungsfelder können auf Basis der Benchmarkingergebnisse konkrete Ziele (i.S. von Ziel-Bearbeitungs- oder Durchlaufzeiten) definiert werden. Eine konkrete Verzielung von Handlungsfeldern vereinfacht die Konzipierung und Umsetzung von Optimierungsmaßnahmen für Projektmitglieder um ein vielfaches. Ebenfalls vereinfacht wird die Ressourcen- bzw. Aufwandsplanung zur Bearbeitung der abgeleiteten Handlungsfelder.

Abbildung 7: Abgeleitete Handlungsfelder werden nach Ergebniswirkung und Aufwand bewertet/priorisiert

Abbildung 7: Abgeleitete Handlungsfelder werden nach Ergebniswirkung und Aufwand bewertet/priorisiertFazit

Zusammenfassend ist angesichts des Kosten- und Wettbewerbsdrucks sowie der andauernden Regulierungs- und Digitalisierungswut das Benchmarking des Kreditgeschäftes eine lohnende Investition. Führungskräfte erhalten durch die quantitative Analyse wichtige Impulse zur zielgerichteten Optimierung und Priorisierung von Stellhebeln bzw. Verteilung von Ressourcen. Die hohe Detailtiefe des Benchmarkings wirkt sich ebenfalls positiv auf die umsetzungserfolgsentscheidende Akzeptanz bei Mitarbeitern und Stakeholdern aus. Über den Umfang dieses Beitrags hinaus können die Ergebnisse des zeb.Benchmarkings auch weiteren Mehrwert bieten. So können die Prozesszeiten beispielsweise Basis für die Berechnung von Prozesskosten zur Kalibrierung der aufwandgerechten Produktkalkulation oder als Vorgabe in der Produktionssteuerung verwendet werden.

Die Autoren haben mehrfach Benchmarkings des Kreditgeschäfts mithilfe des zeb.Prozess.Manager erfolgreich durchgeführt und freuen sich auf Ihre Fragen oder Gelegenheiten Ihnen den zeb.Prozess.Manager sowie das Benchmarking in einem gesonderten Termin vorzustellen.

Eine Antwort auf “Benchmarking der Kreditprozesse – ein lohnendes Investment”

Xiaolei Lu

Vielen Dank für die gute Erklärung!

Ich habe 2 Fragen zu Abbildung 3.

1. Wie versteht man die 3 hell- und mitte- und dunkelblauen Balken in der Abbildung 3? Aufgrund der fehlenden Fußnote 1 zu Effizienzpotential ist die Bedeutung der Balken leider nicht einfach nachzuvollziehen.

2. Was stellt die Piechart dar? Bzw was gekennzeichnen die grauen Anteile?

Vielen Dank!