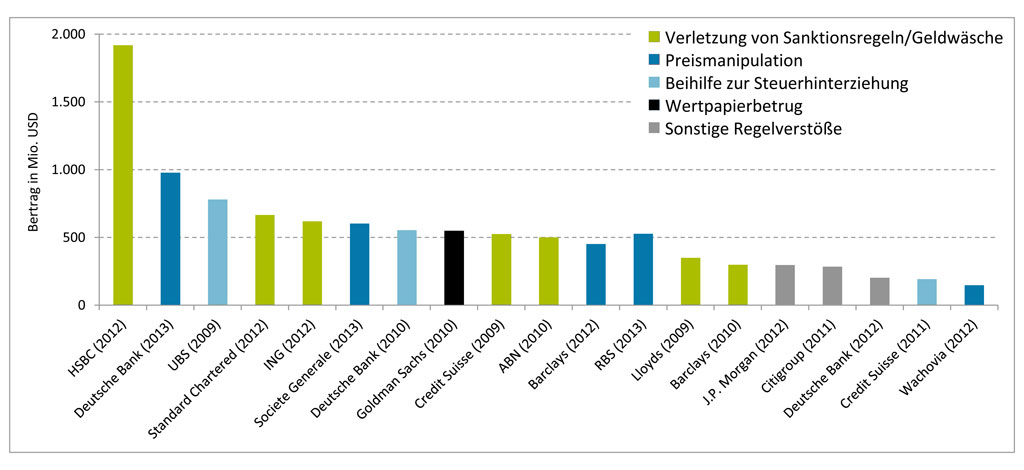

Eine Ausweitung der derartigen Sanktionen würde für international tätige Banken einen hohen administrativen Aufwand und regulatorische Risiken nach sich ziehen. Nicht nur würde der Due-Diligence-Prozess im Zahlungsverkehr verkompliziert werden, auch sind die Strafen bei vorsätzlicher oder unbeabsichtigter Missachtung der oft unklaren rechtlichen Rahmenbedingungen von drakonischer Höhe. 2012 einigte sich HSBC auf einen 1,9 Milliarden Dollar Vergleich für die potentiellen Verstöße gegen Sanktionen gegen Iran, Myanmar und andere Länder. Etwa zeitgleich zahlte Standard Chartered 327 Millionen USD wegen ähnlich gelagerter Vorwürfe. Auch große deutsche Banken sind bereits in das Fadenkreuz amerikanischer Ermittlungen geraten wegen potentieller Verstöße gegen Sanktionen gegen Iran, Sudan, Myanmar, Nordkorea und Kuba und sind gezwungen, diesbezüglich signifikante Rückstellungen zu bilden.

Finanzsanktionen sind ein beliebtes außenpolitisches Instrument geworden, weil zum einen die Implementierung von Außen- und Finanzministerium auf die Banken abgewälzt wird, und zum anderen bei Nichtbeachtung sehr einfach Strafen in Millionen- und Milliardenhöhe im Rahmen von „Vergleichen“ bei den Banken eingestrichen werden können. Die sich für Banken aus der Compliance ergebenden Kosten, sowie die notwendigerweise zu bildenden Rückstellungen wegen vermeintlicher Verstöße und den sich daraus ergebenden Zahlungen, sind volkswirtschaftliche Kosten, die zum größten Teil wohl auf die Bankkunden abgewälzt werden müssen.

Bereits in den letzten Jahren haben verschärfte Vorschriften bezüglich der Meldepflicht deutscher Banken von Kunden mit potentieller Steuerpflicht in den USA dazu geführt, dass die überwiegende Zahl der Banken nunmehr sog. Steuerausländern (z.B. deutsche Staatsbürger, die eine Green Card besitzen) die Eröffnung von Wertpapierdepots verweigern. Die administrativen Kosten und die potentiellen Strafen übersteigen aus der Sicht der deutschen Depotbanken hier bereits die erwarteten Erträge. Dies ist nur eines von vielen Beispielen von sich aus Regulierungsaktivität ergebenden „unintended consequences“.