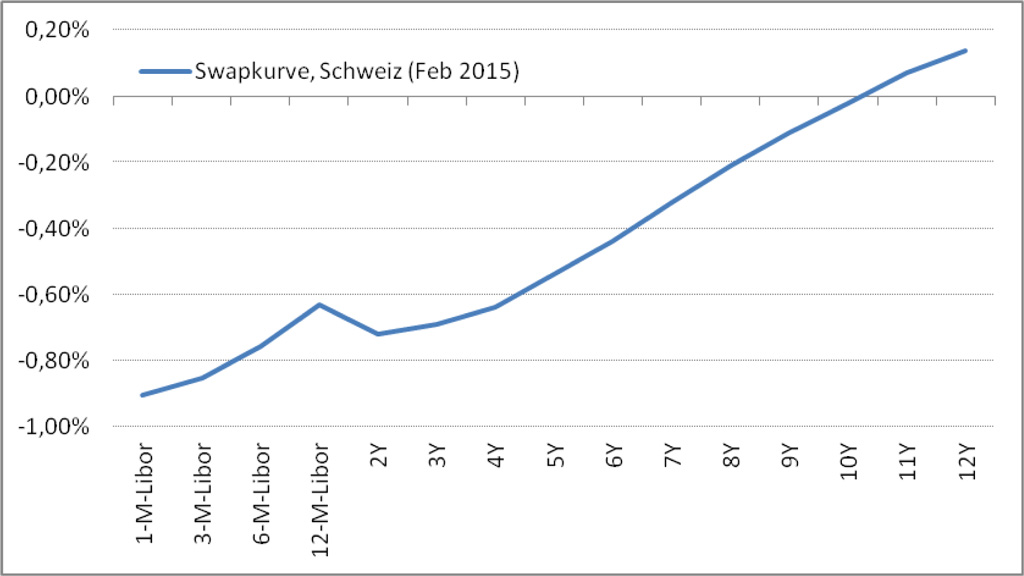

Mit der Aufgabe des Mindestkurses des Euros zum Schweizer Franken hat die Schweizerische Nationalbank SNB am 15.1.2015 eine Senkung des Zielbandes für den 3-Monats-LIBOR auf -0,25 bis -1,25% sowie des Einlagenzinses für Giroguthaben auf -0,75% beschlossen. Zwar wurden gleichzeitig durchaus nennenswerte Freigrenzen formuliert (derzeit in Höhe des 20fachen der Mindestreserve). Gleichwohl hatten die Beschlüsse in Summe erwartungsgemäß deutlich sinkende Zinsen am SWAP-Markt zur Folgen: Mittlerweile liegen die SWAP-Sätze bis zu 10 Jahren Laufzeit im negativen Bereich (vgl. Abb. 1)

Bereits vor dieser Zinssenkung wurden Schweizer Retailbanken durch das Niedrigzinsumfeld deutlich negativ beeinflusst. Der Hauptdruck lastete dabei auf dem Einlagengeschäft, welches in 2014 bei der typischen Schweizer Retailbank bestenfalls eine Bruttomarge von 0 Basispunkten aufwies (Vgl. Tiefzinsphase in der Schweiz – 2014.

Mit dem erneuten Zinsschritt stellt sich Frage, wie die nun nahezu über die komplette Zinskurve negativen Kapitalmarktsätze auf die Konditionierung der klassischen Kundengeschäfte wirken und welche Impulse auf die Gesamtbanksteuerung bereits heute ersichtlich sind. Dazu haben wir im Folgenden bewusst vereinfachende Beispiele aufbereitet, anhand derer aber zentrale Grundtendenzen veranschaulicht werden können. Der vorliegende erste Teil fokussiert dabei auf Grundzusammenhänge und das Festzinsgeschäft. Eine Ausweitung auf Kalkulation und Produktstrukturen auf Basis mittels Replikationsportfolien abgebildeter variabler Kundeneinlagen erfolgt in einem hierauf aufbauenden zweiten Teil.

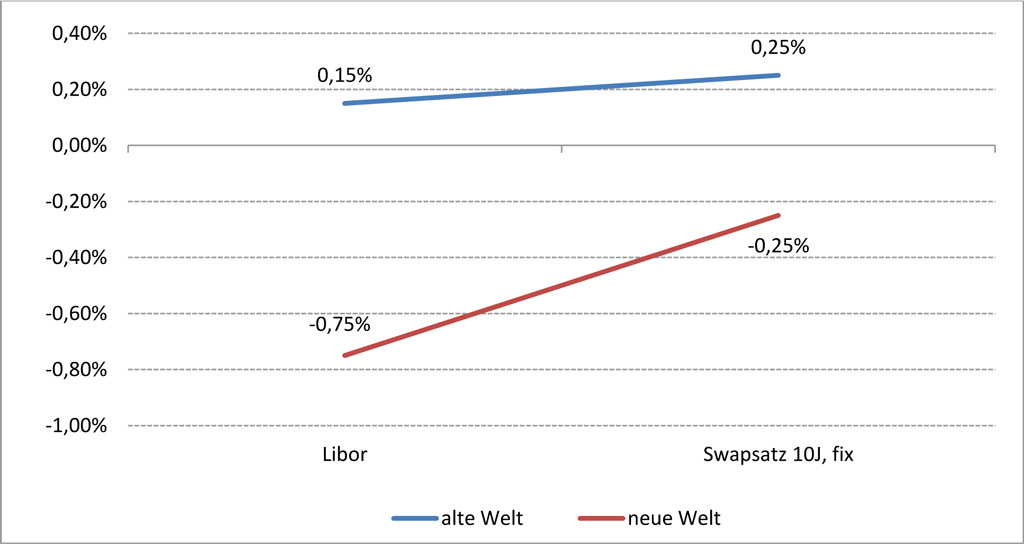

Ausgangspunkt bildet zunächst eine ebenfalls vereinfachte, jedoch an die tatsächliche Zinskurvenentwicklung in der Schweiz angelehnte Entwicklung von LIBOR- und Swapsätzen (vgl. Abb. 2):

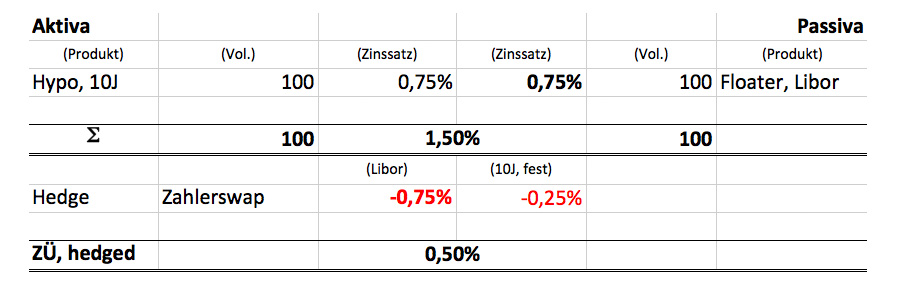

Basierend auf dieser exemplarischen Kapitalmarktentwicklung wird zunächst aufgezeigt, welche Impulse sich für das Zinsergebnis einer Bank ergeben, die über die folgende zusammengefasste Geschäftsstruktur verfügt (vgl. auch Tab. 1):

- Ein endfälliges Kreditgeschäft über 10 Jahre Laufzeit

- Refinanziert über einen gleichlaufenden, variabel verzinslichen Floater (Verzinsung zu CHF-LIBOR, zur Veranschaulichung: ohne den in praxis vorhandenen bonitätsbedingten LIBOR-Aufschlag)

- Zur Absicherung des Zinsänderungsrisikos: Abschluss eines ebenfalls laufzeitkongruenten Festsatz-Zahler-Swaps (zahlt: 10J-CHF-Swapssatz fest, empfängt CHF-LIBOR, zur Veranschaulichung: ohne den in praxis vorhandenen bonitätsbedingten LIBOR-Aufschlag)

Der Zinsüberschuss aus (festverzinslichem) Kreditgeschäft und (variabler) Refinanzierung beläuft sich vor Absicherung auf 0,6%. Nach Hedge erwirtschaftet die vereinfachte Beispielbank die Marge des Festzinskredits (von 0,5% p.a.).

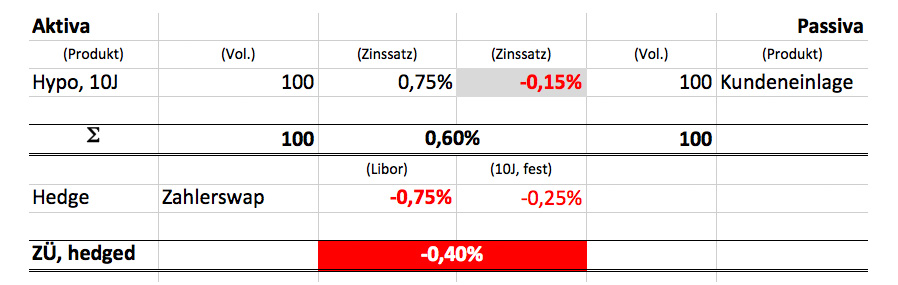

Erfolgt nun eine Veränderung der Kapitalmarktsätze wie in Abb. 2 stellt sich die Ergebnisstruktur der Bank wie in Tab. 2 veranschaulicht dar:

Dabei zeigen sich zunächst zwei zentrale Effekte aus dem Negativzins-Umfeld:

- Auf Basis der vollständig kapitalmarktbasierten Refinanzierung wendet sich der vorherige Zinsaufwand in einen Zinsertrag (Zahlungsverpflichtung LIBOR-basiert=> bei negativem LIBOR erhält die Bank nun die Kuponzahlung); der Zinsüberschuss vor Absicherung steigt.

- Der Zahlungsanspruch aus dem Swap-Geschäft (Bank empfängt LIBOR) wendet sich in eine Zahlungsverpflichtung (=> bei negativem LIBOR ist nicht nur der Festsatz zu zahlen, sondern auch der variable Geldmarktsatz); der Zinsaufwand aus der Absicherung steigt.

Im Ergebnis bleibt der Gesamtbankzinsüberschuss abgesichert auf die Marge des Kredits (0,5% p.a.). Gleichzeitig wird aber auch ein erster grundsätzlicher und damit auch auf komplexere Geschäftsstrukturen übertragbarer Zusammenhang aus dem Negativzins-Umfeld deutlich: Diese Absicherung des Gesamtbankergebnisses wird nur dann erreicht, wenn sich zwischen Refinanzierung und Hedgegeschäft ein weitestgehend gleichlaufender Zusammenhang ergibt (steigender Zinsaufwand aus dem Hedge kann über sinkenden Zinsaufwand für Refinanzierung kompensiert werden)! Ist die tatsächliche Refinanzierung der Bank nicht auf dem kalkulatorischen Level der zugrunde liegenden Zinskurve möglich (hier: negativer LIBOR), können sich Ergebnisrisiken für die Gesamtbank ergeben.

Zur Veranschaulichung haben wir in der Weiterentwicklung des Beispiels (vgl. Abb. 3) die kapitalmarktbasierte Refinanzierung durch eine Kundeneinlage ersetzt. Wird die Kondition nicht abgesenkt sondern beispielsweise auf dem Ausgangsniveau (von 0,15% p.a.) belassen, kann die Entwicklung der variablen Seite des Absicherungsgeschäfts nicht „aufgefangen“ werden. Im Ergebnis sinkt der Zinsüberschuss (nach Absicherung) in den negativen Bereich:

Wird jedoch die Einlagenkondition konsequent entsprechend der Zinsrisiko-Absicherung gesenkt, werden die Ergebnisse aus dem Hegde aufgefangen und der Gesamtbank-Zinsüberschuss entspricht, wie bei der kapitalmarktbasierten Refinanzierung wieder der abgesicherten Marge von 0,5% p.a. (vgl. Tab. 4):

Auf dieser Basis zeigen sich zwei weitere zentrale Effekte aus dem Negativzins-Umfeld:

- Auch bei Refinanzierung über Kundeneinlagen scheinen Anpassungen an der Einlagenverzinsung auch unter Inkaufnahme negativer Einlagensätze unausweichlich, da ansonsten aus dem Ergebniseffekt der Hedgegeschäfte teilweise erhebliche Risiken für das Gesamtbankergebnis entstehen können

- Die Frage, wie weit Einlagenkonditionen zurückgenommen werden müssen, ist wiederum davon abhängig, inwiefern die tatsächlichen Refinanzierungsopportunitäten den kalkulatorischen Zinskurven (hier: LIBOR/Swap) entsprechen.

Auf Basis liquider Märkte erscheint dies grundsätzlich gegeben. Im spezifischen Umfeld in der Schweiz, stellt es aber viele Banken derzeit vor erhebliche Unsicherheit zu bewerten, wie ihr am Markt erzielbares Refinanzierungslevel ausgestaltet ist und ob dies de facto zu negativen Refinanzierungskonditionen führt.

Gleichzeitig wird noch ein weiterer grundsätzlicher und damit auch auf komplexere Geschäftsstrukturen übertragbarer Zusammenhang aus dem Negativzins-Umfeld deutlich: Der Zusammenhang zwischen variablen Kundenkonditionen und zugehörigen Absicherungsinstrumenten wird in Praxi (vor allem im Einlagenbereich) nicht anhand eines eindeutigen Geld-/Kapitalmarktreferenzzinses (z.B. 3- oder 6-M-LIBOR) ermittelt, sondern anhand von aus unterschiedlichen Laufzeiten zusammengesetzten sog. „Replikationsportfolien“. D.h. für die Bewertung dieser variablen Einlagenkonditionen sind grundsätzlich Auswirkungen des Negativzins-Umfelds auf die Verzinsung (Opportunitätszinsen) der Replikationsportfolien heran zu ziehen. Diese Spezifika und sich daraus entwickelnden möglichen Auswirkungen auf die Einlagenkonditionierung werden in einem weiteren Teil dieses Artikels an gleicher Stelle und mit ebenfalls vereinfachenden Grundbeispielen untersucht.