Der EBA-Stresstest im Überblick

Der Stresstest fokussiert auf die Entwicklung des Eigenkapitals, insbesondere des „harten“ Kernkapitals, sowie der Kernkapitalquoten für die Jahre 2014-2016 unter der Annahme eines Basis- sowie eines Stressszenarios (Adverse Scenario). Ziel ist, dass im Basisszenario eine Kernkapitalquote von mindestens 8% und im Stress eine von 5,5% in jedem der drei Jahre erreicht wird. Wird das Ziel nicht erreicht, sind entsprechende Maßnahmen erforderlich wie z.B. Aufbau von Kernkapital bzw. Abbau von Risiken.

Grundlage des Stresstestes ist ein umfangreiches Methodenpapier mit Templates zu wesentlichen Risikopositionen der Bank. Das wesentliche Ergebnis – d.h. Eigenkapital(quoten) – sind im Eigenkapital-Tabellenblatt zusammengefasst.

Methodisch wurde auf folgende Risikoauswirkungen abgestellt:

- Kreditrisiko (Verschlechterung von Rating und LGD unter Stress, Auswirkungen auf erwartete Impairments, Risk Weighted Assets sowie Verschlechterungen im CVA-Bewertungsabschlag)

- Marktrisiken aus instantanen Marktschocks, die sich unmittelbar auf den Wert von zum Fair Value bilanzierten Geschäften auswirken (IFRS-Kategorien Held for Trading, Fair Value Option und Available for Sale)

- GuV-Risiken hinsichtlich der Veränderung der Zins-GuV der Jahre 2014-2016 unter Marktstress

- Risiken aus Staatspapieren (Markt- und Kreditrisiken)

- Operative Risiken

- Weitere Risiken

Der Ablauf des Stresstests

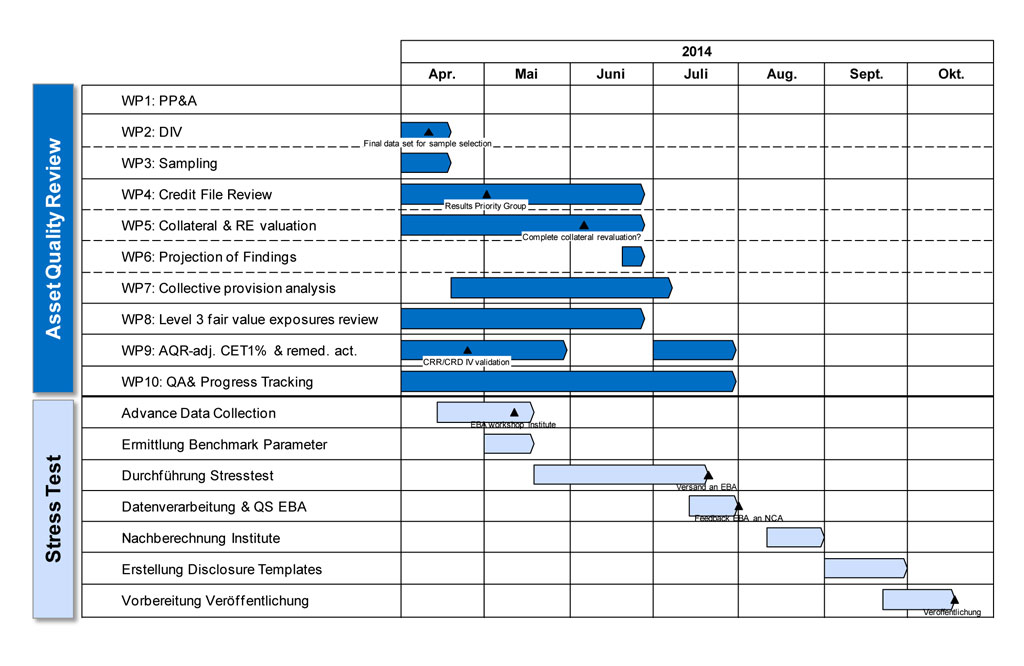

Der Stresstest startete Mitte April. Das Methodenpapier wurde am 29. April 2014 final veröffentlicht. Die Templates wurden im Zeitablauf in erheblichem Umfang ausgetauscht, ergänzt und korrigiert. Parallel war ein Questions and Answers Process aufgesetzt, der ein Fragen- und Kommunikationsmedium von den Banken hin zur EBA/Aufsicht und EZB darstellte. Die zugehörigen Fragenlisten erreichten einen sehr ansehnlichen Umfang von insgesamt mehr als 1500 Fragen. Die Fragenlisten wurden bis Mitte Juli hinein aktualisiert, für einige Banken auch noch nach Abgabe der Dateneinmeldungen.

Die Fülle der Fragen belegt, dass trotz (oder vielleicht wegen) des Umfangs des Methodenpapiers und der Templates erheblicher Klärungsbedarf bzgl. der von EZB und EBA beabsichtigten Berechnungen, deren Zielsetzung und Abbildung in den Templates bestand – zumal sich oft, außer in ganz einfachen Fällen, die Befüllung der Templates auch auf den zweiten Blick hin nicht zweifelsfrei erschloss. Dies führte dazu, dass oft das Methodenpapier, die Ausfüllerläuterungen sowie die Fragenliste mehrfach analysiert werden musste, um zur (hoffentlich) richtigen Einschätzung zu gelangen.

Die Berechnungen der Banken waren mit einer umfangreichen Dokumentation bzgl. der gewählten, konkreten Rechenmethodiken, Annahmen und Approximationen zu versehen und zusammen mit den Templates einzureichen.

EZB und EBA (sowie in reduziertem Umfang auch die nationalen Aufsichten) stehen nunmehr nach Abgabe der Daten durch die Banken vor der Herausforderung, die Einhaltung der methodischen Vorgaben und ggf. aus Praktikabilitätsgründen vorgenommene Approximationen mitsamt der Daten einzuwerten und bzgl. Vergleichbarkeit auf einen einheitlichen Stand zu bringen.

Sollte sich im Rahmen der kritischen Würdigung der eingereichten Daten durch EZB und EBA Erläuterungs-, Änderungs- oder Neuberechnungsbedarf in ausgewählten Bereichen ergeben, wird ab August 2014 auf die betroffenen Banken zugegangen.

Kritikpunkte an der gewählten Methodik

Statische Bilanz

- Die statische Bilanz wurde der Vergleichbarkeit halber als Methodenvorgabe festgelegt. Demzufolge war auslaufendes Geschäft durch Neugeschäft mit vergleichbaren, i.d.R. aber an die veränderten Märkte adaptierte Zinskonditionen zu ersetzen.

- Der Ansatz einer statischen Bilanz stellt jedoch nur eine von einer Vielzahl sinnvoller Prämissen dar. Die Simulation dynamischer Bilanzen, die an das Szenario adaptiert sind, wäre vergleichbar sinnvoll und hätte ein breiteres Blickfeld für die Zukunftsprognose der jeweiligen Banken eröffnet. Allerdings wäre die Berechnung vor dem Hintergrund der ohnehin schon hohen Aufwände für den Stresstest und der zeitlichen Restriktionen für die meisten Banken nicht darstellbar gewesen.

- Bei Banken mit Abbauportfolien ist die Vorgabe der statischen Bilanz jedenfalls nicht sinnvoll, insbesondere, wenn sie Portfolio und Eigenkapital reduziert haben.

- Banken, die einem von der EU bis Ende 2013 gebilligten Restrukturierung unterliegen, konnten auf Antrag von der Prämisse der statischen Bilanz abweichen und stattdessen den Restrukturierungsplan zu Grunde legen.

- Waren Banken jedoch weitaus schneller mit dem Abbau vorangekommen, ist das Zugrunde-Legen des Restrukturierungsplans wenig sinnvoll.

- Ein weiteres Problem der statischen Bilanz besteht im Liquiditätsvorsorgebestand, der ggf. bereits für anstehendes Neugeschäft im Voraus für künftiges Funding aufgebaut wurde. Im Rahmen des statischen Bilanzansatzes wird jedoch davon ausgegangen, dass der Liquiditätsvorsorgebestand der Höhe nach bleibt. Somit wird ein Neufunding des Neugeschäftes zu ggf. deutlich ungünstigeren Konditionen unterstellt, als es realiter der Fall sein würde.

Kreditrisiko

- Die Vorgabe der Benchmark-Verlustparameter stellt ein geeignetes Abstimm-Medium dar.

- EZB/EBA haben deutlich gemacht, dass nur mit fundierter Begründung einer Abweichung von den Benchmark-Parametern zugestimmt würde.

- Auch wenn historische Analysen gezeigt haben, dass die Benchmark-Parameter ggf. zu konservativ waren, war es lediglich bei Nutzung eines solide validierten Satellite-Modells möglich, günstigere Verlust-Parameter als die aufsichtlichen Benchmarks zu verwenden.

- Da das Methodenpapier verhältnismäßig spät im Entwurf veröffentlicht wurde, war es Banken danach i.d.R. nicht möglich, so kurzfristig ein solches Modell aufzubauen.

- Das Methodenpapier sieht die Anwendung der Verlustrate 2013 als Ausgangspunkt für die Bemessung von Impairments an. Dies führt zu Schiefen, wenn das Kreditportfolio einen höheren Anteil an sehr hoch besicherten Krediten aufweist, die bisher nicht ausgefallen sind, weil die hochbesicherten Kredite zumeist mit einer zu hohen PD und regelmäßig mit einer zu hohen LGD belegt werden.

Funding, Net Interest Income

- Das Methodenpapier stellte bzgl. der Entwicklung der Fundingspreads sowie der Möglichkeit der Durchreichung an Kunden – im Sinne eines Funds Transfer Preis-Konzeptes – enge Vorgaben.

- Diese Vorgaben waren anzuwenden, selbst wenn historische Daten einen anderen Zusammenhang (bzgl. der Zinselastizitäten) nahelegten.

- bei Bausparkassen, die über in Aktiv-Kredite eingebettete Caps und deren Strike-Levels eine Steuerung der Zinserträge vornehmen, führte die (ausschließlich) in den Q&As formulierte Vorgabe konstant zu haltender Strike-Levels ggf. zu wenig sinnvollen bzw. nicht interpretierbaren Ergebnissen.

- Die Ergebnisse der Entwicklung der Fundingspreads sind nicht unerheblich abhängig vom verwendeten statistischen Erklärungsmodell. Die Modelle sind für sich betrachtet durchaus vergleichbar gut. Die dadurch eröffnete Ergebnisbandbreite kann die Vergleichbarkeit spürbar erschweren. Eine möglichst vorteilhafte und doch sachgerechte Entwicklung der Fundingspreads zu ermitteln, bedarf jedoch einer größeren Vorlaufzeit.

- Durch die Berechnung des „Effektivzinses“ auf Ultimobasis werden ausschließlich die Positionen berücksichtigt, die am Ende des Monats Dezember 2013 vorhanden waren. Der „Effektivzins“ wird dabei so ermittelt, dass Ultimobestand 2013 x Effektivzins = Zinsertrag 2013 ergibt. D.h. ausgelaufenes Geschäft wird nicht berücksichtigt, selbst wenn es einen Zinsertrag generiert hat. Bei abschmelzenden Portfolien entstehen nicht ökonomisch interpretierbare „Effektivzinsen“. Bei genehmigten Restrukturierungsmaßnahmen wird von der statischen Bilanz abgewichen. Ist die Restrukturierung mit einem spürbaren Abbau verbunden, führt dies zu Verzerrungen. Desweiteren ist die Berechnung, insbes. bei den Abbauportfolien, für eine Plausibilisierung wenig geeignet.

- Bei Geschäft mit Optionsanteil sieht das Methodenpapier eine Linearisierung vor. Prinzipiell ist auf die juristische Restlaufzeit abzustellen. Weicht die Restlaufzeiterwartung deutlich von der juristischen ab, ist ggf. auf die kürzere Restlaufzeit abzustellen. Der dadurch eröffnete Interpretationsspielraum kann bei Geschäft mit hohem Optionsanteil zu spürbaren Auswirkungen im Zinsergebnis führen. Der Spielraum ist durchaus auch berechtigt und als ökonomisch mögliche Bandbreite interpretierbar. Dies ist bei einer vergleichenden Betrachtung der Banken zu berücksichtigen.

Steuerungsimpulse

- Das Methodenpapier sah vor, dass keine Steuerungsimpulse zu berücksichtigen seien.

- Damit tragen die Simulationsrechnungen nicht dem Sachverhalt der aktiven Gegensteuerung in Zeiten von Stress Rechnung.

Staatspapiere

- Auch Staatspapiere waren in die Berechnung von Kredit- und Marktrisiken einbezogen. Bzgl. Kreditrisiken wurde im Methodenpapier auf die Verschlechterung von Rating/PD und LGD sowie Auswirkungen im Impairment abgestellt. Das Impairment wurde in der Form Expected Loss = PD x LGD als jährlicher GuV-Effekt unterstellt.

- Bei statistisch granular verteilten Portfolien entspricht der Ansatz des Expected Losses gut der in der Praxis erfolgenden Impairmentbildung.

- Da sich Staatspapiere auf Grund des Basel-III-Liquiditätsregimes oft wenig granular und wenig diversifiziert als Liquiditätspuffer in den Bankbilanzen finden, ist ein Expected Loss-Ansatz dahingehend einzuschätzen, ob er ein ausreichend konservatives Stress-Szenario darstellt.

Stress-Marktdaten

- Sowohl das ESRB wie auch die EBA haben Stress-Marktdaten für die Ermittlung der Auswirkungen des Adverse Scenario zur Verfügung gestellt.

- der Verwendung von Credit Spreads bei Staatspapieren ergaben sich bei Interpretation des Methodenpapiers und bei der Sichtung der diesbzgl. Fragenliste unterschiedliche Ergebnisse.

- Entweder entstand der Eindruck, dass die Marktdaten zwar konsistent waren, jedoch Credit Spread-Entwicklungen für ein derartiges Stress-Szenario zu mild oder aber die Marktdaten inkonsistent, da je nach betrachtetem Staat implausible Credit Spread-Entwicklungen resultierten.

Non-Interest Income

- Die vorgegebene Methodik für Non-Interest Net Income-Positionen (Dreijahresdurchschnitt, bzw. schlechteste zwei aus letzten fünf Jahren) kann bei entsprechender Entwicklung der letzten Jahre sowie insbes. durchgeführten Restrukturierungsmaßnahmen zu unplausiblen Ergebnissen führen.

Operationelles Risiko

- Dem Stresstest liegt – nach Klarstellung in den Q&As – die Annahme zu Grunde, dass bei einem Anstieg des operativen Ergebnisses die RWA für das operationelle Risiko gegenüber dem Vorjahr um 15% des Ergebnisanstiegs zunehmen. Der Wert für das Jahr 2013 wird dadurch nie unterschritten. Operative Verluste führen nicht zu einer RWA-Reduktion des operationellen Risikos. Dieses Vorgehen erscheint im Stressfalle – mit tendenziell sinkendem operativen Ergebnis – nicht plausibel.

Lessons learned aus dem Stresstest

Angesichts der aus der Methodik je nach Institut und Geschäftsmodell potenziell resultierenden Schiefe stellt sich die Frage, wie aussagekräftig der Stresstest letztendlich ist, wie gut die Ergebnisse zwischen Banken vergleichbar sind und wie der Kapitalmarkt mit der Problematik umgehen wird. Hier wird entsprechende Kommunikation seitens der EZB hilfreich sein.

Es stehen Andeutungen im Raume, dass die EZB möglicherweise einen jährlichen Stresstest in reduzierter Form wünscht. In diesem Zuge können auf Basis der bisherigen Erfahrungen die künftige Methodik und Ausfüllhilfen der Templates geschärft werden. Dadurch können mit geringerem Aufwand eine niedrige Fehlerquote sowie höhere Aussagekraft und Vergleichbarkeit der Stresstest-Ergebnisse zwischen den Banken erreicht werden. Zudem könnte es sinnvoll sein, die Szenarien – ggf. auch geschäftsmodellspezifisch – zu ergänzen, um eine bessere Einschätzung der jeweiligen Bank und Vergleich zur Peer-Gruppe zu erhalten.