Zur Illustration soll folgendes Beispiel dienen

In der Ausgangssituation werden verschiedene Szenarien für die Mittelfristplanung unterstellt. In Abhängigkeit der Entwicklung werden mit dem vorhandenen Instrumentarium GuV-relevante Planzahlen wie Zins- und Bewertungsergebnisse für die Positionen im Kunden- und Direktanlage korrekt ermittelt. Dies erfolgt üblicherweise über eine Simulation auf Softwarebasis. Für den durationsgesteuerten Spezialfonds wird auf Basis der vereinbarten Anlagestrategie eine bestimmte Ausschüttung geplant.

In einem zweiten Szenario steigen nun gegenüber der Ausgangssituation vor allem Zinsen (Szenario Normalisierung der Zinsstruktur) und Indizes mit den erwarteten teilweise positiven oder negativen Auswirkungen auf die Mittelfristplanung für Kreditneugeschäft und Treasurymaßnahmen. Während in diesem Beispiel die Wertpapiere der Liquiditätsreserve einen höheren Bewertungsbedarf erfahren, spielt der Spezialfonds seine Rolle als „strategische blackbox“ überzeugend und schüttet unbeeindruckt von den geänderten Rahmenbedingungen dasselbe zuvor geplante Ergebnis aus.

Wo ist das Problem?

Im Beispiel handelt es sich um einen Spezialfonds mit einer praxisüblichen mittleren Duration, dessen Bewertungsergebnis im Zinsanstiegsszenario die Ergebniseffekte aus steigenden Kupons in der Wiederanlage bei weitem überkompensiert: ökonomisch wäre eine Ausschüttung nicht sinnvoll. Der simulierte GuV-Beitrag für die Mittelfristplanung zeigt nur bei Auflösung ggf. vorhandener stiller Reserven im besten Fall eine erheblich reduzierte Ausschüttung! In einem ersten Fokus wird deutlich, dass somit die Aussagekraft einer Mittelfristplanung mit rudimentär abgebildetem Spezialfonds erheblich leidet: fest eingeplante Ergebnisstabilisierungseffekte treten eben nicht in jedem Szenario auf.

Im zweiten Fokus Steuerung – je nach Ausrichtung und Einbettung des Fondsmandats in die Gesamtbanksteuerung hätten sich ggf. sogar durch eine rechtzeitige Änderung der Anlagestruktur der Fonds die Ergebniseffekte optimieren lassen – doch wo hätte man ansetzen sollen? Aufgrund der Konstruktion des Spezialfondsinvestments wird dieser in der Planung bisher nur als ein Asset nach dem Prinzip „auf Dauer/im Durchschnitt“ betrachtet. Trotz der hohen Ergebnisbedeutung fehlt die Transparenz zu möglichen Entwicklungen zukünftiger Ergebnisse und Risiken, insbesondere hinsichtlich des Bewertungsergebnisses und der laufenden Ergebnisse.

Wie lässt sich das Problem lösen?

Der hier vorgestellte Lösungsansatz besteht in der Auflösung der strategischen „black box“ Spezialfonds. Zur Sicherstellung der Ausschüttung in der Mittelfristplanung und damit zur Ableitung korrekter Steuerungsimpulse mit dem Ziel einer langfristigen Sicherstellung der richtigen Dispositionsstrategie ist der Spezialfonds demzufolge transparent und integriert abzubilden – unter gleichzeitiger Beachtung der Segmentstruktur und der Wirkungsweise der Fondshülle im Gesamtbankzusammenhang.

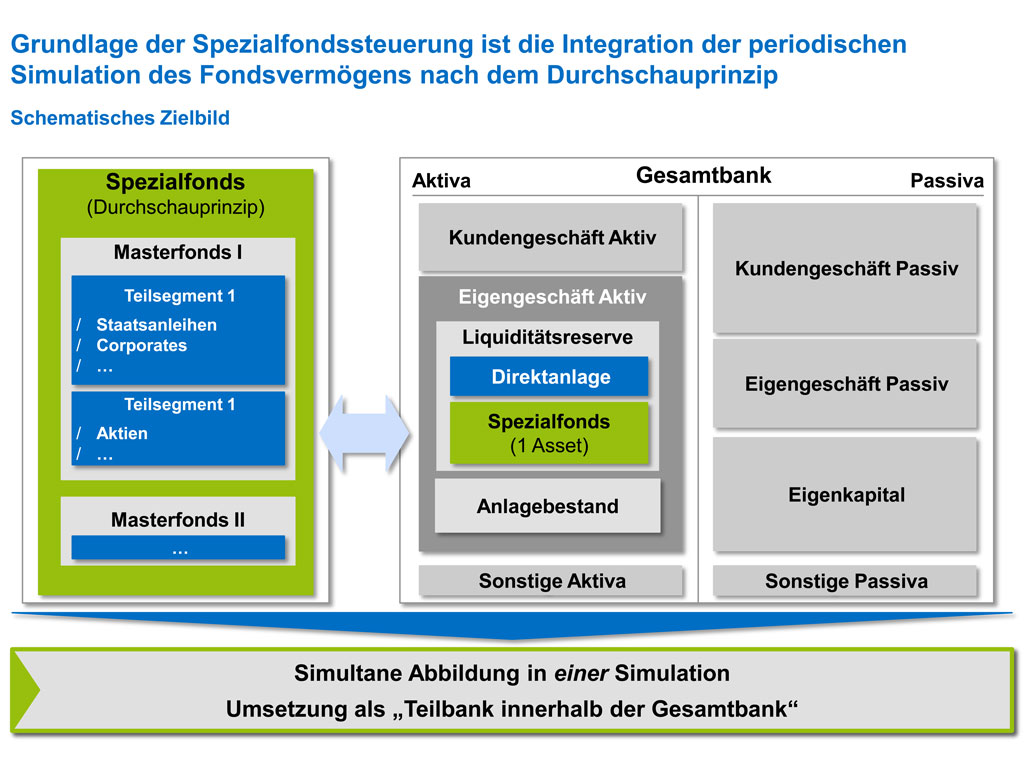

Grundlage des Zielbilds ist eine periodische Simulation des Fondsvermögens in der Gesamtbank – Umsetzung als „Teilbank innerhalb der Gesamtbank“

Zunächst ist der Gesamtfonds in seinen Teilstrukturen bis hin zum Einzelwertpapier abzubilden. Die Daten des Ist-Bestands aus den Reports des Fondsmanagements sind dabei Ausgangspunkt. Auf diese Weise lassen sich das laufendes Zinsergebnis und Bewertungsergebnisse auf Einzelwertpapierbasis simulieren. Darüber hinaus müssen Maßnahmen des Fondsmanagers zur Erhaltung/Erreichung der gewünschten Ziel-Duration sowie mögliche Umschichtungen in die Simulation integriert werden. Die Aggregation sämtlicher Ergebnisse zu steuerungsrelevanten Ratingklassen und Teilsegmenten ermöglicht auf diese Weise einen tiefen Einblick in die Aus- und Wechselwirkungen innerhalb der Spezialfonds.

Die Einbettung dieses dynamischen Fondsportfolios in die Mittelfristplanung und Steuerung auf Gesamtbankebene bedeutet die Integration streng separierter GuV-Kreisläufe von Fonds und Gesamtbank in der Simulation:

Ein GuV-Kreislauf pro Spezialfonds(-segment) mit den wesentlichen Elementen

- Bewertungsergebnis

- Zins- und Dividendenzahlungen

- Reinvestition und Steuerungsmaßnahmen

- Liquiditätsposition

- Ausschüttung/Zuführung/Entnahme aus Fondssicht

GuV-Kreislauf der Gesamtbank mit

- Bewertungsergebnis auf der Basis Fondsmarktwert und Buchwert unter Berücksichtigung der Ausschüttung

- Ausschüttung/Zuführung/Entnahme aus Gesamtbanksicht

Fonds- und Gesamtbank „kommunizieren“ nur über die Ausschüttungsplanung, Zuführungen und Entnahmen sowie das Bewertungsergebnis. Auf diese Weise wird der tatsächlich existierenden Fondshülle adäquat Rechnung getragen, da in der Rechnungslegungssicht – trotz aller ökonomisch korrekter Modellierung der individuellen Assetklassen und Einzelwertpapiere innerhalb des Fonds – die Spezialfondsinvestments nach wie vor als ein Asset bewertet werden müssen.

Fazit

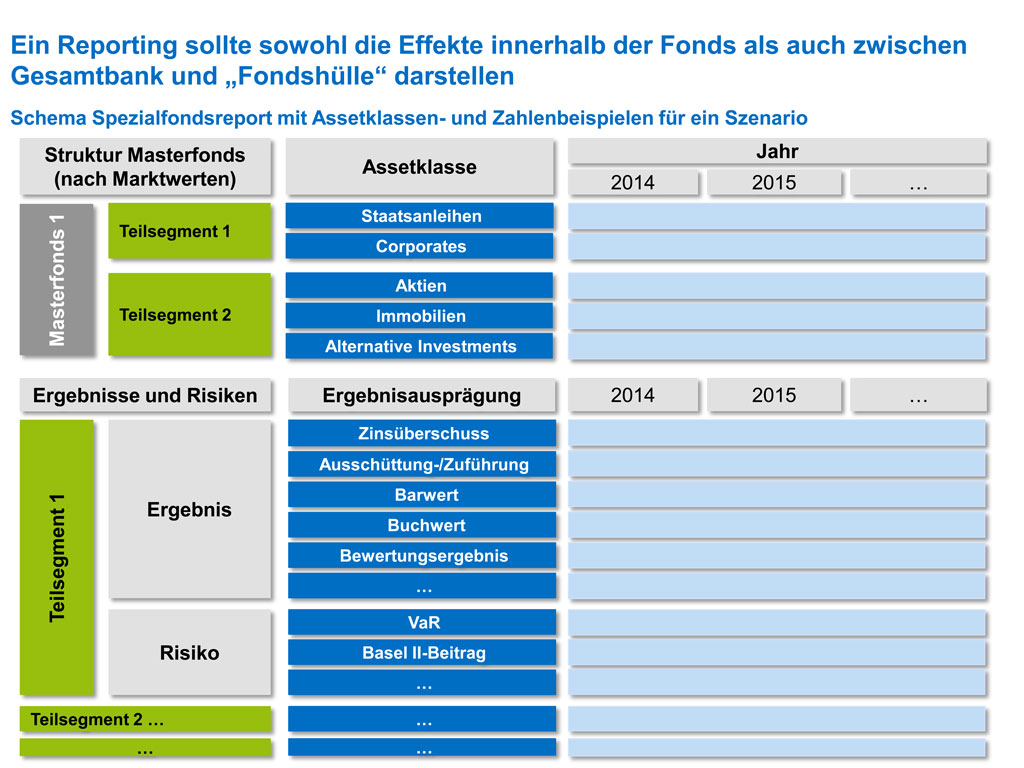

Durch die integrierte Spezialfondssimulation wird die black-box in der strategischen Eigengeschäftssteuerung entsprechend ihrer hohen Ergebnisbedeutung im Gesamtbankzusammenhang controlling- und managementorientiert aufgelöst! Die neu gewonnen Erkenntnisse sollten natürlich auch in das Reporting Eingang finden, das pro Szenario zumindest folgende Informationen darstellen sollte:

Eine darauffolgende Aggregation zu einer übergreifenden Ergebnismatrix ist zu empfehlen.

Für die Umsetzung werden – zusammengefasst – lediglich benötigt:

- eine Simulations- und Reporting-Engine, die die Simulation der „Bank in der Bank“ leisten kann

- Marktdaten/-prognosen zur Ausgestaltung alternativer Zukunftsszenarien

- sowie die aktuellen Fondsstrukturen auf Einzelwertpapierbasis, die der Fondsanbieter ohnehin zur Verfügung stellt.

Nur so kann es gelingen, nicht nur die Mittelfristplanung valide auszugestalten, sondern die derzeitigen und geplanten Aktivitäten im Spezialfondsbereich aus Steuerungsperspektive auf den Prüfstand zu stellen und ergebniswirksam Maßnahmen abzuleiten.