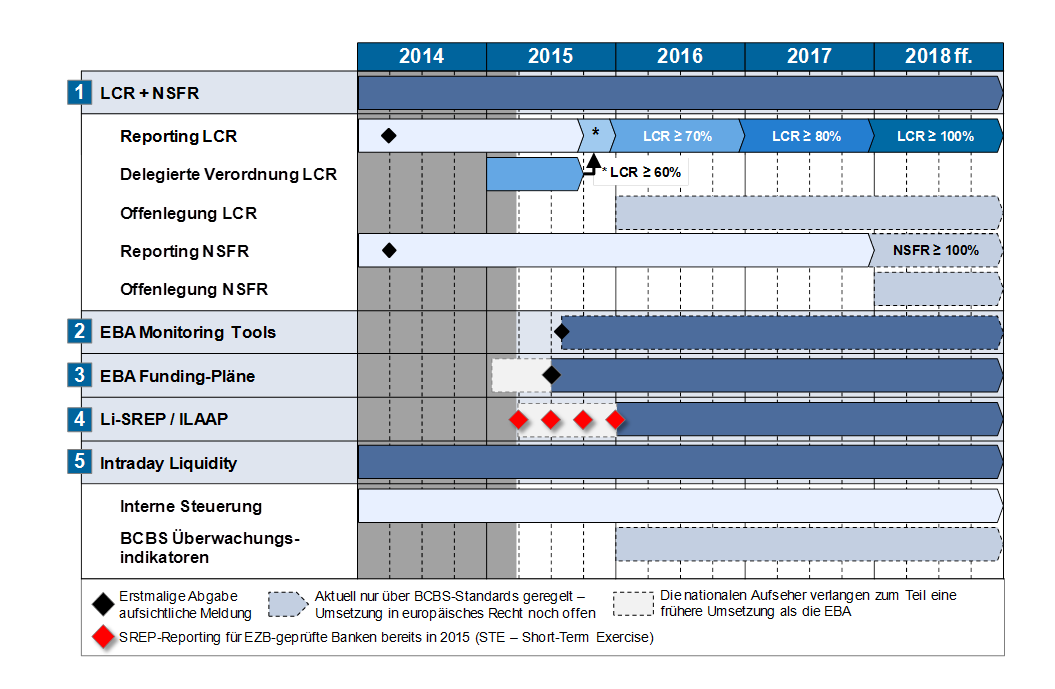

Für alle aufsichtlichen Anforderungen sind die fachlichen, prozessualen und technischen Auswirkungen zu analysieren und zu bewerten. Da die Themen teilweise sehr zeitnah umzusetzen sind, ergibt sich für die Banken hieraus ein akuter Handlungsdruck.

Die NSFR wird im Folgenden nicht weiter thematisiert, da es sich um kein dringliches Thema für 2015 handelt. Mit dem Erlass der Delegierten Verordnung zur LCR (DelVO LCR) wird die konzeptionelle Arbeit an der NSFR auf EU-Ebene vorangetrieben. Bis Ende 2015 ist der Europäischen Kommission ein umfassender Bericht über stabile Refinanzierungsquellen durch die EBA vorzulegen. Die EU-Kommission ist wiederum aufgefordert, bis Ende 2016 dem Europäischen Parlament und dem Rat einen Gesetzgebungsvorschlag zur NSFR-Umsetzung vorzulegen (siehe auch Artikel 510 CRR I).

Mit Veröffentlichung der Delegierten Verordnung erfolgt die „Scharfschaltung“ der LCR

Während die CRR I die Meldeverpflichtung der LCR für Banken regelt, bildet die DelVO LCR die Grundlage für die Berechnung der unter Basel III eingeführten Liquiditätskennzahl. Somit werden durch die DelVO LCR die Anforderungen zur Ermittlung des LCR-Liquiditätspuffers, der Liquiditätsabflüsse und der Liquiditätszuflüsse spezifiziert – beispielsweise erfolgt eine finale Definition der qualitativen und operationellen Anforderungen an die Pufferassets, eine Konkretisierung der Abflüsse aus Retail-Einlagen und operativen Wholesale-Einlagen sowie eine Spezifizierung zur Obergrenze bei Liquiditätszuflüssen. Grundsätzlich lässt sich bei den Änderungen eine Annäherung an die BCBS-Rahmenregelung feststellen. Am 17. Januar 2015 wurde die DelVO LCR durch die Veröffentlichung im Europäischen Amtsblatt rechtskräftig und ist somit von den Instituten verpflichtend umzusetzen.

Die LCR ist zum 01. Oktober 2015 erstmals mit mindestens 60% zu erfüllen. In den folgenden Jahren gibt es jeweils zum Jahresanfang eine schrittweise Erhöhung der Liquiditätsdeckunganforderung, bis die Kennzahl schließlich am 01. Januar 2018 zu 100% einzuhalten ist.

Für die Banken ergeben sich weitreichende Konsequenzen durch das Inkrafttreten der DelVO LCR. So ist eine umfassende Anpassung der aktuellen technischen LCR-Umsetzung notwendig, insbesondere da die Anforderungen aus DelVO LCR und CRR I sich in Teilen widersprechen – beispielsweise muss der Liquiditätspuffer gemäß DelVO LCR zu mindestens 60% aus Aktiva der Stufe 1 bestehen, in der CRR I gab es keine vergleichbare Einschränkung. Folglich wird u. a. eine Überarbeitung der Fach- und DV-Konzeptionen und die Umsetzung der im Sommer 2015 erwarteten finalen EBA-Meldetemplates erforderlich. Da die zuständigen Behörden bei Nichterfüllung der Quote eine tägliche (!) Meldung fordern können, müssen die Banken ihren Meldeprozess dahingehend anpassen. Die Praxis zeigt jedoch, dass selbst die im Normalfall zulässige Meldefrist von 15 Kalendertagen knapp bemessen ist und die tägliche Meldebereitschaft die Banken dementsprechend vor sehr große Herausforderungen stellt.

Die laufende Erfüllung der LCR erfordert die Integration der Kennzahl in die interne Steuerung der Banken. Dafür müssen die Planungs-, Steuerungs- und Überwachungsprozesse um die LCR erweitert werden. Eine wichtige Rolle fällt dabei der Durchführung von Simulationsrechnungen zu. Zum einen, um die Einhaltung der LCR für jeden zukünftigen Stichtag zu gewährleisten. Zum anderen, um weiteren regulatorischen Vorgaben wie der Informationsbereitstellung zu den Funding-Plänen (vgl. unten folgenden Abschnitt zu den Funding-Plänen) nachzukommen.

Neue Monitoring Tools sollen nicht durch LCR/NSFR abgedeckte Liquiditätsrisiken überwachen

Bisher gibt es zwar nur einen finalen Entwurf der EBA Monitoring Tools Liquidität, nichtsdestotrotz ist aktuell eine Erstmeldung dieser zum 31. Juli 2015 vorgesehen. Die Monitoring Tools dienen der Bereitstellung von Informationen zum Liquiditätsrisiko, die über die Meldung der LCR und NSFR hinausgehen und sollen insbesondere die Durchführung der ILAAP-Prüfungen (Internal Liquidity Adequacy Assessment Process, Säule 2; vgl. unten folgenden Abschnitt zum Li-SREP) erleichtern.

Die Monitoring Tools umfassen eine Liquiditätsablaufbilanz für vertragliche Cashflows, die größten Refinanzierungsquellen nach Kontrahenten und Produkten, das Konzentrationsrisiko im Liquiditätsdeckungspotential nach Emittent bzw. Kontrahent, Fundingkosten und -volumen nach Laufzeiten sowie Prolongation der Refinanzierung. Die Meldung der Monitoring Tools hat im monatlichen Rhythmus zu erfolgen, kann aber durch die Aufsicht gemäß der Bestimmungen des Artikels 104 CRD IV auch häufiger eingefordert werden.

Zur Erfüllung der Anforderungen ist das Aufsetzen eines bereichsübergreifenden Prozesses notwendig; so sind u. a. Treasury, (Risiko-)Controlling und Meldewesen in die Meldeerstellung einzubinden. Außerdem sollte dieser Meldeprozess weitestgehend automatisiert implementiert werden.

Kreditinstitute verpflichtet Information zu ihren 3-Jahres Funding-Plänen zu melden

Am 19. Juni 2014 veröffentlichte die EBA die Guidelines zum Thema Funding-Planung. Die Guidelines sollen einheitliche Strukturen (Definitionen und Templates) für die Meldung der Funding-Planung von Banken an die Aufsicht definieren und dadurch den Überwachungsprozess optimieren. Die Aufsicht möchte durch die Meldung einen Einblick in die Funding-Planung sowie die zukünftige Entwicklung der LCR und NSFR der Kreditinstitute erhalten und dadurch die Finanzmarktstabilität stärken. Hintergrund der Anforderung ist, dass das Funding von Banken in der Finanzmarktkrise eines der Hauptprobleme war.

Die EBA verpflichtet die Kreditinstitute, in jährlichem Rhythmus detaillierte Information zu ihrer 3-Jahres Funding-Planung zu melden. Dabei referenzieren die Templateeinträge auf FINREP-Bögen und Basel III-Monitoring Templates für LCR/NSFR. Im ersten Meldebogen werden primär Informationen zu Bilanzpositionen und deren Entwicklung in der Zukunft angefordert. Zusätzlich ist eine Prognose der Liquiditäts-Kennzahlen (LCR/NSFR) von den Instituten zu melden. Der zweite Meldebogen beinhaltet Pricing- und Währungsinformationen sowie Details zu Erwerb, Verkauf und Auslauf von Aktiva und Passiva. Der dritte Meldebogen beinhaltet eine Auflistung von zu konsolidierenden Unternehmen.

Bei der Erfüllung der Anforderungen sehen die Banken sich vor allem zwei zentralen Herausforderungen gegenüber. Zum einen ist hier die Befüllung der Meldebögen zu nennen, welche hohe Anforderungen an die Datenhaushalte der Banken stellt. In diesem Kontext ist vor allem die Simulation der LCR und NSFR in die Zukunft zu nennen. Diese Simulation der Liquiditätskennzahlen stellt aktuell für viele Institute eine besonders große Herausforderung dar. Zum zweiten gilt es, die Integration der Funding-Planung in die Gesamtbankplanungsprozesse zu vollziehen, sofern diese noch nicht erfolgt ist, um so eine ganzheitliche Planung auf Gesamtbankebene aufstellen zu können.

Li-SREP-Prüfungen stellen das Liquiditätsrisikomanagement vor deutlich gestiegene Anforderungen

Im Dezember 2014 wurde die finale SREP-Richtlinie der EBA, die am 01. Januar 2016 in Kraft tritt, veröffentlicht (SREP – Supervisory Review and Evaluation Process). Ziel der SREP-Richtlinie ist die Ausgestaltung von einheitlichen Verfahren und Methoden für den aufsichtsrechtlichen Überwachungsprozess. Der Aufsicht wird empfohlen, Institute regelmäßig hinsichtlich der Umsetzung der Säule 2-Anforderungen zu überprüfen. Eine der wesentlichen Neuerungen in der überarbeiteten SREP-Richtlinie stellt die gesonderte Beurteilung der Ermittlung und Deckung des Liquiditätsrisikos dar. Es wird zukünftig in der Säule 2 zwischen einem kapitalbezogenen (ICAAP) und einem liquiditätsbezogenen (ILAAP) Steuerungskreislauf unterschieden.

Der Li-SREP umfasst drei Prüffelder. Es soll erstens eine Beurteilung der allgemeinen Liquiditätsrisiken erfolgen, zweitens die Risiken der Refinanzierungsstruktur analysiert und drittens das Management von Liquiditäts- und Refinanzierungsrisiken sowie die internen Kontrollmechanismen beurteilt werden. Im ersten Prüffeld stehen kurz- und mittelfristige Liquiditätsrisiken, der Liquiditätspuffer, das Liquiditätsdeckungspotential sowie Intraday-Liquiditätsrisiken im Fokus der Evaluation. Das zweite Prüffeld konzentriert sich auf das Refinanzierungsprofil des Instituts. Hierbei soll neben der Refinanzierungsstruktur auch die Stabilität der Refinanzierung sowie der Marktzugang geprüft werden. Das dritte Prüffeld beinhaltet die Evaluation der Liquiditätsrisikostrategie und -toleranz, die Überprüfung der Aufbauorganisation sowie der Ausgestaltung von Richtlinien und Prozessen. Dieses Prüffeld schließt auch die Beurteilung von Liquiditätsstresstestverfahren, Refinanzierungs- und Notfallplänen sowie der internen Kontrollen der Liquiditätsrisikomanagementfunktion ein.

Für die aufsichtliche Gesamtbeurteilung der Liquidität des Instituts soll ein Gesamtscore gebildet werden. Dieser ergibt sich aus der Beurteilung der Liquiditäts- und Refinanzierungsrisiken, für die jeweils ein Einzelscore zu bilden ist, dem ILAAP des Instituts sowie den Benchmark-Ergebnissen der Aufsicht. Auf dieser Basis soll die institutsspezifische Umsetzung der nationalen und internationalen aufsichtlichen Anforderungen evaluiert werden.

Auf Grundlage dieser Gesamtbeurteilung und der Einzelscores können spezifische quantitative wie auch qualitative Auflagen durch die Aufsicht erlassen werden. Die Bedeutung der Li-SREP-Umsetzung ergibt sich vor allem aus den massiven Eingriffsmöglichkeiten der Aufsicht in die Banksteuerung. Mögliche Maßnahmen sehen u.A. zusätzliche Liquiditätspuffer, höhere LCR/NSFR-Zielquoten oder die Reduktion von Fristentransformationen vor. Die Prüfung der Einhaltung dieser Vorgaben bzw. des aktuellen Umsetzungsstandes erfolgt regelmäßig durch die zuständigen Aufsichtsbehörden. Die Anforderungen erlangen bereits mit Jahresbeginn 2016 Gesetzeskraft und lassen damit nur wenig Zeit zur Implementierung.

Intraday-Liquiditätsrisiken rücken in den Fokus der Aufsicht

Mit dem BCBS-Papier 248 „Monitoring tools for intraday liquidity management” (April 2013) und der neuen SREP-Richtlinie wird die Steuerung von Intraday-Liquiditätsrisiken konkretisiert. Das BCBS-Papier schlägt sieben Überwachungsindikatoren für das Intraday-Liquiditätsrisiko vor.

Für alle international agierenden Banken wird demnach die Meldung von maximalem und minimalem Volumen an Liquidität, der Liquidität zu Beginn des Geschäftstages, der Summe der Zahlungen sowie die zeitkritischen Zahlungsverpflichtungen obligatorisch. Für Korrespondenzbanken wird die Meldeverpflichtung noch um Zahlungen an die Korrespondenzbankkunden und Intraday-Kreditlinien erweitert. Von direkten Teilnehmern ist zusätzlich ein Intraday-Durchlauf gefordert, bei dem der Anteil der Auszahlungen an den Gesamtzahlungen zu bestimmten Tageszeiten zu ermitteln ist.

Die Überwachungsindikatoren sind für jede Währung und jede juristische Person einzeln zu ermitteln. Zudem sind Intraday-Liquiditätsstressszenarien zu konzipieren und umzusetzen. Der Baseler Ausschuss schlägt konkret vier verschiedene Stressszenarien (eigener finanzieller Stress, Stress einer Gegenpartei, Stress einer Kundenbank, marktweiter Kredit- und Liquiditätsstress) vor.

Ursprünglich war die Meldeverpflichtung der Intraday-Liquiditätskennzahlen – gemeinsam mit der LCR – ab dem 1. Januar 2015 vorgesehen. Eine Einführung auf EU-Ebene ist noch offen. Eine EBA Working Group wird das Thema ab Q2/2015 auf ihre Agenda nehmen.

Unabhängig von der Einführung von Meldeverpflichtungen für das Intraday-Liquiditätsrisiko müssen Kreditinstitute die Säule II-Anforderungen gemäß den neuen Li-SREP-Anforderungen bereits ab 2016 erfüllen. Dazu ist der Liquiditätssteuerungskreislauf um die Dimension „Intraday“ mit eigenen Szenarien, Limiten sowie einem entsprechenden Liquiditätspuffer, Reporting und Notfallkonzept zu erweitern.

Fazit

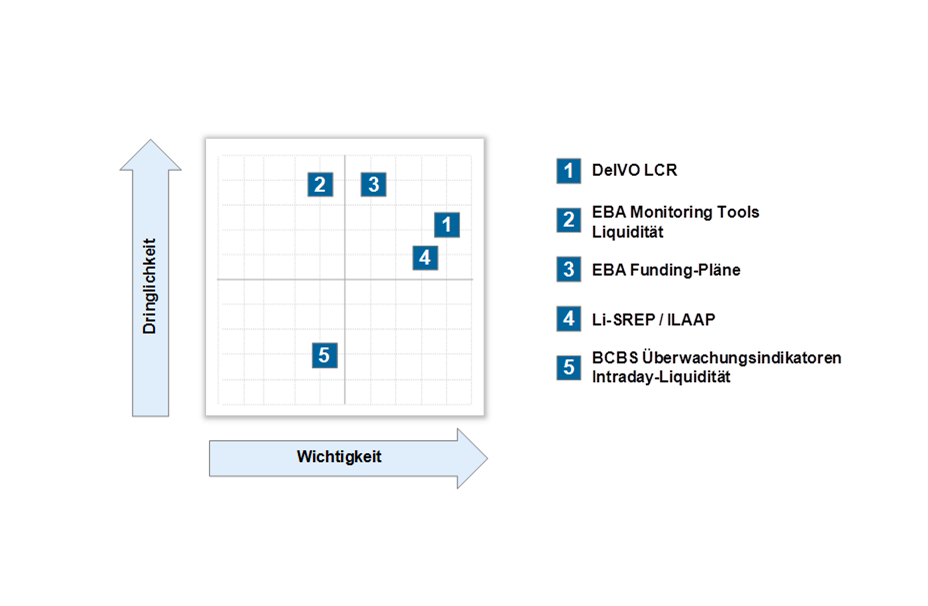

Die aufgezeigten Liquiditätsthemen lassen sich – wie in der nachfolgenden Abbildung ersichtlich -nach Wichtigkeit sowie Dringlichkeit priorisieren. Die Priorisierungen sind allerdings von Institut zu Institut unterschiedlich zu bewerten – abhängig von Komplexität und aktuellem Umsetzungsstatus.

So ist die DelVO LCR sowohl von höchster Dringlichkeit als auch Wichtigkeit, da die Anforderungen über eine Verordnung geregelt sind und die Erfüllung ab 01. Oktober 2015 verpflichtend ist. Die EBA Monitoring Tools können aufgrund zeitnaher Umsetzungserfordernisse ebenfalls als höchst dringlich eingestuft werden, sind allerdings als (strategisch) weniger wichtig zu betrachten, da aktuell noch keine Limitierung vorgesehen ist. Die Funding-Pläne sind ebenso wie die Monitoring Tools zeitnah umzusetzen und haben daher ebenfalls höchste Dringlichkeit. Des Weiteren kann ihnen eine relativ hohe Wichtigkeit eingeräumt werden, da sie große strategische Implikationen auf die Gesamtbank-Planung ausüben. Auch dem Li-SREP kann eine hohe Dringlichkeit beigemessen werden, da er bereits die Basis für Prüfungen in 2015 bildet. Da er sich als neuer eigener Steuerungskreislauf neben dem ICAAP etablieren wird, ist er von höchster Wichtigkeit für die Institute. Die Überwachungsindikatoren zur Intraday-Liquidität weisen aufgrund aktuell noch fehlender aufsichtlicher Vorgaben auf EU-Ebene eine geringere Dringlichkeit auf und haben wegen ihrer strategischen Relevanz vor allem für Institute mit Handelsaktivitäten und großem Zahlungsverkehrsaufkommen eine vergleichbar niedrige Wichtigkeit.