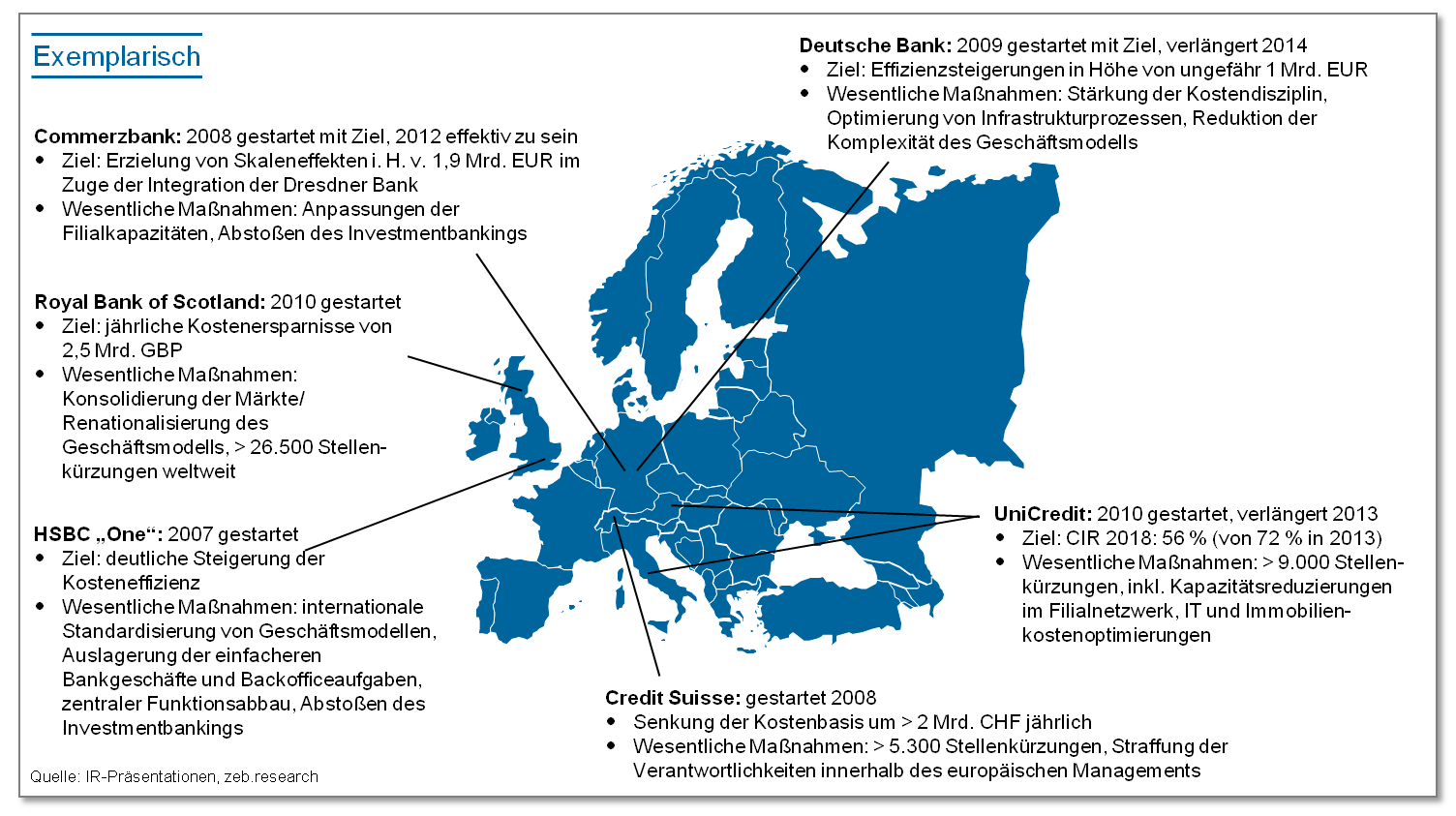

Obwohl viele dieser Programme überaus ambitioniert waren, beobachten wir in der Praxis häufig, dass diese keine nachhaltigen und langfristigen Effizienzsteigerungen nach sich gezogen haben. Das heißt konkret: Die Kosten stiegen im Vergleich zur Ertrags- oder Aktivaentwicklung nach kurzer Zeit wieder an.

Neben diesen eher fallstudienartigen Beobachtungen ist jedoch unklar, wie sich die Effizienz des Bankensektors in Europa ganz allgemein in den vergangenen Jahren entwickelt hat. Gibt es bestimmte Geschäftsmodelle oder Ländercluster, die es trotz der Finanzkrise geschafft haben, höhere Erträge oder größere Geschäftsvolumina mit geringerem Aufwand zu erzielen? Und welche Geschäftsmodelle bzw. Länder stehen heute vergleichsweise gut da?

Anhand eines umfangreichen Datensatzes haben wir diese Fragen systematisch analysiert und dabei zwischen unterschiedlichen Geschäftsmodellen und dem jeweiligen geografischen, geschäftlichen Schwerpunkt unterschieden (n = 144). Unser Datensatz umfasst die jeweils größten Banken aus 13 europäischen Länderclustern für die Jahre 2007–2014. Dabei hat die Finanzkrise natürlich einen erheblichen Einfluss auf die Gewinn- und Verlustrechnung der Institute gehabt. Diese Effekte haben sich hauptsächlich in den Jahren 2008/2009 ergeben. Um dies in unserem Datenset zu berücksichtigen, haben wir das Jahr 2007 als Basisjahr für unsere Berechnungen der durchschnittlichen jährlichen Wachstumsraten verwendet. Wir definieren Effizienz in einer einfachen, aber passenden Art und Weise, indem wir die Entwicklung des Nettoertrags bzw. der Geschäftsvolumina (d. h. den „Output“) der Entwicklung der gesamten Verwaltungskosten („Input“) gegenüberstellen. Dabei bereinigen wir die Daten um jährliche, länderspezifische Inflationsraten, um die Ergebnisse nicht „künstlich aufzublähen“.

Branche insgesamt schneidet schlecht ab

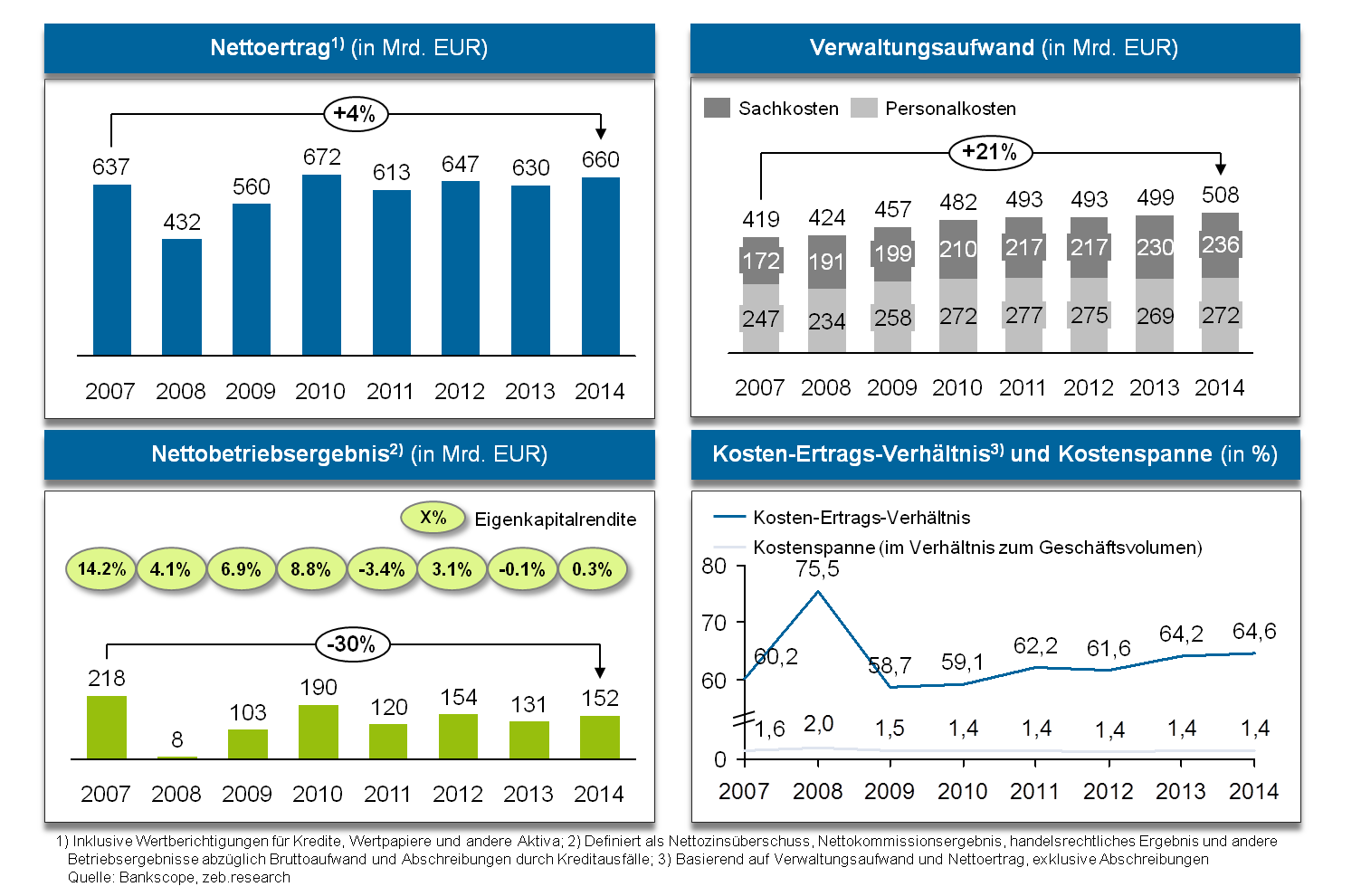

Von 2007 bis 2014 verzeichnete der Nettoertrag der gesamten Branchen einen Zuwachs von lediglich 4 %, während zeitgleich der Verwaltungsaufwand um mehr als 20 % anstieg (siehe Abbildung 2). Das bedeutet, dass insbesondere kontinuierlich und überproportional steigende Aufwandsposten Betriebsergebnis und Eigenkapitalrendite der Institute maßgeblich verschlechterten: Während der Personalaufwand 2014 um ungefähr 10 % höher war als im Jahr 2007, stieg der Sachaufwand im gleichen Zeitraum sogar um mehr als 35 %. Im Höhepunkt der Krise im Jahr 2008 kletterte das Kosten-Ertrags-Verhältnis (Cost-Income-Ratio, CIR) auf über 75 %, um sich danach auf einem durchschnittlichen Niveau von etwa 65 % einzupendeln. Einzig die Kostenspanne konnte sich durch einen Anstieg der Geschäftsvolumina nach 2008 auf einen Wert von 1,4 % stabilisieren und liegt damit besser als im Jahr 2007.

Abbildung 2: Entwicklung Nettoertrag, Verwaltungsaufwand, Nettobetriebsergebnis, Kosten-Ertrags-Verhältnis und Kostenspanne aller Banken im Datensatz 2007–2014 (jeweils korrigiert um Inflationseffekte)

Abbildung 2: Entwicklung Nettoertrag, Verwaltungsaufwand, Nettobetriebsergebnis, Kosten-Ertrags-Verhältnis und Kostenspanne aller Banken im Datensatz 2007–2014 (jeweils korrigiert um Inflationseffekte)Nur Schweizer Banken mit gemäßigter Effizienzsteigerung

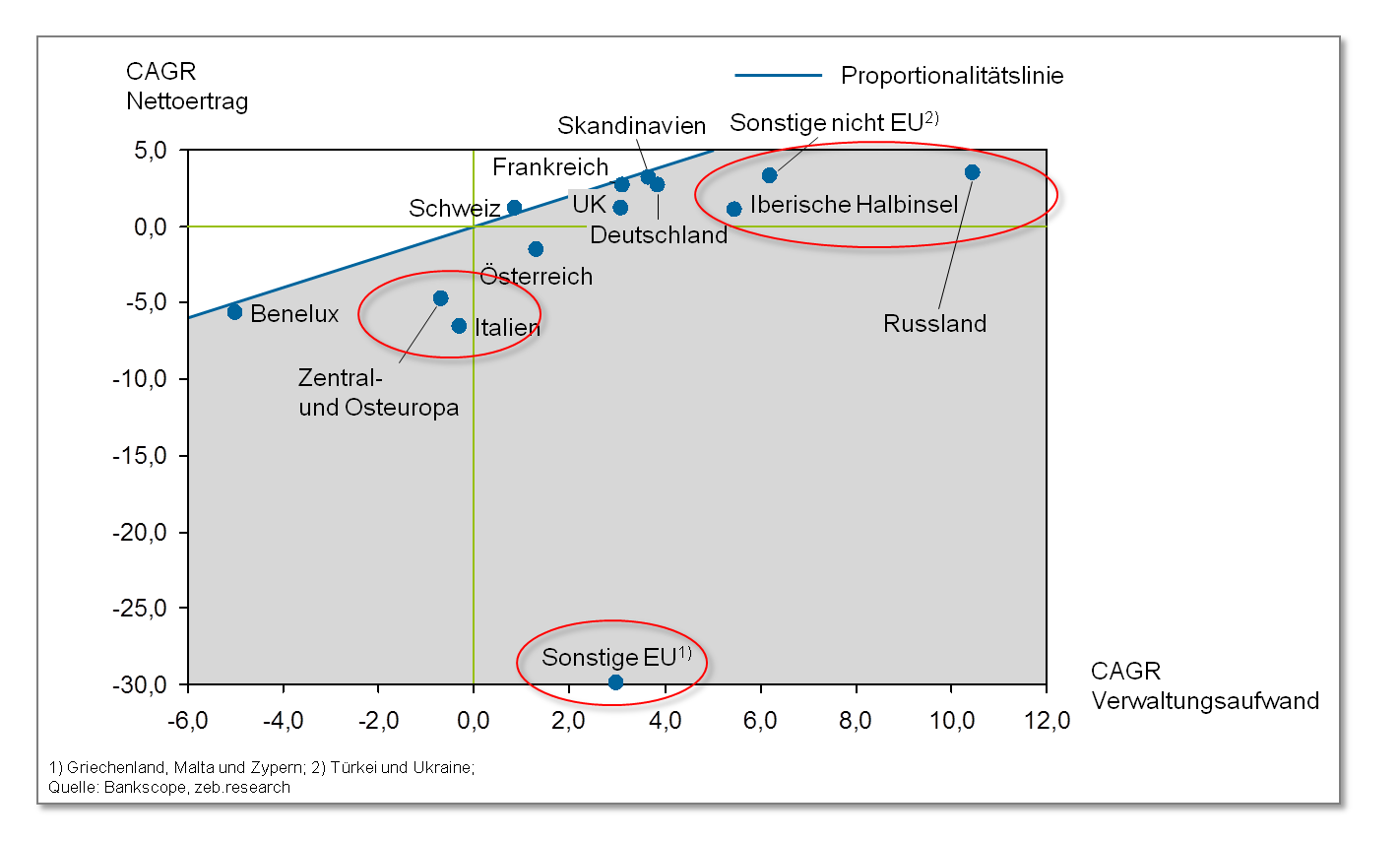

Abbildung 3 zieht einen Vergleich der durchschnittlichen jährlichen Wachstumsraten des Nettoertrags und des Verwaltungsaufwands zwischen 2007 und 2014 auf Ebene der Ländercluster. Dabei trennt die Proportionalitätslinie die „Gewinner“ in Sachen Effizienz von den „Verlierern“: Die Mehrheit der Länder weist (zuweilen erhebliche) Effizienzverluste auf, darunter v. a. diejenigen, die am stärksten von der Finanzkrise betroffen waren (u. a. Italien, Spanien, Portugal sowie Griechenland, Malta und Zypern („Sonstige EU“)). Aber auch Russland, die Türkei, die Ukraine sowie weitere Länder in Zentral- und Osteuropa konnten ihr Ertragswachstum im Vergleich zum Anstieg der Kosten nicht beschleunigen. Die nordeuropäischen Länder und Regionen wie Benelux, Frankreich, Großbritannien, Deutschland und die skandinavischen Länder schlossen mit einer etwas schlechteren, aber insgesamt nahezu unveränderten Effizienz ab. Einzig Schweizer Institute konnten ihre Effizienz geringfügig steigern.

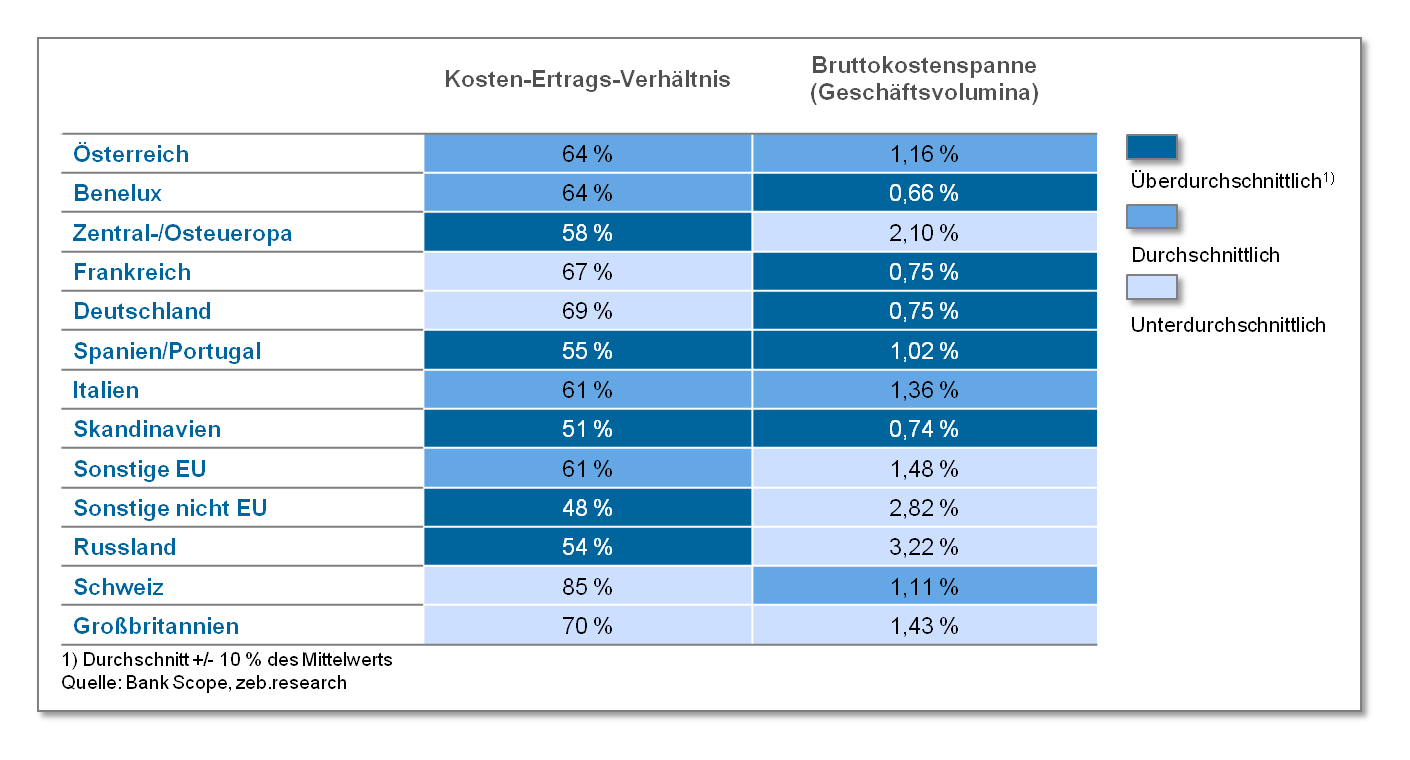

Um das Abschneiden der Länder jedoch richtig zu interpretieren, ist auch ein Blick auf die absoluten Zahlen erforderlich. Abbildung 4 listet daher zwei „klassische“ Effizienzkennzahlen auf, die das Niveau der Länder von 2014 widerspiegeln: Hinsichtlich günstiger Ertrags-Kosten-Verhältnisse und Kostenspannen führen spanisch/portugiesische und insbesondere skandinavische Banken das Ranking mit überdurchschnittlichen Ergebnissen an, während schweizerische Banken im Status quo eher schlecht abschneiden.

Abbildung 4: Vergleich von Kosten-Ertrags-Verhältnis und Bruttokostenspanne (hinsichtlich des Geschäftsvolumens), 2014

Abbildung 4: Vergleich von Kosten-Ertrags-Verhältnis und Bruttokostenspanne (hinsichtlich des Geschäftsvolumens), 2014Auch kein Gewinner unter den Geschäftsmodellen

In der Betrachtung der unterschiedlichen Geschäftsmodelle zeigt sich ebenfalls ein eher negatives Bild: Wie Abbildung 5 veranschaulicht haben alle Institute bis auf solche im Wholesale-Geschäft – teilweise erhebliche – Effizienzrückgänge verzeichnet. Insbesondere spezialisierte Banken („Sonstige“) schnitten noch schlechter als Retail- und Universalbanken ab. Sie weisen deutlich überproportionale jährliche Zuwachsraten bei Kosten im Vergleich zu Erträgen auf.

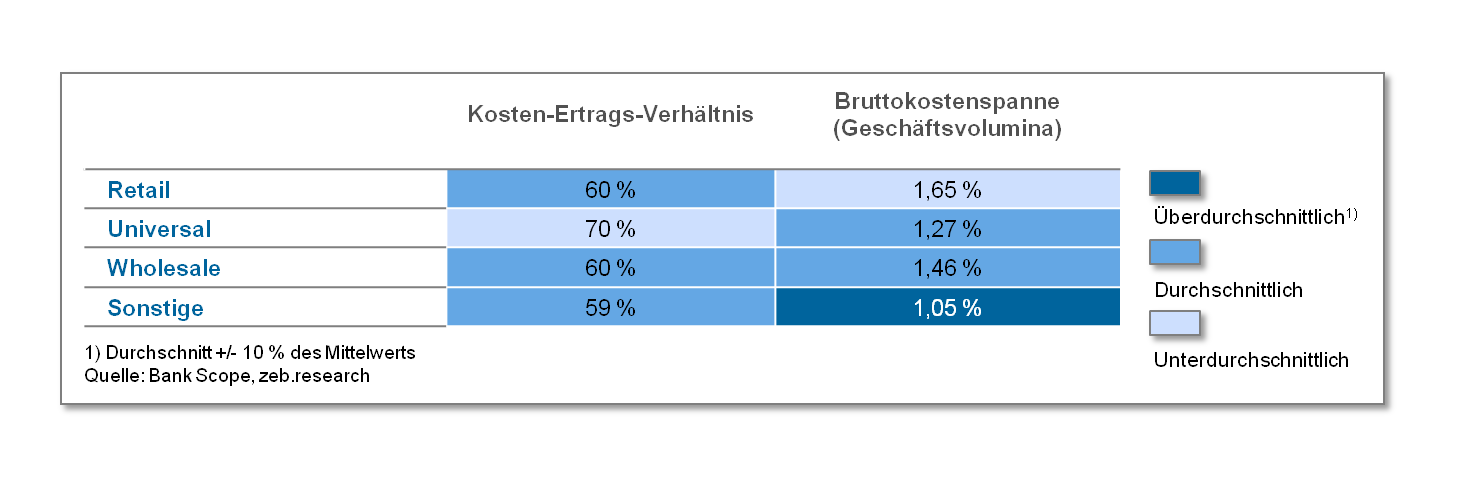

Diese relative Entwicklung muss jedoch wiederum mit dem Status quo im Jahr 2014 verglichen werden (siehe Abbildung 6). Offensichtlich hat sich die Leistung der spezialisierten Banken in den vergangenen Jahren verschlechtert, dennoch kann sie die Effizienz anderer Geschäftsmodelle heute noch schlagen.

Abbildung 6: Vergleich von Kosten-Ertrags-Verhältnis und Bruttokostenspanne (hinsichtlich des Geschäftsvolumens), 2014

Abbildung 6: Vergleich von Kosten-Ertrags-Verhältnis und Bruttokostenspanne (hinsichtlich des Geschäftsvolumens), 2014Dringender Handlungsbedarf in der gesamten Branche

Festzuhalten bleibt, dass wir in Sachen Effizienz keinen eindeutigen „Gewinner“ unter beiden Gruppierungen ausmachen konnten – weder bei den Länderclustern noch bei den Geschäftsmodellen. Dieses Ergebnis ist aus unserer Sicht allerdings wenig überraschend: So beobachten wir in der Praxis, dass die Kostendisziplin bei „Ausrufung“ von Restrukturierungs-/Effizienzsteigerungsprogrammen oftmals nur ca. drei Jahre anhält. Bereits im dritten Jahr wird häufig nicht mehr so konsequent auf Einsparungsmaßnahmen und Budgeteinhaltungen im Betrieb des Instituts geschaut. Erste Budgetüberschreitungen sind zu beobachten, die andere Kostenstellen/Kostenarten zum Anlass nehmen, auch „über die Stränge zu schlagen“; erhalten Wachstumsthemen wieder mehr Aufmerksamkeit als eigentlich in einem Restrukturierungsprogramm (auf fünf Jahre) geplant. Dieses wird meistens damit begründet, dass das Umfeld sich so massiv verändert habe, dass man nachjustieren und ergo investieren müsse; schlägt der aufsichtsrechtliche Druck wieder verstärkt durch: Die Budgets für regulatorische Themen werden wieder deutlich erhöht, um hier einen ausreichenden „Sicherheitsabstand“ zu gewinnen.

Wesentliche Rahmenparameter haben sich mittlerweile jedoch entschieden geändert: Der Druck auf die Ertragsseite aufgrund des Niedrigzinsumfelds sowie auf die regulatorisch notwendige Stärkung der Eigenkapitalbasis ist mittlerweile einfach zu hoch (in Zeiten, in denen das Einsammeln von Kapital auf den Märkten wegen geringer Profitabilität von Banken per se schwierig ist). Heute hat die große Mehrheit der Banken in Europa schlicht keine andere Option mehr, als ihre Kostenseite (endlich) zu stabilisieren, um ein weiteres (nahezu) „verlorenes Jahrzehnt“ zu vermeiden.

Auch wenn sie in unseren Gruppierungen nicht einzeln ersichtlich sind, gibt es immer noch ausgewählte Banken, die es in den letzten Jahren geschafft haben, Aufwand und Ertrag in die „richtige Richtung“ zu lenken. Was können wir von diesen Instituten lernen? Erfolgreiche Banken in unserem Datensatz zeichnen sich insbesondere durch konkrete Marktstrategien aus, bei denen Geschäftstätigkeiten auf einzelne regionale Schwerpunkte konzentriert werden. Ein konkretes Beispiel ist die schwedische Bank SEB AB, eine der wenigen „Effizienzgewinner“ unter den Universalbanken. Gemessen an ihren Aktiva ist die SEB eine vergleichsweise kleine Universalbank, die ihr Geschäft auf Skandinavien, die baltischen Länder und ausgewählte andere europäische Länder (inklusive Deutschland) konzentriert. Sie ist daher in relativ homogenen regulatorischen Systemen und Märkten tätig. Dies sind gute Voraussetzungen, um Kosten in Zeiten steigender, national unterschiedlicher regulatorischer Anforderungen und höchst spezialisierter Marktangebote gering zu halten. Somit ist die vergleichsweise niedrige Geschäftskomplexität wahrscheinlich ein wichtiger Erfolgsfaktor für das gute Kostenmanagement der SEB. Dieses zeichnet sich u. a. durch klare Prinzipien (wie beispielsweise strenge und sinkende ganzheitliche Kostendeckelungen für die Jahre 2010 bis 2016), durch eine strikte Priorisierung von Investitionen für effizienzsteigernde Maßnahmen (wie z. B. ausgewählte IT-Lösungen) sowie durch kontinuierliche Optimierungen auf der Organisationsseite aus (wie etwa die Zentralisierung von Supportfunktionen).

Aber auch für weniger fokussierte oder historisch gewachsene komplexe Geschäftsmodelle gibt es Erfolgsfaktoren und Best-Practice-Ansätze, die zu einer nachhaltigen Steigerung der Effizienz führen. Diese sind u. a.:

- Stringente Kostenmanagementansätze: jährliche Top-down-Kostenplanungen

- Hohe (Kosten-)Transparenz: regelmäßiges externes Kostenbenchmarking mit relevanten Peers

- Klare Kostenverantwortlichkeiten:

- prozessorientierte Kostenverrechnung (ermöglicht eine sachgerechte Zuweisung der Ausgaben für den jeweilig verantwortlichen Geschäftsbereich) oder

- ein ganzheitlicher Governance-Ansatz über eine Matrix, die sowohl Kostenstellen- wie auch Kostenartenrechnungen kombiniert

Es gibt Wege aus der „Effizienzfalle“, in die die Mehrheit der Finanzinstitute in den vergangenen Jahren getappt ist. Und in Zeiten geringer Erträge wird der Druck, zumindest die Kosten „in den Griff zu bekommen“, von Quartal zu Quartal weiter steigen.