Netflix statt örtliche Videothek, Airbnb statt Hotel – Digitalisierung hat viele Lebensbereiche nachhaltig verändert und in zahlreichen Branchen für tief greifende Veränderungen gesorgt. Im Banking sind zumindest die wichtigsten Kundenbedürfnisse unverändert geblieben: Transparenz, Convenience und Performance sind wie bereits vor zehn Jahren die Eckpfeiler einer erfolgreichen Kunde-Bank-Beziehung. Grundlegend gewandelt hat sich allerdings die Erwartung der Kunden, wie diese Kundenbedürfnisse erfüllt werden. Komfort vor zehn Jahren, das bedeutete eine Bankfiliale bequem auf dem Heimweg, lange Donnerstage und vorausgefüllte Überweisungsträger, um auch nach Arbeitsschluss Bankgeschäfte zu erledigen. Heute heißt „Convenience“ „Online-Abschlussfähigkeit“ und „24/7“. Viele Unternehmen anderer Branchen (Netflix, Airbnb, Apple, DriveNow etc.) erfüllen diese Ansprüche bereits heute – sie sind transparent, immer verfügbar, vernetzt und dabei trotzdem regional. Etablierte Anbieter stellt das vor wachsende – manchmal zu große – Herausforderungen. Auch Banken müssen sich diesen Herausforderungen stellen. Aber wie hoch ist die disruptive Kraft im Banking tatsächlich? zeb hat diese Frage Ende 2015 mehr als 250 Führungskräften aus sämtlichen Bankensektoren gestellt.

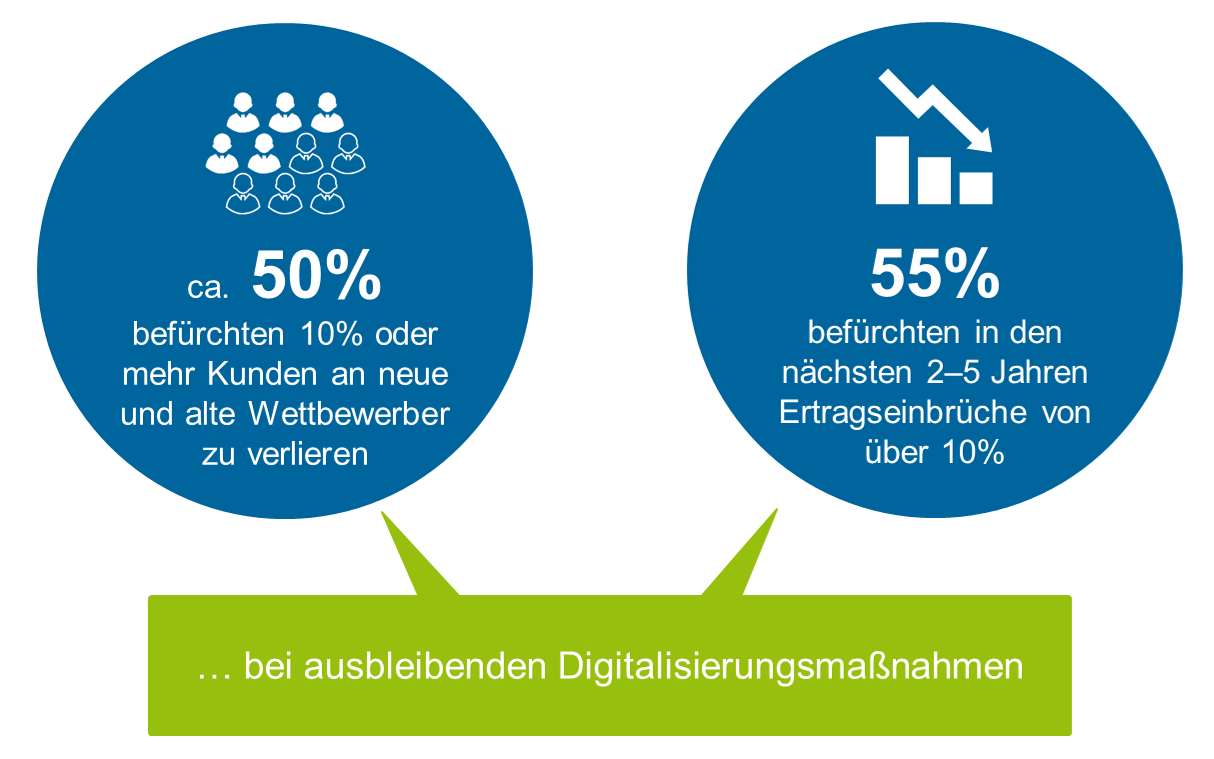

Die Antworten zeichnen ein eindeutiges Bild: Viele deutsche Banken bereiten sich nur unzureichend auf den digitalen Wandel vor. Zwar ist den meisten Managern die Dringlichkeit des Handlungsbedarfs bewusst – so glauben 55 % aller Führungskräfte, dass mangelnde Digitalisierungsanstrengungen ihr Institut binnen weniger Jahre mindestens 10 % der Erträge kosten könnten. Trotzdem zeigen sich die Banken bei der Umsetzung konkreter Maßnahmen zögerlich.

Nur jedes fünfte Geldinstitut sieht zum Beispiel bei der Überarbeitung der eigenen IT-Architektur besonders hohen Handlungsbedarf. „Eigentlich hätten wir vermutet, dass die Banken die Modernisierung ihrer IT vorantreiben. Das gilt insbesondere im Hinblick auf die Integration von Kooperationspartnern in das eigene Produkt- und Serviceangebot. Denn wer hier zu lange wartet, wird früher oder später den Anschluss verlieren. Insofern überrascht uns die abwartende Haltung“, sagt Studieninitiator Dr. André Ehlerding.

„Ja“ zum Online-Abschluss, „Nein“ zu Vergleichsportalen

Die höchste Priorität messen Topmanager dem eigenen Online-Auftritt bei – fast zwei Drittel der Befragten meinen, die Internetpräsenz in naher Zukunft stärken zu müssen. Gleiches gilt für die Anpassung der traditionellen Vertriebsstrukturen. So halten 57 % der Führungskräfte zum Beispiel die Verringerung der Filialpräsenz oder den Ausbau alternativer Vertriebskanäle für dringlich. Dazu passt, dass 61 % der Teilnehmer die Online-Abschlussfähigkeit von Standardprodukten verbessern wollen – was allerdings im Widerspruch zur niedrig priorisierten Überarbeitung der IT-Architektur steht.

Für irrelevant halten viele Banker dagegen die Nutzung von Vergleichsportalen und das Thema Bannerwerbung – lediglich 7 % der Befragten zeigten hier hohe Zustimmungswerte. „Hier würde ich mir eine größere Offenheit wünschen. Wir wissen aus unseren Projekten, wie sinnvoll die intelligente Einbindung von Vergleichsportalen sein kann. Damit vernachlässigen die Institute einen relevanten Vertriebskanal“, sagt Ehlerding.

Auch beim Thema FinTech warten die meisten Banken ab

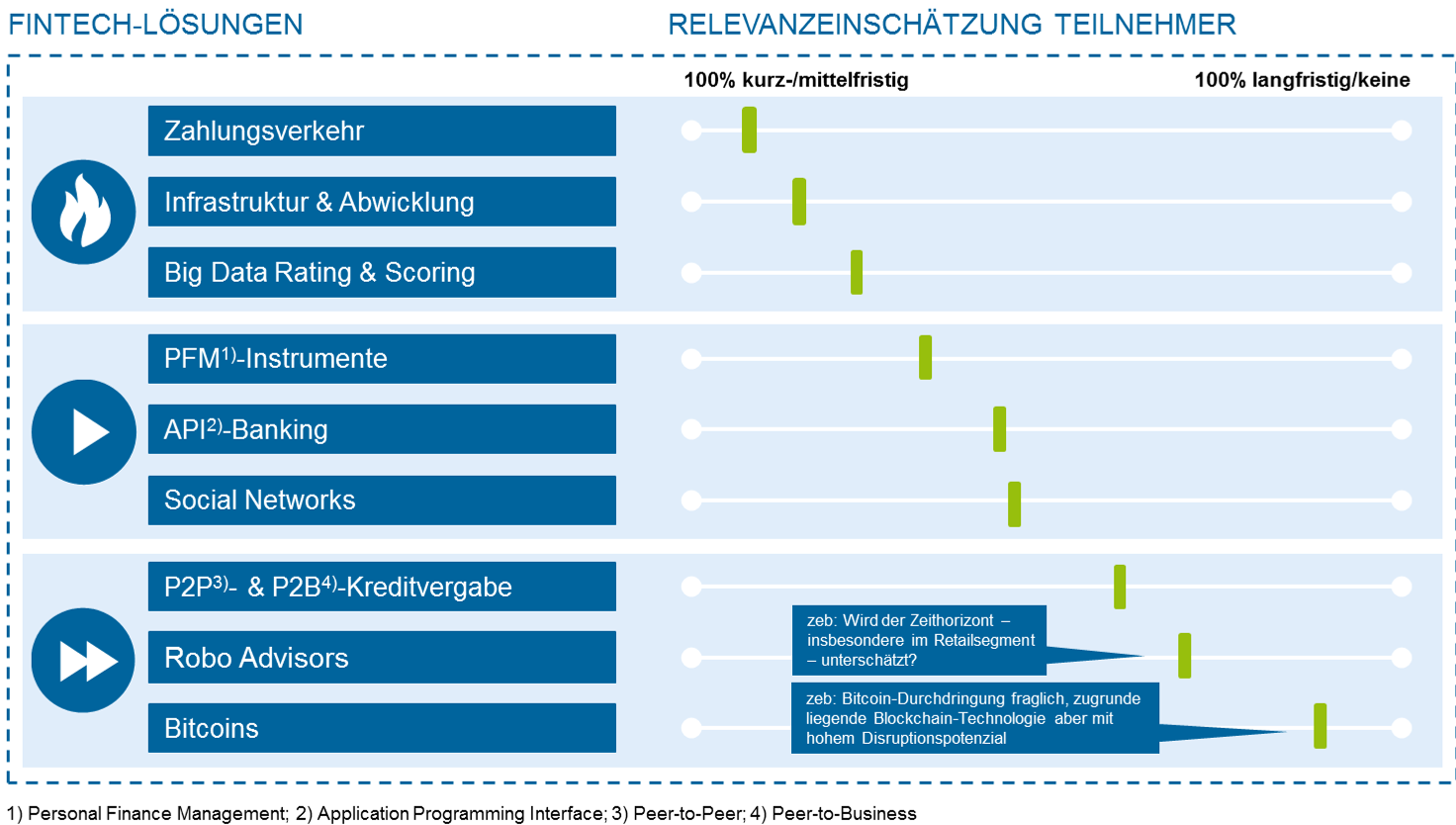

Abwartend zeigen sich die meisten Banken, was mögliche Kooperationen mit FinTechs betrifft – nur für jeden siebten Befragten hat dieses Thema momentan Priorität. Dennoch glauben die meisten Führungskräfte, dass die Finanz-Start-ups im Zahlungsverkehr, in Abwicklung und Infrastruktur sowie bei Big Data und Scoring kurzfristig relevant werden. Die sogenannte Online-Vermögensverwaltung („Robo Advice“) spielt für die meisten Führungskräfte dagegen auf absehbare Sicht keine Rolle – eine Gefahr, wie zeb meint, denn diese innovative Technologie könnte für das Retailgeschäft schneller wichtig werden als viele Banker annehmen.

Alles in allem glaubt Mathias Gans (Autor der Studie) zwar, „dass die deutschen Banken grundsätzlich begriffen haben, wie wichtig die Digitalisierung ihrer Geschäftsmodelle wäre. Besonders herausfordernde Handlungsfelder mit Kundenbezug und IT-Fokus meiden sie jedoch (noch). Wir plädieren dafür, den Megatrend Digitalisierung umfassender anzugehen. Denn Banken, wie wir sie heute kennen, wird es so langfristig nicht mehr geben.“