Neben diesem fehlenden Marktstandard sind in den unterschiedlichen Bereichen der Banken häufig „Silo-Sichten“ beim Management von Modellrisiken anzutreffen, d.h. Bewertungs- und Risikomodelle werden in unterschiedlichen organisatorischen Einheiten betrachtet. Es fehlen ein geschlossenes Standardkonzept und ein einheitlicher Rahmen für die gleichzeitige Behandlung der Modellrisiken sowohl von Bewertungs- als auch von Risikomodellen, um zum Beispiel eine Doppelunterlegung im ICAAP-Verfahren, auf Risikodeckungspotential- und auf Risiko-Seite zu vermeiden.

In Folge der gestiegenen regulatorischen Anforderungen und des fehlenden Markstandards zum Management von Modellrisiko ergeben sich aus der Bankperspektive konkrete Fragestellungen:

- Wie können Modellrisiken definiert, erkannt und gemessen werden?

- Wie kann eine Integration der Modellrisikomessung in bestehende Prozesse aussehen?

- Wie können aufsichtliche Findings im Zusammenhang mit Modellrisiko vermieden werden?

Anwendungsfelder und regulatorische Vorgaben zum Modellrisiko

Für Modellrisiken ist eine Vielzahl unterschiedlicher Facetten zu beachten. Neben den im Accounting zu berücksichtigenden Modellreserven und Bewertungsabschlägen aufgrund von Modellschwächen und unbeobachtbaren Parametern ergeben sich vor allem im Risikocontrolling verschiedene Anwendungsfelder. Es sind sowohl die regulatorischen Säule-1-Kapitalanforderungen für Modellrisiken aus internen Modellen als auch die im Rahmen des ICAAP-Verfahrens bestimmten Säule-2-Kapitalpuffer zur Ermittlung der Risikodeckungsmassen zu beachten.

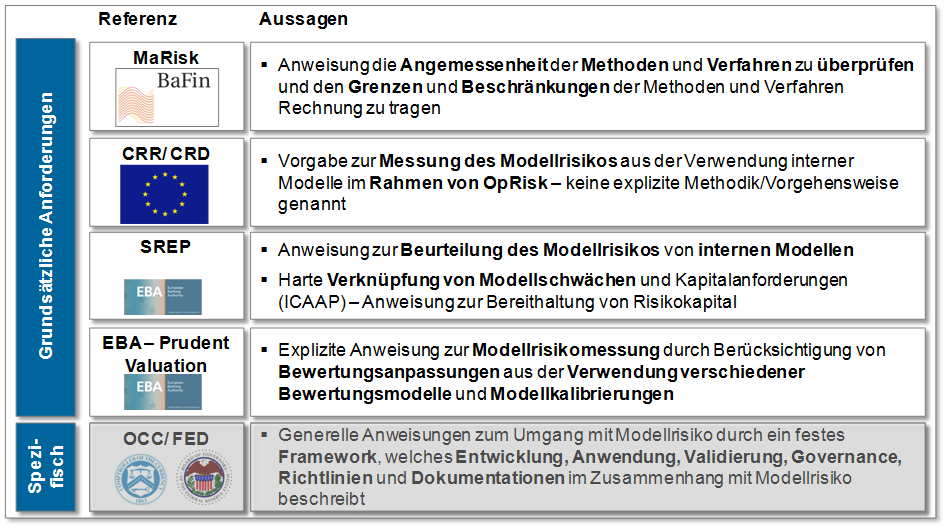

Die regulatorischen Vorgaben hierzu sind in nationalen und internationalen Anforderungen und Gesetzten verankert (siehe Abbildung 1).

In den MaRisk sowie in der CRR bzw. der CRD werden erste, wenn auch wenig konkrete, Aussagen getroffen, die eine Anweisung zur Erfassung und Messung von Modellrisiken geben.

Die Vertiefung dieser Anforderungen erfolgt durch eine direkte Verknüpfung von Modellschwächen und Kapitalanforderungen zur Risikounterlegung im Rahmen von ICAAP-Verfahren in den SREP-Leitlinien (EBA: „Guidelines on common procedures and methodologies for the supervisory review and evaluation process (SREP)”, 2014).

Durch die explizite Anweisung zur Messung von Modellrisiken und der Berücksichtigung dieser Risiken bei der Ermittlung des regulatorischen Eigenkapitals mittels Bewertungsanpassungen wird in den EBA-Veröffentlichungen zur „Prudent Valuation“ (EBA: „Regulatory Technical Standards on Prudent Valuation“, 2014) zudem die Erfassung von Modellrisiken von Bewertungsmodellen gefordert.

Dabei ist eine aufsichtskonforme Auffassung des Begriffs „Modellrisiko“ von großer Bedeutung. Eine umfassende Definition des Begriffs ist in der CRD zu finden. Dort bezeichnet „[…] ‚Modellrisiko‘ den potenziellen Verlust, der einem Institut als Folge von Entscheidungen entsteht, die sich grundsätzlich auf das Ergebnis interner Modelle stützen könnten, wenn diese Modelle Fehler bei der Konzeption, Ausführung oder Nutzung aufweisen“ (Artikel 3 Absatz 1 Nummer 11 der CRD IV).

Im Gegensatz zur europäischen Regulatorik werden in amerikanischen Gesetzen umfassende Aussagen zum Modellrisiko getroffen, welche ein Rahmenwerk für den Umgang mit Modellrisiken festlegen (Board of Governors of the Federal Reserve System and Office of the Comptroller of the Currency: „Supervisory Guidance on Model Risk Management“, 2011). Diese Anforderungen stellen zwar kein europäisches Recht dar, geben jedoch einen möglichen Ausblick, wie detaillierte generelle Anweisungen in der regulatorischen Ausgestaltung aussehen könnten.

Implikationen: Einrichtung eines Modellrisiko-Frameworks

Aus den regulatorischen Grundlagen ergeben sich unterschiedliche Implikationen und Handlungsfelder, von denen der Einbau eines umfassenden Modellrisiko-Frameworks in bestehende Prozesse und Organisation der Bank einen wesentlichen Lösungsansatz darstellt.

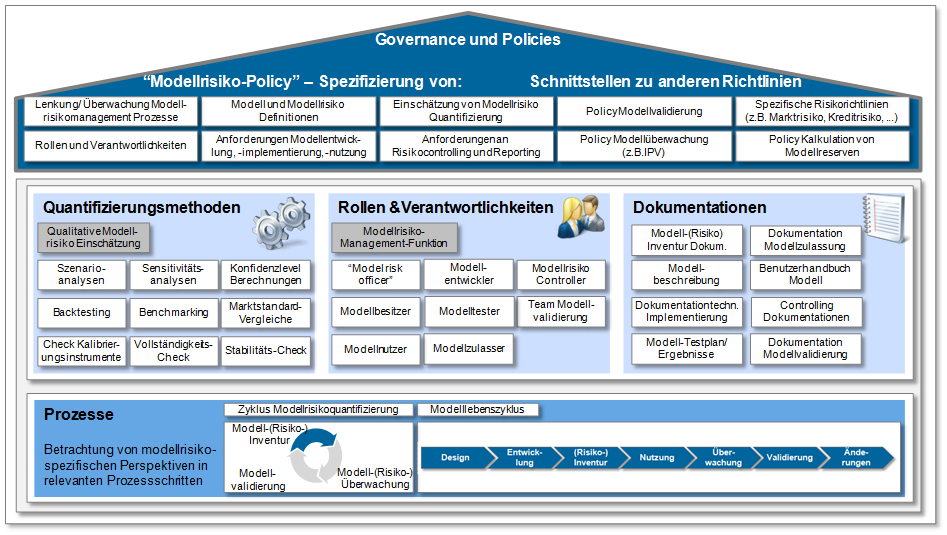

Das Modellrisiko-Framework ist in das generelle Risikomanagement-Framework der Bank einzubetten und hat vor allem die zentralen Anforderungen an Governance und Policies, Quantifizierungsmethoden, Rollen und Verantwortlichkeiten, Dokumentationen und zugehörige Prozesse zu beinhalten (siehe Abbildung 2).

Im Modellrisiko-Framework haben Banken ihre Governance zum Modellrisiko im Rahmen von Policies – sei es in einer zentralen „Modellrisiko Policy“ oder durch Integration ausgewählter Inhalte in die bereits bestehende Policy Struktur – zu implementieren und festzuhalten. Die Modellrisiko Policy bzw. die das Modellrisiko betreffenden Inhalte haben dabei Richtlinien für den Umgang mit Modellrisiken und Anforderungen zur Erfassung dieser Risiken zu enthalten. Hierzu gehören beispielsweise die Spezifizierung der Lenkung und Überwachung von Modellrisikomanagement Prozessen sowie einheitliche Definitionen von Modell und Modellrisiko.

Das Modellrisiko-Framework umfasst auch die Spezifizierung von Quantifizierungsmethoden. Hier sind neben Methoden zur qualitativen Einschätzung des Modellrisikos auch Verfahren wie Szenario- oder Sensititvitätsanalysen und Konfidenzlevel-Berechnungen festgelegt.

Im Framework sind zugehörige Rollen und Verantwortlichkeiten einzurichten. Es ist eine Modellrisiko-Management-Funktion zu schaffen und für die unterschiedlichen Stadien eines Modells sind die Verantwortlichkeiten zu bestimmen (Modellentwickler, -besitzer, -tester, -nutzer, -zulasser).

Neben der Festlegung relevanter Richtlinien für den Umgang mit Modellrisiko in der Governance, den Quantifizierungsmethoden und der Einrichtung von Rollen und Verantwortlichkeiten sind im Modellrisiko-Framework zugehörige Dokumentationen anzulegen. Diese enthalten zum Beispiel eine Dokumentation der Modell-(Risiko-) Inventur oder Dokumentationen der Modellbeschreibungen und Benutzerhandbücher der Modelle.

Im Modellrisiko-Framework sind relevante Prozesse zur Erfassung von Modellrisiken aufzusetzen und die Betrachtung von modellrisikospezifischen Perspektiven in relevanten Prozessschritten ist sicherzustellen. Innerhalb der Prozesse sind geeignete Quantifizierungsmethoden zu entwickeln und die modellrisikorelevanten Aspekte in den wesentlichen Prozessschritten des Modelllebenszyklus sind zu beachten.

Erfassung von Modellrisiken auf Basis des Modellrisiko-Frameworks

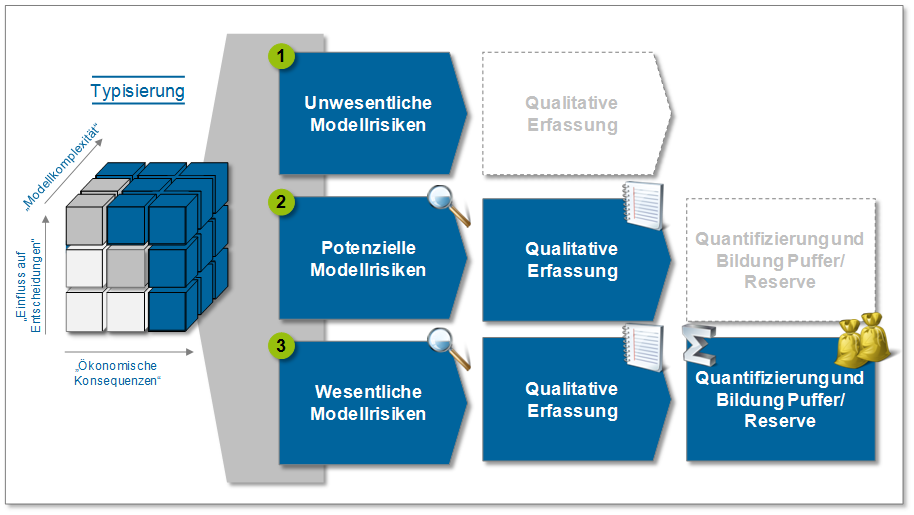

Aufbauend auf den im Framework verankerten Grundlagen kann die regulatorisch geforderte Erfassung und Beurteilung von Modellrisiken durchgeführt werden. Zentraler Bestandteil der Modellrisikoquantifizierung ist die jährliche Modell-(Risiko-) Inventur, in der in einem ersten Schritt mittels einer qualitativen Einstufung eine Typisierung der verwendeten Modelle stattfindet. Diese erfolgt in Form einer Wesentlichkeitsprüfung eines jeden Modells anhand einer Einordnung in den drei Dimensionen

- Modellkomplexität und der Modellannahmen

- Einfluss der Modellergebnisse auf Entscheidungen

- Ökonomische Konsequenzen der Modellergebnisse

Anhand dieser Einstufung kann die Wesentlichkeit von Bewertungs- und Risikomodellen abgelesen werden, sodass sich unterschiedliche Anforderungen hinsichtlich der Erfassung und Quantifizierung von Modellrisiken sowie einer möglichen Bildung und Bereitstellung von Kapitalpuffern oder Modellreserven ergeben (siehe Abbildung 3).

Es findet eine Unterscheidung nach Modellen mit unwesentlichen Modellrisiken (1), solchen mit potenziellen Modellrisiken (2) und denen mit wesentlichen Modellrisiken (3) statt. Unabhängig von der Einschätzung des Modells anhand der Typisierung ist eine jährliche Wesentlichkeitsprüfung, d.h. eine erneute Einstufung durchzuführen, sodass das weitere Vorgehen dementsprechend festgelegt wird.

Bei Modellen mit potenziellen oder wesentlichen Modellrisiken (Einstufung (2) oder (3)) ergibt sich neben einer mindestens jährlichen, ausführlichen Modellvalidierung weiterer Handlungsbedarf hinsichtlich der Erfassung der Modellrisiken:

Die qualitative Erfassung der Modellrisiken und der zugehörigen Risikoquellen (z.B. ungenaue Modellannahmen, fehlerhafte Modellimplementierung, etc.) kann dabei anhand von Analysekatalogen, d.h. standardisierten Fragebögen zur qualitativen Einschätzungen der Modellkomponenten, erfolgen. Hierbei werden die Quellen des Modellrisikos hinsichtlich ihres potenziellen Risikobeitrags untersucht und eingeordnet.

Im Anschluss an die qualitative Einordnung können die Modellrisiken auf Basis ihrer Ursachen quantifiziert werden. Dies kann beispielsweise durch Szenario- oder Sensitivitätsanalysen, Benchmarking oder die Verwendung unterschiedlicher Konfidenzniveaus in zugehörigen Berechnungen erfolgen. Neben der Quantifizierung der Modellrisiken können Strategien zur Risikominderung (z.B. zusätzliche Validierungsanforderungen) aufgestellt werden.

Für Risikomodelle können Modellrisiken durch die Bildung von Risikoaufschlägen (Kapitalpuffer) oder direkt anhand einer konservativen Modell-Parametrisierung einbezogen werden, was zu einer Erhöhung des regulatorischen bzw. ökonomischen Risikokapitalbedarfs führt. Diese permanente Kapitalbelastung durch Kapitalkosten führt zu einer indirekten Belastung der Bankergebnisse.

Bei Bewertungsmodellen werden Modellrisiken durch Bewertungsabschläge (Model Value Adjustments/Modellreserven) oder direkt durch konservative Bewertungsverfahren einbezogen und die Bewertungsabschläge sind bei Geschäftsabschlüssen unmittelbar Eigenkapital- beziehungsweise GuV-wirksam. Im Geschäftsverlauf lässt sich häufig eine Wertaufholung durch Reservenauflösung beobachten. Dies führt zu einer temporären Eigenkapital- und einer direkten Ergebniswirkung.

Fazit/Blick in die Zukunft

In Folge der gestiegenen regulatorischen Anforderungen und eines stark gestiegenen Einflusses und Einsatzes von Modellen in der Banksteuerung sind Modellrisiken mit dem gleichen Anspruch wie „klassische“ Risikoarten zu managen. Da das Modellrisiko quer zu diesen „klassischen“ Risikoarten liegt, d.h. über alle Risikoarten hinweg beobachtet werden kann, ist ein spezielles Framework sowohl übergreifend über die Risikoarten, als auch übergreifend über Bewertungs- und Risikomodelle aufzusetzen und mit dem bestehenden Framework in Einklang zu bringen. Eine enge, bereichsübergreifende Zusammenarbeit insbesondere von Risikocontrolling und Accounting in den Banken ist aus diesem Grund erforderlich.

Um dabei eine konforme und konsistente Behandlung des Modellrisikos festzulegen, ist vor allem eine Typisierung und qualitative Erfassung der bankintern verwendeten Modelle entscheidend. Hieraus resultieren zusätzliche Aktivitäten für die Behandlung von Modellrisiken in der Risikoinventur und mögliche Entscheidungen über die Bereithaltung von Kapitalpuffern und Modellreserven können abgeleitet werden. Erhöhte Anforderungen ergeben sich vor allem an die Validierungsaktivitäten und Validierungsergebnisse der Banken, da durch zusätzliche Stresstests, Simulationsrechnungen und ein adäquates Risikocontrolling in Zukunft Kapitalpuffer und Modellreserven in IFRS, ICAAP und CRR vermieden werden können.

So können sowohl aufsichtliche Findings als auch mögliche Doppelunterlegungen von Modellrisiken umgangen und bankinterne, einheitliche Sichten auf die Modellrisiken von Risiko- und auch Bewertungsmodellen geschaffen werden.