Die Nutzungsart der Immobilie ist dabei vollkommen unerheblich; ergo sind die neuen Anforderungen auf private, gewerbliche oder auch gemischt genutzte Objekte anzuwenden.

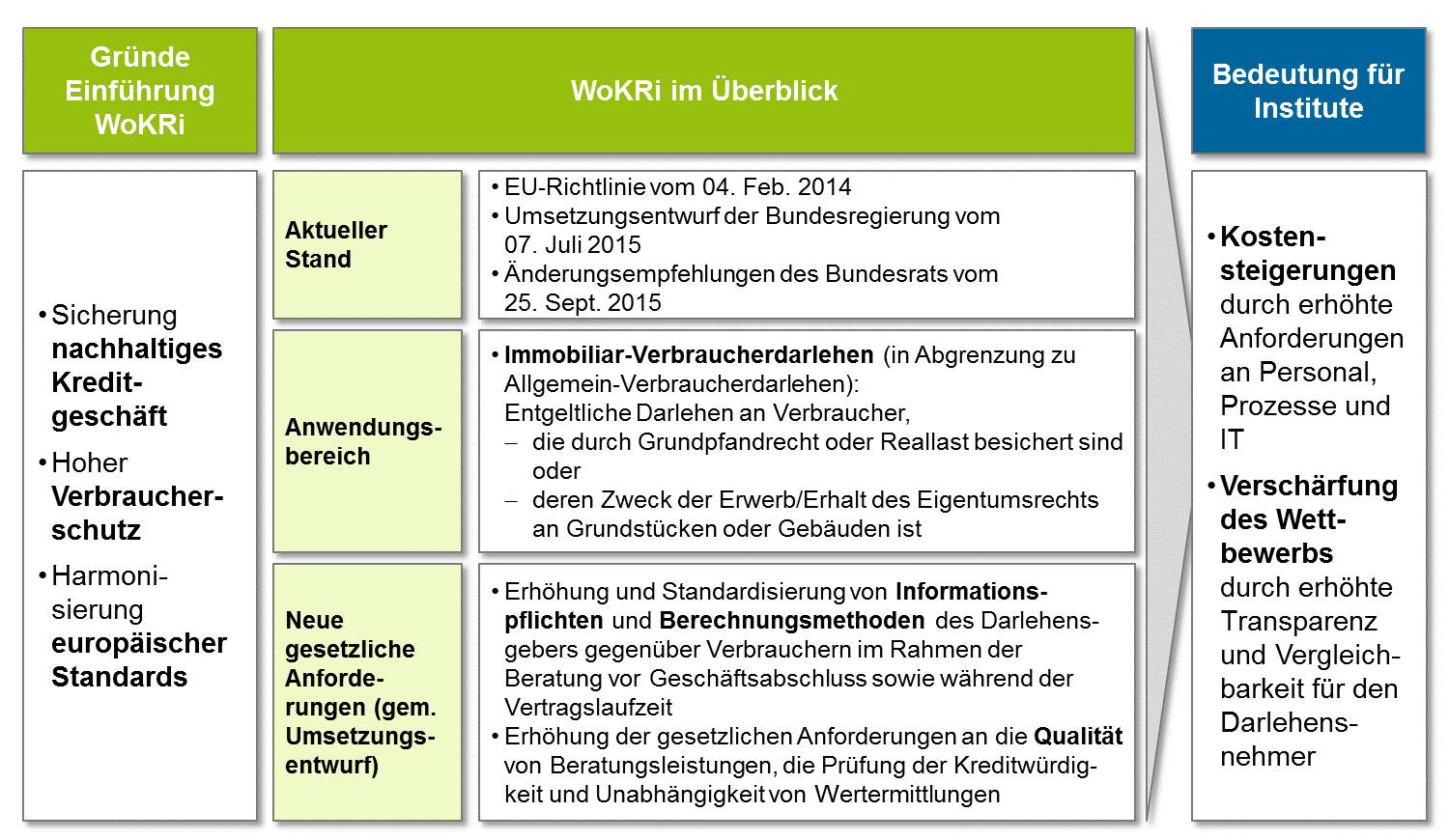

Die neu gestellten Anforderungen sind dabei durchaus weitreichend für die Kreditorganisation mit Auswirkung auf die Ertragslage und verschärfen zudem den Wettbewerb unter den Instituten (vgl. Abbildung 1). Betroffen sind schwerpunktmäßig die

- Kreditprozesse einschließlich der IT im Neu- und Bestandsgeschäft,

- Aufbauorganisation sowie

- Vertriebswege.

Nachfolgend werden die wesentlichen Neuerungen und Auswirkungen auf eine Umsetzung innerhalb der Institute beleuchtet.

Auswirkungen auf Kreditprozesse und IT

Die Erhöhung und Standardisierung von Informationspflichten sowie erhöhte Anforderungen an die Beratungsqualität und Kreditwürdigkeitsprüfung betreffen in erheblichem Maße die Bearbeitungsabläufe, die beteiligten Mitarbeiter (insbesondere im Markt) sowie die dabei eingesetzte IT. Hierbei kommt dem Vertrieb und hier insbesondere dem (ersten) Kontakt mit dem Kunden besondere Bedeutung zu. Denn bislang waren die Beratung und auch die Qualifikation der Mitarbeiter nur eingeschränkt qualitativen gesetzlichen Anforderungen unterlegen. Beispielsweise war es für eine angemessene Aufklärung des Kunden bislang ausreichend, die vvI (vorvertragliche Informationen bei Beratungsleistungen) zum Zeitpunkt der Unterzeichnung der Verträge für Wohnimmobilienkredite zu überreichen.

Die vvI werden nun durch das EU-weit einheitlich zu nutzende ESIS-Formular (europäisches standardisiertes Merkblatt) abgelöst. Künftig spielt die umfassende Aufnahme und Analyse von Absichten, Zielen und Wünschen des Kunden und eine darauf basierende Angebotsauswahl mit Begründung für den Kunden eine besondere Rolle. Das liest sich zunächst wie eine Selbstverständlichkeit im Sinne des häufig in Visionen und Leitbildern definierten Qualitätsanspruchs. Gleichzeitig sieht die Realität in vielen Instituten jedoch noch anders aus. Der Einsatz durchgängig strukturierter, einheitlicher Beratungsprozesse auf Basis ganzheitlicher Beratungskonzepte (z. B. Finanz-Check der Sparkassen-Organisation) wird häufig nicht als Standard gelebt. Mit Umsetzung der Wohnimmobilienkredit-Richtlinie wird es nun zu einer stärker bildschirmgestützten Beratung mit direkter Systemeingabe im Kundengespräch kommen. Dies erfordert wiederum eine spezielle Qualifikation und damit den Einsatz von Spezialisten. Und zwar nicht nur im Neugeschäft! Sollte im Rahmen einer vertraglichen Neugestaltung im Bestandsgeschäft eine Änderung des Kapitalnutzungsrechts erfolgen, sind die neuen gesetzlichen Anforderungen und deren organisatorische Folgen auch hier vollumfänglich zu beachten.

Neben einem ganzheitlichen Beratungskonzept soll die Qualität für den Kunden durch weitere Anforderungen verbessert werden, wie z. B.:

- Zukunftsgerichtete Kreditwürdigkeitsprüfung unter Einbeziehung absehbarer Veränderungen auf die Einkommenslage bzw. Belastungssituation des Kreditnehmers

- Einsatz einer standardisierten Unterlagencheckliste (Informations- und Unterlagenbeschaffung ist eine Holschuld des Darlehensgebers)

- Verpflichtung der Institute auf zeitnahe Bereitstellung von Informationen (z. B. bei Wunsch nach vorzeitiger Rückzahlung oder Anstieg der Rückzahlungsverpflichtung infolge von Wechselkursentwicklungen bei Fremdwährungskrediten)

Für viele dieser Anforderungen werden aktuell in separaten IT-Projekten Lösungen entwickelt. Diese müssen durch die Institute ggf. im Anschluss rechtzeitig in die Kreditbearbeitungsprozesse integriert werden.

Doch gelten sämtliche Anforderungen mitunter nicht ausschließlich für Immobilienfinanzierungen. Mit dem Kriterium der grundpfandrechtlichen Absicherung im Rahmen der Definition des Geltungsbereichs der Richtlinie werden die Anforderungen ggf. weit über die eigentliche Immobilienfinanzierung hinaus relevant. So unterliegen beispielsweise künftig auch Dispokredite den erweiterten Anforderungen, sofern sie von einer weiten Sicherungsabrede eines Grundpfandrechts erfasst sind. Um nicht für jede private Kreditaufnahme die Anforderungen der Wohnimmobilienkredit-Richtlinie beachten zu müssen, empfiehlt sich daher einerseits, künftig auf weite Sicherungsabreden bei Grundpfandrechten zu verzichten. Andererseits sollten aktuell bestehende Vertragskonstellationen mit weiter Sicherungsabrede nach Prüfung möglicher Auswirkungen auf das Meldewesen im Rahmen der nächsten Engagementbearbeitung umgestellt werden.

Aufbauorganisation auch im Firmenkundenvertrieb betroffen

Finanzierungen mit Wohnimmobilienkreditrichtlinienrelevanz kommen, wie bereits erwähnt, nicht nur im Rahmen von Baufinanzierungen vor. (Zeit)Nah am Kunden zu sein, erfordert daher zumindest eine Überprüfung der Aufstellung im Vertrieb. Gleichzeitig wird deutlich, dass eine alleinige Abdeckung über Baufinanzierungsspezialisten unter Know-how-Gesichtspunkten schwierig und mit Blick auf die Effizienz nicht sinnvoll ist. Denn die Wohnimmobilienkreditrichtlinie betrifft in Instituten teils mehr als 50 % der Finanzierungsvorgänge, die mit Kunden mit gewerblichem Hintergrund abgewickelt werden. Geschäfts-, Gewerbe- und Firmenkundenbetreuer sind entsprechend betroffen und müssen ebenso wie ihre Spezialisten-Kollegen aus den Immobiliencentern umfassend qualifiziert werden. In Abhängigkeit von regionaler Aufstellung und erwarteter Häufigkeit bietet sich alternativ zur durchgängigen Schulung auch eine Ausprägung von Spezialisten im Bereich der gewerblichen Kundenbetreuung an.

Schnittstellen bei diversen Vertriebswegen effizient und klar regeln

Unabhängig vom Eingangskanal in die Bank ist die Schnittstelle klar zu regeln. Für den Eigenvertrieb ist dabei ein standardisierter Erstkontakt (Bedarfsidentifikation einschließlich Dokumentation) in Geschäftsstellen, Callcentern oder auch im Onlinevertriebskanal mit anschließender Überleitung an einen Spezialisten unverzichtbar.

Neben dem Eigenvertrieb ist auch die Nutzung von Vermittlern häufig Bestandteil eines State-of-the-Art-Vertriebskonzept. Für Vermittler ist neben der künftig obligatorisch erforderlichen Registrierung einschließlich Sachkundenachweis die Ausgangslage der aktuellen Zusammenarbeit mit dem jeweiligen Institut entscheidend. Sofern der Vermittler dem Kunden bereits ein Angebot unterbreiten soll, sind schon durch den Vermittler die qualitativen Anforderungen an Informationspflichten und Beratung zu erfüllen (Einholung sämtlicher Unterlagen zum Vorhaben, Objekt und Kreditwürdigkeitsprüfung; Dokumentation Beratungsergebnis im ESIS-Formular und Begründung der Produktauswahl). Die Datenbereitstellung und anschließende Weiterbearbeitung im vermittelten Institut sollte entsprechend effizient über eine technische Schnittstelle erfolgen und die weitere Bearbeitung weitgehend marktfolgeseitig abgedeckt werden. Dieses Modell erfordert allerdings neben der technisch unterstützten Schnittstelle für einen effizienten Bearbeitungsprozess auch ein hohes Maß an Vertrauen seitens des Instituts in die Vertriebs- und Beratungskompetenz des Vermittlers. Alternativ bleibt für den Vermittler die Rolle des „Tipgebers“ bzw. eine Vermittlung ohne Beratung. Hier ist die Rolle des Vermittlers vergleichbar zum Erstkontakt der Geschäftsstelle oder dem Callcenter und daher die Schnittstelle analog zu gestalten.

Umsetzung in Instituten spätestens jetzt auf den Weg bringen

Die vorstehenden Ausführungen sind vorbehaltlich der finalen gesetzlichen Regelung. Hier stehen Bundestag, Bundesrat sowie Interessenverbände nach wie vor im Austausch, sodass der konkrete Termin für die Veröffentlichung wohl erst kurz vor Inkrafttreten der EU-Richtlinie liegen wird. Im Wissen um das Ausmaß der bevorstehenden Veränderungen haben viele Kreditinstitute inzwischen Maßnahmen ergriffen, um rechtzeitig auf die Neuerungen vorbereitet zu sein. Doch der Weg der Vorbereitung ist recht unterschiedlich. Während insbesondere die Institute der Sparkassen-Finanzgruppe sowie der Genossenschaftsorganisation durch ihre Verbände und zentralen IT-Dienstleister unterstützt werden, sind andere Institute bei dieser Aufgabe auf sich gestellt.

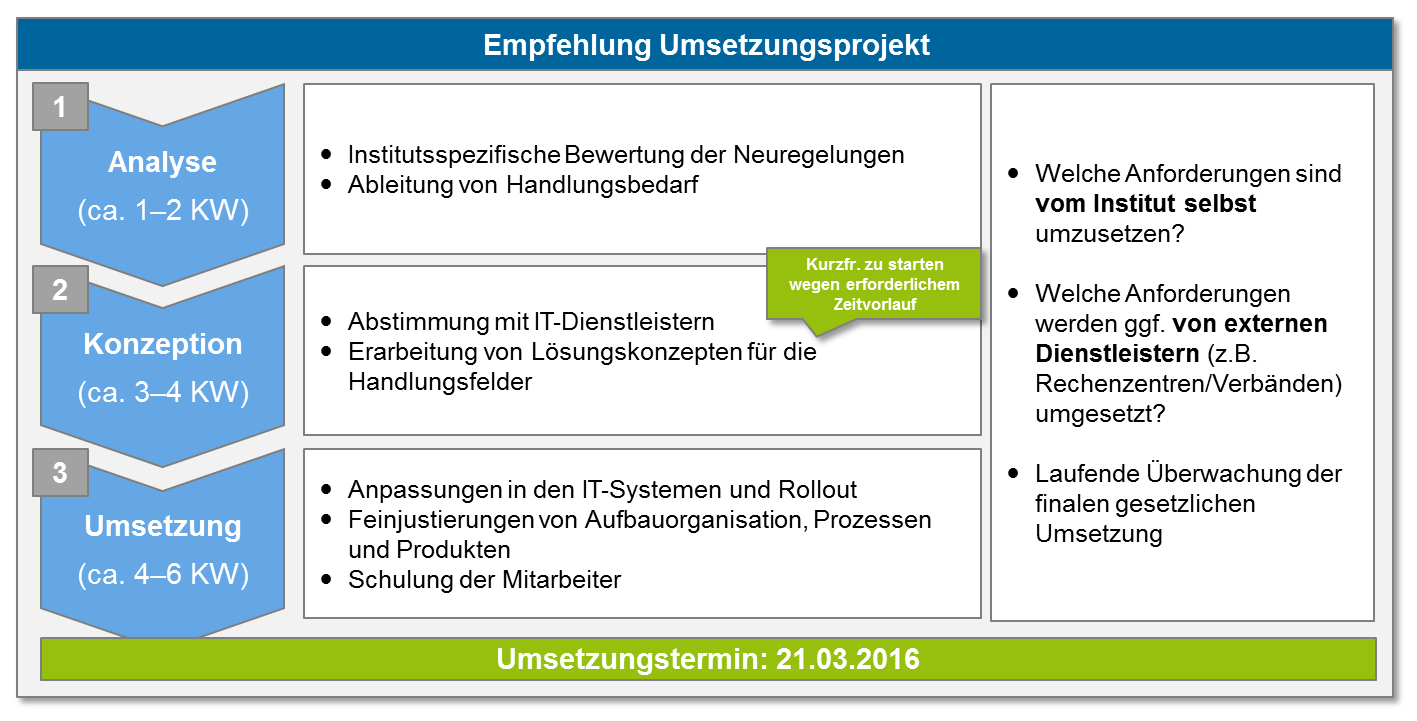

In Anbetracht der diversen betroffenen Organisationseinheiten und Prozesse ist das Aufsetzen eines Umsetzungsprojekts dringend angeraten (vgl. Abbildung 2). Und das besser heute als morgen! Denn eines ist klar: Eine Übergangszeit nach dem 20.03.2016 mit gelockerten Anforderungen ist nicht wahrscheinlich und eine Nichtbeachtung zieht für die Institute Risiken in Form von drastischer Zinsreduzierung, Kündigungsrechten des Kunden ohne Anspruch auf Vorfälligkeitsentschädigung etc. nach sich. Selbst bei hohem Fokus auf das Thema und vorhandenem Entscheidungswillen wird es neben dem Tagesgeschäft einige Wochen brauchen, um die Organisation für die vielfältigen Veränderungen fit zu machen. Gerade Themen wie die beratungsbegleitende Dokumentation am PC oder auch die fachliche Qualifizierung der Geschäfts-, Gewerbe- und Firmenkundenbetreuer benötigen aus Sicht von zeb ausreichenden zeitlichen Vorlauf. Das gilt auch für den Übergang am Stichtag 21.03.2016. Hier ist es erforderlich, das Vorgehen mit laufenden oder neu gestellten Finanzierungsanfragen klar zu regeln. Denn teilweise werden die neuen technischen Anforderungen (z. B. Beratungsdokumentation, Unterlagenchecklisten, ESIS-Formular etc.) erst unmittelbar zum Umsetzungsstichtag bereitstehen. Gleichzeitig müssen sämtliche neuen Regelungen für alle ab dem 21.03.2016 unterzeichneten Kreditverträge eingehalten werden. Entsprechend gilt es, Auswirkungen auf die Koordination von Beratungsterminen als auch das Zusageverfahren bis hin zu möglichen spezifischen Aktivitäten zur Gewährleistung des rechtzeitigen Vertragsrücklaufs rechtzeitig zu planen und an die betroffenen Mitarbeiter zu kommunizieren.

Eine Antwort auf “Umsetzung der EU-Richtlinie über Verträge für Wohnimmobilienkredite für Verbraucher”

Kay Winterberg

Guten Tag,

leider haben wir keinen Nutzen von der neuen EU-Richtlinie. So scheint es jedenfalls.

Vielleicht können Sie uns erklären, warum wir keine Anschlusshypothek bekommen, um unsere Immobilie zu sanieren.

Wie hatten ein Angebot unserer Hausbank. Diese hat dann Anfang April die Finanzierung abgesagt aufgrund der neuen Richtlinie. Grund ist angeblich: ich, der Hauptverdiener, arbeitet in der Schweiz , habe den festen Wohnsitz auch in der Schweiz und ich bekomme mein Gehalt in Franken.

Wir haben in Norddeutschland eine Immobilie (EFH), gekauft 1995, dessen Hypothek läuft jetzt aus.

Um unser Haus zu sanieren und in Stand zu halten, wollten wir eine Hypothek aufnehmen.

Was können wir tun, um unsere Immobilie zu unserem Renteneintrittsalter auch benutzen zu können.

Freundlichen Gruß

K. Winterberg