Zur Einführung in das Thema der Fremdwährungsumrechnung möchten wir die wesentlichen Grundlagen der Währungsumrechnung nach IAS21 kurz darstellen. Der Fokus liegt dabei der Einfachheit halber auf dem Einzelabschluss.

Grundlagen der Währungsumrechnung Einzelabschluss

Nach IAS 21 ist zunächst die funktionale Währung zu ermitteln, d. h. nach IAS 21.9 typisch die Währung, in der die überwiegende Geschäftstätigkeit der Unternehmung bewertet wird.

Die Berichtswährung, d. h. die Währung, in der der Abschlussbericht erstellt wird, kann von der funktionalen Währung abweichen. Dies stellt jedoch vielfach eher die Ausnahme dar. Daher unterstellen wir im Folgenden, dass Berichtswährung und funktionale Währung identisch sind und dem EUR entsprechen.

Im Rahmen der Währungsumrechnung werden die in Fremdwährung notierenden Bilanzposten in die funktionale Währung umgerechnet. Eine Transaktion wird gemäß IAS21.21 zum Kurs des Transaktionszeitpunkts eingebucht. Die im Zeitablauf in Fremdwährung entstehende GuV wird, wenn sie gewissermaßen kontinuierlich aufläuft, nach IAS21.23a fortlaufend in funktionale Währung umgerechnet (z.B. Zinsabgrenzung, Amortisierung, Fair Value-Veränderung). Der Unterschiedsbetrag aus der Umrechnung von Bilanz und GuV ist in der GuV zu erfassen (IAS21.28).

Mehrwährungsbilanz

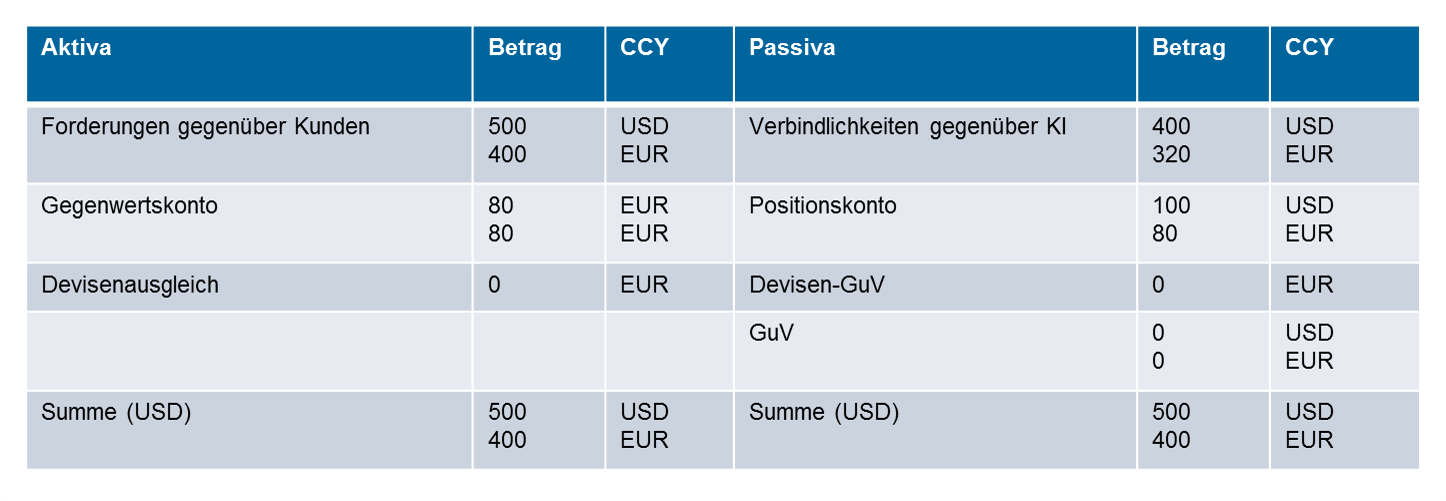

Während die klassische Fremdwährungsrechnung darauf abzielt, Bestände und GuV in funktionale Währung zu konvertieren bzw. zu fixieren, fügt MCA das Konzept der Fremdwährungsposition ein. Dies dient der Bildung in sich geschlossener Fremdwährungsbilanzen. Folgend ein einfaches Beispiel, das die Überleitung in eine Mehrwährungsbilanz zeigt. Betrachtet werden der Einfachheit halber lediglich Financial Instruments/monetary Items im Sinne des IAS 21.8 i. V. m. IFRS 9 (bzw. IAS 39). Für diese gilt, dass nicht nur die Einbuchung des Geschäfts gem. IAS21.21 zum Wechselkurs zum Zeitpunkt der Transaktion erfolgt (prinzipiell wie für alle Transaktionen) sondern auch die Folgebewertung zum jeweiligen Stichtagskurs vorgenommen wird (IAS21.23.a). Die EUR-Gegenwerte zu den Aktiva und Passiva in Fremdwährung sind im nachfolgenden Beispiel jeweils unter dem Fremdwährungsbetrag angegeben.

Hier finden Sie das Beipiel zu dem Thema.

Das Beispiel zeigt, dass die Aufstellung einer Mehrwährungsbilanz die Hinzunahme der Währungsposition je Währung sowie des Gegenwerts in EUR erfordert.

MCA-Logik in SAP FI und NewGL

Zur Implementierung der oben dargestellten fachlichen Logik der Währungsumrechnung bedienen sich SAP FI bzw. NewGL sogenannter MCA-Prozesse. Das Ziel der MCA-Prozesse besteht darin, nach vollständigem Durchlauf die Fremdwährungsumrechnung in der Fremdwährungsbilanz durchgeführt und die Position fortgeschrieben zu haben.

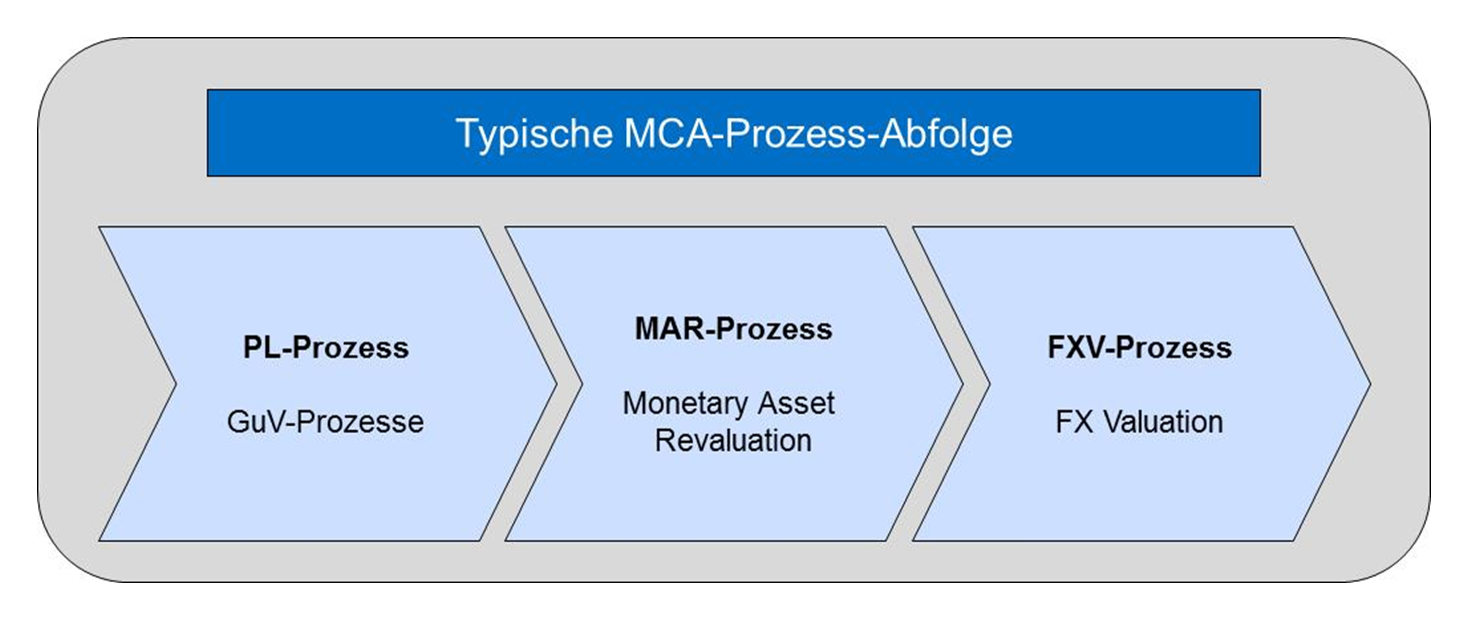

Folgende grundlegenden Prozesse sieht die SAP-MCA vor (weitere Prozesse dienen der Konzernbilanzierung bzw. sind technische Supportprozesse, auf diese wird hier nicht weiter eingegangen):

- PL-Prozess zur Verarbeitung aufgelaufener GuV

- MAR zur klassischen Folgebewertung von Bestandskonten

- FXV zur Folgebewertung der Fremdwährungsposition und Generierung der fremdwährungsinduzierten GuV.

Ein Komplettlauf der MCA führt zu ausgeglichenen Währungsbilanzen und einer Positionsfortschreibung.

Nachfolgend werden die einzelnen Prozesse detaillierter dargestellt.

PL-Prozess

Der PL-Prozess teilt sich in drei Teilprozesse auf. Die Zielsetzung dieser Teilprozesse stellt sich wie folgt dar:

- PLL (P&L-Lock) dient der Umrechnung/Fixierung des EUR-Gegenwerts der in Fremdwährung aufgelaufenen GuV zum Stichtag. Dem Grunde nach stellt dieser Prozess die Fremdwährungsbewertung der in Fremdwährung aufgelaufenen GuV zum Stichtag sicher. Das Gegenkonto ist jedoch nicht ein GuV-Konto wie z. B. der Devisenerfolg, sondern vielmehr das Devisenausgleichskonto. Dieses Konto ist nach einem vollständigen MCA-Prozesslauf ausgeglichen, d. h., es weist einen Saldo von null auf – von rundungsbedingten Differenzen abgesehen.

- PLC (PL Close) dient der Umbuchung der auf dem GuV-Konto in Fremdwährung aufgelaufenen GuV, deren EUR-Gegenwert mittels PLL auf den aktuellen Stichtagskurs fortgeschrieben wurde, auf ein Bestandskonto, um künftig daraus resultierende Devisen-GuV zu vermeiden.

- PLT (PL-Transformation) wird dazu genutzt, die zuvor in funktionaler Währung fixierte GuV in die Fremdwährungsposition auf dem Positionskonto zu „transformieren“ und gleichzeitig auf dem Gegenwertskonto in EUR wieder einzubuchen. Im Customizing der MCA kann eingestellt werden, ob die in EUR transformierte GuV wieder auf dem ursprünglichen GuV-Konto eingebucht oder auf ein weiteres Konto gebucht werden soll.

MAR-Prozess

Der MAR-Prozess dient der Fremdwährungsbewertung von Bilanzbeständen. Nach Durchführung des Prozesses sind die EUR-Gegenwerte auf den aktuellen Stichtag fortgeschrieben und das Devisenausgleichskonto um den entsprechenden Effekt bebucht.

FXV-Prozess

Der FXV-Prozess stellt sicher, dass die durch die Fremdwährungsbewertung entstehende Devisen-GuV ermittelt und gebucht wird. Während in der klassischen Fremdwährungsbewertung alle Bilanzpositionen (aktiv und passiv) bewertet werden und die Effekte daraus GuV-wirksam gebucht werden, wird im Rahmen der MCA das Devisenausgleichskonto bebucht. Insofern ist auch auf diesem Konto die Devisen-GuV ersichtlich. Um das Devisenausgleichskonto zum Ausgleich zu bringen, bebucht FXV ebenfalls das Devisenausgleichskonto mit dem gegenläufigen Saldo und im Gegenzug das Devisenergebniskonto mit dem EUR-Betrag der Devisen-GuV. Dies stellt sicher, dass die Gegenwerte zum Positionskonto ebenfalls auf den aktuellen Wechselkurs fortgeschrieben werden.

Zusammenspiel der MCA-Prozesse

Um einen Blick auf das Zusammenspiel zu gewinnen, betrachten wir eine einfache USD-Bilanz (das Gegenwerts-, Devisenausgleichs- und GuV-Konten sind „ausgegraut“ dargestellt, da sie die „ausgeblendete“ EUR-Bilanz und nicht die USD-Bilanz betreffen). Der im Beispiel unterstellte Wechselkurs beträgt 0,8 EUR je USD:

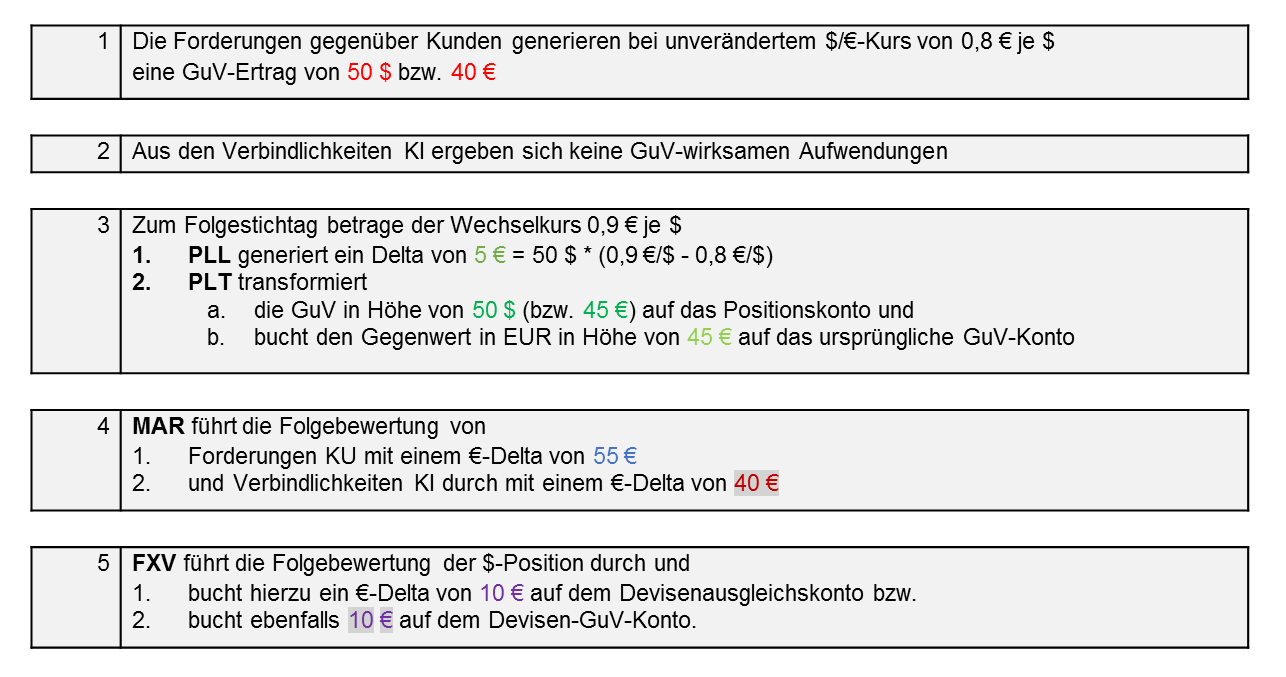

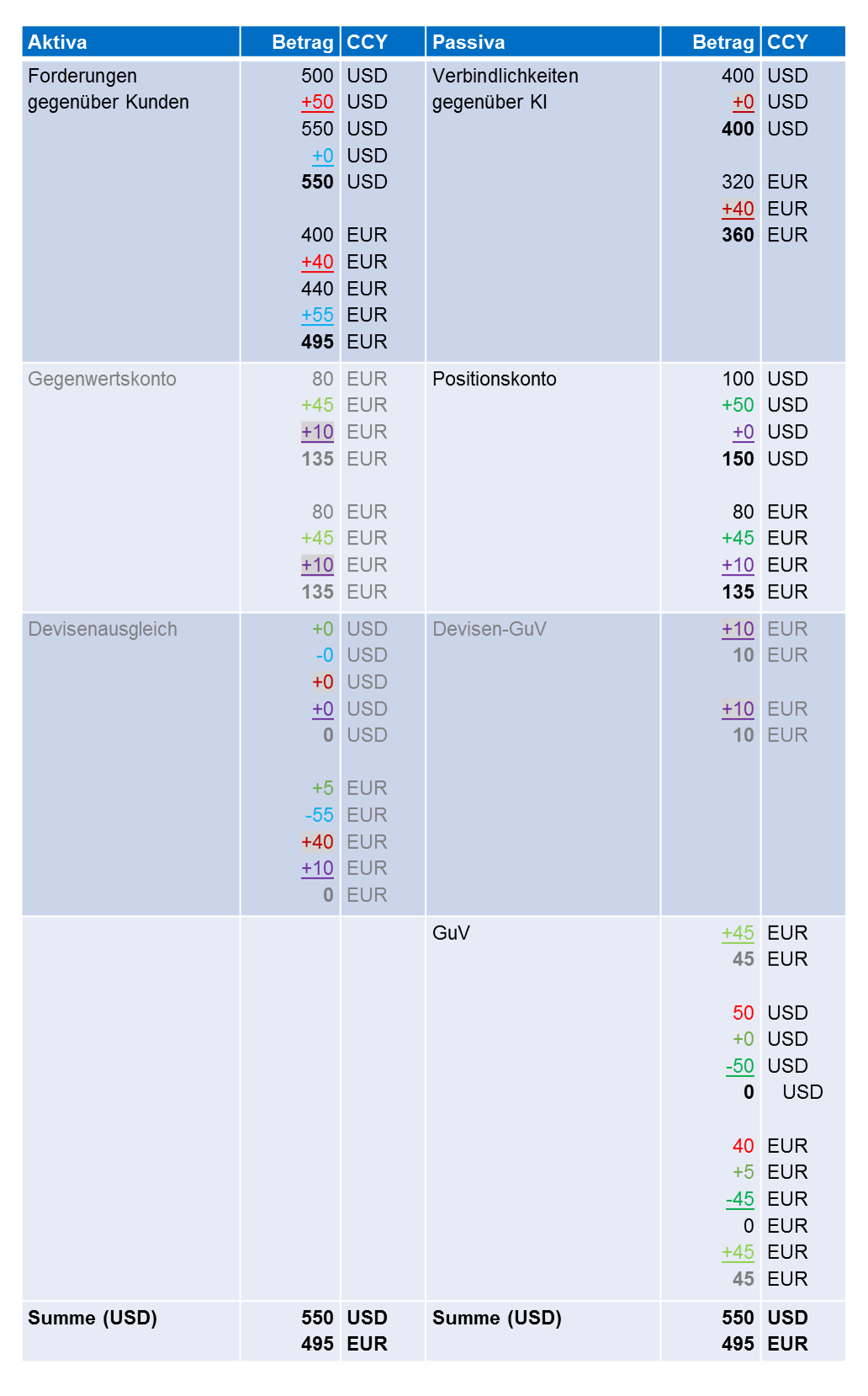

Das folgende Szenario wird unterstellt:

Daraus ergibt sich die folgende Buchungskette:

Für wen ist MCA relevant?

Die Customizing- und Umsetzungsaufwände im SAP Hauptbuch für positionsbildende MCA sind höher als für die klassische Fremdwährungsbewertung. Häuser mit tendenziell geringeren Währungsbeständen, mit überschaubaren von Fremdwährung betroffenen Konten oder bspw. anderen MCA-fähigen Komponenten – etwa Bank Analyzer AFI – werden weniger Anreiz haben, im SAP Hauptbuch ein MCA aufzusetzen.

Hingegen werden Banken den deutlichen Vorteil zu schätzen wissen, die

- kein MCA-fähiges Nebenbuch

- diverse Töchter (Buchungskreise) mit Fremdwährungsbuchungen

- viele Hauptbuchkonten in Fremdwährung

- keinen schnellen Blick auf die offene Währungsposition auf Gesamtbankebene

- keine umfassende und konsistente MCA-Lösung

haben, weil

- MCA im Hauptbuch – als Zusammenfassung der gesamten Bilanz und GuV – abgebildet

- die Währungseffekte in Töchtern sehr transparent gemacht

- das wesentliche Positionsrisiko aus vielen Konten auf einem oder wenigen Konten für den sofortigen Überblick zusammengefasst

- Positionen getrennt nach Portfolios (z. B. Bank- und Handelsbuch) umgesetzt

- ein ggf. mit dem Nebenbuch konsistenter MCA-Setup erreicht und

- bei Bedarf auch sehr komplexe Sachverhalte bzw. Individualitäten abgebildet

werden können.