Die Sicherstellung der Liquiditätslage war in dieser Zeit die wesentliche Herausforderung in der Steuerung von Bausparkassen. Kollektive Schutzmaßnahmen wie beispielsweise die Ausweitung der Wartezeiten sicherten zusätzlich die Stabilität des Bausparkollektivs, sorgten aber beim Kunden für Unmut, da hierdurch oft der zeitliche Rahmen der Finanzierungsplanung gesprengt wurde. Aus diesem Grund führten zahlreiche Bausparkassen Tarife mit Zinsbonuskomponenten ein. Diese sollten Bausparer dazu bewegen, dem Kollektiv langfristig Liquidität zur Verfügung zu stellen, ohne selbst ein Darlehen in Anspruch zu nehmen. Anreiz hierfür stellten zusätzliche Vergütungskomponenten (Zinsbonus) dar, welche dem Bausparer bei Verzicht auf das kollektive Darlehen ausgezahlt werden. Dieser Typ Bausparer sicherte mit seiner Liquidität die kollektive Stabilität mit niedrigen Wartezeiten und wurde deshalb als Freundsparer bezeichnet.

Aufgrund der Ungewissheit der Auszahlung der Zinsbonuskomponenten müssen Bausparkassen für diese Art von Verbindlichkeiten Rückstellungen bilden. Innerhalb der Branche haben die Zinsbonusrückstellungen für die Bausparkassen eine unterschiedliche Relevanz. Während einzelne Institute wenig bis keine Rückstellungen für Zinsbonuskomponenten gebildet haben, nimmt bei anderen Instituten diese Rückstellungskomponente einen wesentlichen Anteil an der Gesamtbilanz ein. Ursachen hierfür liegen in den verschiedenen Ausgestaltungsformen der Zinsbonifikationen sowie der institutsindividuellen Tarifpolitik der einzelnen Häuser.

Aktuelle Entwicklung

Seit Anfang der 1980er-Jahre ist das Marktzinsniveau rückläufig. Während Ende 1980 mit einer zehnjährigen Bundesanleihe noch eine Rendite von ca. 9 % zu erwirtschaften war, befindet sich das Renditeniveau im Jahr 2016 nahe der Nulllinie. Selbst ein Unterschreiten dieser mit negativen Zinsen zur Folge ist nicht mehr auszuschließen.

Vor diesem Hintergrund mit ausschließlich niedrig verzinsten Alternativanlagemöglichkeiten hat sich insbesondere das Kundenverhalten der Freundsparer gewandelt. In der aktuell vorhaltenden Niedrigzinsphase rückt deshalb für diesen Kundentyp insbesondere die attraktive Verzinsung seines Bausparvertrags (teilweise bis zu 5 %) in den Fokus, während das hoch verzinste Bauspardarlehen nicht marktfähig ist – der frühere Freundsparer wandelt sich nun zum Kollektivschreck.

Durch den Wandel des Kundenverhaltens mit zunehmenden Verzichten auf das Bauspardarlehen und gleichzeitig höheren Auszahlungen bei der Zinsbonifikation ergibt sich bei zahlreichen Bausparkassen ein methodischer Anpassungsbedarf bei der Ermittlung für Zinsbonusrückstellungen, welche die Ergebnislage der Bausparkassen aktuell in signifikanter Höhe belasten.

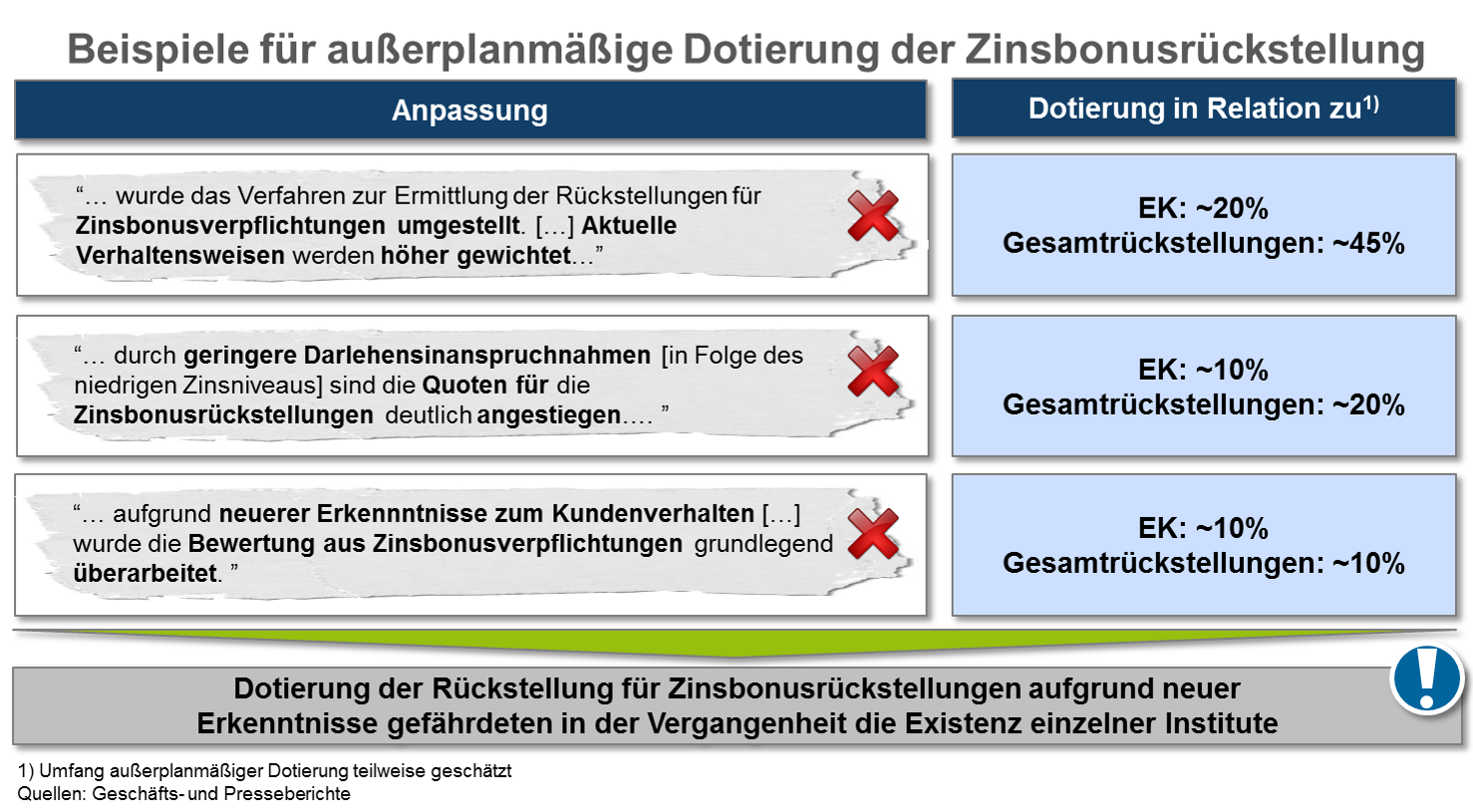

Erstmalig transparent für die Branche wurde diese Thematik mit Beginn der 2000er-Jahre. Zahlreiche Bausparkassen mussten ihre Zinsbonusrückstellungen in bedeutender Höhe außerplanmäßig dotieren – teilweise in substanzieller Höhe. Durch das lang anhaltende Niedrigzinsniveau wird diese Situation zunehmend verstärkt und ist auch weiterhin nachhaltig für die gesamte Branche relevant. So haben viele Bausparkassen in jüngerer Vergangenheit ihre Zinsbonusrückstellungen in signifikanter Höhe außerplanmäßig dotiert.

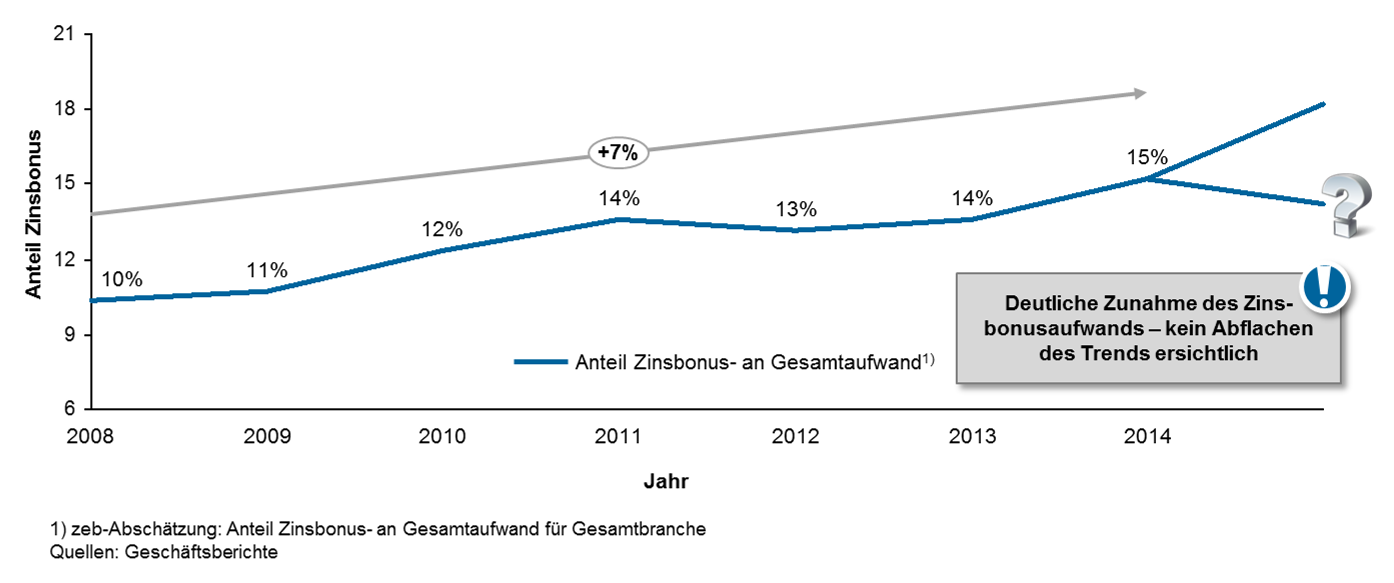

In den vergangen Jahren stiegen die Aufwendungen für Zinsbonusrückstellungen stark an. Während im Jahre 2008 rd. 10 % des Gesamtaufwands der Bausparkassen für die Dotierung der Zinsbonusrückstellungen verwendet wurde, lag dieser Anteil im Jahr 2014 schon bei rd. 15 %. Ursache hierfür ist insbesondere das geänderte Kundenverhalten in der Ausübung der impliziten Kundenoptionen und der in Folge notwendigen Erhöhung der Zinsbonusdotierungen. Aktuell ist ein Abflachen dieses Trends nicht ersichtlich. Bei einem anhaltenden Niedrigzinsniveau ist im Gegenteil von zunehmenden Zinsbonusaufwendungen auszugehen. Diese Zunahme des Zinsbonusaufwands wird deshalb in den kommenden Jahren ein wesentlicher Treiber in den GuVs der einzelnen Bausparkassen sein, welcher die Ergebnisse der Institute weiterhin belasten wird.

Abhängig von der Tarifkonstruktion der Zinsbonifikationen, den aktuellen Rückstellungsquoten sowie dem real eintretenden Kundenverhalten ergeben sich für die Einzelhäuser jedoch unterschiedliche Worst-Case-Szenarien. Bei den für die Analyse verwendeten Daten lag der Anteil der Zinsbonusaufwendungen im Jahr 2014 zwischen 9 % (niedrigste Quote) und 26 % (höchste Quote). Eine Abschätzung der Gesamtbedeutung für die Einzelinstitute inkl. einer Trenduntersuchung kann deshalb nur individuell erfolgen.

Bewertung und Monitoring von Zinsbonusrückstellungen

Aufgrund der wesentlichen Bedeutung der Zinsbonusrückstellungen und der Relevanz für die Unternehmenssteuerung muss ein sachgerechtes, transparentes und methodisch stabiles Bewertungsverfahren zur Ermittlung der Zinsbonusrückstellungen existieren. In einem laufenden Prozess müssen alle für die Bewertung relevanten Werttreiber überwacht werden. Dieses Vorgehen gewährleistet bei Bedarf eine zeitnahe und reibungslose Anpassung der Rückstellungsparameter und verhindert einen „Big Bang“.

Bewertung

Aufgrund der differenzierten institutsindividuellen Ausgestaltung der Zinsbonusregelungen existiert kein branchenweit standardisiertes Rückstellungsverfahren für die Bewertung von Zinsbonusrückstellungen. Folgende Punkte stellen jedoch aus zeb-Sicht eine notwendige Anforderung zu einer sachgerechten Bewertung dar:

- Einzelvertragliche Zuordnung: Jedem Vertrag muss zwingend individuell eine bestehende Rückstellung zugeordnet werden. Die Höhe dieser hängt von vertragsindividuellen Begebenheiten ab (beispielsweise Höhe des bisher vorhandenen Bonusanspruchs, Vertragsstatus Fortsetzer/Nichtfortsetzer, Tarifkonditionen etc.). Dieses Vorgehen erlaubt eine GuV-neutrale Handhabung des Einzelvertrags.

- Berücksichtigung Optionen: Berücksichtigung der impliziten (zinsabhängigen) Kundenoptionen für die Rückstellungsplanung – in Folge ergeben sich abhängig vom Marktzinsniveau unterschiedliche Rückstellungsquoten. In den Planungsrechnungen wird hierdurch eine sachgerechte Betrachtung der Ertragslage erzielt. Bei einem realen Zinsanstieg ergeben sich unmittelbar positive Effekte auf die Rückstellungsbildung, was die GuV der Institute direkt entlastet.

- Differenzierte Laufzeitbetrachtung: Für die Diskontierung der Rückstellung müssen Annahmen bzgl. der Restlaufzeiten getroffen werden. Diese müssen analog zur Rückstellungsquote vertragsindividuell und insbesondere auch abhängig vom Marktzinsniveau erfolgen.

Neben diesen Mindestanforderungen an das Bewertungsverfahren sind grundsätzlich noch tarif- und institutsspezifische Sachverhalte zu berücksichtigen. Hier kann sich je nach Ausgestaltung der Bonusverpflichtung noch eine deutliche Ausweitung der Anforderungen an ein sachgerechtes Bewertungsverfahren ergeben.

Monitoring

Für die laufende Überwachung der Zinsbonusrückstellungen müssen alle relevanten Werttreiber beobachtet werden. Auszugsweise werden folgend drei mögliche Werttreiber dargestellt. Ein vollumfassendes Monitoring muss daneben auch noch tarif- und institutsspezifische Sachverhalte berücksichtigen.

- Rückstellungsquote: Die Rückstellungsquote stellt das Verhältnis von Rückstellung zu maximalem Auszahlungsanspruch dar. Neben einer Überleitungsrechnung, welche eine quantitative Aufteilung des maximalen Auszahlungsanspruchs vornimmt, stellt eine historische Entwicklung der Quote ein wesentliches Monitoringelement dar.

- Zuführungssätze: Zuführungssätze sind insbesondere innerhalb der Planungsrechnungen von Relevanz. Hierbei werden für die neu hinzukommenden Zinsbonusansprüche erstmalig Rückstellungen gebildet. Im Zeitverlauf ist (abhängig von der Marktzinsentwicklung) von deutlich steigenden Zuführungssätzen auszugehen.

- Zinssensitivität: Neben der Auswirkung auf den Diskontfaktor beeinflusst das Marktzinsniveau die Kundenoptionen und damit die Rückstellungshöhe wesentlich. Bei steigendem Zinsniveau ergibt sich hierdurch eine deutliche Entlastung der Rückstellungen.

Fallbeispiel – Monitoring

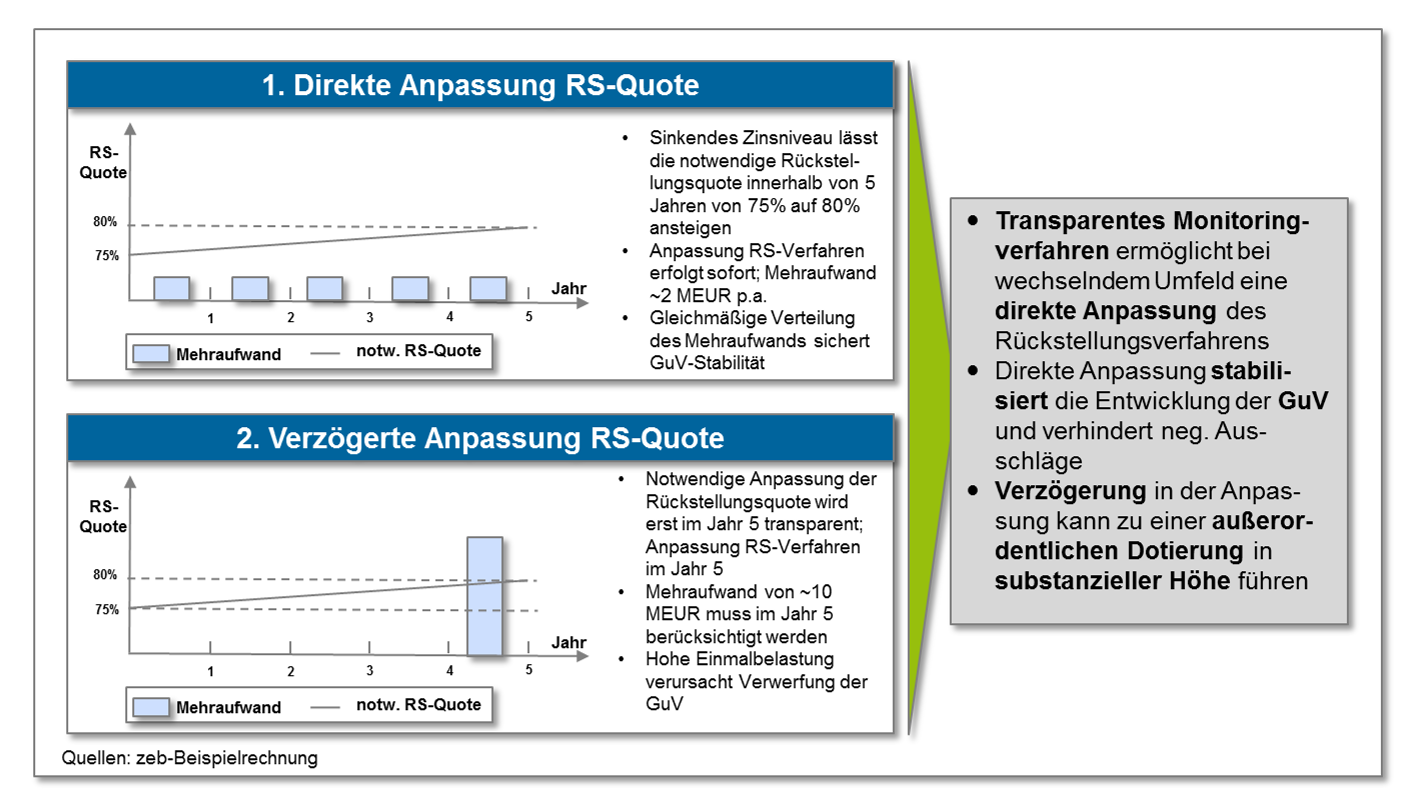

Folgendes Fallbeispiel verdeutlicht die Bedeutung eines transparenten und laufenden Monitorings bei der Ermittlung der Zinsbonusrückstellungen. Betrachtet wird in der Ausgangssituation ein Bestand an Zinsbonusrückstellungen einer Bausparkasse i. H. v. 100 Mio. EUR mit einer notwendigen Rückstellungsquote von 75 %. Ein langfristig anhaltendes Niedrigzinsniveau verursacht eine nachhaltige Änderung des kollektiven Kundenverhaltens und führt über einen Zeitraum von fünf Jahren zu einem kontinuierlichen Ansteigen der notwendigen Rückstellungsquote für die Zinsbonusverpflichtungen auf 80 %. Im ersten Fall ermöglicht ein transparentes Monitoring die direkte Anpassung des Rückstellungsverfahrens, während im zweiten Fall die Anpassung des Rückstellungsverfahrens aufgrund eines fehlerhaften Monitorings verzögert erfolgt.

Die kontinuierliche Anpassung der Rückstellungsquoten im ersten Fall führt direkt zu einem jährlichen Mehraufwand von 2 Mio. EUR in der GuV, sichert jedoch die Stabilität des Ergebnisverlaufs. Im zweiten Fall existiert kein transparentes Monitoring, die Notwendigkeit der Quotenanpassung wird erst im fünften Jahr ersichtlich. Die Ad-hoc Anpassung des Rückstellungsverfahrens führt im Umsetzungsjahr zu einem direkten Mehraufwand von 10 Mio. EUR, was die GuV in signifikanter Höhe belastet. Für die Folgejahre ergibt sich für beide Varianten derselbe Mehraufwand.

Fazit

Die Verpflichtungen aus Zinsbonifikationen haben für die Steuerung von Bausparkassen eine besondere Bedeutung. In der Vergangenheit wurden zur Sicherung der Kollektivliquidität vielfach hohe Bonusverpflichtungen eingegangen. Aufwendungen für Zinsbonifikationen haben einen zunehmenden Anteil an den GuVs der Bausparkassen. Mehrere Bausparkassen mussten für die Zinsbonusrückstellungen in den letzten Jahren außerplanmäßige Dotierungen in signifikanter Höhe vornehmen. Ursache hierfür war das stark geänderte Kundenverhalten in der Niedrigzinsphase. Bei längerfristig anhaltendem Zinsniveau ist eine weitere außerplanmäßige Dotierung innerhalb der Branche nicht auszuschließen.

Für die Bewertung von Zinsbonusrückstellungen existiert kein Branchenstandard, allerdings muss sie sachgerecht und methodisch stabil erfolgen. Zusätzlich ist ein transparentes Monitoring des Bewertungsverfahrens unerlässlich. Dieses muss in einem laufenden Prozess sämtliche relevanten Werttreiber der Zinsbonusverpflichtungen erfassen.

Eine Antwort auf “Bausparkassen: Vom Freundsparer zum Kollektivschreck”

Joachim Hussing

Danke für die Erläuterung, wie Bausparer ermutigt werden sollen, das Kollektiv mit langfristiger Liquidität zu versorgen, ohne einen Kredit aufzunehmen. Mein Bruder ist daran interessiert, beruflich in die Finanzwirtschaft einzusteigen, und das Bausparen ist ein Gebiet, das ihn besonders interessiert. Ich werde diesen Artikel mit ihm teilen, damit er mehr über das Bausparen lernen kann.