Die MaRisk konkretisieren die §§ 25a und b KWG und geben qualitative Mindestanforderungen für die institutsspezifische Ausgestaltung des Risikomanagements vor. Sie sind u. a. für alle nationalen Bankinstitute verpflichtend. Die Einhaltung der MaRisk ist zudem Gegenstand der Jahresabschlussprüfung durch den Abschlussprüfer. Darüber hinaus können auch Sonderprüfungen nach § 44 Abs. 1 KWG im Auftrag der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) von Prüfenden der Deutschen Bundesbank durchgeführt werden.

Das Ziel der MaRisk ist es, einen qualitativen Rahmen zur Identifikation, Messung und Steuerung aller wesentlichen Risiken eines Instituts sicherzustellen. Durch die Definition angemessener Strategien und Prozesse zur Sicherstellung ausreichender interner Kapitalausstattung soll die Risikotragfähigkeit der Institute langfristig gewährleistet werden.

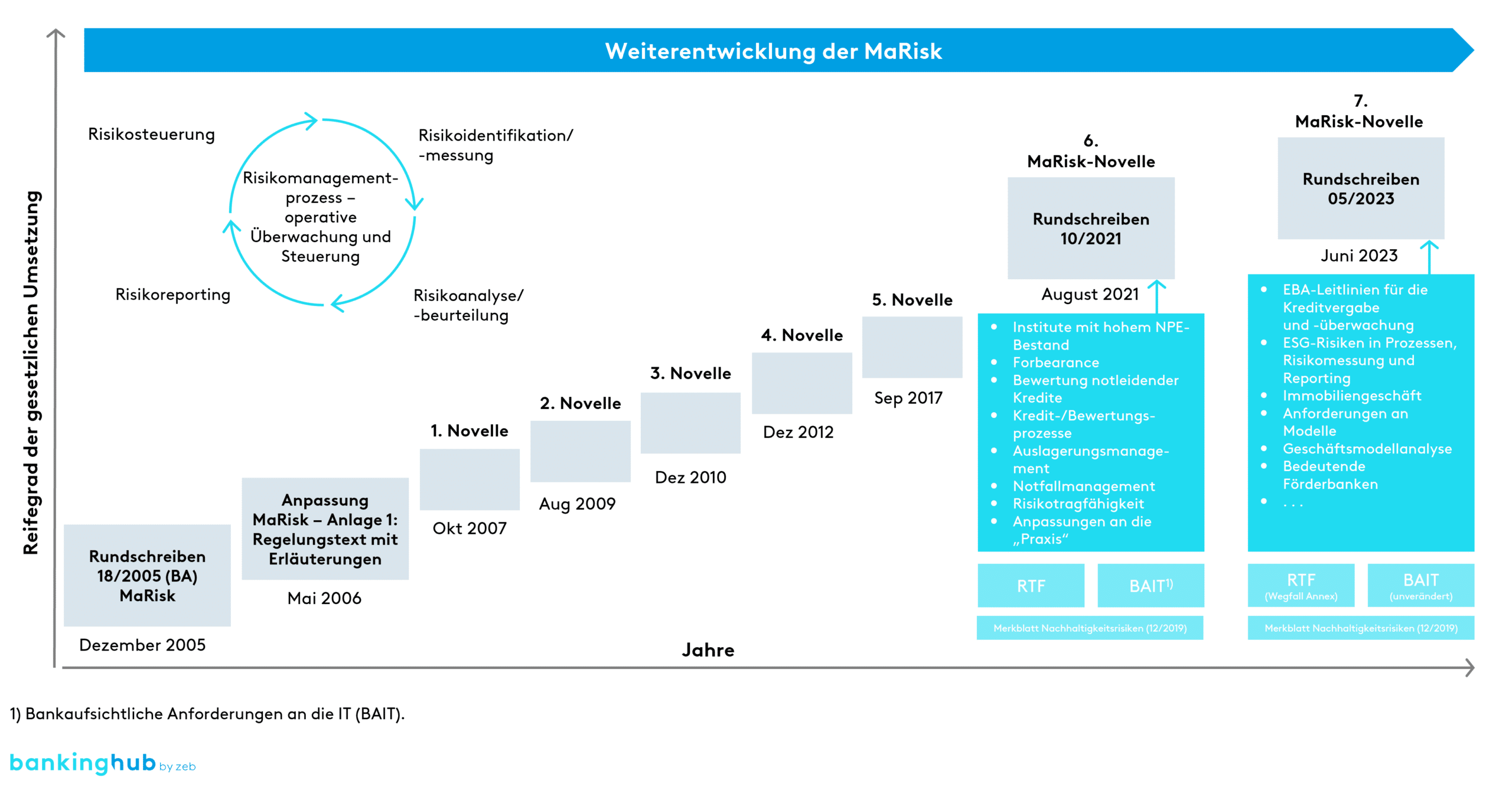

Ziel der 6. MaRisk-Novelle ist es, verschiedene internationale Regulierungsinitiativen in deutsches Recht umzusetzen (u. a. „Leitlinien über das Management notleidender und gestundeter Risikopositionen“[1], „Leitlinien zu Auslagerungen“[2] sowie „EBA-Leitlinien für das Management von IKT- und Sicherheitsrisiken“[3]), bestehende Regelungen weiterzuentwickeln (u. a. zum Auslagerungsmanagement, zum Notfallmanagement, zur Sicherheitenbewertung sowie zur Kreditüberwachung) und bestehende Regelungen zu präzisieren.

Wesentlicher Inhalt der 7. MaRisk-Novelle ist die Umsetzung der Leitlinien der European Banking Authority (EBA) zur Kreditvergabe und -überwachung in deutsches Recht.[4] Zudem werden ESG-/Nachhaltigkeitsanforderungen in das Risikorahmenwerk integriert. Darüber hinaus werden Regelungen für das Immobiliengeschäft von Finanzinstituten getroffen und Anforderungen an die Analyse des Geschäftsmodells sowie an interne Modelle spezifiziert. Die Neuerungen werden durch Erfahrungen aus Prüfungen ergänzt und an die Praxis angepasst, u.a. durch Home-Office-Regelungen für den Handel.

Mehr zu den MaRisk-Novellen erfahren Sie in den untenstehend verlinkten Artikeln.

[1] EBA/GL/2018/06: Leitlinien über das Management notleidender und gestundeter Risikopositionen, vom 31. Oktober 2018

[2] EBA/GL/2019/02: Leitlinien zu Auslagerungen, vom 25. Februar 2019

[3] EBA/GL/2019/04: EBA-Leitlinien für das Management von IKT- und Sicherheitsrisiken, vom 28. November 2019

[4] EBA Guidelines on Loan Origination and Monitoring (LOaM) (EBA/GL/2020/06).