IFRS 13 – Fair Value Measurement

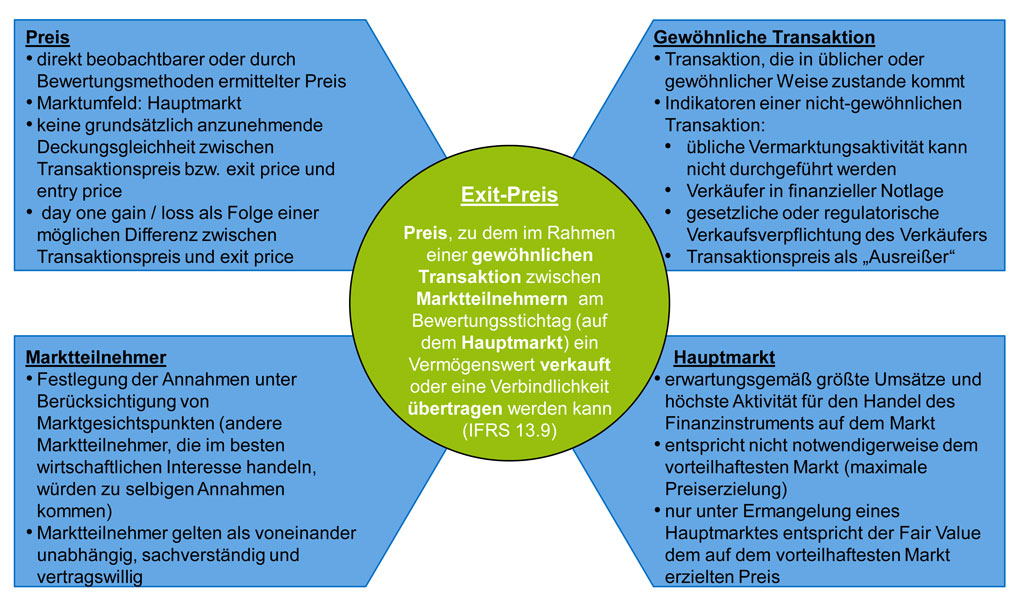

IFRS 13 begegnet diesem Phänomen mit der Definition des Fair Values und der Erweiterung des aus IFRS 7 bekannten Level-Konzepts. Der Fair Value wird als Ergebnis einer Preisverhandlung zweier handelswilliger und sachkundiger Parteien in einer marktüblich Transaktion angesehen, die nicht aus einer Engpass-Situation heraus resultiert. Um dem Preisabschlag bei Wiederveräußerung bzw. der Schließung eines Geschäftes Rechnung zu tragen, stellt IFRS 13 auf den Exit-Preis ab. Das ist derjenige Preis, der seitens der Partei erzielt werden kann, die die Position schließen möchte (Exit-Preis, siehe auch Abbildung 1).

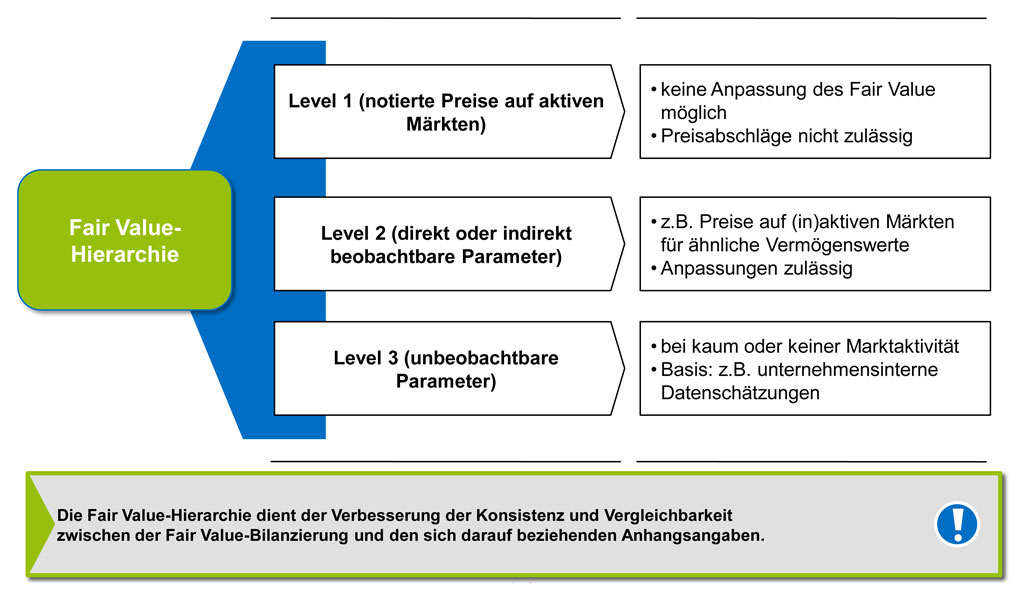

Das Level-Konzept (siehe Abbildung 2) trägt der Liquidität und damit Verlässlichkeit der Fair Values Rechnung. Als Level 1 werden die Preise ausreichend liquide gehandelter Finanzinstrumente klassifiziert (aktiver Markt), wenn tatsächliche Transaktionen zu Grunde liegen und der Preis dem Markt auf geeignete Weise bekannt ist.

Unter Level 2 werden quotierte Preise in nicht aktiven Märkten, sowie Marktparameter mit liquiden Quotierungen und daraus geeignet abgeleiteten Preisen gefasst. Geeignet abgeleitet sind die Preise, welche aus liquiden Marktparametern mit im Markt etablierten Standard-Preismodellen, ermittelt werden können und dabei alle Parameter berücksichtigen, die ein sachkundiger Marktteilnehmer einbeziehen würde. Typisches Beispiel ist der Preis eines Standard-Zinsswaps basierend auf den quotierten Swap-Rates.

Alle anderen Finanzinstrumente fallen grundsätzlich unter Level 3. Das sind somit Produkte, zu deren Bewertung mindestens ein Marktparameter erforderlich ist, der nicht ausreichend beobachtbar ist oder für die ein Bewertungsmodell erforderlich ist, welches nicht als Markt-Standard zu betrachten ist. Oft fallen hierunter Kredite (wegen nicht marktverfügbarer Credit Spreads), komplex strukturierte Geschäfte sowie völlig illiquide Instrumente – wie bspw. nicht-notierte Eigenkapital-Titel.

Non-Performance-Risiko – Credit / Debit Value Adjustment (CVA/DVA)

Eine weitere, folgerichtige Auswirkung des Exit-Preis-Konzeptes besteht in der Berücksichtigung der Bonität der beteiligten Parteien eines Finanzinstrumentes – sprich dem Non-Performance-Risiko.

Dies umfasst für Derivate das Credit Value Adjustment (CVA, mithin der Gefahr Rechnung tragend, dass der Kontrahent ausfällt) sowie das Debit Value Adjustment (DVA, die Gefahr berücksichtigend, dass die Bank selbst ausfallen könnte). DVA wird in IFRS 13 auch als own Credit Risk bezeichnet.

Für zum Fair Value bilanzierte Verbindlichkeiten eines Instituts soll künftig nach IFRS der Effekt des own Credit Risk im Eigenkapital abgebildet werden. Auch die Basel-Regulatorik folgt diesem Ansatz. Hierdurch wird sichergestellt, dass Effekte der eigenen Bonität letzten Endes in der Gewinn- und Verlustrechnung nicht anders wirken als bei einer zu fortgeführten Anschaffungskosten bilanzierten Verbindlichkeit. Darüber hinaus werden nach Basel III die Effekte der eigenen Bonität (DVA) im Eigenkapital bei der Ermittlung des für die Risikobedeckung verfügbaren Eigenkapitals eliminiert.

Im Vergleich der Behandlung des own Credit Risk nach IFRS zur regulatorischen Behandlung fällt auf, dass bei Derivaten eine Berücksichtigung des DVA (analog zu Fremdkapitalinstrumenten) im Eigenkapital nach IFRS nicht vorgesehen ist, nach CRR jedoch als erforderlich angesehen wird.

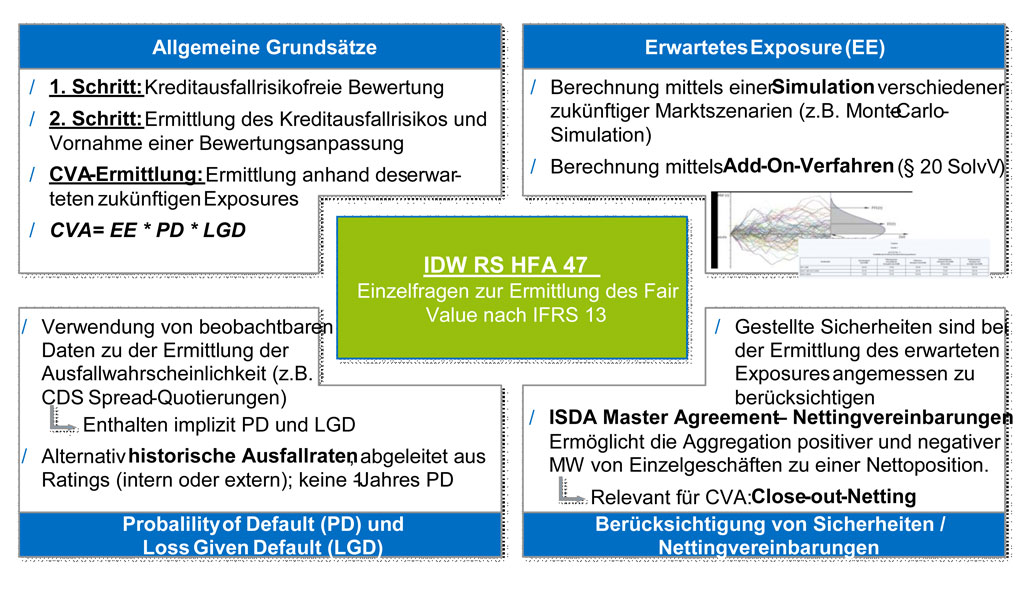

Die praktische Umsetzung von CVA/DVA stellt die Bankenwelt vor eine große Herausforderung. Zum einen müssen entsprechende Marktdaten analysiert und aufbereitet werden, damit die erforderlichen Input-Parameter für die Ermittlung dieser Größen vorhanden sind. Zum anderen besteht eine enorme Herausforderung, die Bewertungsmodelle um die zusätzlichen Kenngrößen zu erweitern. Theoretisch ideale Umsetzungsvorgehen sind zwar verfügbar, erfordern jedoch einen derzeit schwer überschaubaren Aufwand. Von Praktikern bevorzugte Modelle sind dagegen vor dem Hintergrund der Adäquanz und Materialität zu analysieren. Derzeit findet dazu im Bankensektor eine erste Meinungsbildung statt (siehe Abbildung 3).

Liquiditätswirkung der Besicherung – Funding Value Adjustment (FVA)

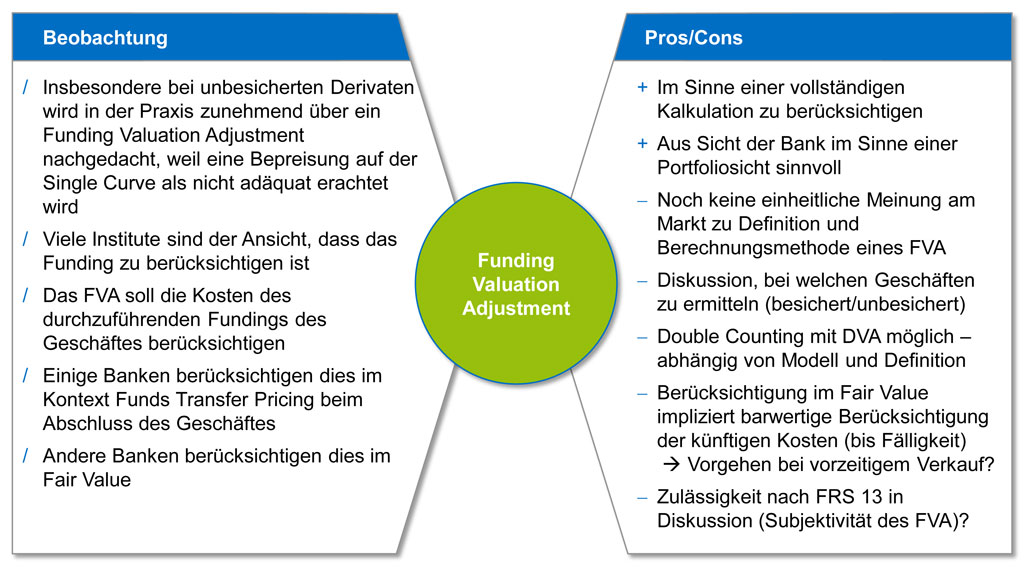

Ein weiterer Diskussionspunkt in der Bepreisung zeigt sich bei nicht besicherten Derivate-Geschäften. Ist es zwischenzeitlich überwiegende Praxis, besicherte Derivate mittels OIS-Kurven zu bewerten, so ist das Verständnis, wie unbesicherte Derivate zu bewerten sind, noch Gegenstand weiter gehender Diskussionen. Der wesentliche Unterschied zwischen besichertem und unbesichertem Derivat besteht letzten Endes in den Kosten des verursachenden Fundings der Besicherung und der Weitergabe des Fundings an die Gegenpartei. Dies führt zum sogenannten Funding Value bzw. Valuation Adjustment (FVA, siehe Abbildung 4), das nicht mit den Fair Value Adjustments der Regulatorik verwechselt werden darf.

Regulatorisches Vorsichtsprinzip – Prudent Valuation

Die Regulatorik geht mit ihrem Konzept der Prudent Valuation noch einen Schritt weiter, indem sie Preisabschläge (Additional Valuation Adjustments, AVA) konzipiert (Draft RTS Juli 2013), die der Unsicherheit der Fair Values und der Illiquidität der Produkte bzw. Märkte innerhalb einer festgelegten Bandbreite Rechnung tragen sollen. Diese Preis- bzw. Risikoabschläge sollen als AVA unmittelbar vom Kernkapital (CET1) in Abzug gebracht werden. Für die Ermittlung der AVAs sind zwei unterschiedliche Ansätze möglich, wobei von den meisten größeren Banken eher der Core Approach anzuwenden sein wird.

Nach dem Core Approach sind AVA-Abschläge für folgende Risiken/ Unsicherheiten zu ermitteln:

- Marktpreisunsicherheit

- Glattstellungskosten

- Kreditbezogene Zinsmarge (-> CVA von Derivaten)

- Modellrisiken

- Konzentrationsrisiken

- Finanzierungskosten

- (künftige) Verwaltungskosten

- Vorzeitigen Beendigung

- Operationale Risiken

Auswirkungen in der Banksteuerung

Herausforderungen bestehen in der integrativen Betrachtung der nachstehend aufgeführten Schritte, ausgehend von der Bepreisungsgrundlage Funds Transfer Pricing bis hin zur Nettomarge nach Risikosteuerung und letztlich der Außenwirkung infolge der Offenlegungspflichten:

- Funds Transfer Pricing und deren Auswirkung in der Bepreisung von Finanzinstrumenten

- Funding-Quellen- und Kosten-Analyse

- Bepreisung von Krediten, Anleihen, besicherten und unbesicherten Derivaten

- Adäquanz, Güte und Bandbreite der Marktdaten, Bewertungs-, Preis- und Kosten-Parameter

- Berücksichtigung von Besicherungsmechanismen (z.B. Rahmen-, Netting-, ISDA-Verträge, CCP, OTC, Cash- und Non-Cash-Collateral) in der Bepreisung und deren Auswirkungen in Bilanz, GuV sowie Regulatorik

- Mechanismen zur Bildung von Nettingsets und Reallokation der Nettingwirkung auf Einzelgeschäfte

- Ermittlung von CVA, DVA sowie FVA auf geeigneter Portfolio-Ebene, Reallokation der Kosten auf die verursachenden Geschäftsbereiche bzw. Geschäfte sowie Steuerung der Risiken insbesondere des Bankbuchs vor dem Hintergrund der Kosten und Sicherungswirkung

- Netto-Margen-Ergebnis des Bankbuchs nach Risikosteuerung und Auswirkung auf die Gesamtbankplanung

- Auswirkungen der bilanziellen und regulatorischen Vorschriften in der GuV- und EK-Steuerung

- Bilanzierungs- und Offenlegungsvorschriften (nach Handels- und Aufsichtsrecht) und deren Außenwirkung

Im diesem Überblick wird ersichtlich, dass sich die Anpassungen bei der Fair Value-Thematik in allen Bereichen der Banksteuerung wiederfinden und weiterhin eine umfassende Rolle in jeglichen Betrachtungen einnehmen müssen.

Eine Antwort auf “Regulatorische Änderungen in der Bewertung von Finanzinstrumenten”

Edwin meusburger

danke