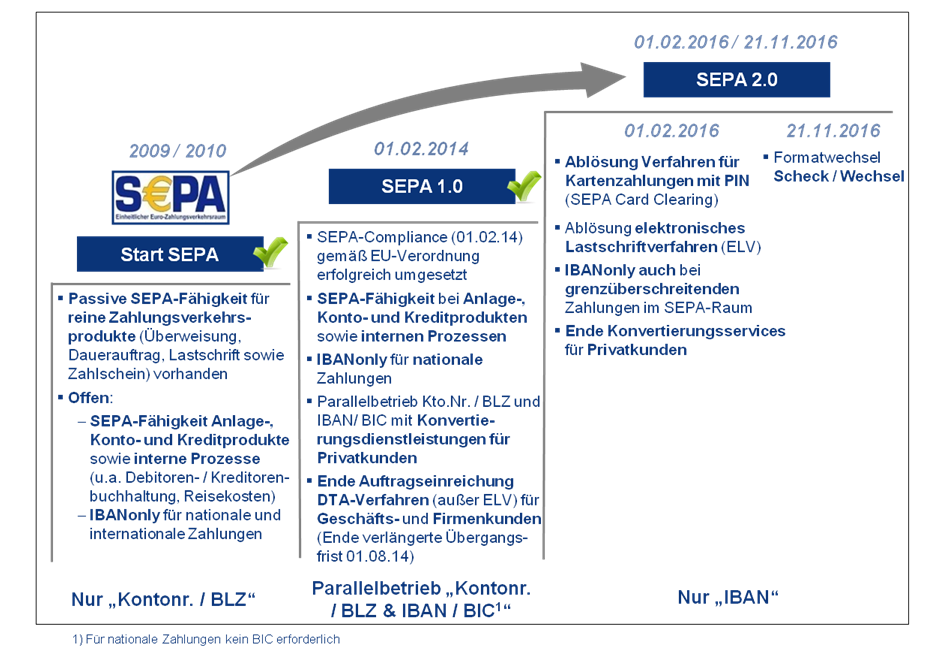

SEPA 1.0 – SEPA-Compliance zum 01.02. bzw. 01.08.2014 erfolgreich hergestellt

Seit spätestens letztem Jahr sind SEPA-Überweisung und SEPA-Lastschrift sowie IBAN und BIC aus dem täglichen Leben nicht mehr wegzudenken. Nach Zahlen der Deutschen Kreditwirtschaft lag der SEPA-Anteil bei Überweisungen Ende 2014 annähernd bei 100%. Versicherungen, Versorger und Vereine ziehen ihre Beiträge bzw. Abschlagszahlungen ausschließlich per SEPA-Lastschriftmandat ein. Begriffe wie Gläubiger-ID und Mandatsreferenz sind den Verbrauchern mittlerweile ebenfalls ein Begriff. Der Zahlungsverkehr läuft störungsfrei und gewohnt effizient. Einzelne Störungen und Nachfragen auf Kundenseite, werden – wie auch in der Vergangenheit – im bilateralen Kunde-Bank-Verhältnis geklärt. Für Deutschland kann somit ein erfolgreicher Abschluss von SEPA 1.0 festgehalten werden.

Die dafür erforderlichen Investitionen seitens der Banken in den Jahren 2012-2014 waren erheblich. Sie beliefen sich je nach Institutsgröße auf einen hohen sechsstelligen bis teilweise achtstelligen Eurobetrag pro Jahr. Zurückzuführen war dies insbesondere auf die hohe Komplexität bei den Anpassungen der IT-Bestands- und Abwicklungssysteme sowie der Kundeneingangsschnittstellen, dem hohen Anpassungsbedarf bei relevanten Formularen und Korrespondenzen sowie den umfangreichen Kundenkommunikationsmaßnahmen in Vorbereitung auf den 01.02.2014.

SEPA 2.0 – Ende elektronisches Lastschriftverfahren (ELV) und „IBANonly“

Mit Stufe 2 (SEPA 2.0) der SEPA-Migration erfolgt die Umsetzung der noch ausstehenden Inhalte gemäß EU-Verordnung 260/2012 sowie nationaler Begleitgesetze zum 01.02.2016. Diese umfassen insbesondere die Herstellung der SEPA-Compliance bei Kartenzahlungen, das Ende der Konvertierungsservices für Verbraucher sowie „IBANonly“ auch bei grenzüberschreitenden Zahlungen im SEPA-Raum.

Die Umstellung der Kartenzahlungsverkehrsabwicklung (Ablösung des „Elektronischen Lastschriftverfahrens“ mit Migration der Zahlungen von DTA- auf XML-Format gemäß ISO-Norm 20022), auf verordnungskonforme Verfahren, erfolgt im Rahmen von SEPA Card Clearing. Betroffen von der Umstellung sind sämtliche Einreicher und Empfänger von electronic cash-, Geldautomaten- sowie GeldKarte-Transaktionen. Die erforderlichen Arbeiten im Rahmen der Umstellung liegen im Zeitplan (Konzeptions- und Testphase weitestgehend abgeschlossen), so dass mit dem stufenweisen Rollout ab April begonnen werden kann. Der Abschluss der Rolloutphase ist für Q4/2015 vorgesehen.

Zum 01.02.2016 endet ebenfalls die Übergangzeit mit Konvertierungsservices für Verbraucher, in der Kontonummer und Bankleitzahl parallel zu IBAN und BIC bei Inlands-überweisungen verwendet werden können. Zu diesem Zeitpunkt ist dann auch bei grenzüberschreitenden Zahlungen im SEPA-Raum (für Überweisungen im Inland bereits seit dem 01.02.2014) nur noch die Angabe der IBAN durch den Auftraggeber („IBAN only“) nötig. Die Angabe des BIC entfällt. Im Interbankenverkehr ist zur Zahlungsabwicklung jedoch weiterhin der BIC erforderlich, da dieser für das Routing der Zahlungen benötigt wird. Zahlungsdienstleister müssen also in der Lage sein, den BIC aus der IBAN eines jeden Landes im SEPA-Raum herzuleiten. In Deutschland bereits geübte Praxis (Nutzung der Bankleitzahlendatei), gibt es derzeit für die Ableitung des BIC aus einigen ausländischen IBAN noch keine einheitlichen Vorgaben.

Trotz erwarteter, deutlich geringerer Auswirkungen für Kunden im Rahmen der Umsetzung von SEPA 2.0 und den damit verbundenen, deutlich geringeren Kommunikationsaufwänden und -kosten, werden bis zum 01.02.2016 durchschnittlich erneut Investitionen in Höhe mehrerer Millionen Euro je Institut erforderlich. Gründe dafür liegen in der Umstellung bei Bezahlverfahren für Kartenzahlungen auf das neue XML-Format und den umfangreichen Anpassungen zur Sicherstellung „IBANonly“ in den Zugangs-, Bestands- und Abwicklungs-systemen und -prozessen sowie der Anpassung zahlungsrelevanter Formulare und Dokumente.

SEPA 3.0 – Was von SEPA 2.0 übrig bleibt und Anpassung „Scheck / Wechsel“

Es ist davon auszugehen, dass auch nach dem 01.02.2016 Themen aus dem ursprünglichen SEPA 2.0-Scope (ursprünglich zur Umsetzung vorgesehene, aber wegen Budgetrestriktionen verschobene oder solche, bei denen manuelle Workarounds fortgeführt wurden), sog. „Tail-Themen“, umzusetzen sein werden. Dafür sollten entsprechende Positionen im Rahmen der Planung der regulatorischen Portfolien vorgesehen werden.

Ebenfalls ist nach Abschuss der Stufe 2 der SEPA-Migration die Umstellung des Scheck- und Wechsel-Clearings auf das SEPA-Format, wenn auch kein Bestandteil der EU-Verordnung 260/2012, sicherzustellen. Ursprünglich ebenfalls für den 01.02.2016 geplant, wurde der Umstellungstermin, um mögliche Ressourcenprobleme und die Überschneidung der geplanten Kundentestphase mit der Migrationsphase des SEPA Card Clearing zu vermeiden, von der Deutschen Bundesbank auf den 21.11.2016 angepasst. Ab diesem Zeitpunkt ist aufgrund der Einstellung des DTA-Abwicklungszweigs im Europäischen Massenzahlungs-verfahren kein Scheck- / Wechsel-Clearing mehr im Altformat möglich. Die erforderlichen Investitionen (in Abhängigkeit vom jeweiligen Produktangebot und den dahinterliegenden Mengengerüsten) liegen auf Basis erster Schätzungen durchschnittlich bei einem mittleren, einstelligen Millionenbetrag im Zeitraum 2015 – 2016 pro Institut.

Fazit

Auf Ebene der Gesetzgebungsorgane (Europäisch und national) wird der bisherige, erfolgreiche Verlauf der SEPA-Umstellung als weiterer Etappensieg auf dem Weg zu einem einheitlichen Europäischen Zahlungsverkehrsraum gefeiert. Für Kunden dürften ebenfalls die Vorteile, wie günstigere und sichere Zahlungsverkehrstransaktionen im SEPA-Raum, die Nachteile, vor allem die längere „Kontonummer“, aufwiegen. Zudem waren Kunden, aufgrund der effizienten Umsetzung und aktiven Kommunikation durch ihre Banken, kaum von Störungen während der bisherigen Umstellung betroffen.

Bankenseitig überwiegt aktuell noch eher eine negative Wahrnehmung, die auf die hohe Umsetzungskomplexität und den hohen Anpassungs- und Ressourcenbedarf sowie die daraus resultierenden Kosten zurückzuführen ist. Nichtsdestotrotz bieten sich für Banken Möglichkeiten die budgetären Auswirkungen der SEPA-Migration abzumildern. Eine temporäre Entspannung der Budgetsituation kann z.B. durch Verschiebung / Streichung einzelner Vorhaben (soweit kein Verstoß gegen die EU-Verordnung vorliegt) und / oder durch Fortführung manueller Workarounds erreicht werden. Zudem denken einige Banken inzwischen darüber nach, mit hohen Kosten verbundene Services, z.B. Verarbeitung beleghafter Kundenaufträge, mit zusätzlichen / höheren Gebühren zu versehen respektive abzuschaffen, um entweder Zusatzerträge zu generieren oder den Kunden auf für die Bank kostengünstigere Verfahren zu lenken. Zusatzerträge können sich ferner durch erweiterte Auskunfts- und Reportingservices, die auf Basis der erweiterten Informationsweitergabe bei Zahlungsverkehrstransaktionen denkbar sind, ergeben.