Wer treibt den Wandel der IT-Systeme im Kreditgeschäft an?

In der ersten Phase beschäftigen wir uns mit den Treibern dieser Initiative. Wer will – oder vielmehr, wer braucht – neue Funktionalitäten, neue Lösungen, neue Wege im Kreditgeschäft und warum? Schon in dieser ersten Phase lässt sich Folgendes feststellen:

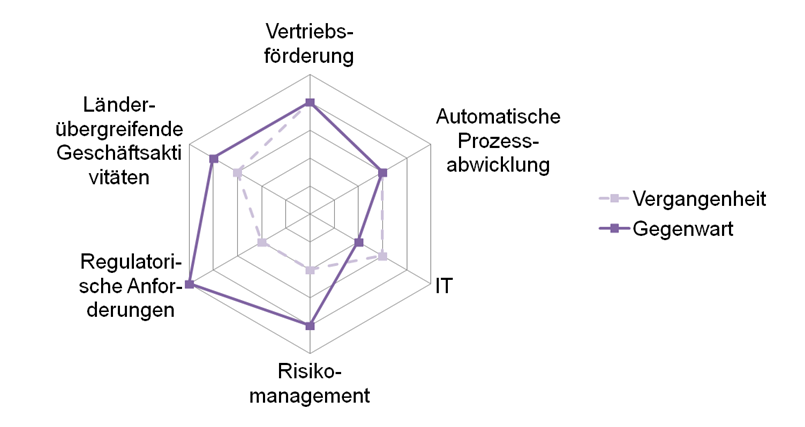

In der Vergangenheit waren es hauptsächlich die Fachbereiche und der Vertrieb, welche eine bessere IT-Unterstützung zur leichteren Servicierung ihrer Kunden forderten. Vor allem der Ruf nach neuen Produkten, Vertriebskampagnen, schnelleren Kreditentscheidungen, einem höheren Automatisierungsgrad, hoher Flexibilität sowie nach einer besseren und integrierten Nutzung aller Vertriebskanäle hat jahrelang den Wandel der im Kreditgeschäft verwendeten IT-Systeme geprägt.

In der Vergangenheit ist nun nicht nur der Ruf des Vertriebes leiser geworden, vor allem aber beschleunigte das immer komplexere Bankenumfeld (regulatorischer Tsunami, extremer Kostendruck, neue Wettbewerber, Digitalisierung etc.) den Bedarf für eine Optimierung der bestehenden IT-Systeme. Aufgrund der Vielzahl an Herausforderungen bedarf es daher eines ganzheitlichen Ansatzes, der die unterschiedlichen Interessen der Stakeholder im Kreditprozess miteinbezieht.

Abbildung 1 zeigt eine Übersicht der Haupttreiber für eine Veränderung von IT-Systemen zur Unterstützung des Kreditgeschäfts von Banken sowie deren Einfluss in der Vergangenheit und heute:

Abbildung 1: Haupttreiber für die Veränderung der IT-Systeme zur Unterstützung des Kreditgeschäfts von Banken

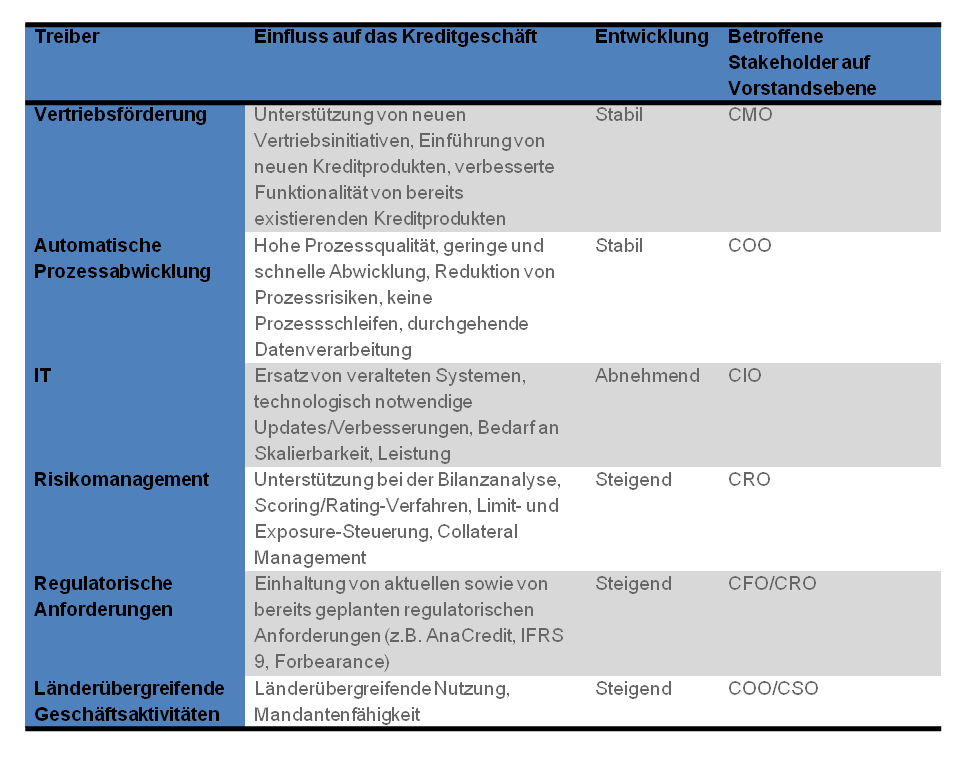

Abbildung 1: Haupttreiber für die Veränderung der IT-Systeme zur Unterstützung des Kreditgeschäfts von BankenIn Abbildung 2 wird jeder der in Abbildung 1 gezeigten Haupttreiber kurz beschrieben sowie die Entwicklung ihres Einflusses auf die finale Systemauswahlentscheidung – basierend auf realen Projekterfahrungen – kurz dargestellt. Zusätzlich werden die betroffenen Stakeholder angezeigt:

Zusammenfassend lässt sich sagen, dass Risikoaspekte und regulatorische Anforderungen auch für die Auswahl eines IT-Systems, das auf transaktionalen/operativen Daten basiert (z.B. Kreditgeschäft), zunehmend an Bedeutung gewinnen. Eine umfassende fachliche Abdeckung liefert nicht länger eine ausreichende Entscheidungsgrundlage für oder gegen ein bestimmtes IT-System.

Beeinflusst Ihr Geschäftsmodell die Bedeutung einzelner Treiber?

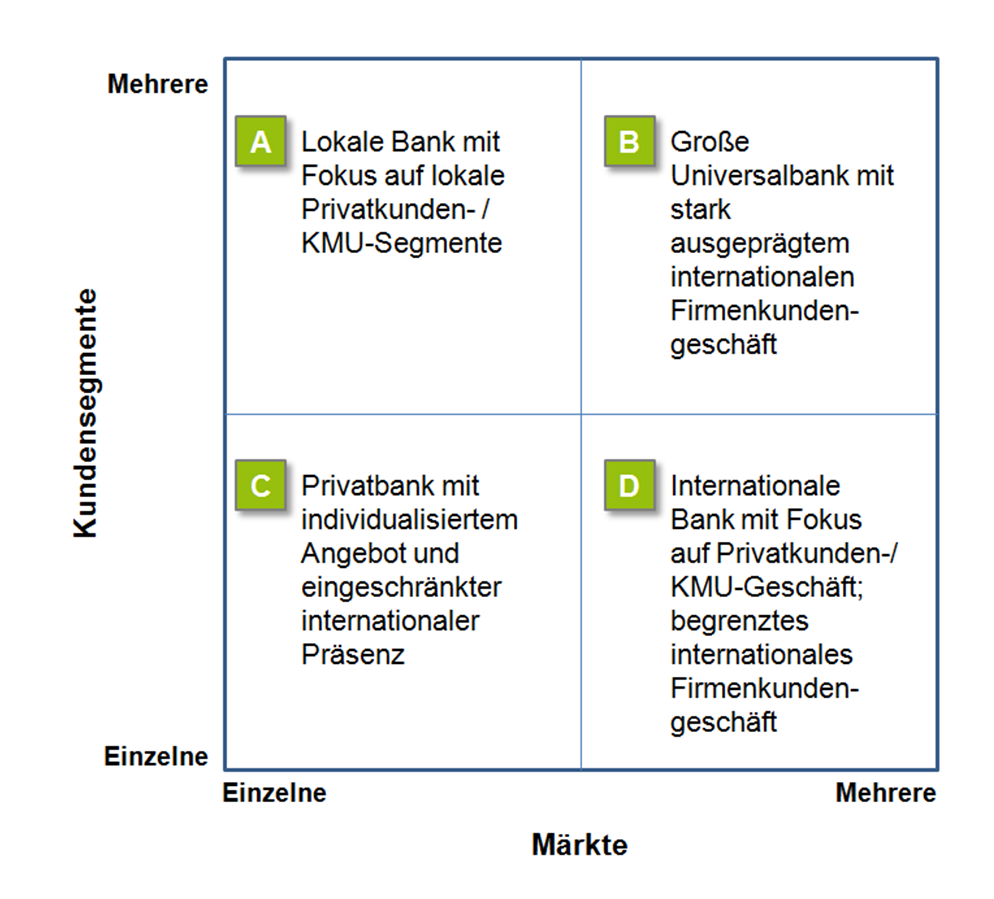

Kurz gesagt: ja. Es bedarf allerdings erst einer Kategorisierung der Bankinstitute, basierend auf deren Geschäftsmodel, um die praktische Bedeutung einzelner Treiber analysieren zu können. Dazu haben wir die folgenden vier Kategorien von Banken eingeführt:

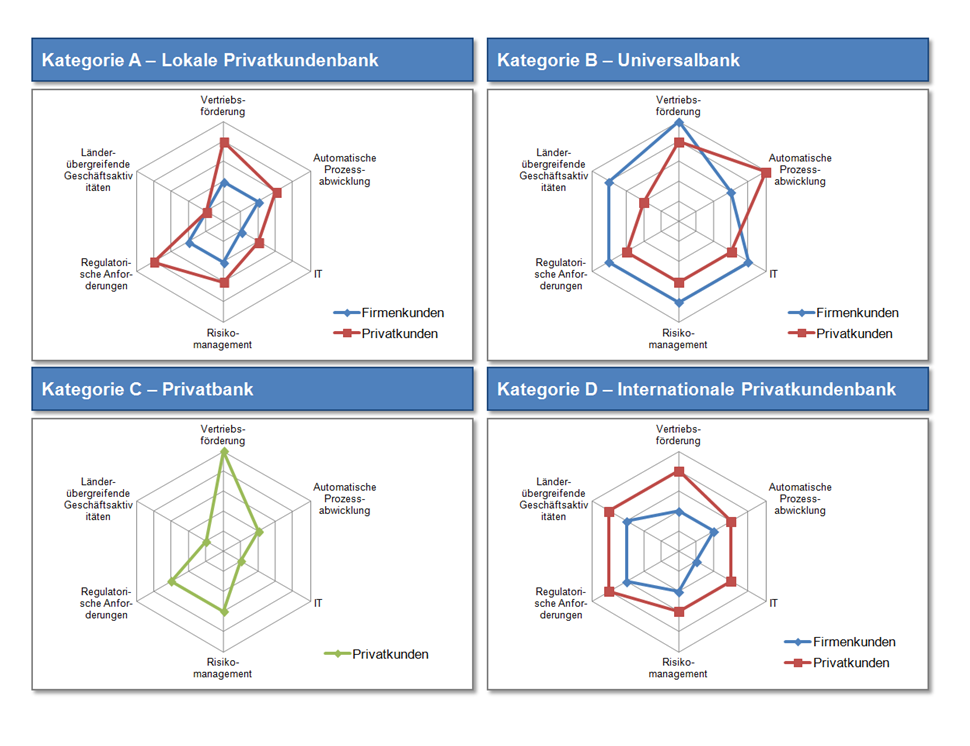

Basierend auf diesen vier Kategorien haben wir den Einfluss der Haupttreiber auf die finale Systemauswahlentscheidung abgebildet.

Abbildung 4 zeigt die Beziehung zwischen den unterschiedlichen Treibern basierend auf dem Geschäftsmodel der jeweiligen Bank. Anhand dieser Analyse können wir nun konkrete Handlungsempfehlungen hinsichtlich der Stoßrichtung der Veränderung der IT-Systeme ableiten um den Nutzen für die jeweilige Organisation zu maximieren.

Vor Spezifizierung dieser Handlungsempfehlungen möchten wir jedoch noch einen kurzen Überblick über das am Markt vorhandene Angebot von Kreditsystemen geben.

Welche Angebote gibt es auf dem Markt?

Aufgrund des hohen Reifegrads des Marktes für IT-Lösungen zur Unterstützung des Kreditgeschäfts steht ein großes Angebot an unterschiedlichen Systemen zur Auswahl. Abhängig vom gewählten Auswahlprozess kann dieses große Angebot sowohl eine Chance als auch ein Risiko darstellen. Grundsätzlich können alle IT-Lösungen entweder als„Best-of-Breed“ (spezialisiert) oder als universelles System (standardisiert) klassifiziert werden. Die grundsätzliche Frage welche sich bei jeglichem Systemauswahlprozess stellt, lautet: Brauche ich gezielte fachliche Abdeckung spezieller Funktionalitäten oder benötige ich eine breiter gefasste fachliche Abdeckung unterschiedlicher Funktionalitäten? Es ist wenig überraschend, dass beide Lösungen ihre Vor- und Nachteile haben:

Eine Verbesserung der IT-Systeme im Kreditgeschäft durch die Implementierung einer universellen Lösung hat bestimmte Vorteile gegenüber einer stärker spezialisierten „Best-of-Breed“-Lösung. Insbesondere ermöglichen standardisierte IT-Lösungen ein einfacheres Vendor Management, sowohl während als auch nach der Implementierung. Des Weiteren sind diese leichter in die bestehende IT-Infrastruktur der jeweiligen Organisation zu integrieren. Der Nachteil einer standardisierten Lösung liegt in der fehlenden Abdeckung von speziellen Funktionalitäten. Sofern spezialisierte Kreditprodukte angeboten werden sollen (z.B. Syndizierung von Krediten oder Sicherheiten, Projektfinanzierung, etc.) wiegen die Nachteile einer standardisierten Lösung die oben genannten Vorteile auf. Andererseits können universelle Kreditbearbeitungssysteme ein vollständig integriertes Produktset anbieten und lösen dadurch automatisch einige der genannten Probleme hinsichtlich der fehlenden Funktionalität von standardisierten Lösungen. Hohe Abhängigkeit von einem einzigen Anbieter, verminderte Funktionalitäten in einigen Funktionsbereichen, Mangel an einfachen Integrationsmöglichkeiten mit Softwarepaketen außerhalb des Kernproduktpaketes des Anbieters und weniger Kontrolle über zukünftige Upgrades sind die Kehrseite der Medaille.

Die „Best-of-Breed“-Lösungen ermöglichen dagegen eine tiefgehende Abdeckung von speziellen Funktionsanforderungen. Der wichtigste Vorteil einer „Best-of-Breed“-Lösung ist die Möglichkeit maßgeschneiderte Funktionalitäten zu implementieren. Deswegen wird diese IT-Lösung von den Fachbereichen bevorzugt. Dem stehen eine wesentlich höhere Integrationskomplexität, sinkende Datenqualität, unterbrochene Prozessflüsse oder ein komplexes Vendor Management gegenüber. Letzeres spielt vor allem bei koordinierten Software-Upgrades eine nicht unwesentliche Rolle. Diese Kritikpunkte der „Best-of-Breed“-Lösungen werden vornehmlich aus Risk und Regulatory Sicht geäußert, da unterbrochene Prozessflüsse leider oft eine negative Auswirkung auf die Datenqualität haben.

Welcher Ansatz sollte gewählt werden?

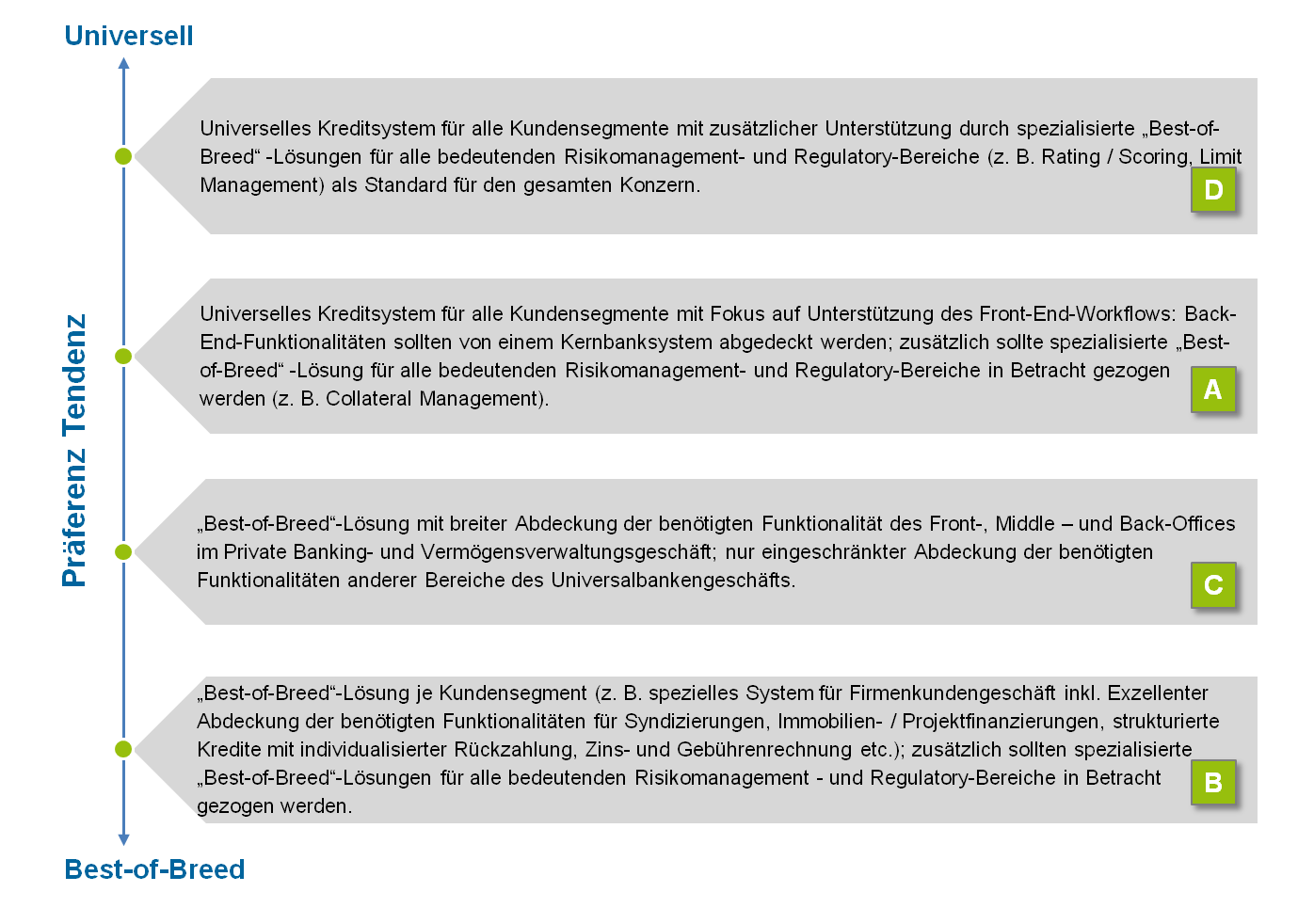

Unter Beachtung der Bedeutung einzelner Treiber für jede Kategorie von Banken und der Marktsituation, die bereits im vorherigen Kapitel beschrieben worden ist, schlagen wir folgende Ansätze vor:

Die wachsende Bedeutung von Risk- und Regulatory-Anforderungen gilt für alle Kategorien, insbesondere für die Kategorie „D“ aufgrund der Internationalisierung des Firmenkundengeschäfts, und wird demnach in jedem der präsentierten Lösungsansätze widergespiegelt. Gewöhnlicherweise können Kreditsysteme nach wie vor die Risk- und Regulatory-Anforderungen nicht vollständig erfüllen. Deshalb müssen dafür spezialisierte Systeme für jeden Bereich in Betracht gezogen werden. Wir schlagen vor, diese spezialisierten Systeme innerhalb des gesamten Konzerns als einheitlich, sprich als Standard zu lancieren.

Spezielle Budget-/Zeitrestriktionen und Interdependenzen mit anderen Projekten müssen ebenso in Betracht gezogen werden. Sobald der Umfang der IT-Lösung definiert ist folgt die detaillierte Definition der Anforderungen sowie eine gezielte Analyse, der auf dem Markt verfügbaren Systeme, einhergehend mit deren Auswahl und anschließenden Implementierung.

In unserem nächsten Artikel werden wir einen Ansatz zur Auswahl von End-to-End Kreditsystemen vorstellen. Wir hoffen Ihr Interesse geweckt zu haben und würden uns freuen, wenn wir Sie auch für das kommende Thema gewinnen können.

2 Antworten auf “IT-Unterstützung für Ihr Kreditgeschäft”

Müller

Hallo

Woher haben Sie die Quellen in diesem ganzen Text her? Können Sie mir in einfachen Worten sagen, was der Best of Breed Ansatz ist?

Nikola Jelicic

Hallo Herr Müller,

vielen Dank für Ihre Frage – es freut uns, dass dieser Artikel immer noch Aufmerksamkeit erweckt! Wir haben Ihnen unsere ausführliche Antwort per Mail gesendet.

Beste Grüße

Nikola Jelicic