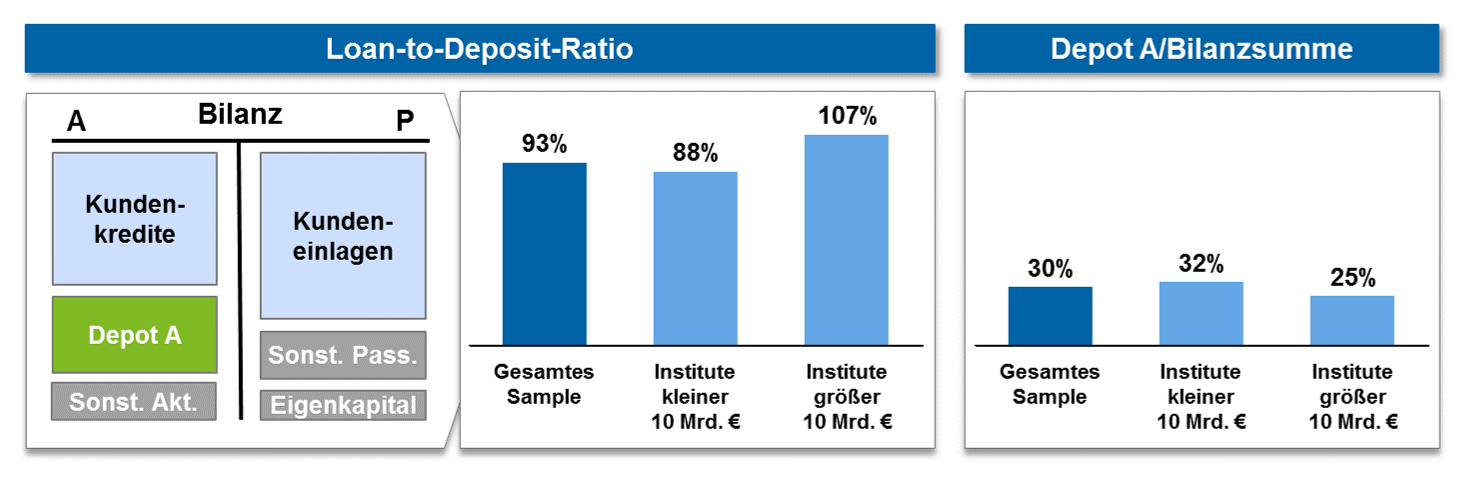

Zur Absicherung von Ergebniszielen erarbeiten viele Institute daher umfangreiche Maßnahmenpakete, die im ersten Schritt Ertragssteigerungen im Vertrieb und die Verbesserung der Kostensituation umfassen. Zur ganzheitlichen Analyse von Ergebnispotenzialen ist darüber hinaus aus zeb-Sicht auch die strategische Positionierung im Treasury zwingend auf den Prüfstand zu stellen. Diese Überprüfung sollte auch die Analyse des Depot A umfassen, das gemäß einer zeb-Studie zu den Depot-A-Strukturen von Retailbanken im Durchschnitt knapp ein Drittel der Bilanzsumme ausmacht (vgl. Abbildung 1).[2]

Anpassung der Anlagepolitik im Depot A als Stellhebel zur Ergebnisstabilisierung

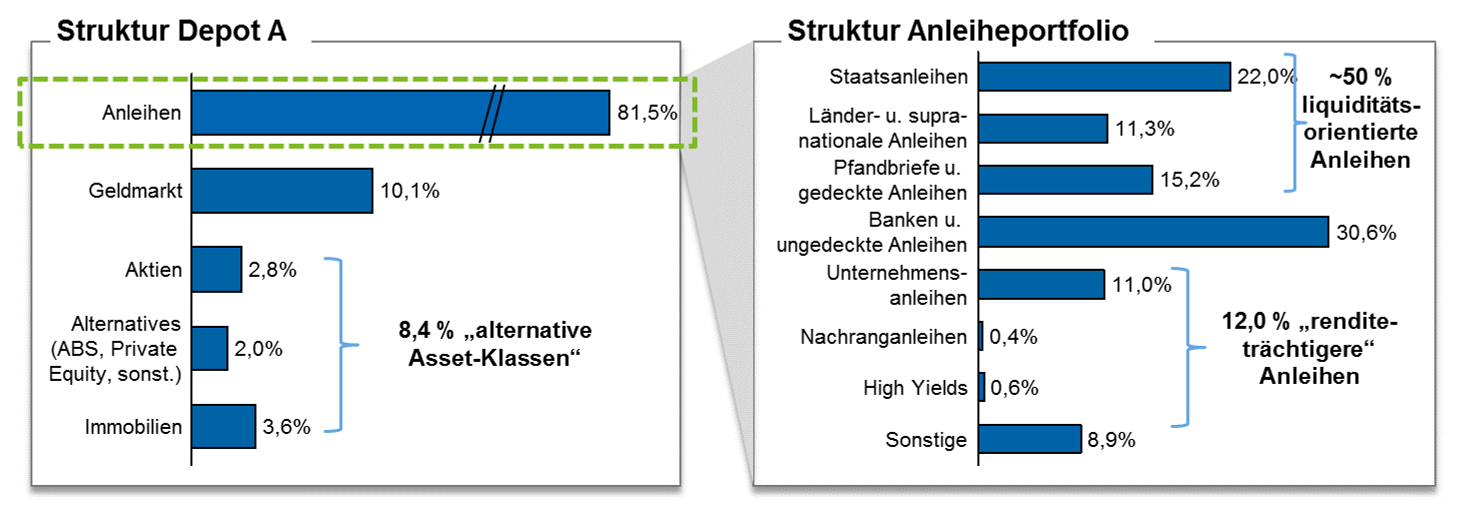

Die Analyse der Depot-A-Strukturen der betrachteten Retailbanken zeigt, dass im Durchschnitt über 80 % des Volumens in Anleihen investiert ist (vgl. Abbildung 2).[3] Darüber hinaus sind weitere 10 % in Geldmarktprodukten angelegt. Hieraus ergibt sich bei den Instituten ein Anteil von über 90 %, welcher in typischen verzinslichen Anlagen gebunden ist. Damit verbleibt ein Anteil von ca. 8 % der in anderen Asset-Klassen, wie z. B. Aktien oder Immobilien, angelegt ist.

Aus der tieferen Betrachtung des Anleiheportfolios lässt sich eine Fokussierung auf liquiditäts-orientierte Titel erkennen. So beträgt der Anteil von Staatsanleihen, staatsnahen Titeln, Pfandbriefen und anderen gedeckten Anleihen ca. 50 %. Gerade diese Papiere werden von den Instituten zur Erfüllung der aufsichtsrechtlichen und internen Liquiditätsanforderungen (u. a. LCR, interne Liquiditätspuffer) herangezogen. Der Umfang „renditeträchtigerer“ (und risikoträchtigerer) Anleihen, wie z. B. Unternehmensanleihen oder High-Yield-Papiere ist mit einem Anteil von ca. 12 % vergleichsweise gering.

Der hohe Anteil hochliquider Wertpapiere führt im Zuge des Zinsrückgangs zunehmend zu einem Rentabilitätsproblem. Auslaufende Staatsanleihen und Pfandbriefe können vor dem Hintergrund des Renditeverfalls allenfalls noch zu sehr geringen positiven Renditen prolongiert werden, die in der Regel allein die Refinanzierungskosten nicht mehr decken und damit negative Deckungsbeiträge verursachen.

Gemäß zeb-Analyse ist eine ausschließliche Liquiditätsorientierung im Depot A für viele Retailbanken vor dem Hintergrund der Liquiditätskennzahlen mit ausreichenden Puffern nicht erforderlich. Auch unter Wahrung der Liquiditätsziele besteht in vielen Häusern Spielraum für die Anpassung der Depot-A-Strukturen. Da ein kurzfristiger Abbau defizitärer hochliquider Eigenanlagen aufgrund des zu investierenden Einlagenüberhangs für viele Häuser nicht infrage kommt, ist daher die strategische Allokation zu überprüfen. Gemäß zeb-Projekterfahrung sind dabei in Abhängigkeit der Ausgangssituation des Instituts Renditepotenziale von bis zu 20 Basispunkten bezogen auf das Depot-A-Volumen realisierbar.

Strukturiertes und umfassendes Vorgehen ermöglicht die Hebung von Potenzialen

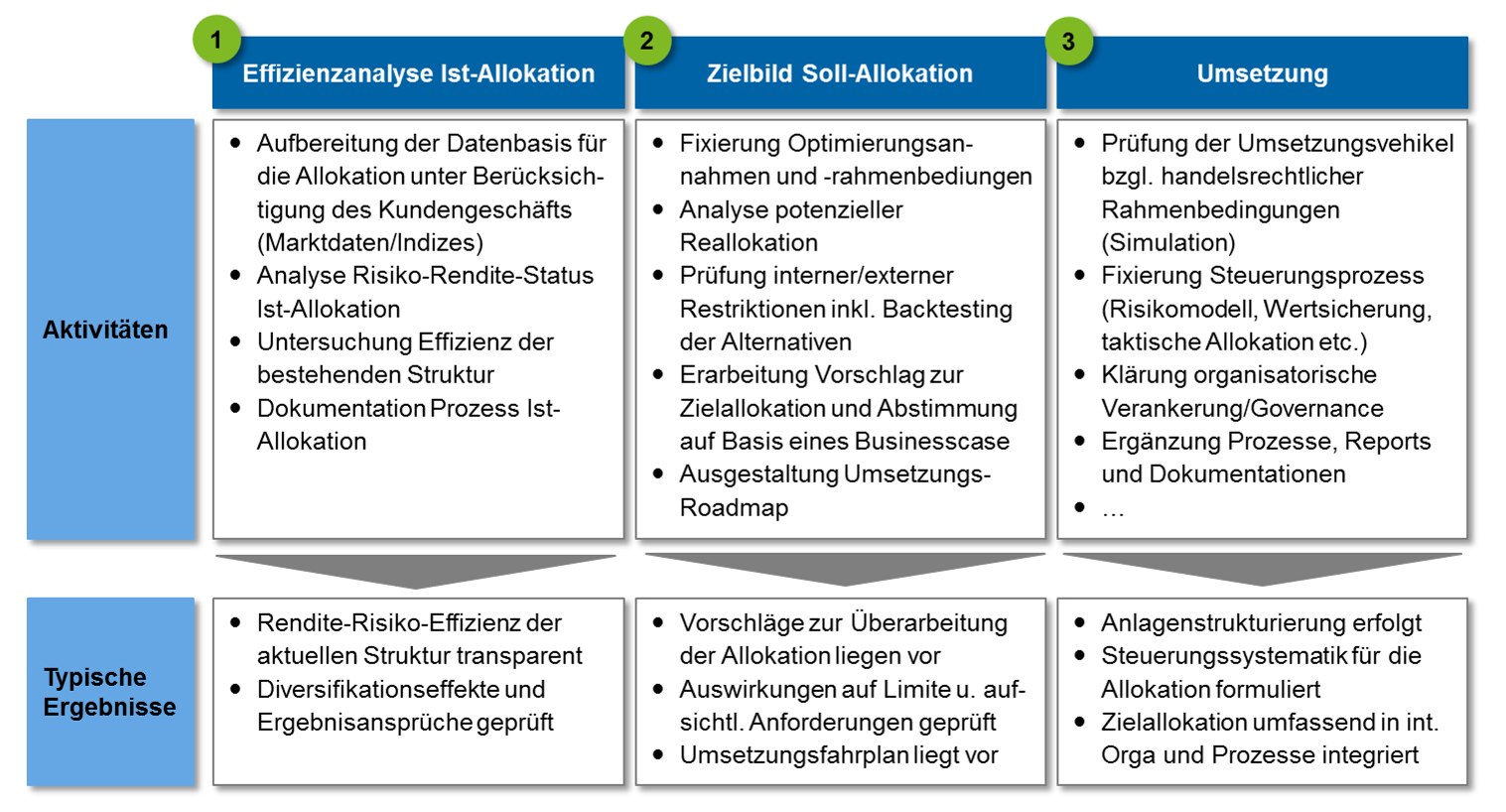

Zur Analyse und Hebung der Ertragspotenziale hat sich gemäß zeb-Erfahrung ein strukturiertes Vorgehen in drei Schritten bewährt (vgl. Abbildung 3). In einem ersten Schritt ist das Rendite-Risiko-Verhältnis der Ist-Allokation zu analysieren. Um dabei Diversifikationseffekte zwischen Kunden- und Eigengeschäft beurteilen zu können, ist eine gesamtbankbezogene Sichtweise erforderlich, die sämtliches bilanzielles und außerbilanzielles Geschäft umfasst. Aufbauend auf der Status-quo-Analyse erfolgt in einem zweiten Schritt die Ableitung der strategischen Zielallokation. Bei der Analyse von GuV-Ergebnispotenzialen alternativer Reallokationen sind dabei stets relevante Restriktionen im Blick zu behalten und u. a. Konsequenzen für die Risikotragfähigkeit, die Liquiditäts- und Kapitalquoten zu betrachten. Ein zusammenfassender Businesscase inkl. Roadmap bildet typischerweise die Entscheidungsgrundlage für den Beschluss des Zielbilds durch den Vorstand. Im dritten Schritt erfolgt abschließend die Operationalisierung und Umsetzung der beschlossenen Zielallokation. Innerhalb der Anlagenstrukturierung werden u. a. die Anlagevehikel (Fonds- vs. Direktanlage) ausgewählt, die Anlagestile (aktives vs. passives Management) definiert und der (Des-)Investitionsplan zur Anpassung der Depot-A-Struktur festgelegt. Eine MaRisk-konforme Dokumentation der Steuerungs- und Überwachungsprozesse und etwaige Anpassungen des Reporting schließen den dritten Schritt ab.

Fazit – Überprüfung der Allokation im Depot A als obligatorische Aufgabe

Zusammenfassend betrachtet führt eine übermäßige Liquiditätsbevorratung im aktuellen Marktumfeld nicht nur zu einem Verzicht auf Erträge, sondern stellt eine explizite Ergebnisbelastung dar. Gemäß zeb-Einschätzung ist in vielen Häusern eine Optimierung der Depot-A-Strukturen unter Wahrung der Liquiditäts-, Kapital- und Risikoziele möglich. Aufgrund der Relevanz für die Gesamtbank führt schon eine um wenige Basispunkte höhere Rendite im Depot A zu signifikanten Ergebnisverbesserungen. Deshalb sollte aus zeb-Sicht die Überprüfung der Depot-A-Strukturen ein obligatorischer Baustein im Rahmen der Analyse von Ergebnispotenzialen sein.