Was sind Digitale Assets? Erscheinungsformen von digitalen Assets

Digitale Assets existieren auf einer Blockchain in Form von Kryptowährungen oder Security Tokens (Kryptowerte nach § 1 Abs. 11 Satz 10 KWG) und werden in sogenannten Wallets („digitalen Schließfächern“) verwahrt. Aktuell ist das Marktpotenzial von digitalen Assets primär getrieben durch die beiden genannten Erscheinungsformen, bis die Voraussetzungen für Kryptowertpapiere (Kryptowertpapiere nach § 4 Abs. 3 eWpG) geschaffen sind.

Eine Abgrenzung dieser drei digitalen Assets voneinander sowie der Vergleich zu traditionellen Wertpapieren sind wichtig, um das Marktumfeld genauer zu analysieren.

Kryptowährungen – Hype oder relevante Assetklasse?

Unter Kryptowährungen versteht man kryptografische Werte, die auf einem dezentral verteilten Zahlungssystem basieren und keine Währung im engeren Sinne darstellen. Abgesehen von der steigenden Akzeptanz einiger Kryptowährungen als alternatives Zahlungsmittel zu sogenannten Fiat-Währungen[1] wie beispielsweise dem Euro treten neben Privatanlegerinnen und -anlegern vermehrt professionelle und institutionelle Marktteilnehmende in den Kryptowährungsmarkt ein, um neue Diversifikations- und Performancepotenziale zu erschließen.

Nach einer starken Rallye Anfang des Jahres herrscht aktuell eine neue Phase der Euphorie für Kryptowährungen. Gründe für das erneut gestiegene Anlegerinteresse könnten das Niedrigzinsumfeld, die steigende Marktliquidität, mitunter hohe Bewertungen für andere Assetklassen sowie wachsende Inflationserwartungen in Europa sein. Der europäische Marktanteil für Kryptowährungen gewinnt angesichts der fortschreitenden rechtlichen Sicherheit für Investierende und Finanzdienstleister zunehmend an Dynamik. Aufgrund dessen liegen spannende Zeiten vor uns, die zeigen werden, ob sich Kryptowährungen als alternative Assetklasse behaupten werden.

Security Tokens – Anwendungsfälle und Zukunftsaussichten

Neben Kryptowährungen werden bislang – wenn auch nur in geringem Maße – standardisierte Emissionsprodukte wie Aktien oder Anleihen durch Security Tokens über die Blockchain abgebildet und transferiert.

Die Tokenisierung von illiquideren und nicht fungiblen Vermögenswerten (z. B. Immobilien) wird aufgrund der einfacheren Eigentumsübertragung über die Blockchain aktuell von einigen Marktteilnehmenden beschleunigt. Gleichwohl befinden sich Security Tokens tendenziell in einer Übergangsphase, bis die Voraussetzungen für die Einführung von Kryptowertpapieren geschaffen sind. Kryptowertpapiere ermöglichen somit den Transfer digitaler Assets in das Wertpapiergeschäft und werden dadurch den nächsten Meilenstein für digitale Assets setzen.

Kryptowertpapiere – der Transfer von digitalen Assets in das Wertpapiergeschäft

Das Gesetz zur Einführung von elektronischen Wertpapieren (im Folgenden „eWpG“) durch den deutschen Gesetzgeber trat im zweiten Quartal 2021 in Kraft und ermöglicht die Emission von Kryptowertpapieren als alternative Erscheinungsform zu verbrieften Wertpapieren.

Die Unterschiede zu traditionellen Wertpapieren liegen in der Begebungsform (elektronisch versus verbrieft). Kryptowertpapiere fallen analog zu verbrieften Wertpapieren in das Depotgeschäft nach § 1 Abs. 1 Satz 2 Nr. 5 KWG, wohingegen die Verwahrung, Verwaltung und Sicherung von Kryptowährungen und Security Tokens als Finanzdienstleistung in das Kryptoverwahrgeschäft nach § 1 Abs. 1a Satz 2 Nr. 6 KWG fallen.

Die zuvor erforderliche Globalurkunde wurde durch die Eintragung elektronischer Wertpapiere in Form von Inhaberschuldverschreibungen (Kryptowertpapieren) und Investmentfondsanteilen (Kryptofondsanteilen) in ein Kryptowertpapierregister ersetzt, wodurch der Zentralverwahrer als Intermediär in den Backofficeprozessen obsolet wurde. Perspektivisch wird der deutsche Regulator auch sogenannte Kryptoaktien als neue Begebungsform im hiesigen Finanzmarkt ermöglichen.

Regulatorische Initiativen senken die Markteintrittsbarrieren für digitale Assets

Die zunehmende Öffnung für digitale Assets schreitet außerdem durch den Abbau von Investitionsrestriktionen voran. Insbesondere das im Rahmen der Digital-Finance-Strategie der Europäischen Kommission am 24. September 2020 verabschiedete DLT-Pilot-Regime soll zukünftig die sofortige Handelsabwicklung über die Blockchain, die intermediärsfreie Anlegerzulassung und den Verzicht auf eine zentrale Wertpapierverwahrung ermöglichen. Dieses Regime wird als Einführung eines „Sandbox“-Ansatzes für DLT-basierte Marktinfrastrukturen beschrieben, um zeitlich begrenzte Ausnahmen von bestehenden Regeln zu erlauben, sodass Aufsichtsbehörden Erfahrungen im Umgang mit digitalen Assets sammeln können. Daneben enthält die Digital-Finance-Strategie auch eine Verordnung über Märkte für Krypto-Assets („MiCa“)[2], während für Kryptowertpapiere das bestehende MiFID-II-Regime[3] gilt.

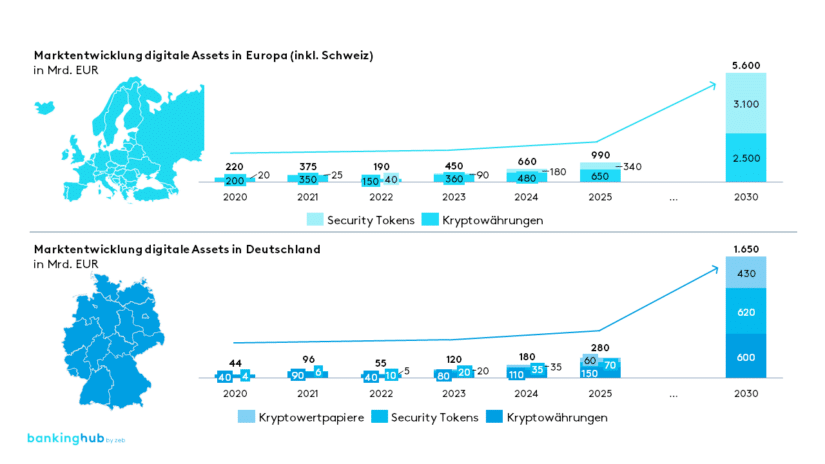

Einschätzung der Marktentwicklung von digitalen Assets in Europa und Deutschland

Abbildung 2[4] zeigt die prognostizierte Marktentwicklung von digitalen Assets in Europa im Vergleich zu Deutschland in Milliarden Euro. Es ist erkennbar, dass das Marktvolumen digitaler Assets in Europa (inkl. Schweiz) im Jahr 2025 voraussichtlich knapp 1 Billion Euro betragen und bis 2030 auf 5,6 Billionen Euro steigen wird. Der Anteil Deutschlands am europäischen Markt für Kryptowährungen und Security Tokens entspricht etwa 28 %. Das Marktvolumen für alle digitalen Assets unter Hinzunahme der Kryptowertpapiere wird sich in Deutschland im Zeitraum 2023 bis 2025 voraussichtlich um das 2,5-Fache erhöhen.

Aufgrund der Einführung des eWpG und der Schaffung einer neuen Marktinfrastruktur zur Ermöglichung dieser neuen Begebungsform im deutschen Finanzmarkt werden Kryptowertpapiere (hier inkl. Kryptofondsanteilen sowie perspektivisch Kryptoaktien nach eWpG) im Jahr 2030 schätzungsweise ein Marktvolumen von 430 Milliarden Euro erreichen.

BankingHub-Newsletter

Analysen, Artikel sowie Interviews rund um Trends und Innovationen im Banking alle 2-3 Wochen direkt in Ihr Postfach

„(erforderlich)“ zeigt erforderliche Felder an

Wesentliche Erkenntnisse und Handlungsbedarfe

In den kommenden Jahren wächst also ein Millardenmarkt für digitale Assets heran, der vielfältige Ertragsmöglichkeiten für neue und etablierte Marktteilnehmende bietet. Aus der aktuellen Marktdynamik lassen sich fünf wesentliche Erkenntnisse ableiten:

- Digitale Assets haben zukünftig sowohl für Privatanleger/-innen als auch für institutionelle Investierende eine hohe Relevanz. Etablierte Institute müssen ihre Organisation, Prozesse und Dienstleistungen entlang der gesamten Capital-Markets-Wertschöpfungskette adjustieren, um die Kundenbedarfe zu bedienen.

- Neue Marktteilnehmende müssen sich insbesondere mit dem Thema der Lizenzbeantragung beschäftigen, um auch zukünftig ihre Dienstleistung unter der Aufsicht der BaFin erbringen zu dürfen. Diese Transformation von einem Start-up in ein reguliertes Institut stellt diese jungen Unternehmen oft vor Herausforderungen, da eine Vielzahl an regulatorischen Anforderungen erfüllt und dokumentiert werden muss.

- Der deutsche Gesetzgeber möchte in Europa eine Vorreiterrolle übernehmen. Dadurch werden digitale Assets in Deutschland auch für ausländische FinTechs sowie etablierte Finanzinstitute interessant, die an diesem wachsenden Markt teilhaben wollen.

- Durch die Einführung des eWpG wird der Aufbau einer professionellen und performanten Marktinfrastruktur für digitale Assets zunehmend relevant. Hier gilt es für etablierte Marktteilnehmende, die Entwicklung zu beobachten und den Einfluss auf die bestehenden Systeme zu bewerten.

- Volumen zieht Volumen nach sich – die Bereitstellung von Liquidität auf den Handelsplätzen und ‑plattformen wird ein wesentlicher Faktor sein, der die Marktentwicklung der Kryptowertpapiere beeinflusst.

Weitere Informationen zum Thema Asset Management finden Sie in diesem von uns verfassten Themenartikel: