EU-weite Harmonisierung der Schwarmfinanzierung

Die Schwarmfinanzierung (auch Crowdfunding) etabliert sich zunehmend als alternative Finanzierungsform, bei der eine Vielzahl von Anlegerinnen und Anlegern in einzelne Projekte investieren kann. Besonders im Immobilienbereich erscheint die Schwarmfinanzierung attraktiv. Mit einem Finanzierungsvolumen von rund 255 Mio. EUR im Jahr 2020 – rund 77 % des gesamten Schwarmfinanzierungsvolumens in Deutschland[1] – ist die Immobilienfinanzierung das größte Crowdinvestment-Segment.

Auch für kleine und mittlere Unternehmen ist die Schwarmfinanzierung nicht nur ein Finanzierungsinstrument, sondern dient häufig auch als effektives Marketingprogramm, um im Markt auf sich aufmerksam zu machen oder eine Geschäftsidee zu bestätigen.

Erfolgreich ist die Schwarmfinanzierung nicht nur in Deutschland. Auch in weiteren EU-Mitgliedsstaaten ist sie längst gängige Praxis. Die Geschäftsmodelle der Schwarmfinanzierungsdienstleister unterscheiden sich jedoch stark, da sie an sehr unterschiedliche nationale Rahmenbedingungen angepasst sind – diese reichen von gar keiner Regulierung bis hin zu einer strikten Anwendung der Investorenschutzregeln.

Die Erbringung von Schwarmfinanzierungsdienstleistungen war bisher nicht Gegenstand einer gezielten EU-Harmonisierungsmaßnahme, wie die EU-Vorschriften MiFID II und die AIFM-Verordnung in der Vergangenheit gezeigt haben. Vor diesem Hintergrund verabschiedete das Europäische Parlament am 7. Oktober 2020 eine Verordnung für gewerbliche European Crowdfunding Service Provider (Verordnung (EU) 2020/1503 – ECSP-VO). Ziel ist es, einen einheitlichen Rechtsrahmen für einen reibungslos funktionierenden Binnenmarkt zu schaffen, die angestrebte Kapitalmarktunion zu verwirklichen und mehr Transparenz und Standards zur nachhaltigen Stärkung des Anlegerschutzes zu erreichen.

Plattformbetreiber im Fokus des ECSP-Regimes

An der Erbringung von Schwarmfinanzierungsdienstleistungen sind in der Regel drei Akteure beteiligt: Investorinnen und Investoren, Projektträger und Schwarmfinanzierungsdienstleister. Letztere stellen Onlineplattformen zur Verfügung, die als eine Art Intermediär Finanzierungsinteressen von Anlegenden und Projektträgern zusammenbringen und damit eine ganz wesentliche Funktion einnehmen. Im Rahmen der Verordnung rücken nun Schwarmfinanzierungsdienstleister in den Fokus.

Der Anwendungsbereich der ECSP-Verordnung erstreckt sich auf das Angebot von übertragbaren Wertpapieren (im Sinne der MiFID II) und die Vermittlung von Krediten. Derartige Kredite können im Gegensatz zu Nachrangdarlehen ohne Fronting Bank ausgegeben und damit direkt über die Onlineplattform an Anlegerinnen und Anleger vermittelt werden.

Zu beachten ist, dass nur Schwarmfinanzierungsangebote von dem ECSP-Regime erfasst werden, die einen Schwellenwert von 5 Mio. EUR nicht überschreiten. Dieser Höchstbetrag ist als Summe der Angebote eines Projektträgers über die letzten 12 Monate zu berechnen. Bei Überschreitung der Schwellenwerte gelten die Erleichterungen der ECSP-VO, wie z. B. die Erstellung des standarisieren Anlegerbasisinformationsblatts, nicht mehr, sondern es greift die Prospektpflicht nach Wertpapierprospektgesetz.

BankingHub-Newsletter

Analysen, Artikel sowie Interviews rund um Trends und Innovationen im Banking alle 2-3 Wochen direkt in Ihr Postfach

„(erforderlich)“ zeigt erforderliche Felder an

Anforderungen mit hohem Umsetzungsaufwand verbunden

Der Gesetzgeber stellt an Plattformbetreiber, die unter dem ECSP-Regime agieren wollen, teilweise hohe Anforderungen. Die Erfüllung dieser kann in Abhängigkeit des Geschäftsmodells und des Reifegrads der Plattform mit hohem Umsetzungsaufwand verbunden sein. Konkretisiert werden die Anforderungen der ECSP-VO durch technische Regulierungsstandards der European Securities and Markets Authority (ESMA) und der European Banking Authority (EBA).

Inhaltlich bestehen insbesondere MiFID-II-ähnliche Wohlverhaltenspflichten, die jedoch in Umfang und Regelungstiefe hinter dem MiFID-II-Regime zurückbleiben. Neben einer Generalklausel zur Festlegung einer wirksamen und umsichtigen Geschäftsführung müssen etwa für die Bearbeitung von Beschwerden sowie das Management von Notfällen und Interessenkonflikte wirksame und transparente Verfahren eingerichtet werden.

In Bezug auf die Anlegerinnen und Anleger wird in der ECSP-VO zwischen „kundigen“ und „nicht kundigen“ Anlegenden unterschieden. Die ECSP-VO zielt im Sinne der Anlegerschutzbestimmungen insbesondere auf den Schutz der nicht kundigen Anlegerinnen und Anleger ab. Plattformen sind angehalten, die Kenntnisse der Anlegenden dahingehend zu prüfen und ihre Fähigkeit, Verluste zu tragen, zu simulieren. Hierbei beinhaltet die Prüfung nach ECSP-VO sowohl Elemente einer Angemessenheits- als auch Geeignetheitsprüfung nach MiFID II. Nicht kundigen Anlegerinnen und Anlegern muss zudem vor Vertragsabschlüssen eine vorvertragliche Bedenkzeit eingeräumt werden, innerhalb welcher sie jederzeit widerrufen können.

Wesentlicher Informationsbestandteil im Rahmen des Anlegerschutzes ist das Anlagebasisinformationsblatt, für das die Projektträger haften. Gleichwohl bedarf es seitens der Plattformbetreiber Verfahren, welche die Qualität des Anlagebasisinformationsblatts sicherstellen und den Projektträger umgehend zur Nachbesserung auffordern. Ein Verkaufs- und Wertpapierinformationsblatt ist unter dem ECSP-Regime nicht erforderlich, wodurch ein Gestattungsverfahren ausbleibt und Produkte schneller an den Markt gebracht werden können.

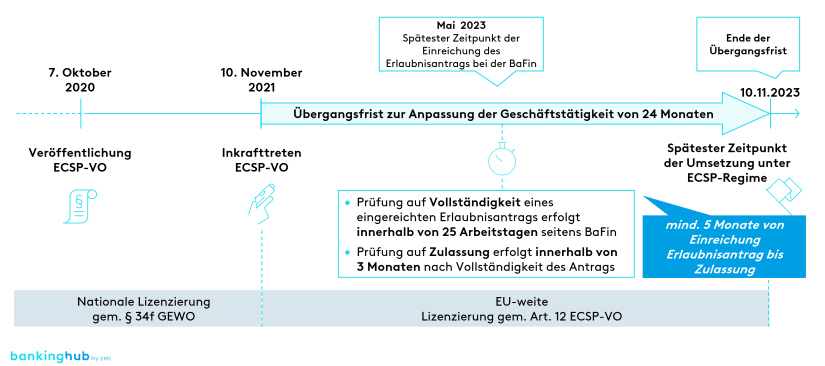

Umsetzung und Beantragung der Erlaubnis für die Schwarmfinanzierung bis November 2023

Die ECSP-VO gilt seit 10. November 2021. Plattformbetreiber bzw. Vermittler im Bereich der Schwarmfinanzierung, die Kredite und übertragbare Wertpapiere EU-weit anbieten möchten, benötigen daher eine Erlaubnis von der Behörde des Mitgliedsstaats, in dem sie niedergelassen sind. Seitens des Gesetzgebers wird zur Umsetzung der Anforderungen sowie Beantragung der Erlaubnis eine Übergangsfrist von 24 Monate gewährt. Eine Erlaubnis muss demnach bis 10. November 2023 vorliegen, sonst dürfen keine neuen Projekte auf der Plattform vermittelt werden.

Die Inhalte und Informationen, die im Rahmen des Erlaubnisantrags anzugeben sind, beziehen sich dabei nicht nur auf die isolierte Beschreibung der Konzepte zur Umsetzung der ECSP-VO-Anforderungen. Daneben sind Angaben und ggf. Anlagen beizulegen, die Aufschluss über die ordnungsgemäße Geschäftsorganisation und die Kontrollverfahren geben. Im Wesentlichen sind folgende Angaben zu machen:

- Allgemeine Angaben zur antragstellenden Firma (inkl. Gesellschaftsvertrag)

- Geschäftsplan inkl. einer Beschreibung des Leistungsangebots sowie von Marketingmaßnahmen

- Angaben zu operationellen Risiken

- Angaben und Nachweise über aufsichtsrechtliche Sicherheiten

- Angaben zur Geschäftsleitung und zu Eigentümerinnen/Eigentürmern sowie Nachweise über deren Eignung

- Informationen zur Organisation (u. a. Beschreibung der Umsetzungen der Anforderungen aus der ECSP-VO, Angaben zu Governance-Regelungen, Pläne zur Geschäftsfortführung im Krisenfall, Beschreibung interner Kontrollverfahren)

Chancen und Herausforderungen unter dem ECSP-Regime

Für Schwarmfinanzierungsdienstleister bleibt in Abhängigkeit vom Geschäftsmodell sowie den strategischen Zielprodukten, Zielkunden und Zielmärkten zu bewerten, welche Chancen und Herausforderungen die ECSP-VO mit sich bringt. Reichlich Zeit zur Evaluation einer solchen Überlegung räumt der Gesetzgeber mit der Übergangsfrist unter Berücksichtigung der Prüfungsfristen seitens der Aufsichtsbehörde nicht ein. Erst kürzlich wurde die Übergangsfrist von vormals November 2022 um 12 weitere Monate verlängert, sodass auch Marktteilnehmer, die sich noch nicht zum Thema ECSP positioniert haben, die Möglichkeit erhalten, ihre Prozesse umzustellen (vgl. Abbildung 1).

Als Chance gilt: Schwarmfinanzierungsdienstleister können unter der ECSP-Regulierung Crowdfunding-Produkte europaweit rechtssicher anbieten und eröffnen so Projektträgern (Emittenten) Skalierungsmöglichkeiten sowie die potenzielle Erschließung neuer Geschäftsfelder. Gleichzeitig wird Anlegerinnen und Anlegern die Gelegenheit geboten, EU-weit in interessante Projekte zu investieren. Die intermediärsfreie Vermittlung von Krediten ohne Fronting Bank erlaubt eine schlankere Gebührenstruktur. Zudem wird die Erstellung von Verkaufsprospekten durch ein Anlagebasisinformationsblatt ersetzt.

Durch den Wegfall einer Gestattung von Prospekten seitens der BaFin kann sich die Time-to-Market eines Schwarmfinanzierungsprojekts verringern.

Vor allem junge Unternehmen werden aber auch vor der Herausforderung stehen, die Anforderungen umfänglich umzusetzen, um letztendlich von den Erleichterungen der ECSP-Regulierung in Bezug auf die EU-weite Vermittlung von Schwarmfinanzierungsangeboten Gebrauch machen zu können. Das Haftungsregime nimmt Verwaltungs-, Leitungs- und Aufsichtsorgane des Projektträgers für Falschangaben im Anlagebasisinformationsblatt in die Verantwortung. Damit weicht es von gängigen Haftungsregimen ab, unter denen der Projektträger nur bei grober Fahrlässigkeit haftet. Die Leitungsorgane des Projektträgers, also etwa die Geschäftsleitung oder der Vorstand, haften nach dem Schwarmfinanzierungsbegleitgesetz bereits bei jeder Fahrlässigkeit persönlich.

zeb & Osborne Clarke als Partner

zeb kombiniert tiefes bankfachliches Know-hows mit der rechtlichen Expertise unserer Partnerinnen und Partner sowie Rechtsanwältinnen und -anwälten von Osborne Clarke. Gemeinsam verfügen wir über einen nachgewiesenen Leistungsausweis bei der Begleitung einer Vielzahl von Erlaubnisverfahren und bieten damit optimale Voraussetzungen für eine erfolgreiche Transformation der Organisation.